BTC/HKD-0.43%

BTC/HKD-0.43% ETH/HKD-0.48%

ETH/HKD-0.48% LTC/HKD-0.62%

LTC/HKD-0.62% ADA/HKD-0.37%

ADA/HKD-0.37% SOL/HKD-0.64%

SOL/HKD-0.64% XRP/HKD-0.44%

XRP/HKD-0.44%原文:《Bankless 實踐課:如何使用去中心化穩定幣》

撰文:William M. Peaster

編譯:二丫&Cecilia,bfrenz DAO

穩定幣是早期建立 DeFi 生態系統最大的吸引力之一,然而并非所有的穩定幣都是一樣的。

這節 Bankless 實踐課將帶你了解兩個目前最好的去中心化穩定幣的基礎知識,即 Liquity 的 LUSD 和 Reflexer 的 RAI。相信閱讀本文是你 DeFi 學習之路上的一節干貨實踐課。

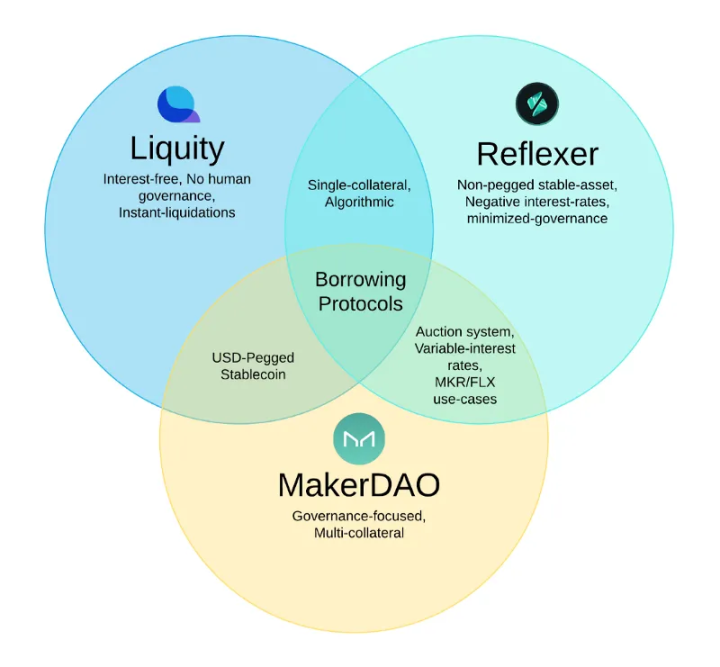

A comparison of Liquity, Reflexer, and MakerDAO - via Liquity為什么穩定幣很重要穩定幣是被設計為價值穩定的數字資產。

最常見的保持價格穩定的方法是與法定貨幣掛鉤,例如與美元價值掛鉤的 USDC 和 USDT。

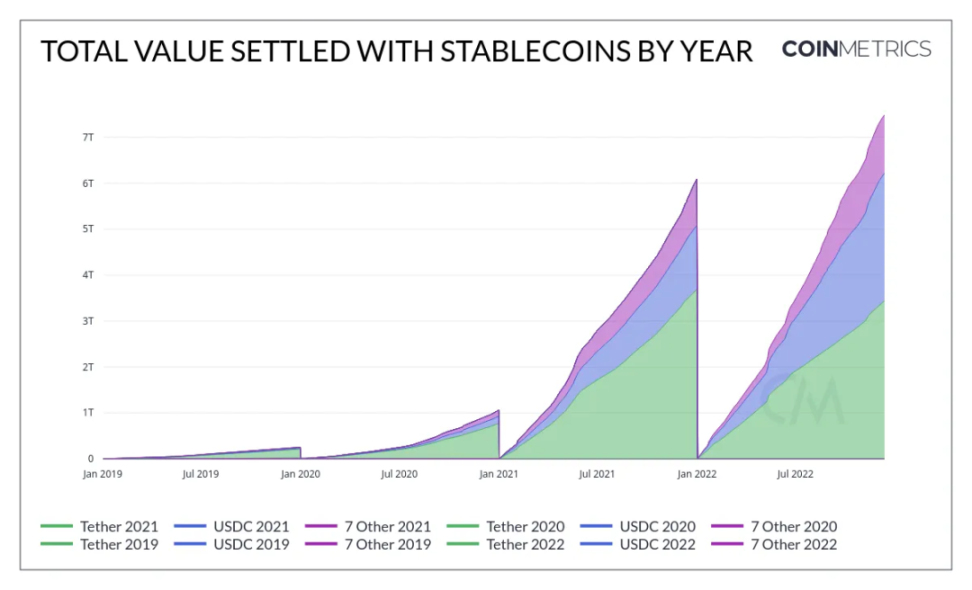

但與法幣不同的是,穩定幣是無國界的,互聯網上任何人都可以使用,而且轉移速度快,成本低。這些優勢使得穩定幣近年來蓬勃發展。例如,在 2022 年,穩定幣大約結算價值 7 萬億美元的交易。(沒錯,7 萬億!)??

+$7T in stables txs in 2022, up from $6T in 2021 - via Coin Metrics不同類型的穩定幣穩定幣有各種類型的,今天我們主要講的類型有:

Credix向數字借貸平臺Clave推出1.5億美元的穩定幣信貸池:金色財經報道,去中心化信貸市場Credix Finance向數字借貸平臺Clave推出了價值1.5億美元的穩定幣信貸池,用于向拉丁美洲的企業和消費者發放貸款。Clave向阿根廷和哥倫比亞的企業和消費者提供貸款,并計劃明年擴展到墨西哥。

Credix首席增長官Chaim Finizola表示,Clave將通過USDC中的鏈上交易和智能合約將資金接收到公司的加密錢包中,它可以將其轉換為任何類型的傳統貨幣,以便借給借款人。1.5億美元的信貸池將于2023年開放,債務以與美元掛鉤的穩定幣USDC計價。與所有Credix信用池一樣,Clave債務池將被拆分為各種稱為“部分”的較小基金,為具有不同風險回報率的機構投資者提供投資機會;例如風險較低的部分將支付較少的收益。[2022/11/2 12:06:44]

法幣掛鉤型穩定幣:由現實世界機構的法幣存款 1:1 支持的穩定幣,例如 Circle 的 USDC、iFinex 的 USDT 和 Binance 的Paxos 發行的 BUSD。

加密貨幣過量抵押型穩定幣:將過量的加密貨幣抵押到 DeFi 協議中,例如 MakerDAO 的 DAI,Synthetix 的 sUSD,和 Liquity 的 LUSD。

算法穩定幣:依靠供需算法來維持價格穩定的穩定幣,例如 Frax Finance 的 FRAX 和 Reflexer Finance 的 RAI 。

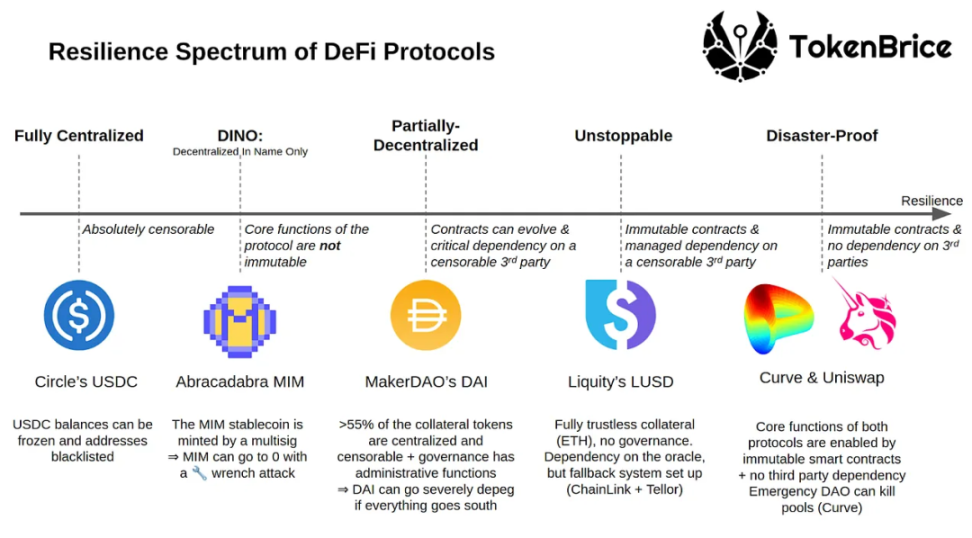

因為穩定幣可以有各種形式,所以在腦子里對它們的去中心化程度形成光譜是重要的,可以參考 TokenBrice 的這張圖,從左到右去中心化程度逐漸提高。

美國國會議員Tom Emmer準備法案將部分穩定幣允許在SEC注冊:4月27日消息,美國國會議員Tom Emmer正在準備針對產生股息的穩定幣的立法。法案討論草案將允許“包含股息成分的穩定幣”在證券交易委員會注冊。法案稱,SEC必須為其對此類穩定幣的監督和審查制度制定并發布新規則。這些將包括對支持這些穩定幣的資產類型及其保管的要求。但法案不會強制美國證券交易委員會對產生股息的穩定幣進行監督。鑒于穩定幣持有者可獲得的大部分收益來自第三方借貸或質押平臺,尚不清楚有多少適合這種制度。(TheBlock)[2022/4/28 2:35:19]

via TokenBrice在這里,TokenBrice 對 DeFi 協議進行了排名,但同樣的概念也可以普遍適用于穩定幣。

在這個光譜圖的最左邊是完全中心化的項目,如 USDC 和 USDT,這些項目最終由其運營商進行審查。這些代幣對許多人來說已經足夠好了,因為運營商不會隨意審查他們的余額——然而他們的基礎設計會帶來一定的交易對手風險(counterparty risk),如部分儲備系統出錯、未經授權的第三方妥協、或者來自政府的壓力等等。因為這些風險幾乎很難被完全排除,所以像 USDC 和 USDT 這樣的穩定幣并沒有通過我們的「韌性」測試。

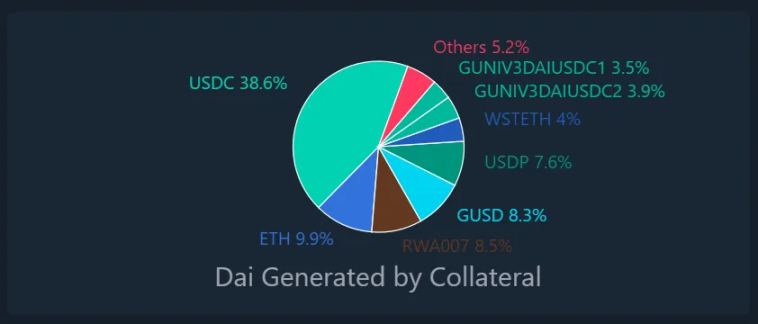

在去中心化光譜的中間,例如 MakerDAO 的美元掛鉤 DAI 穩定幣的項目。你可以將 ETH 等加密貨幣存入 Maker,并以它們為抵押借入 DAI。協議是去中心化的,但是今天存在的所有 DAI 中約有 40% 是由 USDC 產生的,而 USDC 是中心化的。

日本三菱日聯金融集團推出穩定幣平臺Progmat Coin:2月10日消息,日本最大的金融集團三菱日聯金融集團(MUFG)推出穩定幣平臺Progmat Coin,用于發行和管理與日元 1:1 掛鉤的穩定幣。該平臺旨在實現“通用數字資產支付方式”,提供與除Progmat上發行的數字資產以及日本央行數字貨幣數字日元之外的各種其他數字資產的跨鏈互操作性。(Cointelegraph)[2022/2/10 9:43:18]

The current collateral underpinning the DAI - via daistats.comDAI 也存在交易對手風險,不過相比之下,已經相當具有韌性。但由于目前 DAI 背后的許多資金最終是可以審查的,而且由于 Maker 可以通過治理而迭代發展,DAI 仍然不是鐵定的「去中心化」。

那到底什么樣的穩定幣才算呢?這就把我們帶到了今天文章的主題:處于「去中心化光譜」最右端的去中心化穩定幣。

有效的去中心化穩定幣之所以如此強大,有兩個根本原因:最少的外部依賴性,和最好的自托管性。

ps.自托管(self-custody)可以解釋為將你的數字資產儲存在一個只有你能訪問的安全地點的方法。這意味著你決定自己處理你的私鑰,而不是把它委托給第三方。它不是由銀行或任何其他機構發行的,也不能用來驗證交易。

符合這一條件的兩個穩定幣是 Liquity 的無治理 LUSD 和 Reflexer Finance 的最小化治理 RAI。

這些穩定幣的設計范圍很窄,以便可靠地始終如一地運行在這個充滿不確定性的行業潮流中。由于沒有或小到忽略不計的治理要求,這些代幣消除了交易對手風險,這是一個巨大的優勢。

算法穩定幣今日平均跌幅為2.04%:金色財經行情顯示,算法穩定幣今日平均跌幅為2.04%。8個幣種中5個上漲,3個下跌,其中領漲幣種為:AMPL(+4.57%)、ONS(+4.03%)、BAGS(+3.66%)。領跌幣種為:BAC(-23.54%)、RSR(-3.13%)、MITH(-1.99%)。[2021/6/24 0:03:26]

via Liquity因此,在沒有任何外部依賴的情況下,你可以長期持有和使用這些代幣。這些代幣的自托管性質使得你可以通過自我保管來保持對它們的完全控制。

這種耐久性讓這些穩定幣在其核心用例中享有卓越的可靠性,如穩定可靠的加密貨幣支付、鏈上儲蓄和匯款。

例如,假設你在接下來的幾年里投資了大量的 BUSD,但是下一屆美國總統政府在財政部安了一個鷹派官員,他在擴大 OFAC 的執法范圍方面采取了核武器一般的方式。他們的新規則使你成為當年使用 Tornado Cash 的目標,所以 Paxos 被迫收回你的儲蓄。

ps.Tornado.Cash 是一個混幣協議,基于零知識證明在以太坊上實現的隱私交易中間件,能夠以不可追溯的方式將 ETH 以及 ERC-20 代幣 發送到任何地址。

這絕對是最壞的情況,而且不太可能發生,但也不能完全排除這樣的黑天鵝事件。對比之下,去中心化穩定幣在這一維度中大放異彩,因為它們相對來說是反脆弱和抗審查的。

去中心化穩定幣的特點介紹完了。下面,我們來學習 LUSD 和 RAI 穩定幣的具體實操知識。

穩定幣項目IRON Finance遭遇擠兌,官方稱即將推出Iron穩定幣v2:Polygon上部分抵押穩定幣項目IRON Finance發布官方更新表示,6月16日10:00(UTC)左右,注意到一些鯨魚開始從IRON/USDC中移除流動性,然后直接在流動性池將TITAN賣給IRON,并將IRON賣給USDC,而不是贖回IRON,這導致IRON價格脫鉤。TITAN在2小時內從65美元跌至30美元,隨后在1小時內恢復到52美元,IRON完全恢復了其掛鉤。協議和代碼正常運行。后來在15:00(UTC)左右,一些大持有者再次開始拋售,導致用戶恐慌,開始兌換IRON并出售TITAN。因為TWAP預言機的10分鐘工作模式,與TWAP贖回價格相比,TITAN現貨價格下跌幅度更大,導致負面反饋循環形成擠兌。

官方表示,雖然目前的系統無法修復任何問題,但將在未來繼續推出更多產品。將對協議進行深入分析,聘請第三方以便了解導致這種結果的所有情況。此外,已經開發出IronBank(貸款)、IronSwap(以掛鉤資產為重點的兌換),并將很快進行測試。Iron穩定幣v2將在稍后推出。

此前消息,Polygon上部分抵押穩定幣項目IRON Finance表示,由于遭到“銀行擠兌”,其治理代幣TITAN在過去24小時內暴跌幾近歸零,目前合約不允許贖回,需等待12小時的時間鎖才可供用戶再次贖回USDC。另外,IRON Finance提醒社區從所有池中提取流動性,將盡快發布事后分析報告。[2021/6/18 23:46:19]

via Liquity受 MakerDAO 最初版本的啟發,Liquity 是一個去中心化的借貸協議,用于推動 ETH 的無息貸款,它只允許用 ETH 存款產生穩定幣 LUSD。由于不涉及管理密鑰或治理,Liquity 被設計為以這種方式永久地工作。

而且,與其他常見 DeFi 協議的 150% 的抵押率相比,Liquity 只要求以 110% 的最低抵押率進行 LUSD 貸款 。

需要注意的是,你的 LUSD 都可以在任何時候贖回你的 ETH,并且 Liquity 沒有官方的前端,因此各種不同的社區前端都可以用來與 Liquity 協議交互。

也就是說,你可以通過兩種方式獲得 LUSD,即從去中心化的交易所購買或從 Liquity 協議中借入。

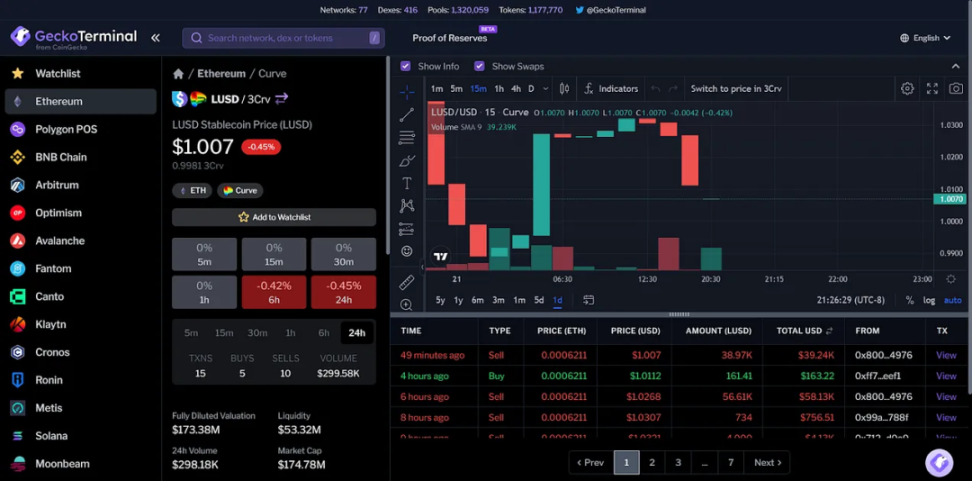

如果你只是對分散資產配置感興趣,那么簡單地從 DEX 購買 LUSD 是最好的。為了獲得現在 DeFi 中頂級的 LUSD 交易池的全景圖,建議先去 GeckoTerminal 之類的數據聚合平臺搜索「LUSD」了解下情況。

例如, GeckoTerminal 顯示, Curve 的 LUSD/3Crv 池現在有價值 5300 萬美元的流動性,所以如果你想去目前最大的 LUSD 池,直接去 Curve 交換就可以啦。

The LUSD/3Crv dashboard on GeckoTerminal至于借入 LUSD,如果你不介意管理一個債務頭寸,可以按照以下步驟進行:

1、從公共的 UI 目錄中選擇一個前端來使用(https://www.liquity.org/frontend#list)。

2、連接你的錢包。

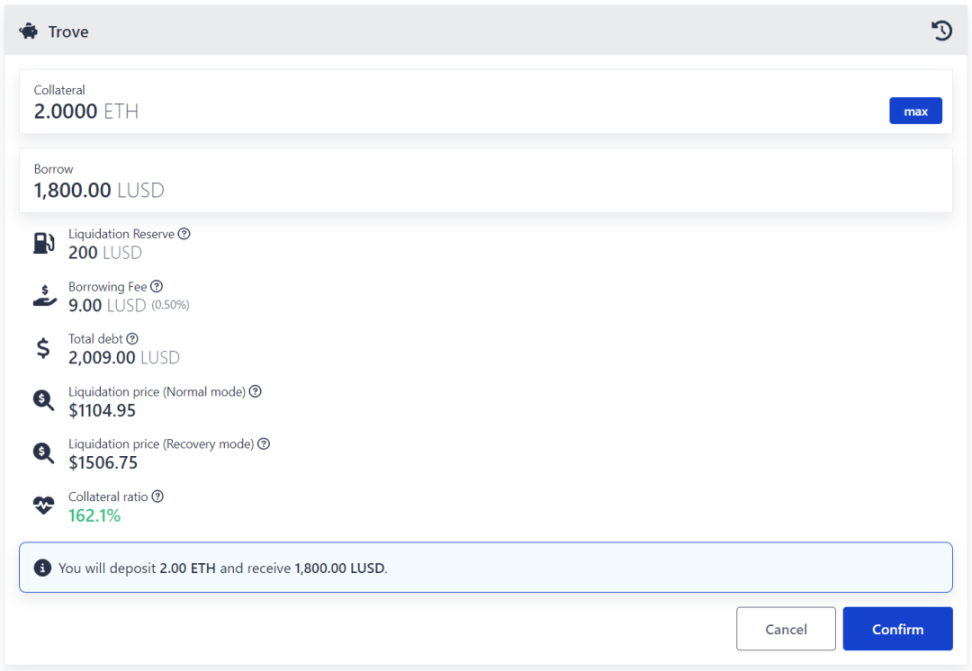

3、找到并點擊 "Open Trove "按鈕(Trove 是 Liquity 對 MakerDAO 所說的 "Vaults "的稱呼)。

4、輸入你想存入的 ETH 金額和你想要的 LUSD 借款金額(注意最低 1800 LUSD 的開倉要求,較小金額的借款是不可行的)。

5、查看你的 Trove 信息:

清算準備金=在你的借貸金額上增加 200 美元,以防你的頭寸被清算,如果 / 當你償還你的 Trove 時,它將被退還。

借款費用 = 從你的 LUSD 借款金額中扣除的一次性費用。

清算價格 = 當 ETH 下降到某一價格時,你的 Trove 成為抵押品不足的狀態從而被清算。

抵押率 = 你的 ETH 抵押品的美元價值與你所提取的 LUSD 債務價值之間的比率,需要一直保持在 110% 以上。

6、按下「確認」按鈕,并與你的錢包完成 Trove 創建交易,之后你將擁有 LUSD,然后按你自己的時間表償還債務就可以了。

via commit.press我們今天要看的另一個去中心化的穩定幣是 RAI。

RAI 是獨一無二的,它是當今加密世界中唯一不與任何特定資產價值掛鉤的穩定幣——不是美元,不是黃金,不是任何東西。正如 Bankless 的 Ryan Sean Adams 曾經解釋的那樣,算法穩定幣 RAI 是"由 ETH 支持的 DeFi 貨幣,有「代碼 + 激勵’機制來維持穩定的價格」。

因此,RAI 的價值隨著供應和需求的波動自由而穩定地浮動。在寫這篇文章的時候,1 個 RAI 的價值相當于 2.78 美元。RAI 的市場價格越是偏離不斷更新的 RAI 贖回目標價格,基礎算法就越是調整利率,套利者會將這兩個價格重新拉近。

via stats.reflexer.finance1 RAI = 1 RAI,這種非掛鉤穩定幣的價值由對美元的匯率將取決于當前的算法供需條件。

像 LUSD 一樣,你可以購買或借入 RAI 。

關于購買,像購買其他代幣一樣:找到一個具有適當流動性的池子,例如 RAI/DAI Uniswap V3 池子,并根據需要進行交換。然后確認支付。

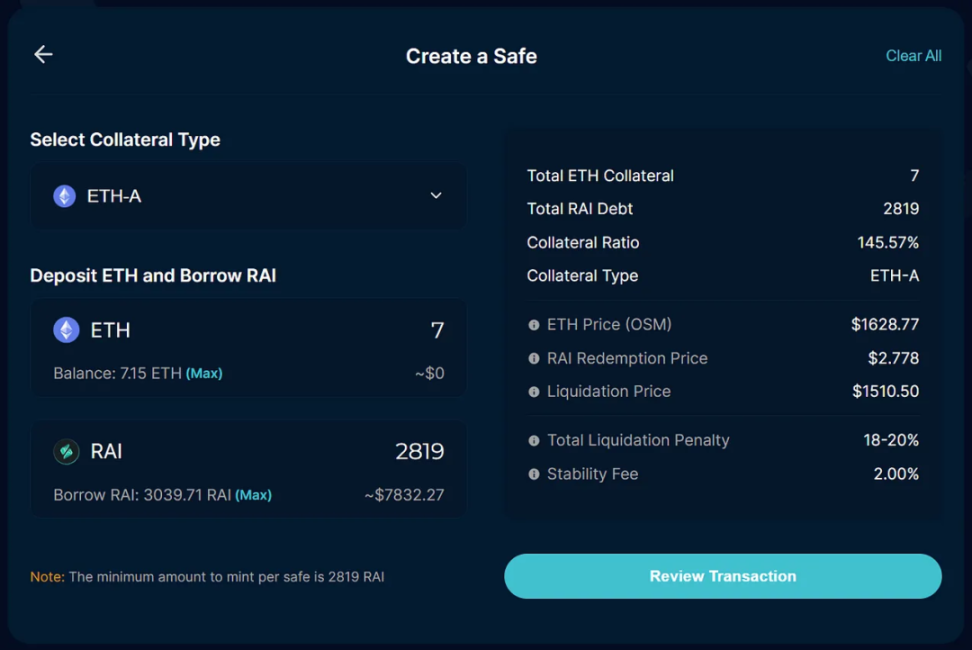

當涉及到借入 RAI 時,這次不是將 ETH 存入 "Vault "或 "Trove",這個穩定幣的債務頭寸被稱為 "Safes"。現在最低的鑄幣金額是 2819 RAI(約 8000 美元),所以如果這是你的范圍,你可以通過以下步驟借入 RAI:

1、進入 app.reflexer.finance 并連接你的錢包。

2、按 "創建賬戶 "按鈕,并完成隨后的交易(如果你已經注冊過 MakerDAO 或 Balancer 代理賬戶,則跳過這一步)。

3、接下來按 "Create a Safe "按鈕,之后你會被提示輸入你想存入多少 ETH 以及你想借多少 RAI。

4、按「Review Transaction」查看所有最后的細節,如所需的 145% 的抵押率等等,然后按「確認交易」。?

5、一旦你完成該交易,你的保險箱將被創建,你將擁有新造的 RAI,可以通過你的保險箱應用程序的用戶界面,按照你自己的時間表來支付和管理你的頭寸。

像 LUSD 和 RAI 這樣的去中心化穩定幣對 DeFi 很重要,因為它們提供了強大的可靠保障。與中心化的穩定幣不同,中心化的穩定幣由中心化的組織支持,會受到監管的壓力,而去中心化的穩定幣不受任何單一實體的控制,因此可以抵抗審查和組織濫用。

因此,當你把這種可靠性水平與代幣所能提供的可使用性、可負擔性、可組合性和速度結合起來時,去中心化穩定幣將是 DeFi 的最佳潛力股。

bfrenz DAO

個人專欄

閱讀更多

金色財經

金色早8點

Odaily星球日報

Arcane Labs

澎湃新聞

歐科云鏈

深潮TechFlow

MarsBit

BTCStudy

鏈得得

原文:《The State of Optimism》by Ben Giove,Bankless編譯:aididiaojp.eth,Foresight News截至今天.

1900/1/1 0:00:00押注ChatGPT是微軟最近的主要發力點,另一邊,它開始向元宇宙業務揮出裁員“大刀”。海外消息稱,微軟解散了成立僅四個月的工業元宇宙團隊,約100名員工被全被解雇.

1900/1/1 0:00:00文/Teng Yan,Delphi Digital研究負責人;譯/金色財經xiaozou所有人都在追趕Ordinal熱潮,享受著比特幣NFT的樂趣.

1900/1/1 0:00:00來源:神譯局 科技的未來與人工智能(AI)的發展已經盤根錯節、密不可分。最近 OpenAI 發布了 ChatGPT 等一系列工具,人工智能驅動的應用程序和服務表現出了前所未有的潛力,如何擴大人工.

1900/1/1 0:00:00重押元宇宙一年多之后,Meta終于重回現實,資本支出的”大頭“又重點用到了改善傳統業務。在Meta發布的最新財報中,Meta的營收和凈利潤均呈現了同比下滑的情況,但公布的業績卻超出了市場的預期.

1900/1/1 0:00:00目前尚未有政策落地,但我們仍然需要注意風險。2 月 9 日,疑受美國監管消息影響,加密貨幣市場短時急跌.

1900/1/1 0:00:00