BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD+0.67%

ETH/HKD+0.67% LTC/HKD+0.59%

LTC/HKD+0.59% ADA/HKD+0.56%

ADA/HKD+0.56% SOL/HKD-0.17%

SOL/HKD-0.17% XRP/HKD+0.61%

XRP/HKD+0.61%撰文:Jon Charbonneau

編譯:DeFi 之道

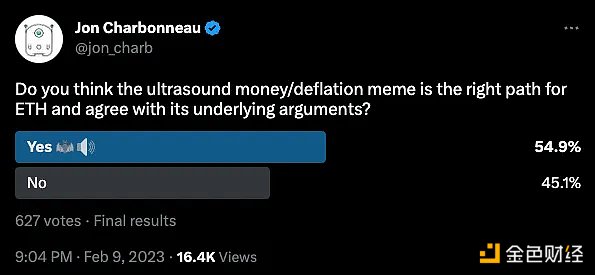

盡快標題是否定 Ultrasound Money 敘事,但你很難找到比我對以太坊更感興趣的人。然而,我確實認為圍繞 ETH 資產的敘事和政策目標需要一些改進。根據我非常科學的調查,這似乎是一個非常有爭議的問題:

這是我即將推出的 ETH 框架中的第一篇。我將在這里介紹一些基礎知識:

價值如何通過以太坊協議流動;

ETH 到底是什么,以及它的重要性;

為什么你對區塊鏈“盈利能力”的看法可能是錯誤的;

之后的文章將更深入談論:

全面審視傳統資產、經濟和貨幣政策,以了解 crypto 資產如何適應;

穩定幣將如何融入不斷發展的 crypto 經濟;

ETH 的角色如何在快速變化的技術堆棧中演變(例如,添加 DA 層、執行層升級、用戶轉向 rollup 二層網絡、LST 的擴散、重質押(re-staking)等);

我們可能會考慮對以太坊的經濟政策做出哪些改變;

為什么通貨緊縮不能讓 ETH 成為 “ultrasound money”;

ETH 真的可以成為“貨幣”嗎?它是否應該嘗試成為“貨幣”?

此外,我最近分享了一個簡單的以太坊模型,鏈接如下。 進行這些假設,有助于我們直觀地了解以太坊的經濟引擎是如何運行的以及它將如何變化。

ETH 價值流的主要組成部分是交易費用、其他 MEV 和發行。

EIP-1559

EIP-1559 規定了以太坊當前的定價機制。 它包括以平均 50% 使用率為目標的彈性區塊大小。 當前的 gas 限制是每區塊 3000 萬 Gas,目標則為 1500 萬 Gas。注: Gas 是以太坊網絡對所有資源的衡量標準。

目前只有一個 gas 限制 和費用市場 —— 它是一個單一維度的 EIP-1559。無論你是 L1 用戶(例如在 Uniswap 上進行交易)還是一個 rollup 網絡(例如,將 calldata 發布到以太坊),你都在直接爭奪共享資源。

研究人員正在研究多維 EIP-1559,以針對不同的資源實施不同的費用市場。而 EIP-4844 將實現最簡單的版本——二維 EIP-1559:

執行層——EIP-1559 保持原樣;

DA 層 -- 這將僅用于發布“數據 blobs”( rollup 將使用它而不是 calldata)。 它將有自己的數據 gas 限制以及自己的費用市場;

每一層都會有獨立的費用市場,這些費用市場會根據對各自資源的需求而浮動。它們將不再競爭,因此任何一層的價格飆升都不會再影響到另一層。

最簡單的費用市場就是使用最高價格拍賣 (FPA)——用戶都出價他們愿意支付的價格,最高出價被包括在內。相反,EIP-1559 規定每筆交易都必須支付現行的底價(“基本費用”)才能包含在給定的區塊中。這為用戶提供了一個很好的 UX:

公開的固定底價使競標變得容易。

一個 naive 的最高價格拍賣 (FPA)更棘手- 你試圖猜測其他用戶會出價,因為這會影響你的出價。

基礎費用(Base Fees)是根據之前的區塊大小確定性計算的,每個區塊最多變化 ±12.5%:

隨著區塊 gas 超過 1500 萬,基礎費用(Base Fees)開始呈指數增長以滿足計量需求。

當區塊 gas 低于 1500 萬時,基礎費用(Base Fees)降低。

EIP-1559 然后銷毀全部基礎費用(Base Fees)。 這不適用于通縮 meme。 銷毀可防止驗證者 + 用戶串通。 舉個例子:

目前的 gas 為100 gwei 。

用戶與驗證者勾結,只想支付 50 gwei。

用戶可以只出價 100 gwei,驗證器包含這筆交易,然后它們將 50 gwei 發回給用戶。

這種串通的能力將有效地取消基礎費用,再次恢復為 FPA 費用模式。 然而,博弈論并沒有規定你必須燒掉這個費用。它只是規定基礎費用(Base Fees)不得支付給該區塊的生產者。而用基礎費用做其他事情(例如,支付給未來的區塊生產者、為公共物品提供資金、投入國庫等)同樣具有激勵性。

用戶還可以添加額外的“優先費”以讓交易更快地被確認。

Azuki Elementals更新背景元數據的投票結束,反對率為86.9%:7月9日消息,有關更新Elementals背景元數據的投票已于今晨結束,結果顯示社區普遍反對修改背景原數據。本次投票的有效參與票數共4416張,其中3838張(86.9%)持反對意見,578張(13.1%)持支持意見。[2023/7/9 22:26:34]

這筆費用直接支付給區塊提議者,因此他們被激勵在其他條件相同的情況下納入具有更高優先級費用的交易。然而,基礎費用以及優先費用都是網絡的“收入”,只是受益者是不同的:

1、基礎費用——讓所有 ETH 持有者受益(銷毀會使所有持有者在網絡中的份額增加)。

2、優先費用——僅對區塊提議者有利。

例子

你經常會看到以“gwei”報價的 gas 價格,Gwei 是計量單位,1 Gwei = 1 ETH 的十億分之一。不同的交易使用不同固定數量的“gas”。然后,gas 價格表示你愿意為使用的每單位 gas 花費多少 gwei。 舉個簡單的例子:

1、你提交一筆簡單的交易,它將使用 21,000 gas;

2、當前基礎費用 gas 價格 = 45 gwei;

3、你想快速確認這筆交易,所以你把優先費用設置為 5 gwei ;

4、你將支付 (45 gwei + 5 gwei ) x (21,000 gas) = 1,050,000 gwei = 0.00105 ETH;

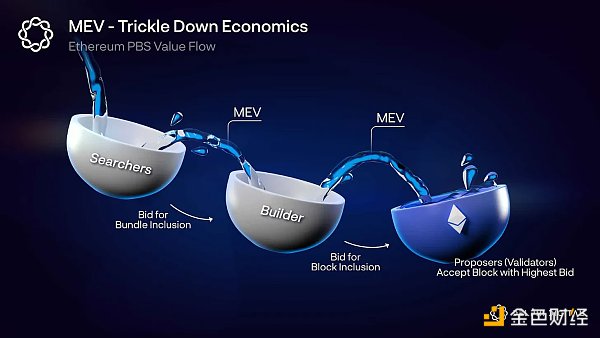

驗證者也可以從其他 MEV 中獲利。當有機會在某處獲得 100 美元時(例如,套利),區塊搜索者/構建者愿意給驗證者的最高出價為 99.99 美元,以確保他們是(在競爭激烈的市場中)獲得 MEV 的人。

請注意,這種支付給驗證者的 MEV 可以部分(但不是全部)包含在前面提到的優先費用收入行項目中。有幾種方法可以向驗證者表達你對你想要捕獲的 MEV 機會的出價:

1、優先費用 - 為你的交易設置高優先費用;

2、coinbase.transfer() -這個智能合約函數將 ETH 從合約轉移到提議區塊的驗證者的地址。例如,Flashbots 構建器以與處理正常交易費用相同的方式處理通過 coinbase 轉賬產生的費用(即 1 gwei 的 coinbase 支付 = 1 gwei 的優先費用);

3、信用卡、Venmo、現金等,任何你想要的鏈下方式,不可能確切知道鏈下發生了什么;

從長遠來看,MEV 有點不太確定,有三個廣泛的領域可能會發生巨大變化。

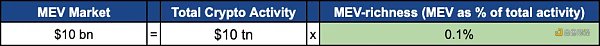

暴露的 MEV 機會占總活動的一定百分比。為簡單起見,讓我們假設我們對總 crypto 活動和 MEV 分別有完美的定義和度量(我們當然沒有,但請耐心等待)。然后,我們可以準確定義活動暴露的MEV 平均值(例如,鏈上每交易 1000 美元,就有 1 美元的 MEV 機會,因此 MEV= 交易活動的0.1%)。

那如果總的 crypto 交易活動是 1 萬億美元,我們就可以有這個例子:

如果總的 crypto 交易活動增長 10 倍,則是:

實際上, MEV 是極其非線性的,為了突出變量,我過于簡單化了。當活動在短時間內增加時,這種尖峰現象尤其明顯。新形式的 MEV 和不同鏈的架構也會發生變化。

還不清楚“富含 MEV”的活動將如何在更長的時間范圍內進行。 Crypto 活動的構成可能會隨著時間而改變。 假設高價值的 DEX 交易每單位經濟活動的 MEV 比游戲應用更多。也許 DeFi 的東西消失了,然后 crypto 的東西只適用于 Web 3 英雄聯盟(我不是在打賭,但你明白我的意思)。

假設你可以預測未來“MEV 市場”的確切規模。然而,該價值的分配方式是一個巨大的變數。假設今天區塊驗證者獲得 50%,供應鏈中間商(例如,區塊搜索者、構建者等)獲得 45%,用戶獲得剩下的 5%。對區塊驗證者來說真正重要的是:

僅憑市場規模顯然不足以預測未來驗證者的收入。也許在同一時期,他們所占的份額從 50% 下降到 5 % ,現在,即使市場上漲 10 倍,驗證者的收入也是持平的:

一個余額為4,462,000枚USDT的地址被凍結:金色財經報道,據Whale Alert數據監測,北京時間5月24日23點左右,一個余額為 4,462,000枚USDT(4,468,079 美元)的地址被凍結。[2023/5/25 10:38:22]

Crypto 的研究者們在這里努力工作,主要是試圖確保驗證者捕獲更少的 MEV。今天的應用暴露了大量的 MEV,而用戶卻得不到太多回報。協議和應用程序可以嘗試幫助用戶:

1、從用戶交易中暴露更少的 MEV(例如,加密存儲池);

2、更好地評估 MEV 并將其 bid 回饋給用戶(例如,訂單流拍賣,其中也可能包含加密存儲池);

同樣,應用程序和協議也希望公平分配。那些無用治理代幣的持有者,希望能有一個略微有用的治理代幣。如果你能將自己的 MEV 內化,那為什么還要免費贈送它?

例如,Skip Protocol 正在開發 Osmosis 的 ProtoRev 模塊,以將套利機會內部化。過去用于搜索者的資金可以分配給被選中的 Osmosis LP、OSMO 持有者、用于設計和構建的 Skip,或者他們想要的任何其他人。同樣,錢包也可以開始做 PFOF,清單還在繼續,這是一個很大的設計空間。

理想情況下,我們致力于公允價值歸屬,其中:

1、用戶 - 足夠的美元可以獲得比 TradFi 更好的交易;

2、協議/應用程序-足夠的美元用于激勵建立可持續的商業模式;

3、驗證者-足夠的資金來持續保證鏈條的安全。

對不起驗證者 - 忘記 MEV 市場規模和分裂,無論如何我們都會燃燒它。驗證者的 MEV 百分比現在是 0,MEV 現在平等地惠及所有 ETH 持有者。這至少是一個提議,甚至在 Vitalik 的最新路線圖上。它的基本思想是:

1、今天 - 一個驗證者被隨機選為當前區塊的提議者,有效地讓他們“壟斷”為自己提取 MEV。

2、MEV Burn - 拍賣每個區塊的提議者的權利。承諾在其區塊中燃燒最多 ETH 的驗證者將贏得拍賣。從理論上講,他們的出價甚至能達到他們可以在區塊中捕獲的 MEV 的全部價值。

我對具體的提議(是否這樣做更可取)有幾點猶豫。我將在后面的文章中討論這一點。

以太坊協議通過每個區塊鑄造新的 ETH 來支付驗證者。它提供了額外的激勵來保護區塊鏈,而不是將你的 ETH 放在你的床墊下、花費它或在其他地方使用它。

目前 ETH 的發行穩定、可預測且較低,有一條預定曲線決定了新鑄造的 ETH 數量(根據驗證器數量)。 更多的 ETH 質押 = 更多的發行,但增長速度是遞減的(即,增加驗證器數量會減少提供給每個驗證器的收益)。

現在我們了解了以太坊的價值流,我們可以將 ETH 視為一種資產。首先,讓我們定義什么是資產:

Source: “What is an Asset Class, Anyway?” Robert J. Greer, 1997, The Journal of Portfolio Management

它們并不是完全不同的,一些資產顯示出一些交叉特征。 盡管如此,這仍然為資產分類提供了一個有用的基準。

許多應用的代幣(token)非常簡單, Lido (LDO) 是可持續去中心化商業模式最明顯的例子之一:

1、產品市場契合度——Lido 協議提供消費者想要的 stETH 等流動性質押代幣。持有者無需運行驗證器即可獲得質押收益率并保留流動性。

2、護城河-當前的市場動態適合一些占主導地位的 LST 提供商。那理性行為者是想購買排名第一的 LST,還是排名第 10 的?大多數人會選擇第一的(或其他幾個頂級選擇)。 高流動性、廣泛接受度以及有彈性的安全性。

3、價值捕獲- 具有規模回報的熱銷產品顯示了獲取價值的能力。 在 Lido 的例子中,這是一個巨大的 staking 市場,Lido 可以為此服務收取費用,而費用則用 LDO 的形式進行捕獲。

LDO 控制協議及其相關的現金流。它顯示了“資本資產”的明確屬性,傳統估值工具(例如 DCF)在很大程度上是合適的。

數據:ETH總Gas使用量達到4個月低點:金色財經報道,據Glassnode數據顯示,ETH總Gas使用量(7d MA)剛剛達到4個月低點,數值為4,506,273,157.280。[2023/2/17 12:13:17]

ETH 很復雜,它顯示了所有三個傳統資產超類的屬性(有些人可能會說是這是 Triple Point Asset ),一個簡單的 DCF 模型顯然不足以對其進行估值,這只是拼圖的一部分。 關于 ETH,我將在這里對它的每個屬性進行簡要解釋。

1、資本資產- 質押者&持有者賺取收益

ETH 持有者和質押者有權獲得協議現金流(費用以及其他 MEV),質押者也獲得了發行收益(盡管這是以犧牲非質押者為代價)。這顯示了與股票、(無限期)債券以及創收房地產的一些相似之處。

2、消耗性和可轉換資產 (gas)

ETH 是使以太坊引擎運行的 gas,交易費用必須以 ETH 的形式支付給協議。使用以太坊的高需求→持有和消耗 ETH 進行交易的更高需求。

3、價值存儲資產 (貨幣溢價)

SoV 隨著時間的推移保持購買力,并對基礎資產有穩定的需求。在其他用例中,我們看到 ETH 作為 SoV 的早期跡象:

因此,這些通用框架是有道理的,但我們一直聽說 ETH 是“ultrasound money”。那 ETH 真的有可能發展成為“貨幣”嗎?這甚至是一個好主意嗎?也許 ETH 更像是一種標準的生產性資產?這一討論將是未來文章的核心。

但對于初學者來說:

有了背景知識,我們可以嘗試弄清楚 ETH 的目標到底是什么。如果你甚至不知道要優化什么,你可能會得到次優的經濟政策。

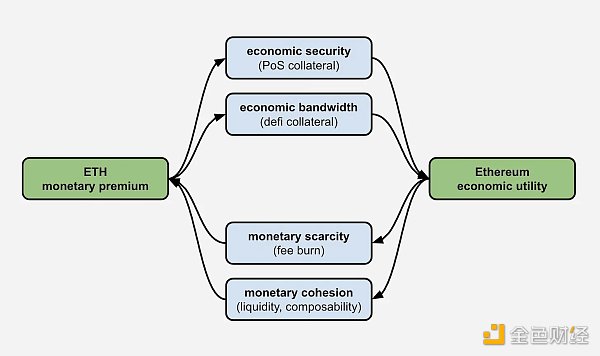

Justin Drake 提出了我所見過的最連貫的愿景,他在 Devcon 大會上做了一個概述。打造具有“貨幣溢價”的 ETH 可以增加經濟帶寬和安全性,從而啟動飛輪效應:

Source: Justin Drake

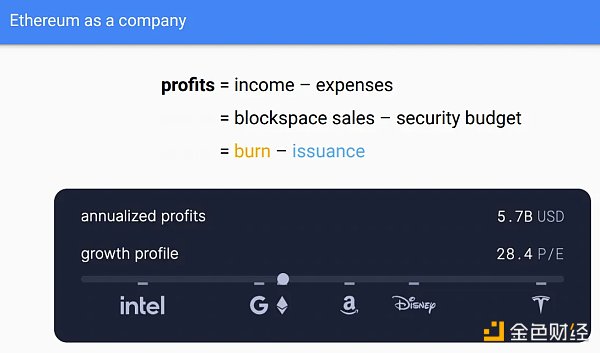

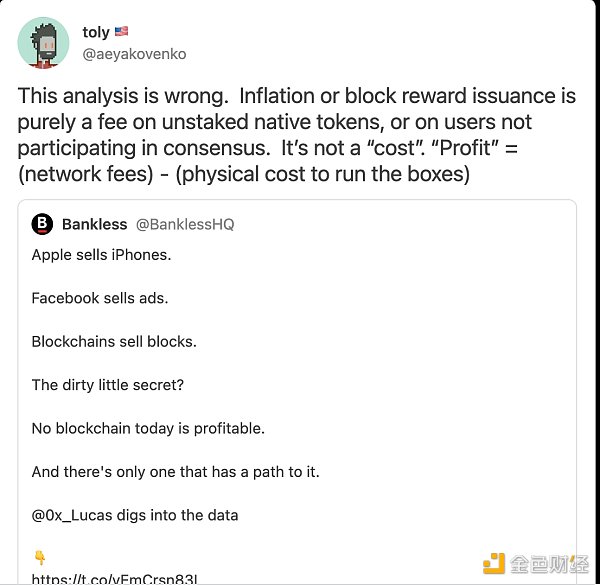

該論點假設區塊鏈就像公司,而公司的利潤可以確定如下:

以太坊在合并后不久就被認為是“不可持續的”,因為它的凈發行量略為正值:

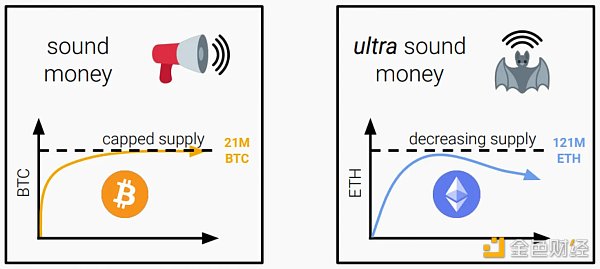

如果比特幣的供應上限使其成為“穩健貨幣”,那么以太坊的預期通貨緊縮會使其成為 “超穩健貨幣”(自合并后,目前 ETH 凈發行量確實為負)。

上述論點有兩個密切相關的變體:

利潤 = 燃燒 - 發行:這只記入被燒掉的費用(目前只是基礎費用,因此不記入優先費用和其他 MEV)。“利潤”嚴格來說是凈負發行量。

利潤 = 所有費用 - 發行:這記入所有收入,無論是否被銷毀。這意味著只要總費用 > 發行量,就可以有一些回旋余地來實現凈正發行量,并且仍然是“可持續的”。 這是這里提出的論點。

大多數人似乎都同意這種推理:

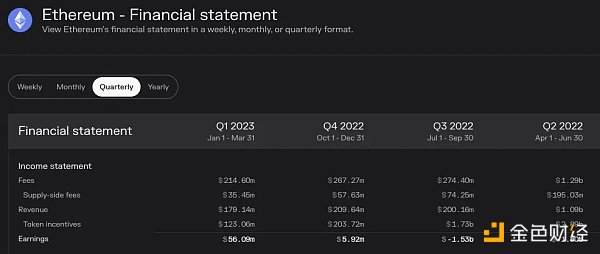

你甚至可以明確地看到這樣的東西:

Source: Token Terminal

但我強烈反對所有這些。自從我開始進入 crypto 圈子以來,我就一直在爭論這個問題,所以我會(再次)對這個問題咆哮一番。

對于初學者來說,PoS 發行與 PoW 有一個關鍵的不同:

1、PoW 發行是網絡的直接費用。區塊獎勵支付給礦工,以激勵他們的工作,而 token 持有者無權接收它。所有 BTC 持有者(以及之前采用 PoW 的 ETH 持有者)必須平均承擔這筆費用。

2、PoS 發行并不是網絡的直接費用。這是從所有持有者到質押者(持有者的子集)的再分配。然而,所有持有者都有同等權利獲得現金流。持有者根據他們個人的機會成本以及運行驗證器的能力來決定是否質押。

美股股指期貨擴大跌幅 納指期貨跌超1.2%:美股股指期貨擴大跌幅,其中,納指期貨跌超1.2%,標普500指數期貨跌1%,道指期貨跌0.8%。[2022/8/29 12:54:17]

所以我不同意兩個主要觀點:

1、費用-發行≠“利潤”;

2、凈通脹網絡,并非天生不可持續。如果基于各種效用和價值捕獲機制對基礎代幣有足夠的需求,持有者可能會接受合理數量的正凈發行量。如果我們保證長期凈發行量為+0.0000000001%,則整個系統就不會神奇地崩潰。

取決于許多相關因素,凈通脹網絡可能會是不可持續的。 然而,這種非黑即白的框架以及對企業盈利能力的錯誤等價揭示了對系統架構的根本誤解。

(請注意,我只討論提供給驗證者的 PoS 發行。但是,其他一些競爭 L1 也出于激勵計劃等目的發行 token 。這種類型的發行更類似于 PoW 發行,或者類似于發行代幣的 DeFi 協議 對 LP 的激勵以吸引流動性。這在機制上與將代幣發行給基礎代幣本身的質押者有很大不同。無論如何,ETH 僅發行給驗證者,以太坊沒有其他的發行機制。)

對于那些被迫將區塊鏈塞入公司類比的人來說,下面的內容要好得多(盡管它們從來都不是完美的)。

場景 1 - PoW 發行

發行類似于公司以股票薪酬 (SBC) 方式支付員工工資。根據 GAAP,這是從收益中扣除的非現金費用(盡管加回到 FCF,這是另一個有爭議的問題)。 這:

1、稀釋所有股東;

2、降低盈利能力;

更糟糕的是,想象一下 SBC 是立即歸屬的實際股份的形式。這家公司賺的錢不多,所以他們幾乎全部用 SBC 支付。到 2140 年(如果我們具體類比比特幣),支付 SBC 也將慢慢成為非法行為。每四年,你可以拿出前一年一半的股份。

到目前為止它一直在工作:

股票價格上漲 → 即使股票更少也能為更好的員工支付更多的錢 → 股票漲得更多,因為現在他們有更好的員工 → ……

然而,除非他們在 2140 年之前開始賺到很多錢,否則他們會有點搞砸。希望他們能盡快想出一個商業模式(Ordinals?)。

場景2- PoS 發行

這家公司也發行新股,但僅限于現有股東,每個股東都有平等的權利獲得它們。你所要做的就是在股東大會上投票。有一個條件——你必須把你的實物未支配股份帶去投票(是的,我忽略了重質押,別管我,這不會改變邏輯)。

你不能借出你的股份或借入股份。本次發行:

1、不改變公司的收入和收益(利潤);

2、是否因為稀釋股東而降低每股收益;

這可能會影響你購買該股票的決定,具體取決于以下因素:

1、你懶得投票嗎?

2、投票太貴了嗎?(你必須飛往股東大會并支付住宿費用,BNB Chain 在拉斯維加斯的四季酒店舉行會議,Solana 在里斯本的一座城堡舉行會議,而以太坊在哈肯薩克的一家餐廳舉行會議。)

3、你真的喜歡借出你的股份或借入股份嗎?

4、有多少股份正在發行?

5、你認為公司的未來前景如何?

如果:

你認為這是一家很棒的公司。你分享了未來的價格上漲,因為所有股票對未來的現金流和股票發行享有同等的權利。

這些股票是很好的抵押品,因此人們很樂意以高 LTV 貸款。你喜歡這樣做,所以你作為持有者獲得了實用價值。

無論如何,他們分發的股份很少,所以你不會那么在意。

更好的是,假設有第三方服務可以為你提供合成股票 (LST)。你把你的股份給他們,他們投票給你,他們給你約 90% 的股份發行。現在你獲得了大部分發行,你可以借出你的合成股票,或者用它們做任何你想做的事。這些合成股票的流動性稍差,貸款也比較棘手,但它們相當不錯。(重質押也提供了不同,但類似的好處)。

現在我們來一一對應類比:

1、基礎費用“收入”立即轉換為股份“回購”;

2、優先權費用/MEV“收入”立即作為額外股份的“股息”支付(給有投票權的個人股東,在所有股東中隨機循環);

3、該公司從未在其國庫中建立任何儲備;

你會注意到,我也沒有區分,例如 Token Terminal 在基礎費用、優先費用以及其他 MEV 之間有區別(他們只將基礎費用視為網絡收入):

它們都是以太坊協議的收入流入,以其認為合適的方式進行分配。無論是被銷毀還是被送到質押者手中,都取決于協議對現金的使用,而不是資金來源。

讓我們通過一個極端的場景來理解其中的邏輯。一條 PoS 鏈決定提供 100% 的瘋狂發行率,因此其代幣供應量每年翻一番。現在,即使你喜歡它的未來前景,稀釋度也太高了,所以未質押的持有人會拋售代幣,或者選擇質押它們。

前美聯儲理事Kroszner:加息75個基點肯定會在美聯儲9月FOMC會議上進行討論:8月5日消息,前美聯儲理事Kroszner:加息75個基點肯定會在美聯儲9月FOMC會議上進行討論。此外,非農數據公布后,美國利率期貨價格顯示,美聯儲聯邦基金利率年底前將達到3.5%,數據公布前為3.4%。美聯儲將在今年內累計加息118.9個基點。

此前美國公布7月季調后非農數據,7月季調后就業人口增加52.8萬人,創今年2月以來最大增幅。(金十)[2022/8/5 12:05:13]

現在,100 % 的代幣被質押了,你意識到可以將通脹率設置為0%、10% 或 100%,這對他們的“盈利能力”來說并不重要。就網絡所有權和現金流權而言,每個人最終都會過得很好。

既然高通脹無助于進一步激勵質押者,每個人都決定將通脹率降至 1%。現在舉一個例子:

1、100% 的代幣被質押了;

2、1000 億美元市值;

3、每年發行約 10 億美元的代幣;

4、每年 20 億美元的費用;

正如之前很多人的理解,他們會認為該網絡產生了 10 億美元的“利潤”。但是現在,假設他們將通貨膨脹率改回 100%。網絡突然變成了一臺巨大的燒錢機器,它又開始虧本運轉了嗎?不,當然不。每個人都質押了,所以他們各自的份額都保持不變。 你在網絡中的份額和現金流的權利根本不會改變。

在這一年當中,代幣的美元價格大致減半了,但整個代幣的市值依舊保持不變,因為代幣數量增加了一倍。所以這基本上只是一個“股票分割”。

在任何情況下,PoS 通貨膨脹都不是明確的網絡收入或成本。你只是在決定讓誰受益:

1、通貨膨脹加劇-通過對持有者征收更多的稅,對質押者產生了方向性的好處;

2、降低通貨膨脹-通過減少對持有者的“征稅”,使持有者受益;

然而,如果一條價值 1000 億美元的 PoW 鏈因為礦工要求更高的收入而同樣將其發行量從 1% 增加到 100%,那么動態就大不相同了。現在所有代幣持有者都被稀釋了,因為他們無權獲得新增發行。一年后,當前的代幣持有者擁有一半的網絡,而礦工擁有另一半。

同樣,PoW 代幣持有者甚至收不到費用(除非它們被銷毀)。因此,無論網絡收取 10 億美元的費用還是 1000 億美元的費用,對持有者來說都沒有直接的區別。礦工得到了這筆錢,而持有者無權獲得任何現金流。唯一的好處是更高的費用可能會讓你保持較低的發行量,因為礦工不會要求這么高的補貼。因此,這里的 PoW 代幣持有者基于費用和發行“損失更少”,但他們沒有獲得網絡份額或現金流。

如果你想換個角度想,想象一下“質押的 ETH”和“未質押的 ETH”是完全不同的資產,可以以不同的價格進行交易(顯然不是這樣)。這就是你們很多人都喜歡的“公司”,所以每個公司的價值都基于DCF。現在,我們將發行包括在它們的 DCF 中,因為它們是孤立的資產。

如果你增加發行量,那么“質押 ETH”的價格會根據未來額外發行量的貼現率上漲。相反,“未質押 ETH”將根據未來額外發行的貼現率下降。你會意識到,它們各自的 DCF 和價格的這些變化會完全抵消。

好吧,你猜怎么著——只有一個 token。因此,網絡的整體 DCF 沒有變化。增加“質押 ETH”的價值不會使單獨的資產價格上漲。無論新的市場清算率是多少,它只是將對保證金的需求從持有者轉變為質押者。

質押 ETH 和 非質押 ETH 是相同的資產。它們在獲得未來現金流方面擁有完全平等的權利。你想用它做什么是你的特權。高發行量并不意味著你可以以高于我的“未質押 ETH”的價格出售你的“質押 ETH”。

現金流資產根據其收取現金流量的權利進行估值。這就是為什么 stETH 和 ETH 的交易價格大致相同(在正常市場情況下)。如果你選擇不行使該權利,你的資產的價值不會低于選擇行使該權利的另一項同等資產的價值。

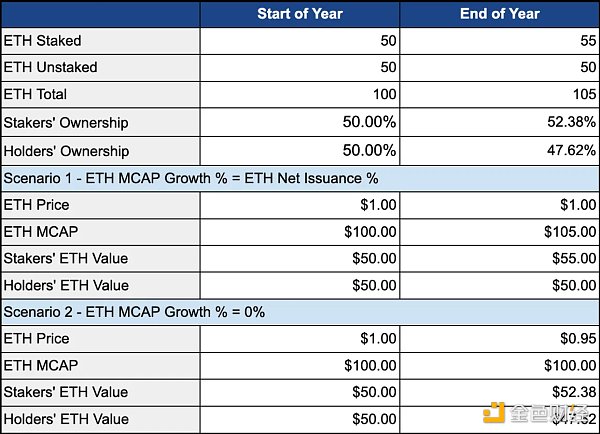

如果您想準確了解未質押持有者在購買力方面的收支平衡,我們可以簡單地相對于美元進行衡量。即,持有者希望 ETH/USD 市值 % 增加 ≥ ETH 凈發行量 %,因為 ETH/USD 價格保持不變。希望這應該非常明顯。

舉個簡單的例子:

1、如果 ETH/USD 市值 % 增加 > 凈發行量 %,以美元計算,持有者增值;

2、如果 ETH/USD 市值 % 增加 = 凈發行量 %,以美元計算,持有者持平;

3、如果 ETH/USD 市值 % 增加

如果以美元計算,網絡以每年 1% 的速度增長(內部和外部的幾個因素),那么持有者以每年 1% 的凈發行量(以美元計算)收支平衡。 邏輯上:

1、早期網絡(更高的增長)可以支持更高的凈發行量,同時使持有人保持盈虧平衡的購買力(以美元計算);

2、成熟的網絡(較低的增長)可以支持較低的凈發行量,同時保持持有人的盈虧平衡購買力(以美元計算);

但同樣,這種盈虧平衡衡量的是未質押持有者購買力(以美元計)的稀釋度,而不是“網絡盈利能力”。在場景 2 中,持有者失去了一些購買力,而質押者則同樣獲得了這些購買力。 這是財富再分配,而不是財富破壞。

流行的“盈利能力”論點也遺漏了一些東西——必須考慮實際運營成本。這包括驗證者在硬件、計算成本等方面的支出:

我們再舉一個簡單的例子:

1、100% 的代幣被質押;

2、0% 通貨膨脹;

3、1000 億美元市值;

4、所有驗證者每年的運營成本為 20 億美元;

5、每年 100 億美元的費用;

如果你從外部角度決定是否要成為驗證者,你有一個非常簡單的等式。為簡單起見,假設運營成本與你的質押權重成線性比例(事實并非如此,在分配固定成本時有一些集中的規模回報)。對于我投入的任何數量的權益,我的收入將 = 10%,我的運營成本將 = 2%。 我的質押資本凈收益為 8%。

在網絡層面,這里的分析也很簡單。 每個人都質押了,我們沒有通貨膨脹,所以所有代幣持有者的實際盈利能力是 80 億美元。這些質押者總共賺了 100 億美元,花了 20 億美元。

展望未來:市值 = NPV(未來費用 - 未來實際運營成本)

同樣,如果你愿意,你可以增加通貨膨脹,并為質押者和持有者提供單獨的 DCF。然而,總的來說,一切都將是相同的。額外的驗證者收入將 = 持有者的損失。類似地,如果費用被銷毀,而不是全部發送給驗證者,你只需將分配從驗證者轉移到其他持有者,但總計會捕獲相同數量的費用。

值得慶幸的是,與大多數傳統企業相比,Staking 質押的運營成本通常相對較低。這是一項高利潤業務,其中主要成本是你投入資本的機會成本。

是的! 很重要!

但我認為大多數人都沒有理解它為什么重要,這會影響我們正確解決它的能力。發行正被誤導和簡單化的“盈利能力”概念所束縛。如果發行量>費用,區塊鏈不會立即變得“無利可圖”,或者如果凈發行量略為正值,區塊鏈也不會變得“不可持續”。

認為 ETH 應該是非常通貨緊縮的觀點有很大的好處,我將在接下來的文章中對此進行討論,但這并不是出于我之前提出的普遍原因。

因此,通貨膨脹非常重要,這取決于形勢/機制以及你想要激勵的行為。例如,積極的早期 PoW 發行有效地廣泛分配了 BTC 和 ETH 的所有權。相反,過度稀釋最終會變得具有破壞性。持有與質押的相對激勵很重要。尤其是因為,你沒辦法只根據 DCF 對 ETH 進行估值,它從根本上不同于傳統股票,并且可以通過“類似貨幣”的方式從中獲得效用。

正如我之前提到的,如果我們將凈發行量永遠更改為 0.00000000001%,你會立即出售或質押所有的 ETH 嗎?當然不是!你可以從它作為 SoV 獲得效用,用于支付 gas,因為它會分享價格上漲,或其他任何東西。通貨膨脹確實會影響需求的這些組成部分(推動實際市場估值超越簡單的 DCF)。

因此,通貨膨脹的變化絕對會影響其實際市值。然而,并不是大多數人認為的那樣,也不是出于流行的原因。

發行會影響未質押和質押 ETH 之間的效用平衡,因此如果我們要最大化集體效用,我們必須正確理解它。這是 Polynya 的一篇關于高發行量的有害影響的一篇很棒的文章,我還將在接下來的文章中進一步闡述其潛在的破壞性影響。

從廣義上講,“ultrasound money” 論點認為 ETH 的價值很重要,原因有二:

1、安全性——你希望 ETH 有價值,并且你希望網絡質押了足夠數量的 ETH。如果以太坊正在尋找“第三次世界大戰”級別的安全性來抵御民族國家的攻擊,那么高經濟安全性是有益的。 我大體上同意這點。

2、經濟帶寬 —— ETH 為其他應用提供“經濟帶寬”。引用的關鍵用途是去中心化穩定幣的抵押品。(也就是說,如果我們想讓 DAI 變得非常大,那么我們需要 ETH 變得非常大,因為 DAI 必然是超額抵押的)。

ETH 被引用為原始抵押品主要是因為它沒有相關風險:

然而,ETH 有一個問題——它是不穩定的。 因此,我們需要去中心化的穩定幣,我們想創造一種波動性較小的資產(像 DAI 這樣的美元穩定幣)。

在我看來,這種經濟帶寬的爭論忽略了一些關鍵點:

我不相信真正去中心化的穩定幣會滿足當前機制所需的需求。與中心化的替代方案相比,它們的資本效率很低,可以說風險更大,功能也更少。大規模中心化穩定幣可能是不可避免的。在接下來的文章中,會有更多關于這一點的內容。

我認為在這種情況下,“經濟帶寬”并不需要 ETH。 中心化穩定幣(以及許多其他 crypto 資產)可以提供這一點。

爭論的焦點是,ETH 應該被用來鑄造穩定幣,因為 ETH 是不穩定的。然而,最好的抵押品不應該是波動的。如果我們真的想讓 ETH 成為最好的抵押品,重點應該是降低 ETH 的波動性。如果所有的穩定幣都由 ETH 作為支持,然后 ETH 的價格崩潰,那么穩定幣的供應會發生什么?當然是不好的事。

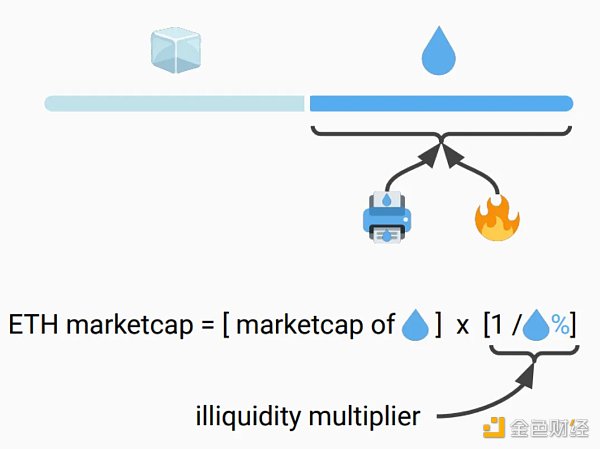

“ultrasound money” 論點還指出,使 ETH 變得非流動性,將直接使其更有價值。爭論點是“流動性部分”應該根據以太坊的完整 DCF 進行估值,然后乘以“非流動性乘數”。例如,如果一個完整的以太坊 DCF 意味著價值 1 萬億美元,并且 80% ETH 被鎖定為抵押品或處于質押狀態,那么 ETH 的市值應該是 5 萬億美元。

我不同意這種思路有幾個原因。

正如我已經說過的,我不認為 DCF 是對 ETH 估值的有益分析。

流動性肯定會影響市場供需動態。如果交易所的可用 ETH 較少,而你想購買大量 ETH,那么它會比流動性更深的情況下更能推高價格。但是,這里沒有線性關系。

即使將以太坊作為一家擁有 DCF 的公司進行估值就足夠了,你也不會得出公司估值的 5 倍,因為你是在假設 80% 的股票持有人最近沒有移動他們的股票,或者他們是 “鉆石手”。被質押或“鎖定”為抵押品≠“它不存在,所以我的網絡所有權份額增加了 5 倍。”

假設 ETH 的80% 被用于穩定幣抵押,正如我前面提到的例子,如果 ETH 價格開始下跌,而這些貸款現在抵押不足,會發生什么?清算 → 強制賣家。

如上所述,我同意經濟安全是有價值的。當然,我也會注意到,孤立的經濟安全是不夠的。更重要的是,網絡應該足夠強大和去中心化,以從攻擊當中恢復過來,但這是一個超出討論范圍的更長的論點。

然而,正如我之前所寫的:

那么今天就是那一天,這讓我想到了下一點。 我的總體觀點很簡單,無論是出于經濟還是其他方面的考慮——以太坊協議如何為世界帶來最大利益?

這個目標當然是高度主觀的,所以現在我將嘗試更具體地思考這個問題。關于以太坊可以提供什么,大致有兩個考慮因素:

1、“外部”用途——讓以太坊成為一個最靈活的工具, 它是無需許可創新的溫床。 任何人都可以在 以太坊/rollup 之上構建,他們希望創建范圍廣泛的非常有價值的應用, 這顯然是首要目標。

2、ETH - ETH 本身對這個世界來說是一種非常有價值的產品嗎?

是的——如果 ETH 真的有機會成為一種全球性的、不可審查的、非主權的貨幣。我也對比特幣履行這種角色的能力感到擔憂,如果以太坊在構建這一點上有最好的機會,那么它不應該被忽視。

否-如果 ETH 只是一種增值資產,從其之上的活動中獲取利潤(更類似于一些大型科技股),我認為答案是否定的。

在我看來,這兩個目標是自我強化的。 最大化以太坊生態系統活動有幾個輸入可以形成良性循環:

1、偉大的技術堆棧和社交層——這些吸引了活動。 如果在以太坊上構建很爛,使用很爛,沒有任何用處,而且大家都互相討厭,那人們就不太可能使用以太坊。

2、ETH 作為“貨幣”——貨幣本身可以說是最大的產品。 如果他們從根本上想要 ETH 本身的產品,它將加強社交層并吸引更多用戶。

3、最大化 ETH 價值——將 ETH 構建為貨幣可能是實現 ETH 價值最大化的最佳長期方式。貨幣的 TAM 高于蘋果股票的 TAM。

4、最大化 ETH 經濟安全 - 最大化 ETH(作為貨幣)的價值是最大化以太坊經濟安全的最佳方式。(你也可以通過高發行來激勵高質押比例,但我相信這會造成一個循環,資產的價值可能會受到負面影響,并且它充其量只能回到 DCF 類型的資產,而不是“貨幣”)。

ETH 真的很酷,我認為它很有價值(NFA),我的目標是更好地提煉“為什么它如此酷”以及“為什么它如此有價值”(仍然是 NFA)。我認為現有的流行論點是不足的。將一個微妙的主題壓縮成幾個單行 meme 是很有吸引力的,但如果它們不準確,那么在理解如何優化協議時就會變得有害。不幸的是,這要復雜得多。

如果你想變得自私,一個更好的爭論將幫助你更好地推銷它。 如果我們說這是 ultrasound money,銀行家就不會買你的幣,因為它是通貨緊縮的,而且盈利能力也會出錯。

希望你現在對價值如何通過以太坊協議流動,以及為什么發行經常被誤解有了扎實的了解。 接下來的文章將詳細說明如何對其進行優化。

該對話將圍繞 ETH 作為一種資產是什么,以及可能應該是什么展開。 這包括討論其在更廣泛的全球經濟和貨幣背景中的地位,以及 LST 和穩定幣等其他 crypto 資產的作用。

隔夜的粥

個人專欄

閱讀更多

金色早8點

金色財經

Odaily星球日報

歐科云鏈

Arcane Labs

深潮TechFlow

MarsBit

澎湃新聞

BTCStudy

鏈得得

文章作者:Amy Castorarchive要使臭名昭著的能源消耗型加密貨幣的效率大大提高,沒有任何技術障礙,只是一個社會障礙。去年,以太坊走向綠色環保路線.

1900/1/1 0:00:00從今年1月開始,國內的數藏市場刮起了“域名熱”,一些數字藏品平臺輪番上線“數字身份”板塊,效法區塊鏈公鏈網絡以太坊上的ENS等域名系統,賣起數藏版“Web3域名”.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等行業動態。本文是項目周刊,帶您一覽本周主流項目以及明星項目的進展.

1900/1/1 0:00:00作者:Jelly, Redline DAO編輯:Alyson, Redline DAO 引言 Ordinals 是什么?自 2022 年 12 月底以來.

1900/1/1 0:00:00Radiant(RDNT)于 2022 年 7 月份推出,是 Arbitrum 上的原生借貸市場項目。從貨幣市場角度,它們類似。主要的不同在于,Radiant(RDNT)要做全鏈的貨幣市場.

1900/1/1 0:00:00撰文:Tyrogued 編譯:Block unicorn在加密貨幣中賺錢的最佳方式之一,就是在加密邪教投機熱潮出現之前,提前了解清楚它們,然后在龐氏騙局即將歸零時,提前拋售加密邪教投機代幣.

1900/1/1 0:00:00