BTC/HKD-0.3%

BTC/HKD-0.3% ETH/HKD-0.35%

ETH/HKD-0.35% LTC/HKD-0.63%

LTC/HKD-0.63% ADA/HKD-0.32%

ADA/HKD-0.32% SOL/HKD-0.51%

SOL/HKD-0.51% XRP/HKD-0.27%

XRP/HKD-0.27%撰寫:Vader Research

價值積累是 Web3 中一個至關重要但常常被忽視的議題。在本文中,我們將深入探討 Yuga 生態系統內產生的價值如何分配給不同的利益相關者(Yuga Labs,$APE,BAYC,MAYC 等)。

在 Web2 企業中,資本結構通常由股權和不同層次的債務組成。高級債權人通常擁有更高的抵押品安全,但收取較低的利率,而次級債權人持有的安全抵押品較少,但收取較高的利率。

企業價值就像一家公司的價格標簽。它告訴我們這家公司總共值多少錢,包括它欠別人的錢(如銀行)和屬于業主的錢(如股東)。

企業價值=股權價值+債務價值

債權人和少數股權股東在企業的收益和資產方面有法律權利。相反,NFT 和代幣所有者并沒有享有這樣的保護。盡管如此,通過將 Web3 公司發行的代幣和 NFT 作為整個資本結構的一部分,我們可以增強價值增值的設計和結構。

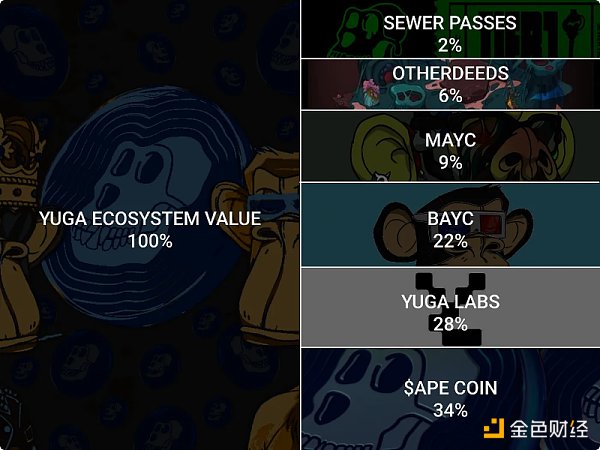

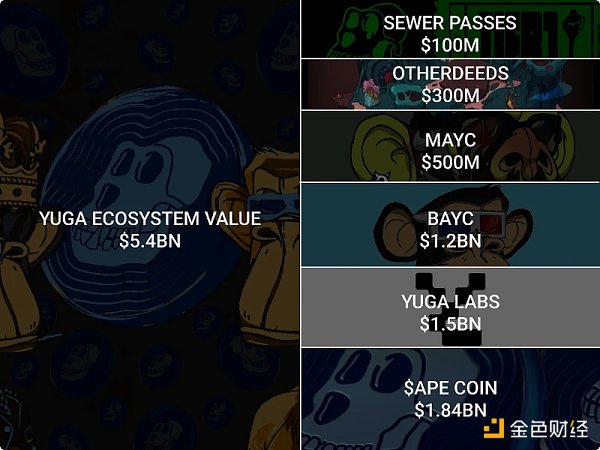

運用同樣的邏輯,Yuga 生態系統的價值等于整個 Yuga 世界的價值。它是 Yuga Labs 股權實體所有的資金和所有現有 NFT 收藏品(BAYC,MAYC 等)和代幣($APE)價值的總和。

Yuga 生態系統價值 = Yuga Labs 股權價值 + Yuga NFT 和代幣的價值

內在價值是指某個資產未來的價值,我們可以根據未來的盈利能力來估算其內在價值。但由于未來的錢不如現在的錢有價值,我們會對未來的收益進行折現處理。

因此,一個公司、代幣或 NFT 的基本價值等于其未來盈利的折現值。用同樣的邏輯,Yuga 生態系統的價值也等于其未來盈利的折現值。

Yuga 生態系統價值 = 折現后未來收益

Yuga 生態如何產生收益呢?我們來看一下 Yuga 生態系統的基本收益來源。

Yuga 有兩個主要的收入渠道:

NFT 和 Token 銷售 → 創建和出售新的代幣和 NFT 收藏品;

NFT 版稅 → 每筆二級NFT交易收取一定的費用。

Yuga 生態通過創建和銷售新的 NFT 集合,例如 BAYC、MAYC 和 Otherdeeds,獲得了重要的收入來源。Yuga Labs 從 MAYC 的首次銷售中獲得了 1 億美元,從 Otherdeeds 的首次銷售中獲得了 3.3 億美元,同時在其資產負債表上持有 20 億美元以上的 Ape Coin 和 4000 萬美元的 Otherdeeds。

然而,發布新的 NFT 集合也有其缺點:它稀釋了現有 Yuga 生態系統股東(Yuga Labs、APE、BAYC)的所有權。對于現有的 Yuga 生態系統股東來說,從稀釋中受益,需要通過發行和銷售新的 NFT 集合所創造的價值來抵消稀釋成本。

EOS社區宣布停止向Block.one和Brock Pierce支付價值2.5億美元的EOS:12月9日消息,EOS社區今日通過投票,宣布停止向Block.one(最初設計該網絡的公司)支付原定在未來六到七年內分發的 6700萬個EOS(約2.5億美元),因為它聲稱Block.one 不再符合EOS網絡的最佳利益。 這也將影響穩定幣發行商Tether的聯合創始人和Block.one的聯合創始人Brock Pierce,Block.one表示他原本將收到大約一半的代幣。作為支持EOS區塊鏈的回報,Block.one原本將在10年內收到1億個 EOS(約3.76億美元),約占總供應量的10%。

此次停止支付為該EOS網絡的礦工聯合起來,單方面停止向Block.one持續付款,目前尚不清楚這些代幣是否永遠不會發放,或者進一步的談判是否會導致付款的發放。(The Block)[2021/12/9 13:00:20]

這個想法類似于并購(M&As)的概念,即收購公司通過股份交換收購目標公司。因此,收購公司的股東將經歷稀釋。收購的成功取決于目標公司創造的價值是否超過了稀釋成本。如果創造的價值更大,那么收購被認為是成功的;否則,它被認為是失敗的。

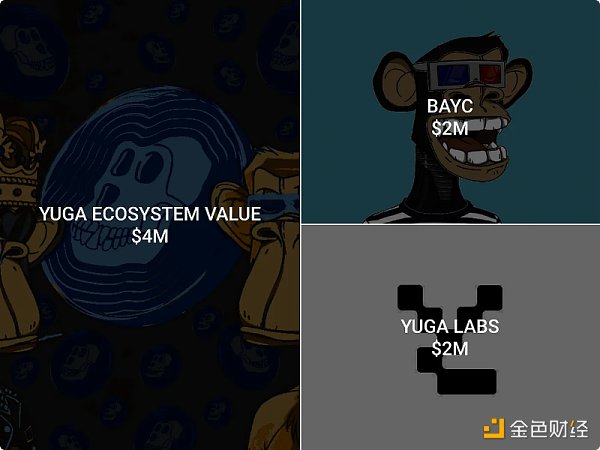

當 Yuga Labs 發行并以每件 200 美元的價格出售了 10K 件 BAYC 時,他們創造了一個名為 BAYC 持有人的新的利益相關者群體,從首次銷售中獲得了 200 萬美元。

需要注意的是,PFP 項目和 Web3 游戲工作室銷售的 NFT 不僅是虛擬商品,人們購買它們的預期是其價值會隨時間增長。

這就是為什么 BAYC 所有者被視為 Yuga 生態系統中的一個獨立利益相關者群體,因為發行公司對這些 NFT 所有者有責任。

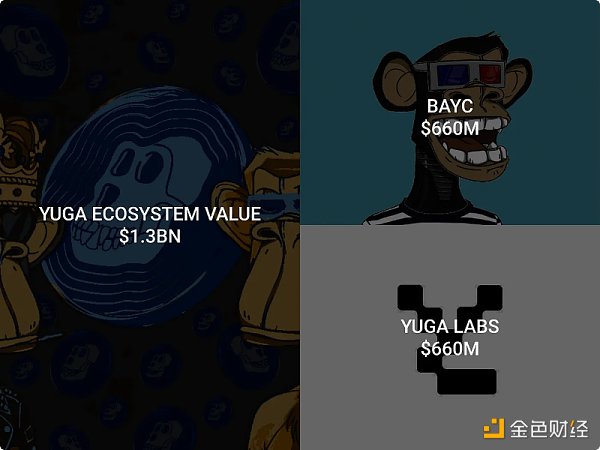

在銷售后的幾個月里,BAYC 的價格顯著上漲,到 8 月底已經達到了 66,000 美元。

這意味著 BAYC 的市場價值可能高達 6.6 億美元,如果我們假設 BAYC 市值和 Yuga Labs 的股權實體估值之間存在 1:1 的轉換率,那么 Yuga Labs 的估值也將達到約 6.6 億美元。

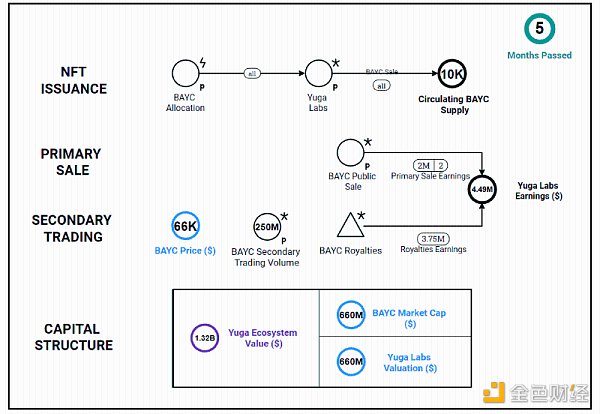

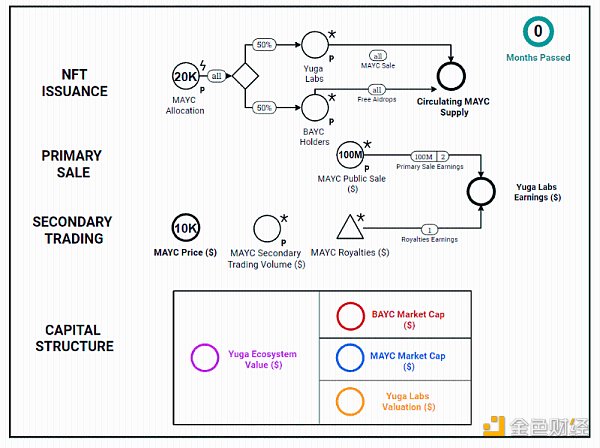

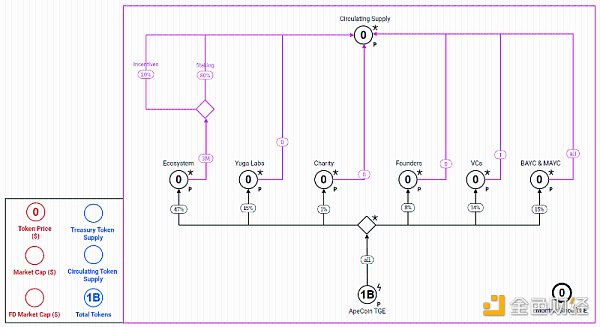

以上 Machinations 圖表的分析如下:

Yuga Labs 出售了 10,000 個 BAYC,獲得了 2 百萬美元的資金。

在 4 個月內,BAYC 的價格從 200 美元上漲到了 66,000 美元。

在第 4 個月,Yuga Labs 已經通過 BAYC 版稅收入獲得了 250 萬美元。

接下來,讓我們來分析一下 MAYC 的發行和銷售。在 MAYC 推出之前,BAYC 的市值約為 6.6 億美元,整個生態系統僅由 BAYC 持有者和四位創始人擁有的 Yuga Labs 構成。

Initialized Capital創始人對Coinbase的早期投資現已價值24億美元:著名天使投資人、Initialized Capital創始人Garry Tan在2013年向Coinbase投資了30萬美元,在Coinbase上市后,其持有的股票價值為24億美元。(Cointelegraph)[2021/4/15 20:21:04]

此外,共有 20,000 個 MAYC NFT 被創建,其中 10,000 個出售給公眾,另外 10,000 個分配給 BAYC 持有者。這意味著 Yuga Labs 和 BAYC 各獲得 MAYC 發行收益的 50%。

與其他 PFP NFT 系列不同,BAYC 持有者可以免費領取未來的 Yuga NFT。這向 BAYC 持有者傳達了一個明確的信息,即他們在 Yuga 生態系統中擁有至關重要的地位。

Yuga Labs 成功以每個 10,000 美元的價格銷售了 10,000 個 MAYC NFT,賺取了 1,000 萬美元。贈送給 BAYC 持有者的 10,000 個 MAYC NFT 在 MAYC 銷售結束時理論上價值 1,000 萬美元。

在 MAYC 發行時,有一些擔憂可能對其產生影響。首先,人們對 Yuga Labs 能否銷售完所有 10k MAYC NFT 存在不確定性。其次,人們擔心銷售新收藏品(MAYC)會從 BAYC 中削弱價值,由于競爭加劇導致 BAYC NFT 價格下降。

然而,盡管存在這些擔憂,MAYC 的銷售對 Yuga Labs 來說是一個巨大的成功,創造了 1000 萬美元的收入,并為未來的 NFT 產品鋪平了道路。

讓我們分析一下上面的 Machinations 圖表:

Yuga Labs 以 1 億美元的價格出售了 1 萬個 MAYC。

MAYC 的價格在 7 個月內從 1 萬美元上漲到了 5.8 萬美元。

到第七個月,Yuga Labs 通過 MAYC 產生了 2500 萬美元的版稅收入。

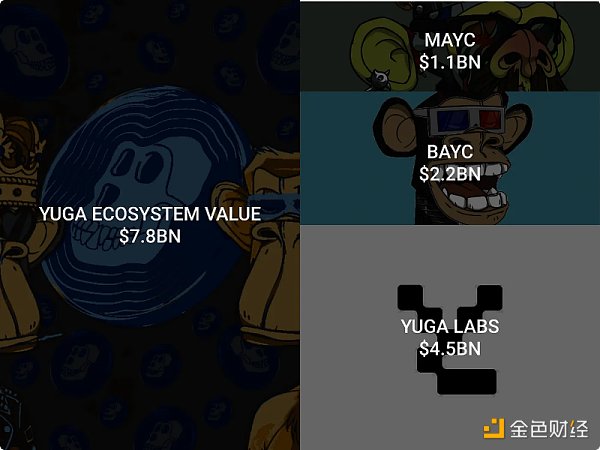

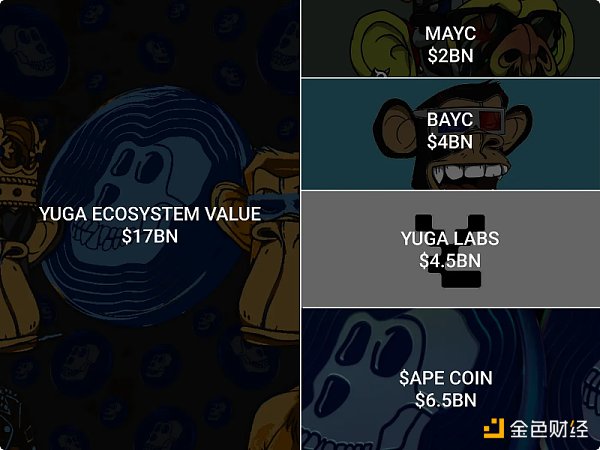

在 ApeCoin 推出前幾周,BAYC 的交易價格高達 22 億美元,而 MAYC 的交易價格則為 11 億美元。Yuga 推出新的 NFT 集合,創造了巨大的新價值,吸引了資金充裕的后期加密風險投資者。

Yuga 在 a16z 的帶領下以 45 億美元的估值獲得了驚人的 4.5 億美元種子輪融資,這將在 ApeCoin 推出后幾周后公開。如果我們不考慮 1:1 的 NFT 市值和股權規則,而是采用種子輪估值,價值累積結構將如下所示。

Coin Metrics聯合創始人:Bitmex保險庫有價值約20億美元的比特幣:10月2日凌晨,Coin Metrics聯合創始人Nic Carter發推稱,“Bitmex保險庫里有價值約20億美元的比特幣(約19.3萬枚BTC)。我們將在美東時間10月2日上午9點(北京時間晚上9點)知道其資金是否被凍結。”[2020/10/2]

2022 年 3 月 ApeCoin 的推出是 Yuga 生態系統中的一件重要事件,并受到 NFT 社區的高度關注。Yuga Labs 在區塊鏈領域取得了多個成功的推出,因此許多人都迫切期待著 ApeCoin 的推出,并希望它能夠達到 Yuga Labs 設定的高標準。

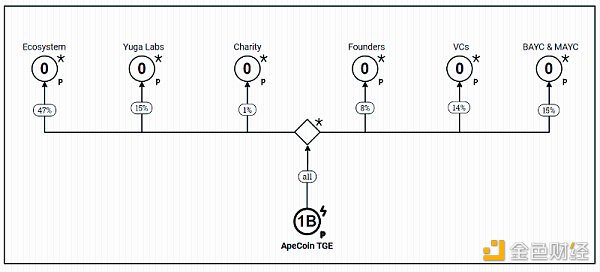

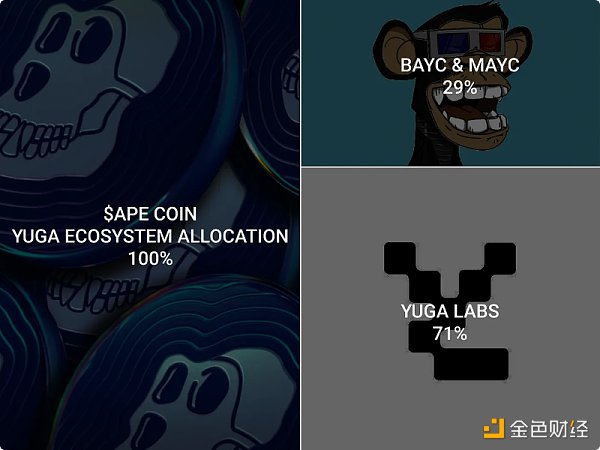

初始代幣分配的設計是將 47%的代幣分配給生態系統,15%分配給 Yuga Labs,1%分配給慈善事業,8%分配給創始人,14%分配給風險投資,15%分配給 BAYC 和 MAYC 持有人。

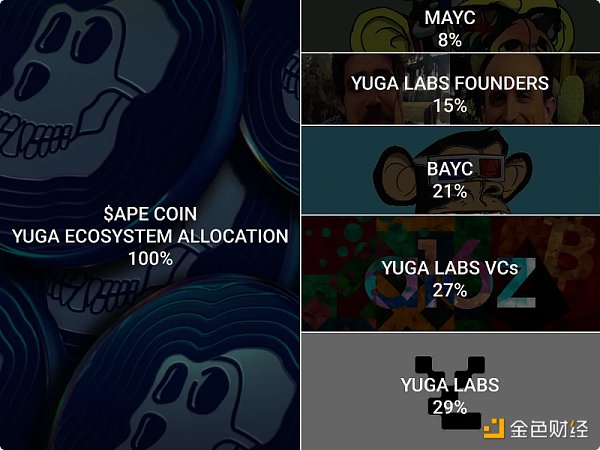

我們對于 Yuga 生態系統利益相關者的定義(Yuga Labs、BAYC、MAYC、VCs)在代幣中分配了總共 52%的代幣。讓我們看看這 52%中的分配情況:

雖然前面提到的數字提供了一些思路,但并沒有完全反映實際情況。需要注意的是,Yuga Labs 的風險投資者和創始人也對 Yuga Labs 有著根本的利益,這意味著他們間接地獲得的代幣比前面提到的數字要更多。因此,有必要進一步分析這些數字,以獲得更準確的代幣分配情況。

假設沒有員工或顧問擁有 Yuga Labs 的任何所有權,并且我們也排除了 Larva Labs (CryptoPunks IP) 收購的潛在股權稀釋。基于 4.5 億美元的種子輪融資,看起來 Yuga Labs 創始人擁有公司的 89%,而 Yuga Labs 的風險投資則擁有剩余的 11%。當我們總計這些數字時,這意味著 Yuga Labs 創始人的代幣分配為 41%,Yuga Labs 風險投資的代幣分配為 30%。

由于$APE Coin 的分配方式與 MAYC 有很大不同,$APE Coin 的分配方式更傾向于 Yuga Labs 的股東,而非 BAYC 和 MAYC 的持有者。

我們的計算表明,Yuga Labs 及其股東獲得了 71%的配額,而 BAYC/MAYC 持有者僅獲得了 29%。這相當于 2.4:1 的比率,高于 MAYC 分配的 1:1 比率。因此,a16z 和 Yuga Labs 的創始人在獲得更多的$APE Coin 分配的同時,犧牲了 BAYC 和 MAYC 的持有者。

動態 | 3000枚BTC發生大額轉賬,價值約2894萬美元:據金色財經數據監測,02月06日16時36分,3000枚BTC(價值約2894萬美元)從17Nyjr開頭的地址轉入17spUP開頭的地址,交易哈希為81b45450dafc6926229bfae429ef48ff2171bed5a9b2b58a2d19057642d55d36。[2020/2/6]

值得注意的是,分配給 BAYC 和 MAYC 持有人的代幣是可以立即使用的,而分配給 Yuga Labs、VC 和創始人的代幣則需要經過 4 年的解禁期。

在 Otherdeeds 銷售之前的幾天,Bored Ape Yacht Club(BAYC)、Mutant Ape Yacht Club(MAYC)和$APE 代幣的交易價格均創下歷史新高。

BAYC 擁有驚人的約 40 億美元的市值,MAYC 已達到約 20 億美元,而$APE 代幣的市值為 65 億美元。Yuga Labs 在不到兩年的時間里,成功將一萬個沒有任何實用性的猴子 JPEG 轉化為一個價值數十億美元的帝國!

值得注意的是,NFT 收藏品的市值是根據底價乘以流通供應量計算的,因此如果有人想一次性購買所有流通的 Yuga 生態系統資產,實際估值可能會低得多。

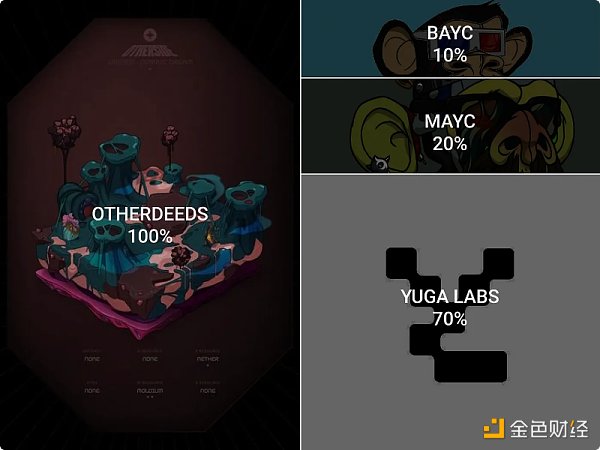

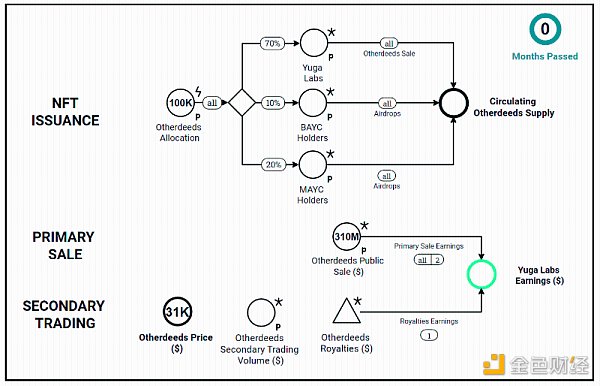

在總共發行的 100,000 個 Otherdeeds 中,有 55,000 個公開出售,10,000 個贈送給 BAYC,20,000 個贈送給 MAYC,15,000 個由 Yuga Labs 保留。

總體來看,70%的 Otherdeeds 分配給了 Yuga Labs。我們看到另一種情況,即 Yuga Labs 以過高的價格獲取了 NFT 和$APE 代幣持有者的資產。此外,MAYC 持有者在犧牲 BAYC 持有者的利益下得到了過多的分配,而$APE 持有者則沒有獲得任何 Otherdeeds 分配。

讓我們分析一下:

Yuga Labs 以 3.1 億美元的價格出售了 55,000 個 Otherdeeds NFT。使用這 3.1 億美元的購買力購買了 Otherdeeds NFT,但 Yuga Labs 承諾在一年內不觸碰$APE 的收益。因此,Yuga 的 Otherdeeds 銷售所獲得的$APE 收益當前價值大約為 8000 萬美元。

Otherdeeds 的價格在 7 個月內從 31,000 美元跌至 2,000 美元。

動態 | XRP鏈上現價值約4886.2萬美元大額轉賬:據Whale Alert數據顯示,北京時間1月1日6:32,255684110枚XRP(價值約4886.2萬美元)從Ripple錢包(rBg2FuZT開頭地址)轉入Funding Wallet 1(rU1bPM4q2開頭地址)[2020/1/1]

Yuga Labs 在第 7 個月時已經產生了 5600 萬美元的 Otherdeeds 版稅。

雖然我們之前說 APE 持有者沒有獲得任何 Otherdeeds 分配,但重要的是要注意,主要銷售是使用$APE 進行的。但是,使用 APE 作為在拍賣中購買 Otherdeeds 資產的交易媒介并不一定會使$APE 獲得價值或使其成為可持續的匯聚點。

只有 16,000,000 美元的$APE 被 Otherdeeds 購買者存入了$APE DAO 的金庫,價值才會永久地累積到$APE 上。如果是這樣的話,金庫中持有的過剩$APE 將受到 APE 治理團隊的集體投票,以決定如何利用它——因為它將保留在 APE DAO 的資產負債表上。

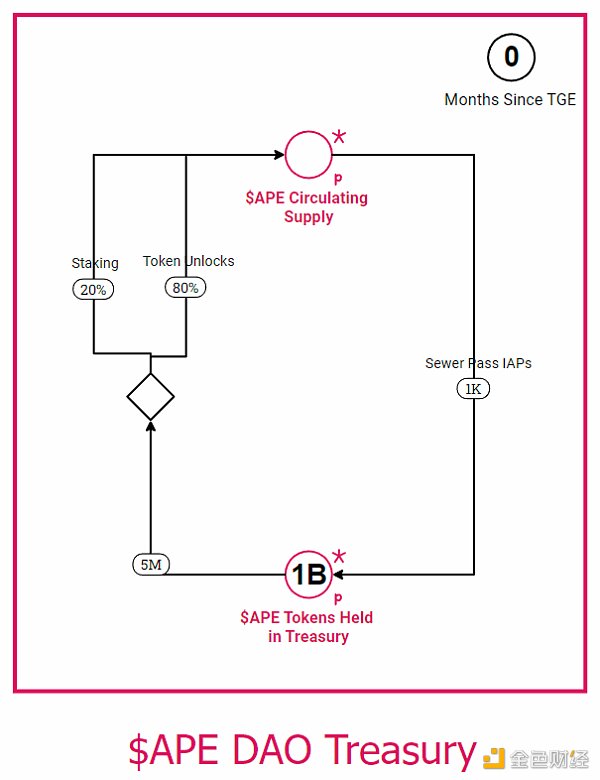

在這個假設的圖表中,我們可以觀察到幾個事件正在發生。每個月,500 萬個 APE 代幣通過預定的代幣解鎖和質押獎勵進入流通。此外,我們可以看到每個月有 1,000 個 APE 代幣通過在 Yuga 的手機游戲中出售 Sewer Pass IAPs 被轉移回到 $APE 儲備庫中(我們將很快討論這個)。

隨著更多代幣在儲備庫中累積,$APE 的價值理論上會增加。然而,如果代幣不是累積在金庫中,而是被質押,這只會推遲不可避免的事情——Yuga Labs 出售他們自己的代幣分配。

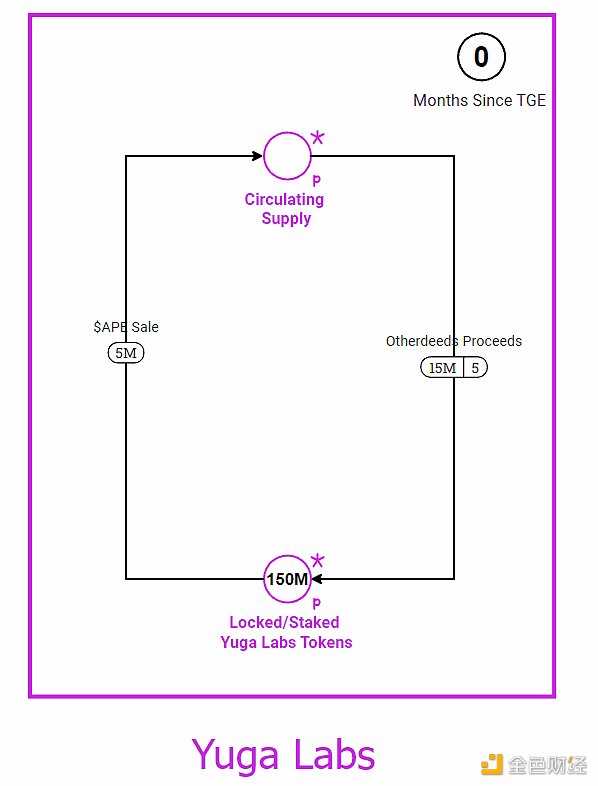

關于 Otherdeeds 的銷售,需要注意的是購買者支付的$APE 直接進入了 Yuga Labs 的錢包,而不是進入 APE DAO 的金庫。這意味著 Yuga Labs 完全掌控這些代幣,可以隨時出售它們并將收益分配給其股東。不過,Yuga Labs 承諾不會在一年內出售從 Otherdeeds 銷售中獲得的$APE 代幣。

實際上,Yuga Labs 在某種程度上將$APE 代幣鎖定了一年,但他們很可能在一年結束時出售其中的一部分。這導致$APE 代幣在一年內成為一種稀缺資源,但事實上,從 Otherdeeds 銷售中獲得的代幣仍然在 Yuga Labs 的掌控之下。

在這個假想的圖表中,我們演示了一個場景,即在 Yuga Labs 定期出售 500 萬$APE 的情況下,從 Otherdeeds 銷售中獲得的收益只是暫時減緩了對$APE 的賣壓。

在 Sewer Pass 推出之前,隨著整個加密貨幣市場的下跌,Yuga 的資產價值也在下降。具體來說,Yuga 生態系統價值從 2022 年 5 月的 170 億美元下降到 2023 年 1 月的 38 億美元。

現在讓我們來分析 Sewer Pass 發行的結構。

以下是 2023 年 3 月時,Yuga 生態系統的資本結構:

Yuga Labs: 擁有 NFT、游戲和其他資產

Bored Ape Yacht Club(BAYC):持有 Sewer Pass NFT

Mutant Ape Yacht Club(MAYC):持有 Sewer Pass NFT

APE DAO: 擁有 APE 代幣和 Otherdeeds NFT,由 APE 代幣持有者控制

其中,Sewer Pass NFT 被認為是連接 BAYC 和 MAYC 社區與 Yuga Labs 的通道。不過,由于 Yuga Labs 自身未持有 Sewer Pass NFT,因此該 NFT 集合的價值并未計入 Yuga Labs 的總資產中。同時,雖然游戲內的微交易可以使用 APE 代幣進行購買,但與 Sewer Pass NFT 相比,其收益規模微不足道。

表格顯示了 Yuga Labs、BAYC 和 MAYC 從發行和銷售 Yuga NFT 和代幣中所獲得的收入。盡管 BAYC 和 MAYC 持有人的收入似乎更高,分別為 13 億美元和 5.72 億美元,但 Yuga Labs 的收入為 4.12 億美元,不包括其儲備中持有的代幣和 NFT。值得注意的是,Yuga Labs 在其儲備中持有 20 億美元的$APE Coin。

版稅已經成為 NFT 項目的一個重要收入來源,盡管其可行性受到正在進行的 NFT 市場競爭的挑戰。

Yuga Labs 為 BAYC 和 MAYC 征收 2.5%的費用,而他們為 Otherdeeds 和 Sewer Passes 收費 5%。值得注意的是,所有賺取的版稅都流向 Yuga Labs,沒有分配給 Yuga 生態系統中的其他利益相關者。因此,Yuga Labs 已經從版稅累計獲得了 1.82 億美元的收入。

相較于主銷售而言,版稅收益要少得多。正如我們先前所認為的,主銷售是一種更優秀的知識產權變現機制。然而,版稅可以作為一種補充收入流,提供額外的收入來源。

在處理多個持有人時,最大的挑戰之一就是利益的不一致。由于缺乏法律或預定的智能合約來規定誰有權獲得什么,每個持有人都可能努力最大化他們的短期收益。在某個時候,多個利益相關者之間可能會發生內部沖突,因為每個人都試圖將價值歸集到他們的資產中。

為了避免這種情況發生,Yuga Labs 必須負責管理多方利益相關者,在構建新發行和創建新的收入渠道時以相對公平的方式管理利益相關者。一個良好設計的結構應該旨在最大化所有利益相關者之間的協作,并盡量減少利益不一致的情況。

思考:

假設 Yuga 明天推出一個新系列,公司將如何將該系列分配給其利益相關者?

如果 Sewer Pass 持有人不接收任何空投,則 Sewer Pass 具有什么價值或效用?為什么任何人會繼續持有他們的 Sewer Pass?為什么他們不會出售它?這個問題也適用于 Otherdeeds。

游戲/元宇宙收益的百分比將分享給 Yuga 的利益相關者?BAYC/MAYC 持有者將不會從游戲收益中獲得任何股份嗎?

如果游戲收益只分配給$APE 和 Otherdeeds 持有者,那么分配將是多少?50/50?80/20?分配將基于最近的市場價格還是主要銷售價格?

讓我們從散戶投資者的角度來考慮這個問題。如果有人想要投資于 Yuga 生態系統,他應該買哪種資產呢?

這個問題非常重要,因為每種資產都提供了不同的收入渠道,讓投資者可以在 Yuga 生態系統中獲取收益。如果 Yuga 在未來表現良好,但投資者購買的資產與其他 Yuga 資產相比表現不佳,這對投資者來說將是非常失望的。

購買 BAYC 和 MAYC 有一個令人信服的價值主張。通過擁有這些資產,投資者可以獲得每次新的 Yuga NFT 或代幣發行的一定比例獎勵。即使 Yuga 有時會給 BAYC 和 MAYC 持有者分配較少的獎勵,他們仍然可以從發行中獲得一定的比例。

如果您相信 Yuga 未來的 NFT 和代幣收藏將會有價值,那么 BAYC 或 MAYC 就是要購買的資產。但是,您將不會獲得 Yuga 的版稅收益。購買這些資產所需的最低資本相對較高,因為 BAYC 和 MAYC 的地板價分別為 110,000 美元和 20,000 美元以上。

$APE 幣則提供了不同的價值主張。目前,$APE 提供了模糊而膚淺的“賦能”,其中沒有解釋 Yuga 生態系統如何使$APE 積累收益。雖然用$APE 購買 Otherdeeds 提供了臨時的價值,但這只是推遲了不可避免的結果。一旦$APE 代幣持有人意識到從 Yuga 生態系統創造的價值不會積累到$APE,他們就沒有理由不賣掉它。

使用$APE 進行游戲內微交易是更清晰的實用性(假設收益進入$APE DAO 的金庫)。我們可能會在 Yuga 的游戲/元宇宙中看到更多的$APE 賦能。然而,Yuga 尚未宣布現有資產的實用性。延遲這一宣布實際上是他們明智的做法,因為這會導致資產持有人之間更多的猜測和期待。

這就意味著,如果不能兌現承諾,就有可能引起資產持有人的不滿。即使 Yuga 開發出了出色的知識產權、游戲或元宇宙,如果 BAYC 持有人或 Yuga Labs 從中獲得的收益相對于$APE 或 Otherdeed 持有人更多,那么這些持有人就會感到不滿。

價值積累結構是 Web3 世界中一個具有挑戰性的話題。項目發行的每一組 NFT 或代幣都成為項目 Web3 資本結構的一項負債。為確保所有利益相關者保持一致并有效地合作,項目需要有一個精心設計的價值積累結構。

如果你是一名投資者,徹底進行盡職調查以充分了解你將面臨的收益和價值渠道是非常重要的。當你在選擇資產時犯了錯誤,即使你在投資的項目和團隊方面做出了正確的決定,也可能感到非常失望。

簡而言之,良好結構的價值積累模型對 Web3 項目的成功至關重要,投資者應花時間全面了解他們正在投資的資產,以避免以后的失望。

深潮TechFlow

個人專欄

閱讀更多

金色財經 善歐巴

金色早8點

Arcane Labs

MarsBit

Odaily星球日報

歐科云鏈

BTCStudy

澎湃新聞

原文作者:Louis Cooper原文編譯:0x 11 ,Foresight News上海升級將釋放價值超過 270 億美元的 ETH.

1900/1/1 0:00:00內容簡介 這是一個全新的時代:Web3.0構建的經濟體系,DID身份的跨平臺操作,數字NFT的原子級鏡像,以及DeFi的無摩擦元資產再分配......2022年.

1900/1/1 0:00:00我們將探討2023 年最有前途的以太坊第 2 層生態系統——Starknet 的十個項目。但在此之前,讓我們先了解一下鏈條以及讓它如此特別的因素!Starknet是一種基于 ZK-Rollup.

1900/1/1 0:00:001.金色觀察 | 如何看Silvergate經歷的“銀行擠兌”如果你曾通過中心化交易所進入加密領域,那么你可能間接使用過Silvergate銀行.

1900/1/1 0:00:00作者:Terry 3月1日,加密友好銀行集團 Silvergate Capital布將推遲提交其年度 10-K 報告,(10-K 報告是美國證券交易委員會要求的一份文件.

1900/1/1 0:00:00原文作者:念青,ChainCatcher據市場行情,截至 2 月 23 日,超過 73.52% 的加密友好銀行 Silvergate Capital (SI)股票被借走賣空.

1900/1/1 0:00:00