BTC/HKD-1.32%

BTC/HKD-1.32% ETH/HKD-1.59%

ETH/HKD-1.59% LTC/HKD+0.61%

LTC/HKD+0.61% ADA/HKD-1.63%

ADA/HKD-1.63% SOL/HKD-2.6%

SOL/HKD-2.6% XRP/HKD-2.38%

XRP/HKD-2.38%原文作者:Marco Manoppo

這個系列文章將研究有趣的公司或協議,評估他們如何產生收入,估算他們的支出并分析其利潤。

就個人而言,我對獨立黑客、個體企業家和自主創業公司的文化著迷,這些公司能夠以極高的利潤率為核心團隊創造巨額利潤。

相比之下,加密貨幣業務和協議在貨幣化模型方面往往相當不明確,首先關注的是技術,而不是商業。

這不一定是件壞事——但在當前的宏觀經濟和融資環境下,加密貨幣企業需要將注意力重新集中在一件事上:“我們如何賺錢?”

以下是快速總結的要點:

Aave 是最大的借貸協議,TVL 為 47 億美元 。

包括代幣激勵排放在內,Aave 沒有盈利。

Aave 的金庫下降了-88%,從 2021 年第一季度 10.3 億美元的峰值下降到 2022 年第四季度的 1.1464 億美元。

AAVE 代幣占該協議金庫的 80% 以上。

根據 LinkedIn 的數據,Aave 雇傭了 117 名員工,預計每年會消耗 1200-1500 萬美元。

Aave 是一個在以太坊區塊鏈上運行的去中心化金融(DeFi)平臺。它使用戶能夠在不需要中介的情況下借出和借入各種加密資產。使用 Aave,用戶在任何時候都可以完全控制他們的資金,并可以訪問各種借貸選項。

NFT內容創作者的收入較2022年峰值下降98%:金色財經報道,根據 Token Terminal 的數據,NFT 內容創作者的收入較 2022 年峰值下降 98%,該市場的交易量已從 2022 年 1 月的 170 億美元下降了 95%。Nansen的研究人員 表示,當月特許權使用費達到 2.69 億美元的峰值,但今年 7 月僅為 430 萬美元,因為每筆交易支付的費率從高達 5% 降至 0.6%。

Nansen 的數據顯示,在 2021 年 8 月至 2022 年 5 月的熱潮時期,每月累計特許權使用費達到 15 億美元,這得益于Yuga Labs Inc.的 Bored Ape Yacht Club 等系列的受歡迎。隨著 NFT 市場在大流行時代刺激措施的消退中翻滾,創作者支出隨后大幅下降。[2023/8/8 21:30:43]

Aave 的一項獨特功能是其“閃電貸” ,它允許用戶在很短的時間內無需抵押就可以借入資金。這使得它在套利交易者和尋求構建新的 DeFi 應用程序的開發人員中很受歡迎。

Aave 有一個名為 AAVE 的原生代幣,可用于治理和賺取被動收入。通過抵押 AAVE,代幣持有者可以賺取 6-7% 的年收益率,以幫助保護協議免受任何流動性危機的影響。這種收益并非沒有風險。在壞賬累積的情況下,質押的 AAVE 代幣最多可削減 30% ??。

62,000,000 USDT從未知錢包轉移到Bitfinex:金色財經報道,Whale Alert數據顯示,62,000,000 USDT從未知錢包轉移到Bitfinex。[2023/3/6 12:43:58]

總體而言,Aave 已成為業內最受歡迎的 DeFi 協議之一,其鎖定的總價值達數十億美元。到目前為止,Aave 一直保持著 TVL 排名前 10 的 DeFi 協議的地位。

它目前的TVL 為 47 億美元。

在 2021 年 10 月達到頂峰時,Aave 的 TVL 曾達到 190 億美元 。

資料來源:DeFiLlama

與許多其他 DeFi 協議一樣,Aave 通過在其平臺上收取的各種費用來產生收入。這些費用由參與 Aave 平臺借貸活動的用戶支付。

Aave 收取的費用根據平臺上執行的具體活動而有所不同。值得注意的是,Aave 的費用可能會發生變化,并且可能會根據市場條件和其他因素而變化,例如借款人使用的是固定利率還是可變利率。

以下是 Aave 收取費用的一些示例:

Binance.US已通過Kiln支持XTZ質押:12月28日消息,機構質押平臺Kiln宣布已為Binance.US提供Tezos代幣XTZ的質押解決方案。[2022/12/29 22:13:13]

借款費用:向在平臺上貸款的借款人收取的費用,通常在 0.01% 到 25% 之間,具體取決于所借資產、貸款價值比和貸款期限。

閃電貸手續費:向使用平臺“閃電貸”功能的用戶收取,允許他們在沒有抵押的情況下,在短時間內借入資金。費用通常為借入金額的 0.09%。

其他功能費用:在 V3 中,Aave 將提供收取額外費用,例如清算、即時流動性、門戶橋等。

簡而言之,Aave 通過向其服務的用戶收取費用來賺取收入。然后將這些收入存入 Aave 社區金庫,AAVE 代幣持有人有權決定如何使用這些資金。這些是通過在 Aave 的治理論壇上對各種提案進行治理投票來完成的。

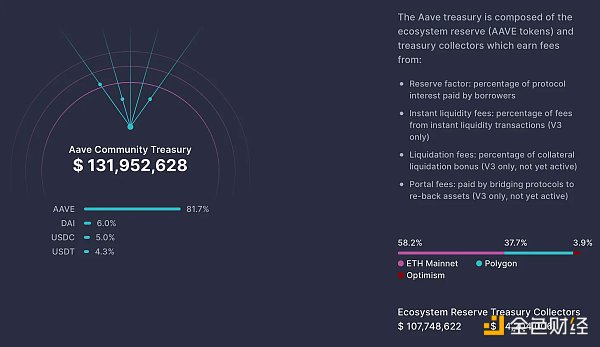

截至 2023 年 2 月 28 日,Aave 擁有 1.319 億美元的資金。

Aave 81.7%(或 1.077 億美元)的資金以 AAVE 代幣的形式存在,其余 15.3% 以美元計價的穩定幣形式存在。

在 2021 年第二季度達到頂峰時,Aave 的金庫資金為 10.3 億美元。

電子商務平臺BigCommerce通過與BitPay合作接受加密貨幣支付:9月15日消息,Shopify 競爭對手、電子商務平臺 BigCommerce 今天宣布與加密貨幣領導者BitPay和CoinPayments建立戰略合作伙伴關系,為選定國家/地區的 BigCommerce 商家提供加密貨幣支付解決方案。通過BitPay,商家可以接受各種加密貨幣,包括BTC、ETH、DOGE、BCH、SHIB、WBTC、LTC、XRP和5種與美元掛鉤的穩定幣(BUSD、DAI、GUSD、USDC和USDP)。[2022/9/15 6:59:33]

資料來源:AAVE

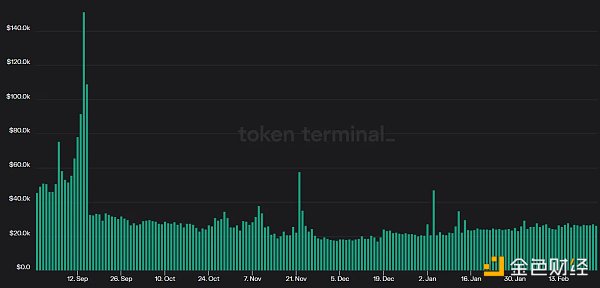

如果我們看下圖,Aave 在過去 6 個月中成功地保持了每天約 2 萬美元的平均收入。

但是,這些數字是最高收入。基本上,如果不了解 Aave 為支付其員工和服務提供商或代幣激勵,而消耗了多少錢,那么它就不是很有用。

資料來源:Token Terminal

趙長鵬:幣安交易積壓僅影響比特幣網絡,用戶仍可在BEP-20等其他網絡上提幣:6月13日消息,趙長鵬在推特上就“幣安因交易積壓短時暫停BTC提幣”一事發布更新稱,這只會影響到比特幣網絡。用戶仍然可以在BEP-20等其他網絡上提取比特幣。修復此問題可能需要比最初估計更長的時間。

此前趙長鵬在推特上表示,由于交易積壓,幣安暫時暫停比特幣提幣服務。大約會在半小時內恢復,資金是安全的。[2022/6/13 4:23:12]

根據 Linkedln 的數據,Aave 擁有117 名員工。其前 5 個“部門”如下所示:

工程 - 37 人

業務發展 - 22 人

財務 - 12 人

藝術與設計 - 11 人

市場營銷 - 9 人

讓我們創建一個場景來估算 Aave 需要在上述 5 個部門上花費多少錢:

工程:在 10 萬美元到 20 萬美元的范圍內,Aave 每年需要支付 370 萬美元到 740 萬美元。

業務發展:在 8 萬美元到 12 萬美元的范圍內,Aave 每年需要 176 萬美元到 264 萬美元。

財務:在 8 萬至 12 萬美元的情況下,Aave 每年需要支付 96 萬至 144 萬美元。

藝術與設計:在 6 萬至 9 萬美元的范圍內,Aave 每年需要支付 66 萬至 99 萬美元。

市場營銷:在 5 萬至 8 萬美元的范圍內,Aave 每年需要支付 45 萬至 72 萬美元。

總的來說,對于上面列出的 5 個部門,Aave 每年需要花費 753 萬美元到 1319 萬美元。

這不包括未包含在計算中的其余 26 名員工。假設平均工資為 8 萬美元,AAVE 需要在這些人身上額外花費 208 萬美元。將最終總數推高至 953 萬美元 - 1527 萬美元。

此外,來自 Token Terminal 的數據表明,AAVE 在 2022 年花費了1.2467 億美元用于代幣激勵,為其資金消耗增加了另一個指標。

再次感謝 Token Terminal 所做的繁重工作???

據報道,在 2022 年,Aave 損失了1.037 億美元,其中包括用于引導或維持流動性的代幣排放支出,這是其服務的一個關鍵要素。如果我們包括上面計算的額外的 953 萬美元 - 1527 萬美元的人員資金消耗:

Aave 在 2022 年的運營凈虧損為 1.1323 億美元 - 1.1897 億美元。

雖然考慮到 Aave 只剩下 1.2 億美元至 1.3 億美元的金庫資本,看起來可能非常糟糕,但這一切或許還有一線希望。

Aave 是加密借貸領域事實上的領導者,Compound 是最接近的競爭對手。

Aave 的商業模式仍然可以呈指數級擴展,因為它越來越接近去中心化的貨幣市場基金,尤其是其即將推出的 GHO 穩定幣,它將成為更多創新產品的基石。

Aave 幾乎沒有觸及 DeFi 服務的制度方面,其 Aave Arc KYC 授權池慘遭失敗。

與 2022 年第四季度相比,Aave 在過去 3 個月的收益呈現出積極趨勢,表明該協議在這個熊市中謹慎行事。

Aave 最新一輪融資是 2020 年 10 月的 2500 萬美元 B 輪融資。在最壞的情況下,他們仍然可以在未來幾年內籌集到 C 輪融資。

Aave 于 2023 年 1 月推出了 Version 3(版本 3),重點是提高穩定幣和流動性抵押衍生品借貸的資本效率。Aave 還在開發一種名為 GHO 的穩定幣,這是一種去中心化的多抵押穩定幣,它完全支持、透明且原生于 Aave 協議。目前,它僅在測試網上的 Aave 平臺上處于活躍狀態,尚未部署到主網上。

憑借 GHO 和版本 3,Aave 將自己定位為圍繞穩定幣和流動性質押衍生品的借貸市場的首選。

基本上,隨著更廣泛的加密貨幣行業轉向權益證明(因此獲得收益)、流動性質押衍生品和穩定幣,該平臺將提升和重新質押用戶的資產。

通過推出自己的穩定幣,Aave 擴大了 TAM(總可尋址市場)并進一步鞏固了其作為 DeFi 巨頭的地位。

在全球范圍內,貨幣市場基金持有約 3 萬億美元。

接下來做什么:Aave 需要減少其代幣激勵支出,同時通過自己的穩定幣和 LSD 資本效率創造創新產品來保持領先地位。

如果沒有代幣激勵,考慮到其員工人數和其他運營成本,Aave 大致處于盈虧平衡點。只要稍微調整一下頂線或底線,協議就應該是有利可圖的。

我們預測 Aave 的最終形式將更接近于一個去中心化的貨幣市場巨頭。

DeFi之道

個人專欄

閱讀更多

金色財經 善歐巴

金色早8點

Odaily星球日報

歐科云鏈

Arcane Labs

深潮TechFlow

MarsBit

BTCStudy

澎湃新聞

周一,Odaily星球日報輸出了一篇《面對巨鯨套利,Blur Farmer 應遵循的 8 條建議》.

1900/1/1 0:00:00來源:新智元 現在,誰還提元宇宙? 2022 年,Meta 實驗室 Reality Labs 在 AR/VR 的研發投入已經虧損了 137 億美元.

1900/1/1 0:00:00原文作者:X,DeFi 研究員原文編譯:Leo,Blockbeats近期市場熱度又轉向了 LSD 賽道,LDO、FXS、RPL 為主的 token 紛紛上漲.

1900/1/1 0:00:002022 年 – 成立隱形公司。2021 年 – 將 Namebase 出售給 Namecheap。2020 年 – 為 Namebase 籌集了 500 萬美元.

1900/1/1 0:00:00原文標題:Binance Can’t Keep Its Story Straight on Misplaced $1.8B USDC作者:Coindesk David Z.

1900/1/1 0:00:00▌比特幣網絡NFT協議Ordinals鑄造量突破17萬枚金色財經報道,據Dune數據顯示,基于比特幣的NFT協議Ordinals累計總鑄造NFT量達170,001枚,創歷史新高.

1900/1/1 0:00:00