BTC/HKD+0.11%

BTC/HKD+0.11% ETH/HKD+0.8%

ETH/HKD+0.8% LTC/HKD+0.59%

LTC/HKD+0.59% ADA/HKD+0.75%

ADA/HKD+0.75% SOL/HKD-0.07%

SOL/HKD-0.07% XRP/HKD+0.66%

XRP/HKD+0.66%撰文:Devin Goodkin,GammaSwap Co-Founder

編譯:Peng SUN,Foresight News

首先,我將介紹作為跟蹤流動性池表現指標的隱含波動率(implied volatility),這與個人投資者在決定提供流動性時參考的典型 APY 指標相對應。簡單起見,我將專注于恒定函數做市商(CFMM),如 Uniswap V2。大多數個人投資者通過 APY 來衡量流動性池的表現。新項目喜歡宣傳其高達兩到三位數的收益率來吸引流動性,然而,這是判斷流動性池表現的錯誤指標,因為這沒有考慮到波動率。

觀點:在美聯儲鷹派言論的支持下,加密貨幣市場的拋售加速成為支撐:Coinbase Institutional發布市場顏色(Market Color),在美聯儲鷹派言論的支持下,加密貨幣市場的拋售加速成為支撐。國債市場繼續上漲,市場傾向趨于平緩,這表明美聯儲即將犯下錯誤。BTC CME 7月合約表現嚴重落后于現貨,這擴大了基差,并創造了在15天內為每個BTC帶來近200美元的利潤的機會。

據介紹,Coinbase Institutional援引Coinbase Institutional交易平臺和加密數據分析平臺Skew分析,發布市場顏色(Market Color),但并不是投資建議[2021/7/16 0:57:46]

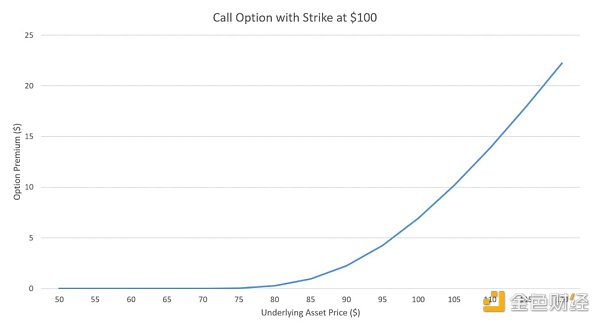

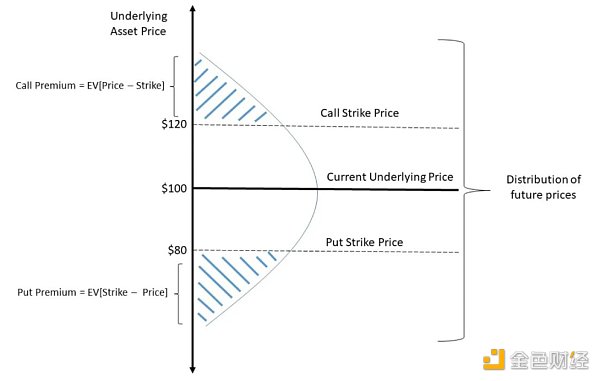

為了理解流動性頭寸與期權類似的原因,讓我們來看看傳統金融的期權操作方式。期權是一種合約,買方有權在到期日之前或當天以預定價格購買或出售資產,但這并非是強制性的。當標的資產價格變為貨幣時,期權獲得巨大價值的可能性被稱為期權性風險(optionality),這就是為什么在判斷期權作為投資的潛力時,期權的價格是一個無關緊要的指標。

觀點:穩定幣和CBDC之間的支付戰將爆發:Galaxy Digital創始人Mike Novogratz預測穩定幣和央行數字貨幣(CBDC)之間的支付戰將爆發。Mike Novogratz還表示,比特幣是對抗惡性通貨膨脹的工具,而不是一種付款方式。(U.Today)[2021/4/7 19:54:20]

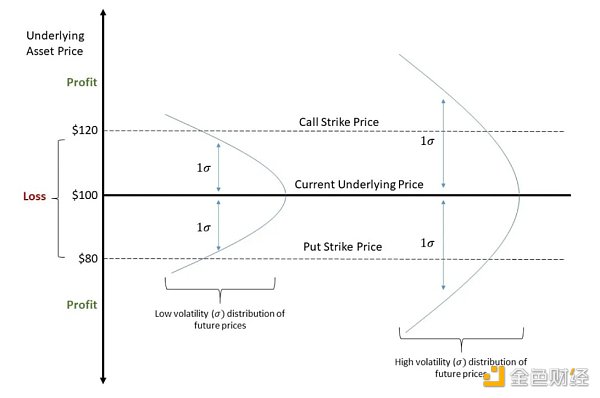

相反,最重要的指標是期權到期時實值期權(ITM)的概率。在某種假設下,這一概率可以用資產的波動率來衡量。在傳統金融中,Black Scholes Model(BSM)是最常用于期權定價的模型。對 BSM 的解釋超過了本文的范圍。從本質上講,BSM 模型確定了驅動期權價格的標的資產和期權合約的特征。它最重要的推斷是標的資產的波動率是決定期權價值的最重要因素。因為波動率越大,期權到期時賺錢的可能性就越大。

觀點:BTC是獨一檔的存在 ETH不夠格與BTC列為第一梯隊:12月27日消息,微博用戶“BCH愛好者BruceLee”通過微博表示,之前有說法ETH不應該算成是主流幣,而是應該和BTC一樣劃入第一梯隊。不過看最近的ETH的表現,XRP暴跌的時候,ETH和其他幣一樣跌;XRP反彈的時候,ETH和其他幣一樣漲;BTC漲的時候,ETH和其他幣一樣在原地瑟瑟發抖。另外灰度天天增持BTC,卻連續十幾天沒有增持ETH。所以我感覺ETH還是不夠格與BTC列為第一梯隊,BTC還是獨一檔的存在,本輪牛市ETH市值超越BTC的概率應該很低。從灰度F4的表現看,大餅是特殊的,無論什么情況都是穩穩地上漲,灰度不斷增持。而ETH在前一段時間表現比較靚眼,最近基本橫盤。而LTC在這段時間漲的很好。機構們像是輪著來的,拉完ETH再拉LTC,估計很快就要輪到BCH了。[2020/12/27 16:39:05]

觀點:歷史表明,美國總統選舉往往標志著比特幣牛市轉折點:CryptoSlate發文分析稱,長期以來,美國總統大選一直被視為經濟趨勢的重要催化劑,潛在的權力更迭往往會改變全球市場的走向。許多分析人士預計,比特幣的價格也會受到選舉的影響。歷史的確表明,選舉是比特幣的轉折點,而且通常對其有利。比特幣是在2008年大選后幾個月推出的,2012年的拋物線周期是在奧巴馬總統的第二任期選舉后開始的,2016年的牛市趨勢是在特朗普總統2016年大選后不久開始的。

在過去幾個月里,比特幣的價格從數月低點9900美元上漲到不到一周前創下的14100美元的高點。如果歷史重演,2020年的大選可能標志著比特幣的下一個拋物線趨勢的開始,目前這種趨勢已經開始出現一些跡象。[2020/11/4 11:38:07]

就隱含波動率而言,價值是指權利金(premium)所隱含的波動率。在無套利原則下,權利金應該被正確定價,一個追求利潤的交易者會假設期權的權利金要大幅高于或低于均值價。

觀點:比特幣礦工可能開始退出,預計哈希率下降:數字資產管理公司Capriole Investments負責人Charles Edwards在推特上分享了一張圖表,稱當前的比特幣價格水平對礦工來說變得無利可圖。他解釋說,目前開采比特幣的電費成本高于一個比特幣的價格。愛德華茲說,如果當前情況持續更長的時間,比特幣礦工可能會開始關閉自己的設備并退出業務,算力可能出現下降。(U.Today)[2020/3/13]

也就是說,相對于標的資產在整個期權有效期內將實現的實際波動率(actual volatility)而言,期權的隱含波動率過高或過低。實際波動率被稱為期權實際波動率(realized volatility)或 RV。對這種實際波動率的一個估計通常是資產的歷史波動率(historical volatility,HV)。還有很多其他方法來估計波動率,譬如,相對于市場預期,能夠預測宏觀經濟或某些事件。

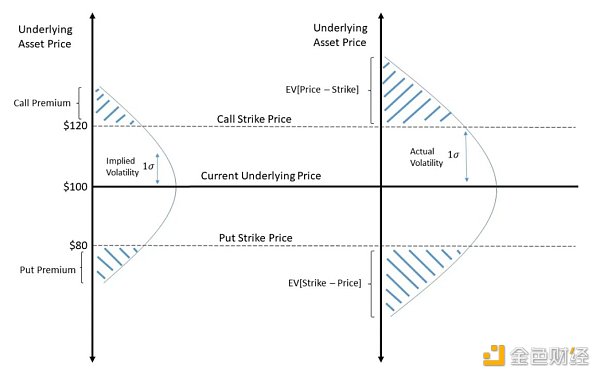

重點是,在期權交易時,相對于實際波動率的隱含波動率(IV)才是最重要的指標。鑒于確定期權價值的最佳方式是資產的預期波動率,聰明的交易員可能會尋求只交易由期權權利金所隱含的波動率。

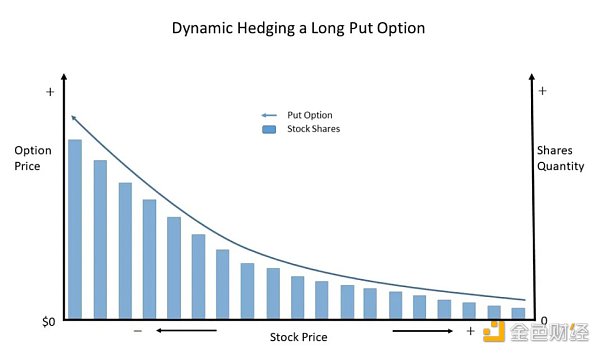

只要歷史波動率低于他賣出期權時的隱含波動率,或者歷史波動率高于他買入期權時的隱含波動率,那他就會盈利。做到這一點就是通過 Delta 對沖策略來對沖標的資產價格變動的影響。期權的 Delta 是指期權價格相對于標的資產價格變化的變化。重點是買入或賣空標的資產,其數量與期權的 Delta 值相反,以對沖價格的變化。

這樣一來,期權交易商仍然會存在受期權波動率影響的主要風險。然而,當標的資產價格變化時,期權的 Delta 值也會發生變化。這種風險被稱為 gamma 風險,這是期權價格相對于資產價格的二階導數。

因此,為了解釋 gamma 風險,期權交易者會進行動態對沖,尤其是對沖基金和做市商。也就是說,每當標的資產價格發生重大變化時,它們就會持續重新對沖其 Delta 風險。一段時間后,它們調整與標的資產的對沖以匹配新的 Delta。這就導致了這樣一種情況:當標的資產價格上漲或下跌時,期權交易者必須買入更多的標的資產以保持 Delta 中性。

動態對沖的目標是在相反方向上重復期權的 Delta 回報,以對沖標的資產價格漲或跌的風險。因此,期權交易者只存在波動率風險,譬如 BSM 模型中定義的 Vega 風險。

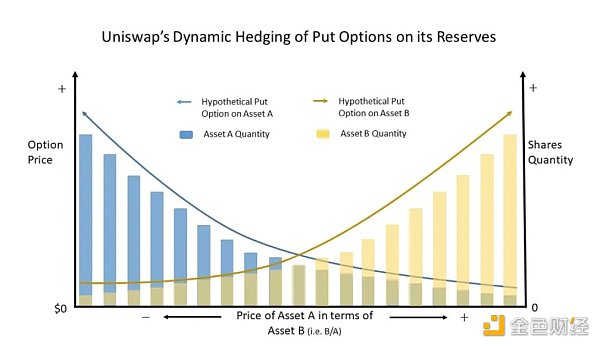

如果你是一個敏銳的觀察者,你會意識到每當基礎資產價格發生變化時,Uniswap 都會動態地對沖流動性池。當價格上漲或下跌時,Uniswap 會對流動性池的交易對資產分別進行增減。

因此,Uniswap 算法通過動態對沖,重復其持有的儲備資產的多頭看跌期權的負 Delta,其運作方式是通過激勵外部交易者通過與其他交易所的價差來調整儲備數量。

在下圖中,當資產 A 的價格下跌時,Uniswap 增加對資產 A 的多頭敞口,以對沖資產 A 的假定多頭看跌價值中不斷增加的 Delta 值。當資產 A 的價格下跌時,資產 B 的價格上升,反之亦然。

由于 Uniswap 是動態對沖其資產儲備的假定看跌期權多頭的風險,那么它基本上總會進行相反的交易。因此,在任何時間,Uniswap 都持有其資產儲備的看跌期權頭寸。當流動性提供者向一個池子中增加流動性時,他們就會存在內嵌于流動性池的空頭期權風險。與傳統的期權相比,這些期權非常獨特。

Foresight News

企業專欄

閱讀更多

金色財經 善歐巴

金色早8點

Arcane Labs

MarsBit

Odaily星球日報

歐科云鏈

深潮TechFlow

BTCStudy

澎湃新聞

Tags:比特幣BTCETHDEL比特幣最新價格行情美元Lift Kitchen (LFBTC)3X Long Ethereum Classic TokenDelink

摘要: 繼 Coinstack 備受歡迎的 2022 年加密貨幣風險投資公司名單發布之后,上周制作了以下報告,對全球頂尖 300 家加密貨幣風險投資基金進行排名.

1900/1/1 0:00:00編譯:Dali@Web3CN.Pro這是一個很可能會被載入硅谷歷史的事件:硅谷最著名的銀行——硅谷銀行居然自己釀成大錯,現在深陷危機不得不需要其他銀行來救助.

1900/1/1 0:00:00本周二,幾乎所有人的目光都聚集在了OpenAI的GPT-4上,以致于很多人甚至都不知道,就在同一天.

1900/1/1 0:00:002023開年以來,AIGC(AI Generated Content,人工智能創造內容)的戰爭已經達到白熱化.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:505.9億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量36.

1900/1/1 0:00:00撰寫:Asif Khan本文將分享一些還沒有發行代幣的新型原生 zkEVM 協議,未來它們完全有機會成為市場的主流。zkEVM 向我們釋放了一個新的生態系統,它建立在最前沿的 zk 執行層上.

1900/1/1 0:00:00