BTC/HKD+2.2%

BTC/HKD+2.2% ETH/HKD+1.89%

ETH/HKD+1.89% LTC/HKD+3.2%

LTC/HKD+3.2% ADA/HKD+4.26%

ADA/HKD+4.26% SOL/HKD+3.52%

SOL/HKD+3.52% XRP/HKD+3.71%

XRP/HKD+3.71%本文來自:The DeFi Investor

編譯:Odaily星球日報 Azuma

本文內容系 The DeFi Investor 推文的編譯與補充,并不代表 Odaily 星球日報的觀點,也不構成投資建議,還請大家自行分析判斷。

DeFi 又迎來了收益耕作(yield farming)的好季節。

如果你正在尋找穩定幣以及主流資產的高收益機會,請不要錯過這篇 thread,我將在接下來分享一些不錯的 DeFi farming 方案。

DeFiLlama:如果CRV跌至0.36美元或以下,Curve創始人在Aave的貸款將被清算:金色財經報道,根據DeFiLlama 的數據,如果CRV價格跌至0.36美元或更低,Curve Finance創始人 Micheal Egorov在Aave上的貸款將被清算。

金色財經曾報道,8月1日,Egorov向 Justin Sun、Machi Big Brother 和 DWF Labs 等眾多DeFi投資者出售了 3925 萬枚 CRV穩定幣,總價值為1580萬美元。買家以每個代幣0.40美元的價格購買了CRV,比當時的市場價格低25%。[2023/8/2 16:12:55]

需要特別申明的一點是,在 DeFi 世界中進行 yield farming 不可能完全脫離風險,智能合約漏洞、rug pulls、無常損失……這些潛在的風險會永遠存在。 你應該做的是正視風險,并正確地管理風險 —— 分散資金,不要把雞蛋都放在一個籃子里。

SBF:相信針對DeFi的監管即將到來:金色財經報道,FTX首席執行官Sam Bankman-Fried與ShapeShift首席執行官Eric Voorhees在Bankless主持的播客中分享了與監管政策有關話題。SBF表示,贊成加強對 stablecoin 的監管和審查。這主要針對stablecoin 的審計,以確定其由法定或任何其他資產支持。?談到 DeFi 法規時,SBF澄清說,這不是是否的問題,而是何時的問題。他相信監管即將到來,無論業界是否贊成。

對此,ShapeShift創始人Eric Voorhees對此進行了反駁,Voorhees表達了他對法規某些方面的擔憂。其中包括對 DeFi 行業缺乏權力下放的擔憂。Voorhees認為,DeFi 本質上是透明的。此外,它不僅僅是傳統金融,監管機構也應該承認這一點。[2022/10/30 11:56:53]

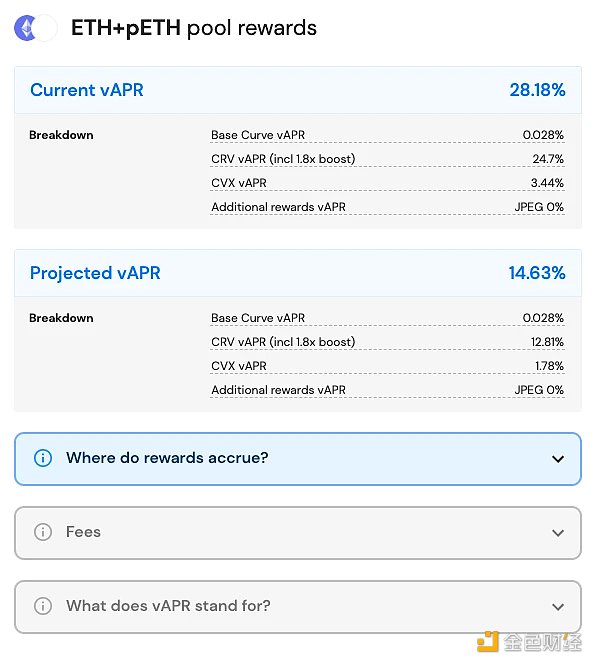

pETH 是一種由 JPEG'd Protocol 發行的 ETH 衍生資產。用戶可在 JPEG'd Protocol 上抵押自己的 NFT 并借出 pETH,從而釋放其 NFT 價值的流動性。

數據:以太坊上DeFi協議總鎖倉量615.5億美元:據歐科云鏈OKLink數據顯示,截至今日16時,以太坊上DeFi協議總鎖倉量約合615.5億美元。

近24小時鎖倉量增幅前三名的分別是imBTC(+20.29%),TokenSets(+18.12%)以及BarnBridge(+14.87%)。

當前鎖倉量排名前三的DeFi協議分別是WBTC 70.7億美元(+1.97%),Maker 68.5億美元(+1.13%)以及BDP 62.5億美元(+3.54%)。[2021/3/10 18:32:24]

當前,如果你在 pETH - ETH 池中的存入流動資金,并將相應的 LPs 代幣質押在 Convex Finance 上,即可獲得 28% 的 APY 獎勵。

力場創始人廖洋陽:多鏈在DeFi落地之后有更多爆發的空間:8月13日晚,TokenBetter在上海主辦了主題為“滬上之夜,特T別B之約”的外灘私享酒會。在主題為“去中心化金融De-Fi生態的機遇與區塊鏈生態布局發展之路”的圓桌會議上,力場創始人廖洋陽指出,“De-Fi是從小規模、不浮躁中成長起來的,但發展至今,部分項目還不成熟。對于投資者而言,可以適當參與,小成本試錯。”廖洋陽表示,“De-Fi的基礎是多鏈,多鏈在De-Fi落地之后有更多爆發的空間。”[2020/8/14]

由于 pETH 的價格錨定 ETH,所以該池基本沒有無常損失風險。

該池的主要風險在于,由于 pETH 的價值由用戶抵押的 NFT 所支撐,所以當作為抵押品的 NFT 價格大規模崩潰時,JPEG'd Protocol 如果未能有效清算則將產生壞賬。這一可能性并不高,但如果發生這種情況,pETH 可能會脫離錨定。

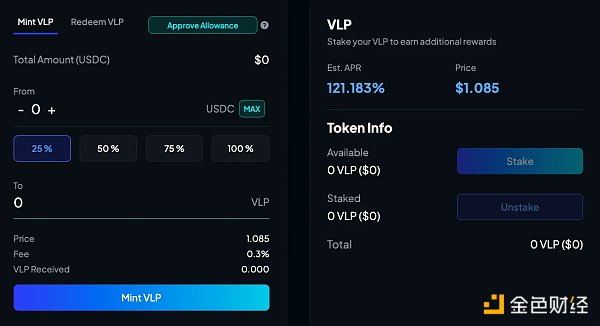

自上個月上線以來,去中心化衍生品交易所 Vela 的交易量已超出了所有人的預期。

VLP 是 Vela 上的流動性憑證代幣,可使用 USDC 鑄造生成。VLP 鑄造者將會基于 Vela 的交易量獲得獎勵,目前的質押 APY 大于 120% ,其中包括 60% 的平臺費用收益和 10% 的資金費率收益。

需要注意的是,由于 Vela 的運行機制本質上是在撮合交易者與流動性提供者(VLP 鑄造者)對賭,所以如果交易者總是獲勝,VLP 質押者將會蒙受損失。不過,只要平臺的交易量保持高位,VLP 都會是一個不錯的 USDC 生息機會。

鑒于 Vela 團隊已預告了接下來的一連串動作(交易競賽、測試階段空投、正式上線等等),該平臺的交易量有望繼續增長。

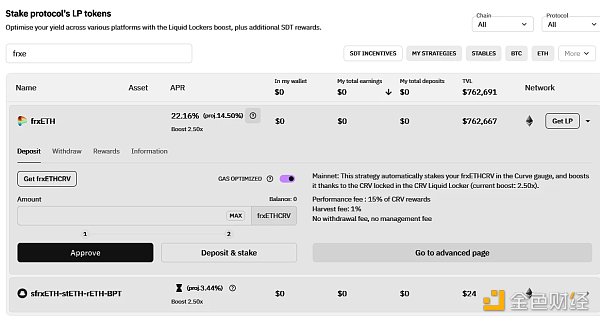

這是 ETH 的另一個高額收益機會,年化收益率約為 22% 。

frxETH 是由 Frax Finance 推出的的流動性質押衍生代幣,其收益主要來源于 Frax Finance 利用手中的巨額 veCRV 投票權,在 Curve 流動性池內爭取到的 CRV 激勵。

如果你將 frxETH 存入 Stake DAO,該協議會將其存入 Curve gauge,,并通過鎖定在 CRV Liquid Locker 中的 CRV 來進一步提高激勵。

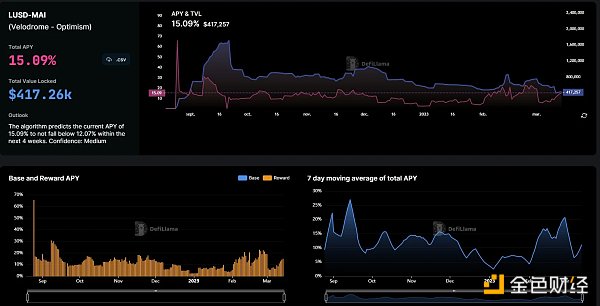

根據 DeFiLlama 的數據,該池在過去 30 天內平均 APY 為 15% 。

過去幾天的鬧劇證明了一件事情,那就是我們需要真正去中心化的穩定幣,而不是依賴于 USDC 等中心化穩定幣。LUSD 和 MAI 均屬于此類,其中 LUSD 僅可通過抵押 ETH 鑄造生成。

當前,該策略的收益率為 17.5% ,過去 7 天的平均 APY 則為 14% 。沒有前幾個那么高,但至少 LUSD 和 MAI 作為穩定幣似乎是“穩定”的。

這便是我近期所整理的,隨著時間推移已被證明相對安全的一些高額收益機會。

Odaily星球日報

媒體專欄

閱讀更多

金色財經 善歐巴

金色早8點

Arcane Labs

MarsBit

歐科云鏈

深潮TechFlow

BTCStudy

澎湃新聞

可行的商業模式:代幣、BaaS、P2P、節點聚合器和網絡費用收入。在我們開始探究區塊鏈與加密貨幣之前,讓我們先打好根基,了解一下網絡.

1900/1/1 0:00:00作者:黑米 上周,硅谷銀行暴雷事件對加密行業產生了重大影響,波及多家大型 Web3 風險投資公司以及第二大穩定幣 USDC.

1900/1/1 0:00:00來源:美國SEC投資者教育和宣傳辦公室 譯/金色財經xiaozou美國證券交易委員會(SEC)投資者教育和宣傳辦公室繼續敦促投資者在做加密資產證券有關投資考慮時需保持謹慎.

1900/1/1 0:00:002023年3月10日凌晨,硅谷銀行(Silicon Valley Bank)宣布為支撐流動性,以巨額虧損出售了210億美元的債券投資組合.

1900/1/1 0:00:00剛剛過去的一周可能是幣圈開年來最黑暗的一段時間,比特幣價格一度跌破 2 萬美元的重要關口,為 1 月份以來首次.

1900/1/1 0:00:00文/Jack Inabinet,Bankless作者;譯/金色財經xiaozou從哪里開始呢?就從加密領域最令人期待的空投ARB說起吧.

1900/1/1 0:00:00