BTC/HKD-0.97%

BTC/HKD-0.97% ETH/HKD-2.07%

ETH/HKD-2.07% LTC/HKD-1.95%

LTC/HKD-1.95% ADA/HKD-2.55%

ADA/HKD-2.55% SOL/HKD-2.53%

SOL/HKD-2.53% XRP/HKD-3.47%

XRP/HKD-3.47%去中心化金融(DeFi)是加密行業中一個快速增長的領域,盡管DeFi生態系統的規模尚未超過普通加密貨幣市場,但借貸和儲蓄的新方式已獲得了媒體的積極報道和“稱贊”。

DeFi顯示出巨大的前景,并且市場開始反映這一點,因為許多基于DeFi的代幣在2020年表現強勁,一些代幣在過去5天中漲幅超過60%。

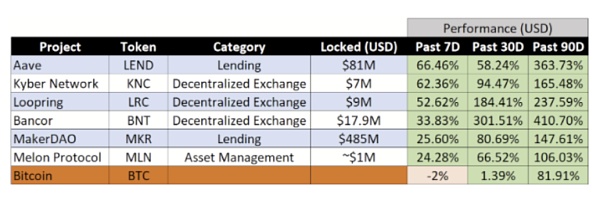

根據提供給Delphi Digital客戶的一份報告,無論是長期還是短期,DeFi領域中流行應用程序的代幣都顯示出了巨大的收益。例如,總部位于倫敦的DeFi借貸平臺Aave在上周的表現遠強于比特幣,增長了66.46%。MakerDAO是另一個流行的基于DeFi的代幣,上周也上漲了25.60%。

阿根廷和巴西是拉美國家 DeFi 使用率最高的國家:根據區塊鏈分析公司 Chainalysis 進行的一項調查,阿根廷和巴西是使用去中心化金融 (DeFi) 協議最多的拉丁美洲國家。在以美國、越南和泰國為首的世界排名中,這兩個南美國家分別位列第16和第17位。(criptonoticias)[2021/8/26 22:37:30]

DeFi代幣表現 來源:Delphi Digital

像Kyber,Loopring和Bancor這樣的去中心化交易所(DEX)代幣價格也上漲了兩位數。盡管與比特幣(BTC)的每日交易量相比,DeFi領域的普遍增長伴隨著的是微薄的交易量,這就產生了一個問題,是什么使這些資產的價格如此明顯上漲?

以太坊2.0即將到來

美國SEC與DeFi貸方區塊鏈信貸合作伙伴達成和解:8月9日,美國證券交易委員會 (SEC) 已經解決了第一起針對加密貨幣行業去中心化金融平臺的案件。根據該機構網站上公布的案件,美國證券交易委員會對 DeFi 貸方區塊鏈信貸合作伙伴提出指控。此外,監管機構還指控該公司的高管 Gregory Keough 和 Derek Acree。據稱,他們進行了欺詐性發行,使用智能合約出售了超過 3000 萬美元的未注冊證券。根據美國證券交易委員會的命令,被告出售了未注冊的產品:mTokens 和 DMG 治理代幣。DeFi 貨幣市場的銷售期為 2020 年 2 月至 2021 年 2 月。 SEC 表示,這家現已解散的公司在沒有向投資者適當披露的情況下出售了代幣。例如,盡管價格波動,但數字資產仍被出售。這導致產生的收入與欠投資者的金額之間不平衡的風險越來越大。這兩名佛羅里達男子既沒有承認也沒有否認有任何不當行為,而是同意和解。(crypto news flash)[2021/8/9 1:44:23]

就像比特幣一樣,以太坊網絡一直在處理一些可擴展性問題,這些問題可能會在很大程度上影響DeFi的增長,因為大多數活動都發生在以太坊區塊鏈上。

DeFi貨幣市場協議DMM宣布因監管部門的要求,已停止運營:DeFi貨幣市場協議DMM宣布因監管部門的要求,已停止運營,不再提供新業務,原本已發行的mToken贖回功能將無限期提供,但是收益率在2月10日左右會將至0%。另外,DMM表示將建立一個基于可用資產的額外基金,以贖回DMG代幣,具體細節將稍后公布。[2021/2/6 19:02:59]

然而,以太坊的計劃一直是以一個多階段的方式處理這些問題。以太坊2.0是ETH的下一次升級,它可能是最重要的。

這次升級預計將在今年夏天的某個時候進行,正如DappRadar通訊主管Jon Jordan解釋的那樣,它將對整個以太坊生態系統(包括DeFi領域)產生巨大影響。Jordan告訴Cointelegraph:

“使以太坊上的Dapp易于理解和使用的兩個主要障礙是Gas費和緩慢的出塊時間。以太坊2.0將從根本上解決這些問題,使以太坊Dapp更像是在使用我們都習慣的標準網絡和移動應用程序。”

數據:DeFi協議總鎖倉量下降6.1%:據歐科云鏈OKLink數據顯示,截至今日11時,以太坊上DeFi協議總鎖倉量約合284.6億美元,環比下降6.1%。其中鎖倉量排名前三的協議分別是WBTC 40.7億美元(+0.57%),Maker 40.1億美元(-2.3%)以及Uniswap V2 30.4億美元(-2.13%)。[2021/1/8 16:42:54]

以太坊2.0將帶來分片和抵押解決方案,這些解決方案旨在解決網絡當前和未來的許多問題,這些解決方案將在2021年或更晚才能完全實施,因為升級的階段2必須發布。

即將到來的階段0的實施預計不會對網絡產生巨大影響,但是,以太坊2.0抵押的首次推出可能是投資者看漲的充分理由。

網絡活動空前活躍

V神推薦Libra項目負責人關注預測市場類DeFi項目:針對今日早間Libra項目負責人David Marcus在推特詢問“應該關注哪些DeFi項目?”,V神剛剛發推回應稱,可以關注預測市場,如果這些也算作DeFi的話。[2020/11/3 11:31:56]

據Cointelegraph報道,通過簡單的交易或智能合約與以太坊網絡的交互最近達到了歷史新高。根據Delphi Digital的數據,自2020年年初以來,以太坊網絡上的Gas總使用量一直在上升。

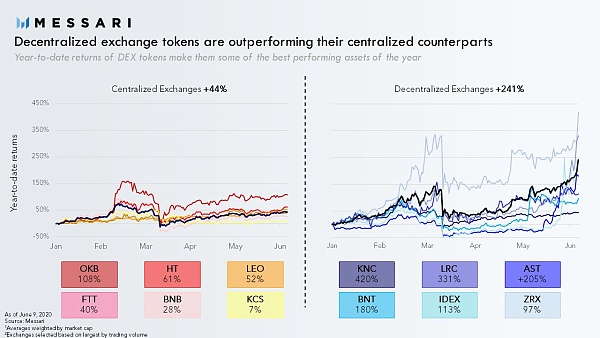

根據ETH Gas Station的說法,USDT和各種DEX一直是Gas的主要使用者。因此,根據Messari的最新報告,DEX代幣的表現優于Binance(BNB)和Bitfinex(LEO)等中心化交易所的平臺幣。

DEX代幣的表現比中心化代幣高五倍 來源:Messari

DEX代幣的表現比中心化代幣高五倍 來源:Messari

盡管Gas使用量創歷史新高,但交易量卻并非如此。這表明,在實際使用方面,DeFi和其他Dapp在以太坊網絡中越來越受歡迎。 DeFi網絡用例的增加可以解釋為什么這些代幣的價格會出現上漲。

實際上,Aave是上周最大的贏家,鎖定的資金規模位居第二,存入了8,100萬美元。

更多項目和用戶是一個看漲信號

數據顯示,盡管機構投資者對比特幣的興趣達到了歷史新高,但DeFi領域在上周和過去三個月中的表現明顯優于比特幣。

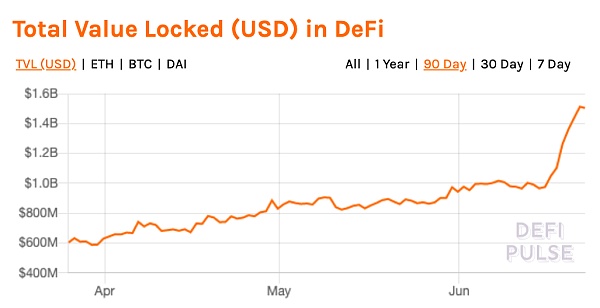

然而,DeFi代幣也正成為一種越來越受歡迎的投資工具,它允許通過借貸實現高收益,也允許通過鎖定在借貸應用程序里以增加價值。

DeFi領域鎖定的總價值(USD) 來源:DeFi Pulse

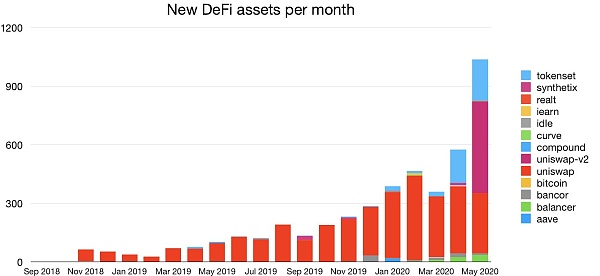

根據 DeFi項目Zerion的創始人Evgeny Yurtaev的說法,DeFi似乎正在呈指數級增長。Yurtaev最近在推特上分享了一張圖,顯示上個月新資產的數量幾乎翻了一番,有史以來首次超過1000。

每月新DeFi資產

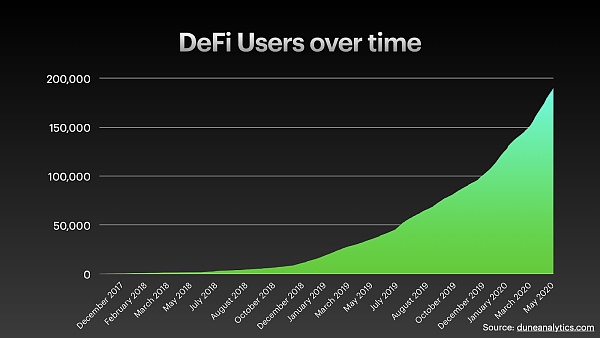

根據Dune Analytics的數據,不僅整體活動和項目數量有所增長,而且DeFi用戶數量也達到了近60萬的歷史新高。

隨著時間的推移,以太坊DeFi用戶數量 來源:Dune Analytics

DeFi的未來看起來充滿希望

雖然采用的增長對Dapp和整個以太坊來說是一個好兆頭,但它也顯示出了以太坊中的一些緊迫問題,尤其是在堵塞和可擴展性方面。價格的增長可能被視為是對以太坊2.0的押注以及在未來幾年內解決這些問題的能力。

然而,Cointelegraph還報道過以太坊2.0的影響。關于DeFi的問題,特別是關于抵押如何超過借貸的問題,這在未來幾年內對DeFi來說是一個不太可能出現但迫在眉睫的危險。當被問到這個問題時,基于以太坊的DeFi應用程序Aave的首席執行官Stani Kulechov告訴Cointelegraph:

“目前很難說,這實際取決于激勵措施。如果確保網絡安全的激勵高于向Aave存款并獲得的收益,那么會出現。隨著網絡變得安全,激勵可能會降低,因此借貸可能是與以太坊 2.0抵押競爭的一種方式。時間會證明一切。”

以太坊2.0的第一次迭代可能會繼續激發對DeFi的看漲情緒,而如果抵押變得非常有利可圖,這種情況將來可能會改變。

這兩個概念也可能共存,即使抵押成為兩者中更流行的那個。目前,以太坊2.0和DeFi領域還有很多值得期待的地方。

Tags:DEFIEFIDEF以太坊defi幣今日行情velodromefinance幣新聞defi community以太坊最新價格行情美元

數字貨幣和區塊鏈幾乎顛覆了人類互動和表達的所有領域。從娛樂業到金融服務,它已經獲得相應榮耀和名氣,并且成功融入了一個有趣的領域-藝術行業.

1900/1/1 0:00:00如果你關注加密貨幣行業新聞,想必總會看到灰度投資旗下的比特幣信托基金不斷增持比特幣的新聞。比如近期媒體報道“自5月12日比特幣減半以來,灰度買入超過2.5萬枚比特幣,達到同期礦工挖出比特幣的15.

1900/1/1 0:00:00在成功運行Topaz測試網幾個月后,以太坊 2.0 客戶端團隊Prysmatic Labs2020年6月10日宣布啟動ETH 2.0最新規范Phase 0測試網——Onyx測試網.

1900/1/1 0:00:00金色財經訊,BTC在昨日跌至9400美元后再次企穩,并于今日凌晨強勢拉回至9800美元,隨后回落,在9700美元附近整理。截止發稿時,BTC短線再次拉升,觸及9800美元.

1900/1/1 0:00:00通過對BTC周線牛熊長周期的走勢研究能發現,每一輪牛市行情結束開始步入熊市探底階段時候,在標準差為3的周線布林帶下軌都起到關鍵的底部支撐作用,每輪熊市最低點往往短暫刺破下軌支撐,而后快速拉起.

1900/1/1 0:00:00狂人說 幣圈這一兩年興起的幾萬家交易所正在批量倒閉,最重要的原因就是狼多肉少,同樣受影響的還有眾多項目方,因為市場長期不具備賺錢效應,并且進入門檻很高,因此存量韭菜越來越精.

1900/1/1 0:00:00