BTC/HKD-0.37%

BTC/HKD-0.37% ETH/HKD-0.42%

ETH/HKD-0.42% LTC/HKD-0.49%

LTC/HKD-0.49% ADA/HKD-0.37%

ADA/HKD-0.37% SOL/HKD-0.55%

SOL/HKD-0.55% XRP/HKD-0.39%

XRP/HKD-0.39%原文:《The Risks of Centralized Collateralization in Decentralized Stablecoins and How to Move Forward》

編譯:Biteye 核心貢獻者 Crush

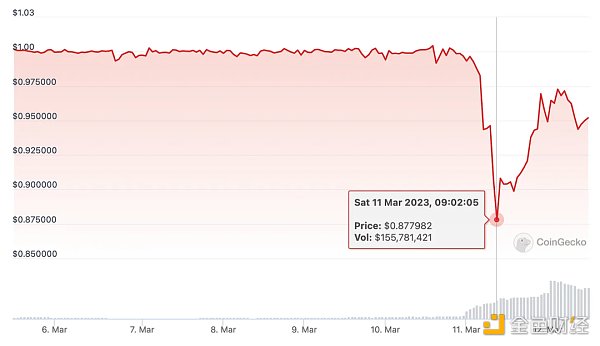

SVB 的崩盤導致美元穩定幣 (USDC) 大幅脫鉤,一度跌至 0.8788 美元。

這帶來了極大的連鎖反應,那些理論上不應該受影響的中心化穩定幣,在本次崩盤事件中都難以獨善其身。

例如 Frax 的價格就跌至 0.87 美元。

Frax 的暴跌,主要原因是它將 USDC 作為抵押品。像本周這樣的黑天鵝事件,對去中心化穩定幣來說,可謂是一個大考驗。

持有它們的意義是什么,它們仍然會受到系統性風險的影響么?

本文以 Frax 為案例進行研究,回答以下問題:

Aurox以 2500 萬美元的估值完成了 500 萬美元的種子輪融資:金色財經報道,加密貨幣終端Aurox以 2500 萬美元的投后估值完成了 500 萬美元的種子輪融資。首席執行官 Giorgi Khazaradze 表示,故意降低估值是為了為額外的風險投資騰出空間,并在首次公開募股前展示增長。?投資公司 RB Capital 的 Deborah Braun 和 Brett Rosen 參與了這一輪融資,其他參與者包括一些高凈值人士。此前消息,加密貨幣終端Aurox計劃于2022年上市。(blockworks)[2022/2/17 9:56:38]

為什么 Frax 要將 USDC 作為儲備?

去中心化穩定幣能否轉變為使用完全去中心化的抵押品,同時保持最小的風險?

Frax 作為第一個部分儲備穩定幣協議而聲名鵲起,它是 開源、無需許可且完全在鏈上的。

Frax 的愿景是成為 DeFi 的一站式服務:一種去中心化的中央銀行。作為計劃的一部分,他們最近宣布將其抵押率提高到 100%,這是在 Terra 崩潰后,監管方面的擔憂所導致的改變。

印度夫婦以 NFT 形式交換婚禮誓言:2月6日消息,近日,一對印度夫婦在區塊鏈上舉辦了一場婚禮,數字牧師 Anoop Pakki 主持并鑄造了夫妻二人的婚禮誓言 NFT。新郎后來將 NFT 轉移到妻子的數字錢包中,NFT 將在以太坊區塊鏈上運行,這筆交易花費了 35 美元的 Ether gas 費用。據悉,此前Coinbase 的產品設計師 Rebecca Kacherginsky 也舉辦過類似的婚禮。(來源鏈接)[2022/2/6 9:34:09]

然而,如當前的 USDC 脫鉤所示,100% 的抵押率對于 Frax 來說是不夠的。真正的懸而未決的問題是應該使用哪些資產作為抵押品。

這也是 Frax 團隊正在努力解決的問題。

目前,Frax 仍然依賴“代幣化的法定貨幣”,因為大部分 Frax 的 抵押品都是由 USDC 組成的 。

Frax可以利用的資產范圍實際上受到限制:

賣家因誤操作致價值 75ETH 的無聊猿 NFT 以 0.75ETH 出售:12月13日消息,近日,一位無聊猿 NFT所有者Max(用戶名 maxnaut)因手滑誤操作導致其Bored Ape Yacht Club NFT 以0.75 以太坊(約合 3000 美元)的低價賣出,Max原計劃掛單價為 75 以太幣(約合 300,000 美元),但最終售出價格僅為預定價格的百分之一。

據悉,因買家通過機器人按照低于特定價格掛單買入且增加了高額交易費,所以在Max點擊取消之前交易瞬間完成,隨后該NFT很快被248,000 美元的價格再次上市。[2021/12/13 7:35:34]

真實世界資產(RWA):這是 MakerDAO 的 $DAI 所做的工作

低風險的資產:例如 USDC

在牛市的大部分時間里, RWA 主導了穩定幣擴展基礎設施的敘事。前進的方式沒有對錯之分,這取決于協議的最終愿景。

由于 Frax 旨在成為 DeFi 的中央銀行,前進的最佳方式不是“承擔有風險的私營部門貸款”,而是專注于能 最大程度降低風險的資產 。

知名 DJ Don Diablo 的首場 NFT 演唱會以 600 ETH 售出:知名DJ及制作人Don Diablo的首場NFT演唱會以600ETH(約為120萬美元)的價格在加密藝術平臺Super Rare上售出。這場名為DestinationHexagonia的60分鐘NFT演唱會是專門為拍賣而創作的,Don Diablo與攝像師Paul Snijder合作拍攝了一年多,拍賣成功者將會得到一個包含視頻文件的U盤。[2021/4/13 20:14:37]

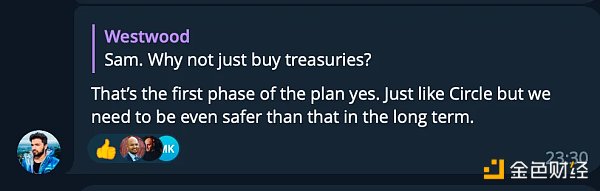

今天最像這種穩定幣的是 Circle USDC ,因為它完全由短期美國國債和現金支持。

因此,Frax最初選擇以 USDC 作為抵押品,因為它是“美元中最不具風險經濟責任”的工具。

例如,如果 $DAI 也采用真實世界資產,如特斯拉貸款和私人公司貸款,那將比以穩定幣計價的美元貸款更具風險性。

然而,由于大部分抵押品為 USDC,Frax 與中心化穩定幣并沒有真正去相關,也沒有在市場動蕩期間提供額外的保護:它的命運只與 Circle 和 USDC 相關。

HBTC霍比特交易所以 3.3383 USDT價格HBC回購:據HBTC(原BHEX)霍比特交易所官方公告,在全新的通證模型規則下,HBTC霍比特交易所每日以10倍PE定價從二級市場上回購HBC。今日10倍PE回購價格為3.3383 USDT,5倍PE回購價格為1.6691 USDT,回購收入為14842 USDT,其中10%的市價回購額為1484.2 USDT。

HBC是HBTC霍比特交易平臺所推出的全新通證模型的平臺幣,是原先平臺幣BHT的升級,平臺創新地推出了10倍PE定價回購模型和霍比特隊長激勵模型。此外,HBTC霍比特還啟動“眾籌流動性即上幣”方案,重新定義交易所上幣模式,解決低流動性的生存危機。[2020/6/24]

當然,Sam(Frax 創始人)承認過分依賴于中心化的第三方的確會存在一定程度的外在風險, SVB 的崩盤恰巧印證了這一點,影響了 Circle 并導致了 USDC 的脫鉤。

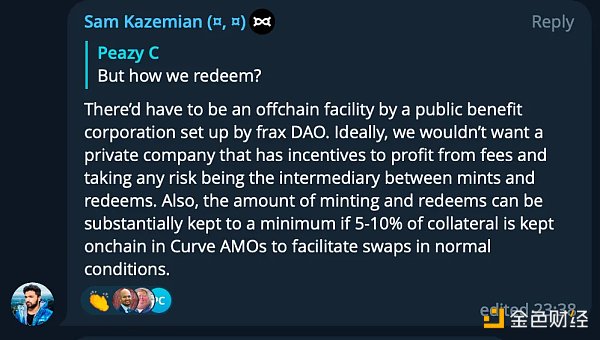

用 Sam 的話說,只應該有 1 個 RWA: 那就是在于美聯儲主賬戶(FMA)上的美元存款。每家大型銀行都可以申請在美聯儲上直接存放美元。

Frax 解決抵押品困境的 終極之策就是開設 FMA,即在美聯儲主賬戶上存放美元。這樣做將為 Frax 提供最佳的風險保障。沒有什么操作比這個風險更小。

然而,正如 Sam 自己所提到的,這是一條漫長的道路,充滿了假設,因此是否能夠實現這一點仍然是 純粹的猜測。

Frax 是加密行業中的一個完全鏈上實體。因此,與傳統大銀行相比,獲取 FMA 的過程將更加困難。

美聯儲有 6 個非常嚴格的標準和 3 個不同的層次來評估一個實體是否可以獲得 FMA。鑒于 Frax 是一種區塊鏈協議,它將屬于較高的風險等級,因此在批準之前會接受越來越多的審查。

美聯儲只可能向符合成員銀行或存款機構、指定的金融市場實用工具、某些政府贊助的企業、美國財政部和某些正式國際組織的法定定義的合格機構授予主賬戶。對于符合條件的機構,申請人必須遵守相關法律和監管要求,包括支付、反洗錢、制裁和風險管理等方面的要求;處于良好的財務狀況;不會對美聯儲或金融穩定性構成風險。

在一次采訪中, Sam 提到, Frax 不想模仿Yuga Labs ,后者最近從 a16z 籌集了超過 10 億美元。

用 Sam 的話說,這引入了“不良的激勵”來獎勵股權持有者,從而會危及協議的價值主張 并使 Frax 成為一個中心化公司。

另一種不同的組織方式可能是非營利基金會,類似于 Ethereum 的做法。

獲得 FMA 將確保 Frax 保持去中心化并為 Frax 持有人提供價值,而不是股權持有人。

后者對于一個想要擴大其規模的 NFT 公司( Yuga )來說可能有效,但是對于一個旨在成為 DeFi 中央銀行的去中心化公司來說,這會破壞其利益的一致性。

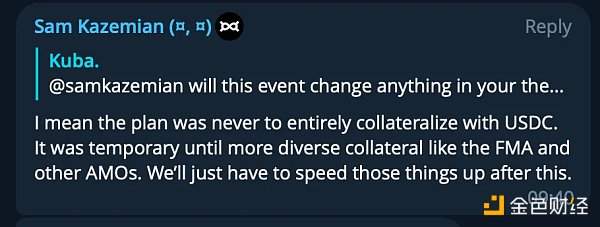

Sam 在 Frax 電報群組中提到了不依賴于 USDC 的第一步:Frax 可能很快開始直接購買美國國債。

1. SVB 的崩盤事件,是對整個加密生態系統的實戰測試。Frax 在這場測試中證明了自己足夠強大,展現了其韌性和改進抵押品的策略。

2. 這加快了尋找替代抵押品的過程,直接購買美國國債可能是朝著正確方向邁出的第一步。

3. 隨著 Fraxswap 和 Fraxlend 的推出,Frax 已成為以太坊上首個提供穩定幣、流動性和借貸服務的一站式 DeFi 協議。通過控制整個堆棧,Frax 進一步擴大其執行任意貨幣政策以支持穩定幣的能力。

4. 路漫漫其修遠兮,Frax 一路跋涉,歷盡艱辛困苦。除了抵押品問題,在接下來的幾個月中,我們將繼續關注美國在穩定幣監管方面的進展,這將是決定 Frax 成敗的關鍵時刻。

5. 此外還要表揚一下 Sam 和 Frax 團隊的透明度。只要你有任何疑問,提出就會得到答復。

這篇文章以 Frax 為案例,討論了去中心化穩定幣面臨的挑戰和風險。作為一個完全鏈上實體,Frax 需要依賴中心化穩定幣 USDC 作為抵押品,這使得它在市場動蕩期間缺乏額外的保護,并且容易受到系統性風險的影響。

但持有 USDC 還是比承擔有風險的私營部門貸款(即 Maker 正在做的連接現實資產,給現實世界實體提供穩定幣 DAI 的借款)更安全。

Frax 團隊正在努力提高穩定幣的安全性,最近宣布將其抵押率提高到 100%,并尋找更多低風險資產如美國國債作為抵押品,計劃申請在美聯儲主賬戶(FMA)開立賬戶進行美元存款。

此外,他們還在考慮采用非營利基金會的組織方式來避免成為中心化公司。

去中心化穩定幣是 DeFi 生態系統中不可或缺的一部分。盡管它們面臨著許多挑戰和風險,但它們也提供了一種更加透明、去中心化和開放的金融服務方式。

譯者相信隨著技術和監管環境的不斷發展,去中心化穩定幣將會越來越成熟和可靠,并在未來發揮更加重要的作用。經過此次動蕩,DeFi 急需與加密原生資產連接的去中心化穩定幣,來降低傳統金融的影響。

也許未來的穩定幣不一定錨定美元,而是 CPI 等更能反映貨幣政策影響的錨。

Biteye

個人專欄

閱讀更多

金色財經 善歐巴

金色早8點

Arcane Labs

MarsBit

Odaily星球日報

歐科云鏈

深潮TechFlow

BTCStudy

澎湃新聞

Chat GPT (Generative Pre-trained Transformer) 是一種基于神經網絡的語言模型,是OpenAI團隊于2019年推出的一種人工智能技術.

1900/1/1 0:00:00圖片來源:由 Maze AI 生成2022 年 8 月,游戲設計師 Jason Allen 參加了一場數字藝術比賽.

1900/1/1 0:00:00來了來了!繼zkSync全網最全交互指南后,Biteye本期給大家帶來了StarkNet交互指南!!!如果你沒跟上我們OP、ARB的車.

1900/1/1 0:00:00作者:Maverick 在 Arbitrum 空投的隔天,另一個被戲稱為四大天王的 Layer 2 項目 zkSync 正式發布了其 V2 網絡 zkSync Era.

1900/1/1 0:00:00近期,加密友好銀行Silvergate、SVB和Signature相繼關閉,讓持續低迷的加密行業雪上加霜,多數人認為加密友好銀行的倒閉是銀行遭到擠兌,但也有人持不同觀點,認為是美國政府從中作梗.

1900/1/1 0:00:00原文來源:元宇宙之道 美國無疑是全球 Web3 行業的領導者,其對科技創新的包容及鼓勵誕生了無數 Web3 領域的龍頭項目.

1900/1/1 0:00:00