BTC/HKD+0.19%

BTC/HKD+0.19% ETH/HKD+0.79%

ETH/HKD+0.79% LTC/HKD+0.65%

LTC/HKD+0.65% ADA/HKD+2.5%

ADA/HKD+2.5% SOL/HKD+1.06%

SOL/HKD+1.06% XRP/HKD+0.88%

XRP/HKD+0.88%大家期待的反彈要退后至明年第一季度。當然,不要把預期建立在政策轉向上,預期應建立在技術的創新上。我們可以預期的唯一一點在于,加息的全球溢出效應正在反噬那些脆弱的法幣單位。

— — 《用鯰魚效應看加密貨幣的反彈》,Bing Ventures,2022年11月19日

2023年第一季度完美結束,加密貨幣市場的波動性是顯然的。我們在此分享對2023年第一季度加密貨幣和宏觀市場的回顧性分析,同時給出下一階段的預判。

2023年第一季度加密貨幣市場表現強勁,總市值增長49%至1.19萬億美元。比特幣上漲72%,以28440美元收盤;以太坊上漲53%,以1827美元收盤。這波行情受多方面因素推動,如緊縮貨幣政策,銀行危機等。然而,有一些跡象表明這種漲勢可能不會持續,如穩定幣流出量上升,交易所資金流出等。

比特幣在第一季度測試了15000美元的支撐位,并開始了一路反彈。進入新的一個季度,BTC也開始了新的周線和月線級別的旅程。我們試圖引入唐奇安通道(Donchian Channel),用于顯示市場價格的波動性。(注:它由三條不同顏色的曲線組成,通常用20天周期內的最高價和最低價來計算。當通道變窄時,市場波動性較小,而當通道變寬時,市場波動性較大。唐奇安通道可用于確定買賣時機,當價格突破通道上軌時,可能出現買入信號;而當價格突破通道下軌時,可能出現賣出信號。)

研究:區塊鏈行業2022年到2027年的復合年增長率將達到66%:金色財經報道,市場研究平臺MarketsandMarkets的最新研究結果預計,2022年全球區塊鏈市場規模達到了74億美元。到2027年底,區塊鏈行業預計將產生940億美元的收入。如果這些發現是準確的,那么從2022年到2027年的復合年增長率將達到66%。安永會計師事務所(EY)全球區塊鏈負責人PaulBrody表示,相信以太坊網絡將推動企業區塊鏈市場未來的最大增長。[2023/7/17 10:58:54]

周線:從唐奇安通道DC指標來看,BTC周線仍處于DC中心線32000美元下方活動,在強勢反彈后已小幅震蕩兩周有余,表面目前在周線級別來看仍處于一個反彈后修整階段。同時結合ATR指標(平均真實波幅指標)來看,ATR從長期下跌趨勢中走出,但當前仍處于周期的低點,市場處于整合階段。我們可以利用DC中心線并結合ATR指標作為參考信號,一旦周線突破DC中心線32000美元并站穩,ATR也順勢反轉突破,表明后續將迎來強勢的上升階段,可適時入場。

國家市場監管總局:2022 年數字藏品等新模式監管難度加大:金色財經報道,國家市場監管總局發文《2022 年消費者投訴舉報呈現十大特點》,其中“新消費熱點不斷涌現,伴隨引發的消費糾紛走高”第六個特點中提到,2022 年,數字藏品(NFT)等新模式問題抬頭,監管難度加大,相關訴求 5.97 萬件(上一年僅 198 件),主要集中在不發貨、不退款、惡意哄抬價格、收取高額手續費、隨意封禁消費者賬號等。“盲盒”熱潮下,消費者訴求高達 4.14 萬件,同比增長 61.72%。IP 跨界聯名產品掀起搶購狂潮,相關訴求 3.81 萬件,同比增長 66.96%,某些商家借機抬高價格,而產品質量參差不齊、假冒偽劣、發貨拖延、售后服務缺失等問題突出。[2023/3/14 13:03:44]

月線:BTC月線剛剛完成了三月連陽,但并沒有完全吃掉去年6月月線35000美元的開盤至今的跌幅,結合周線的DC中心線的價格來看32000美元就是下一步上漲最大的阻力位。從月線DC指標來看,BTC仍在中心線下方運行,距離下通道仍有較大距離。ATR指標目前仍處于長期的下跌趨勢中,也表明后續的市場走勢并不會出現瞬時的反轉。

SBF收回此前將在2024年美國大選中捐贈1億至10億美元的言論:10月14日消息,FTX創始人Sam Bankman-Fried(SBF)在接受Politico采訪時收回了此前將在2024年美國大選中捐贈10億美元的言論,并稱之為“愚蠢的報價”。

此前報道,SBF曾于5月表示,其計劃為2024年美國大選捐贈1億至10億美元。(CoinDesk)[2022/10/14 14:27:59]

總之,BTC剛剛完成第一季度的強勢反彈,整個第一季度有近80%的漲幅,這對于長期投資者來說無疑是一個好的信號,這表明季度趨勢也結束了下跌,接下來將進行新的震蕩盤整。

2023年第一季度美股市場表現總體符合預期,基本面和技術面共同起到了正面作用。首先,PCE同比上漲5%未達預期,表明通脹壓力放緩,這對股市是有利的。其次,美國經濟依然強勁,企業盈利增長持續,支持了股市的反彈表現。第三,就業率數據看起來不錯,這也為美國企業業績提供了更多的增長機會。在政策面上,未來Fed的態度轉變有助于緩解股市下行壓力。

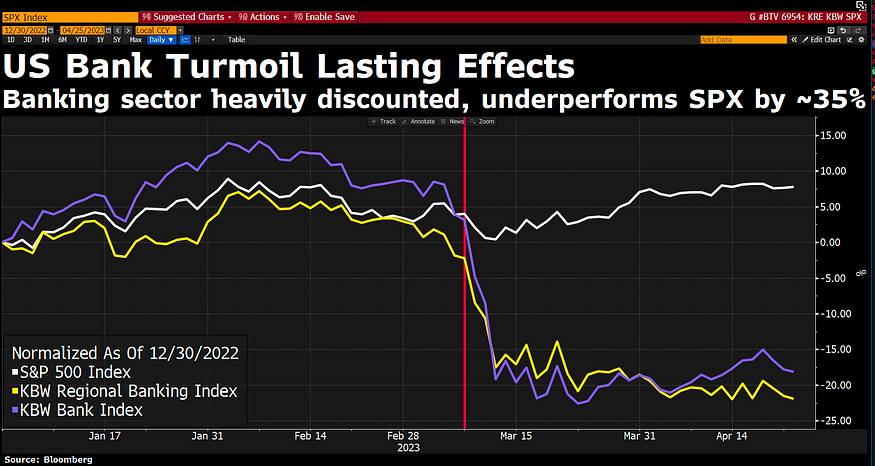

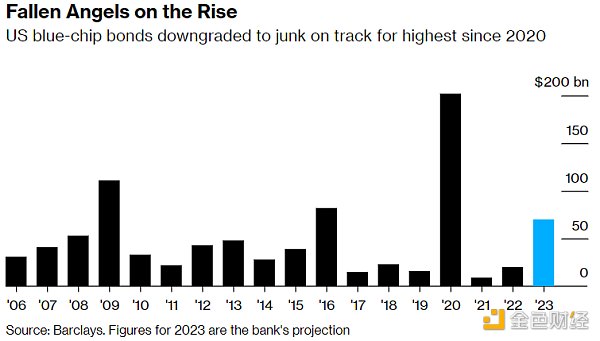

回顧Q1,標普、道指和納指均表現強勁,其中納指領漲,主要得益于科技股的強勢表現。Meta和特斯拉的股價均上漲超過了60%。然而,銀行股票表現不佳,KBW銀行指數和KBW地區銀行指數均下跌。美國經濟正面臨經濟衰退或股市繼續上漲的二元選擇。我們認為未來幾個月市場面臨的最大風險之一就是美國經濟停滯不前。

Quasar預計于2022年底在Cosmos主網上線:10月10日消息,DeFi項目Quasar聯合創始人Valentin Pletnev表示,如果一切按計劃進行,Quasar將于2022年底在Cosmos主網上線,為新手提供參與DeFi投資的機會。

據此前報道,Quasar Finance完成600萬美元融資,Polychain Capital、Blockchain Capital、Figment Capital、Lightshift Capital和Galileo等參投。Quasar Finance旨在DeFi生態系統中創建一系列可訪問的結構化投資產品,投資者和流動性提供者都可以從中受益。(CoinDesk)[2022/10/11 10:30:15]

Q1財報季和經濟數據公布會對下季度的股市表現產生重大影響,尤其是企業盈利和經濟增長方面的數據。在此背景下,Fed的態度轉變可能有助于股市的回暖。我們不得不承認第一季度標普500指數的上漲,掩蓋了整體市場的頹勢,而大型科技股成為投資者的避風港。

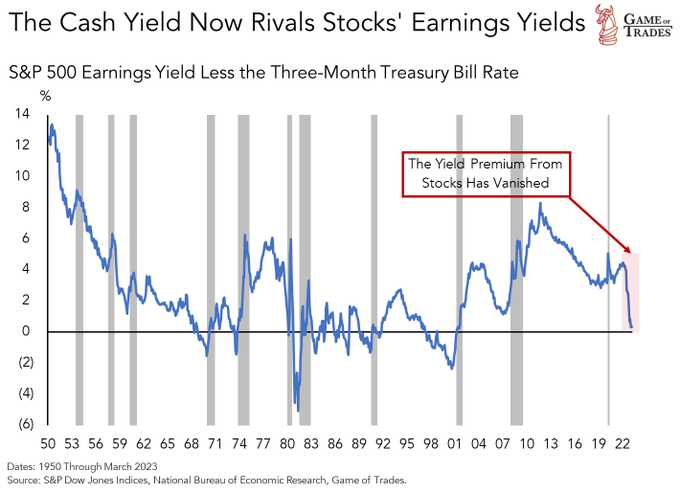

然而,第二季度的美股走勢變得越來越難以預測,主要原因是去年以來的不確定因素依然存在,尤其是美聯儲加息對美國經濟的影響。標普500指數雖然呈現區間震蕩,但日波動加劇,因此更難讓我們確定市場的健康狀況。美股第一季度財報季陸續進行,標普500指數成份公司整體EPS預計會有所下降,同時整體利潤收縮趨勢有可能持續到今年底,直到在2024年恢復增長趨勢。

報告:鏈上數據表明機構在2020年Q4大量購入比特幣:OKEx Insights近日發布的報告表明,在2020年第三季度機構規模交易增加后,比特幣在2020年第四季度呈拋物線式上漲。根據該報告,超過1000枚比特幣的鏈上交易從2020年6月底的5%上升到2020年9月的45%,隨后一直保持在30%至40%的范圍內。因此報告得出結論,在Paul Tudor Jones宣布進入比特幣市場后,機構投資者確實大量涌入了比特幣市場,而且隨著2020年的結束,他們并沒有停止。此外,可以看出機構處于競標階段,并且是購買而不是出售大量比特幣。[2021/1/26 13:29:33]

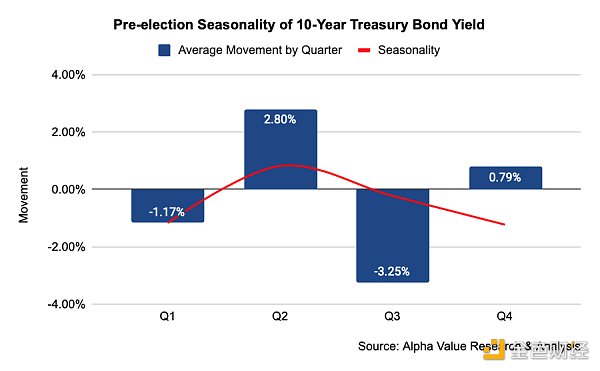

美國十年債收益率長期處于下行通道,但每一次上行到下行通道的上沿,全球就會出現一次金融危機。這次,美債收益率上行突破趨勢的程度和速度,創40年之最。而目前美債收益率曲線極速趨正,看起來像是美國經濟衰退的初兆。英國和歐元區是買入美債的主力,日本和韓國“被迫”減持,中國繼續減持。2023年第二季度,外資回流美國的勢頭可能進一步放緩,甚至可能出現美債“名增實減”的情況。

近期銀行風險事件影響下,投資者對未來3個月10年期美國國債收益率整體區間的判斷下移,仍以3.4%~3.6%區間震蕩為主流觀點。

最新國際資本流動報告顯示,今年1月,全球至少有16個國家出售了美國國債,包括中國、比利時、盧森堡、愛爾蘭、巴西、法國、沙特阿拉伯、德國、墨西哥、以色列、科威特、哥倫比亞、瑞典、巴哈馬、越南和秘魯。這一趨勢反映了人們越來越認識到美國債務經濟模式的反噬效應,各貨幣當局很清楚美國債務 — — 作為一種核心美元資產 — — 的不可靠性。同時,這一趨勢也符合我們在2022年10月18日發布的《手整體插在口袋里的美聯儲過分自信》中所預測的:“美聯儲大幅加息、美元快速升值將進一步加速部分國家的去美元化和去美債化進程”。

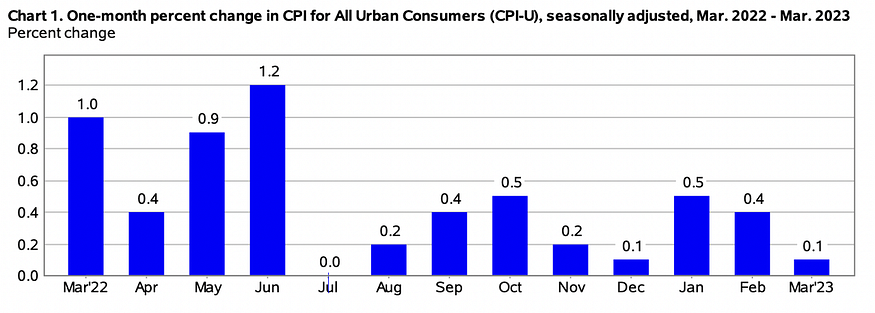

4月7日發布的美國3月非農就業報告顯示勞動力市場具有彈性,超出預期。同時,4月12日公布的美國消費價格指數(CPI)有所回落。盡管市場對美元指數脆弱性的擔憂加劇,但美國經濟活動較為合理,通脹壓力有所消退。我們認為整體環境可能推動美聯儲的貨幣政策緊縮周期接近尾聲。

此前美聯儲激進緊縮、資本大量回流美國形成的“美元荒”。全球的“美元荒”變本加厲,但并未引發市場流動性危機。2023年第一季度,美元泛濫導致外資涌向美元資產的節奏已經放緩。因此,我們認為美元指數可能在未來幾周下探年內低點然后維持震蕩。

最重要的是俄烏戰爭讓美元系統的使用者清楚地認識到,美元儲備是可以被美國凍結的。全球金融市場逐步脫鉤和多極化分裂是目前的趨勢。如果美元體系的價值下降,其對手盤的價值將上升,且會有至少一個強勢貨幣崛起。

我們認為,當某些國家基于國家信用的法幣因債務危機進一步崩塌的時候,比特幣將盡顯對抗整個債務金融體系的本色。只要債務規模還在擴大,比特幣這個信用再生池里面的金源將繼續擴大。在2023年下半年,我們預計比特幣將升至32000美元上方。我們對于以下比特幣的催化劑充滿期待:

通脹降低

能源問題緩解

俄烏戰爭停火

M2供應逆轉

以上因素將推動新的牛市的開始。我們認為消費者會逐漸將比特幣視為價值儲存工具和M2通脹的對沖工具,而非直接的CPI通脹對沖工具。尤其是處于多極化摩擦中間地帶的新興市場中,比特幣將成為美元霸權最佳的中性替代品之一。同時,如果我們預期的經濟衰退情況發生,Fed很可能會暫停加息,而貨幣超發和政府預算赤字將繼續。

我們仍然維持去年《手整體插在口袋里的美聯儲過分自信》這篇文章中的看法:“筆者預計明年年中CPI同比有望降至5%下方,同時明年失業率將持續上行,這將給美聯儲結束加息以最好的理由”。本輪全球“美元荒”暴露了現行國際貨幣體系的內在缺陷,疊加地緣因素的影響,有助于推動國際貨幣體系的多極化。

美元體系的對手盤必然比現在的美元系統管理者擁有更少的權力和更少的自由裁量權,這從根本上消弭了法幣被小部分的國家威權主義者將其武器化的風險。在這個背景下,比特幣本身的完全非國有化敘事是更明智的選擇。比特幣的大規模自由化可以極大降低管理中利益集團的沖突概率。

總之,我們認為當前處在一個經濟周期非常重要的拐點,美聯儲最大的問題在于僅僅管理經濟增長和通脹問題,當經濟發生不可預知的危機時,美聯儲面臨的挑戰會更大。在這種情況下,如果沒有特定于加密貨幣的壞消息出現,比特幣價格只要反彈,就可以重新攀上32000美元的高度。

來源:panewslab

PANews

媒體專欄

閱讀更多

金色薦讀

金色財經 善歐巴

Chainlink預言機

區塊律動BlockBeats

白話區塊鏈

金色早8點

Odaily星球日報

歐科云鏈

MarsBit

深潮TechFlow

原文:Kerman Kohli編譯:GWEI Research在兩周前,我寫了一篇關于Arbitrum如何有效地為每個用戶支付2175美元以獲取一個地址的文章.

1900/1/1 0:00:00前兩天,Sui主網正式上線。新上任的Sui基金會董事總經理Greg Sioourounis表示,“對于整個Sui社區和整個數字資產生態系統來說都是一個里程碑……為世界各地的用戶解鎖了無限的可能性.

1900/1/1 0:00:00在經歷了表現不俗的2023年一季度后,加密行業并未繼續高歌猛進,4月份再次陷入低迷,有人認為熊市并未完全結束,但也有人認為或許只是暫時市場修正,并不會影響長期發展.

1900/1/1 0:00:00作者:Fred 萬物研究院推特:@Dacongfred隨著Sui宣布在第二季度要發布主網,本文為大家對其背景、特性和與Aptos相比的優劣勢進行分析.

1900/1/1 0:00:00在過去的一年中,zk-SNARK的進展超出了預期。盡管普遍共識認為這些創新還需要數年時間,但應用程序,如ZK-EVM,正在出現.

1900/1/1 0:00:00DAO在加密領域獲得了極大的關注和投資,其中有幾個DAO在各自的國庫中管理著數十億美元。然而,并不是所有DAO的參與者都有著高尚的目的.

1900/1/1 0:00:00