BTC/HKD+1.18%

BTC/HKD+1.18% ETH/HKD+1.45%

ETH/HKD+1.45% LTC/HKD+0.24%

LTC/HKD+0.24% ADA/HKD+1.35%

ADA/HKD+1.35% SOL/HKD+4.95%

SOL/HKD+4.95% XRP/HKD+1.1%

XRP/HKD+1.1%原文標題:《DeFi Lending Concepts Part 1: Lending and Borrowing》

原文作者:Tal

原文編譯:Kxp,Blockbeats

這篇文章是三篇系列文章的第一篇,討論 DeFi 借貸協議的工作原理——它們的關鍵組成部分、公式和用例。在這一過程中,我們將強調,盡管協議使用不同和創意的命名方式,但它們傾向于重復、迭代和分享核心概念。其中一篇本博客文章中詳細介紹如何使用 ERC 20 Token 來代表用戶在借貸池中的份額。我們將從分析這些協議的獨特元素開始,并提供技術概念來區分它們的工作方式。

在傳統金融(或 TradFi)中,借貸由第三方金融機構進行調整。這些金融機構被委托執行兩項關鍵任務:強制借方向貸方支付利息,并評估并防止被認為是不可信的當事方參與這些活動。

相比之下,在去中心化金融(或 DeFi)中,第三方借款人和貸款人是不值得信任的。這種信任的缺失激發了一個創新的設計,用于在鏈上促進借貸過程。

借貸池是一個智能合約。DeFi 協議用戶可以存入資產(通常是 ERC 20 Token),目的是使用該合約來借出他們存入的資產。其他用戶可以與借貸池進行交互,享受即時貸款,即抵押在池中的資產進行借款。

與傳統金融方法相比,借貸池在借貸方面具有一些重大的優點,例如:

· 在 DeFi 中,貸款不受貸款資金與借款金額 1: 1 可用性的限制。相反,來自協議所有用戶的資金都被存入池中,從而創建了足夠大的 Token 庫存,以立即滿足貸款需求。

· DeFi 不需要還款計劃。貸款是根據以前存入的抵押品執行的,用戶可以隨時選擇還款。

此時,你可能會想,「如果我不得不提供同等價值(甚至高估)的資產作為抵押品,為什么要在借貸協議上借入資產?難道我不應該出售抵押品并購買所借資產嗎?」

實際上,這種 DeFi 借貸協議似乎只允許完全抵押(或超額抵押)的貸款,為一個有趣的「交易」方法打開了大門:杠桿。

假設你對 WBTC 非常看好,非常確定它的價值會飆升!你可以在你最喜歡的借貸協議上存入一些 WBTC(價值 1000 美元),然后使用它來借入一些穩定幣(例如 USDC),然后用這些穩定幣在某個交易所上購買更多的 WBTC(對于我們的場景,假設你的初始存款的一半,即 500 美元)。在這種情況下,你暴露于 WBTC 的價值為 1500 美元,而你的初始存款只有 1000 美元。

美銀報告:全面的監管框架對于數字資產主流采用和機構參與至關重要:7月24日消息,美國銀行在周五的一份研究報告中表示,一個全面的監管框架對于數字資產的主流采用和機構參與至關重要。

然而,該銀行表示,美國法院最近對SEC起訴Ripple Labs的裁決并沒有澄清這一情況。雖然數字資產行業對這一決定表示歡迎,但“Ripple的XRP產品是獨特的”,“裁決的影響很難確定”。

分析師Alkesh Shah和Andrew Moss寫道:“法官裁定,Ripple在數字資產交易所的XRP程序化銷售不構成未注冊的投資合約發行和銷售,而主要是因為向機構投資者的首次未注冊發行和銷售已經發生,從而創造了一個市場。”

美國銀行表示,它將繼續區分區塊鏈原生加密代幣的交易和代幣化傳統資產的交易,包括ETF、回購和黃金,這些資產的“規則已經建立,交易量已經達到數萬億美元”。[2023/7/24 15:55:36]

但是,如果你把你的 500 美元的 WBTC 抵押品存入協議來借入更多的 USDC 呢?這個過程被稱為超額杠桿,你可以一直這樣做,直到你超出了你的借款能力,而協議的政策會阻止你這樣做。

在類似的情況下,假設你對 WBTC 持悲觀態度(畢竟現在是 Crypto 冬天)。你可以采取我們之前場景的相反操作,將 USDC 作為抵押品存入協議來借入 WBTC,然后立即以更多的穩定幣換掉它。如果你的預測成為現實,WBTC 的價格下降了,你可以在交易所上以更便宜的價格購買相同數量的 WBTC,償還貸款并獲得多余的 USDC,從而打開(并關閉)WBTC 的空頭頭寸。

與傳統金融一樣,將資產存入借貸池的用戶會受到長期保留資金的激勵,并獲得存款利息。利息隨時間累計,按用戶在協議中的存款的百分比計算,并由其相應的存款用戶聲明。用戶在借貸池中保留資產的時間越長,他們獲得的利息就越多。

協議如何記錄每個用戶在池中的份額?當一個用戶向池中存入資產時,他們的「份額」會稀釋所有用戶的份額,協議會相應地反映這一點。然而,協議不會直接跟蹤和更新每個用戶的池份額,而是僅處理存款人份額的變化,而無需每次提取或存入時主動更新其他用戶的份額。

你可能會認為這個協議讓你既能擁有蛋糕,又能吃掉蛋糕。但實際上不是這樣的:

協議通過鑄造和銷毀 ERC 20 Token 來處理利息發放,我們稱之為「份額 Token」,它代表了貸款池中一個貸方的份額(或存款資產的比例)。這種「份額 Token」設計自動調整其他「股東」的股份稀釋,以反映「份額」的鑄造和銷毀,與他們的基礎資產的存款或提取成比例。

DAO聚合器The PASS和MeebitsDAO達成合作,用戶可解鎖全面DAO數據:1月21日消息,DAO聚合器The PASS宣布和MeebitsDAO達成合作, 旨在共同建立一個更加透明的DAO國庫追蹤生態系統。MeebitsDAO 代表了 Meebits 持有者和愛好者的 DAO 組織,致力于扶持 Meebits 生態發展。The PASS 提供了一個完整的 DAO 身份體系,涵蓋 DAO 介紹/社交信息,國庫追蹤(NFT 和 FT),投票治理等諸多維度聚合,這旨在為用戶在探索 DAO 過程中提供流暢的體驗和深入的財資數據,從而降低行業進入門檻。[2023/1/21 11:25:03]

下面,我們將提供不同協議如何使用「份額 Token」的實際示例,并討論它們的相似之處。

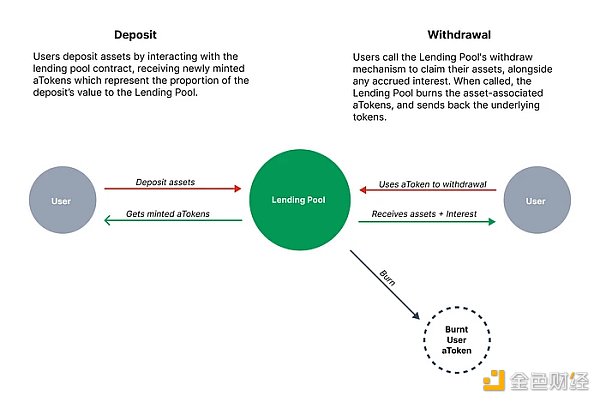

aToken 是 AAVE 的收益生成 Token,由貸款池在存入和提取資產時鑄造和銷毀。

aToken 是集成到 AAVE 協議中的類似于 ERC 20 的 Token,因此用戶可以進入的每個不同市場(存入抵押品)都有一個對應的 aToken。

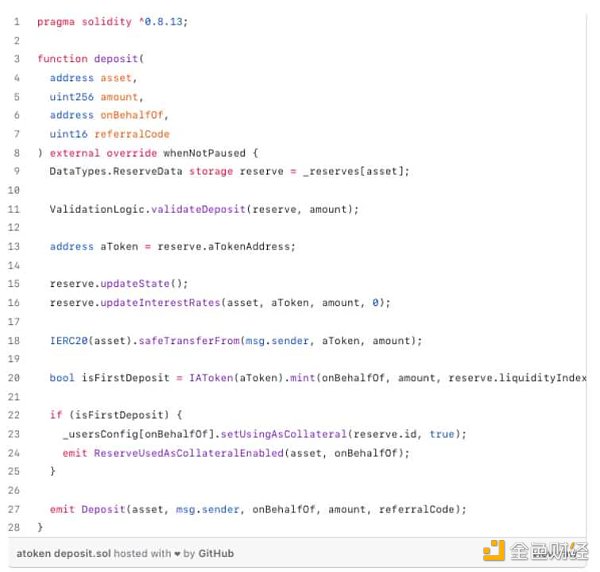

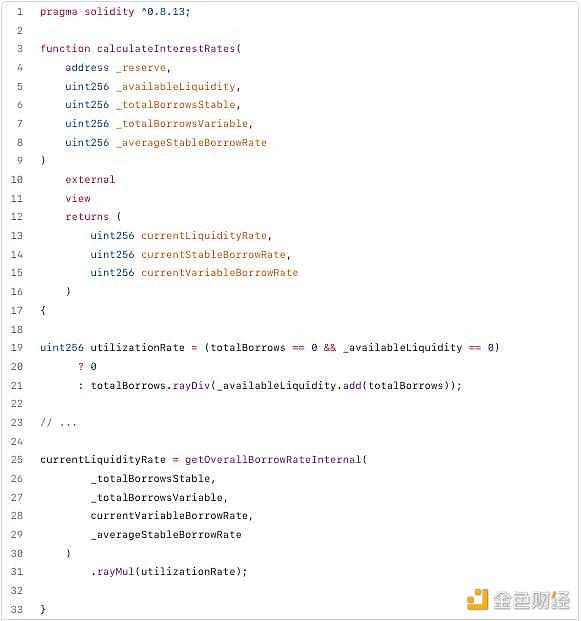

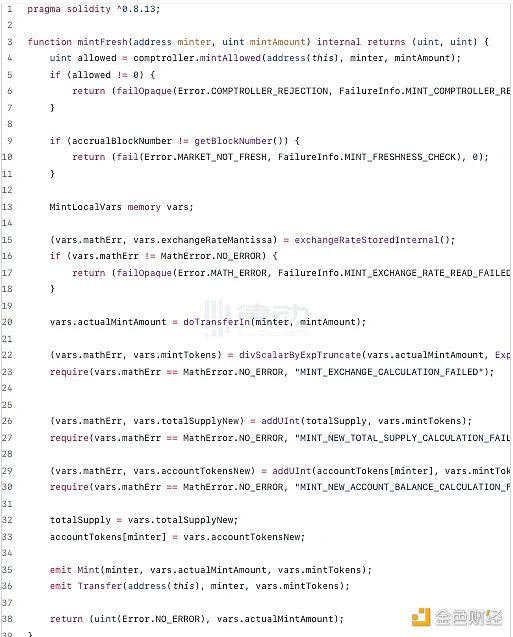

如果我們查看 AAVE 借貸池合約,我們可以看到當用戶向池中存入資產時發生的基本操作:

我們可以看到與用戶存入的市場相對應的 aToken 將被稱為「鑄造」函數。

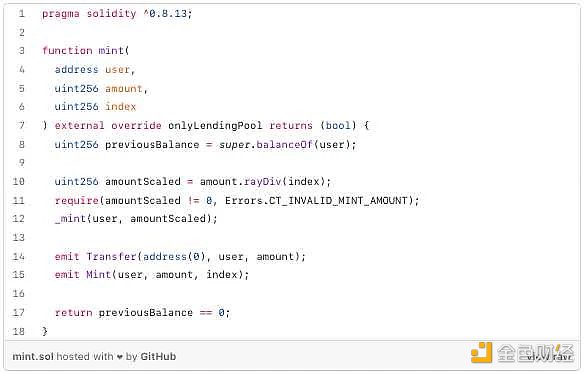

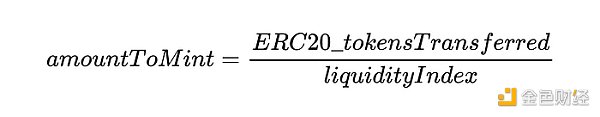

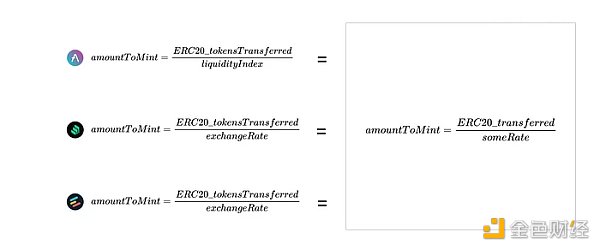

我們可以看到,實際要鑄造的數量是:

如上圖所示,在這個例子中,用戶加入了一個已經在之前的存款中賺取了一些利息的市場。上面的方程式幫助我們理解這一點,因為它顯示了如何使用全局指數來考慮所有用戶的利息累計,這個指數會在各種操作(存款、提款等)時更新。

當用戶提取他們的基礎資產時,liquidityIndex 將用作乘數來計算交易中所欠的 Token 數量。

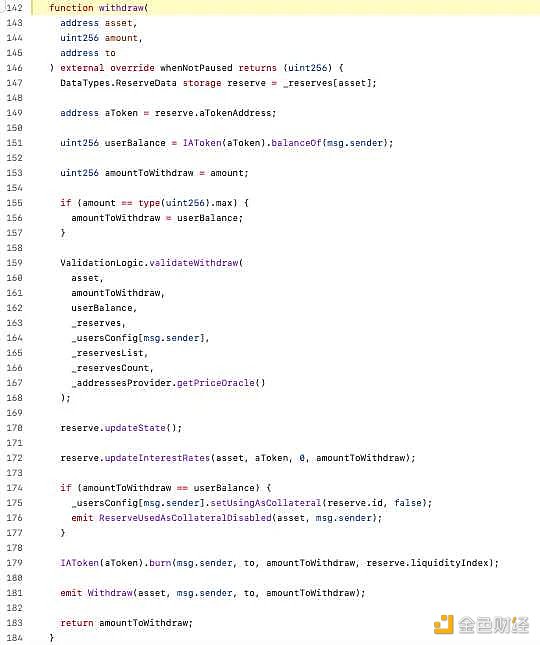

以下是來自借貸池合約的相關代碼片段:

以太坊合并公共測試網 Kiln 已上線,預計將于本周全面過渡到 PoS:3月15日消息,以太坊基金會官方博客發文,宣布以太坊合并公共測試網 Kiln 已上線,預計將于本周(預計3 月 17 日之后)全面過渡到 PoS,旨在將客戶端實施階段轉至生產準備階段。此前的合并測試網 Kintsugi 將在未來幾周內被棄用。[2022/3/15 13:57:09]

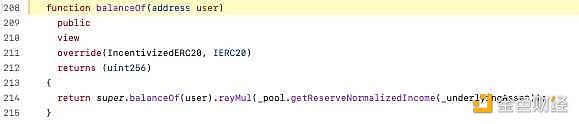

在這里,aToken 合約的 balanceOf 函數有點奇怪。畢竟,我們剛剛確定鑄造的 aToken 數量與存入的基礎資產數量不同。調用 IAToken(aToken).balanceOf(address(user)) 如何產生用戶即將提取的基礎資產數量(如在函數底部所示)?原因如下:

· 當用戶提取他們的資產時,他們的 aToken 將被銷毀。這些已銷毀的 aToken 保持其他用戶所擁有的 aToken 的總量與他們的份額成比例,這些份額是在用戶資產提取之后的。

· 用戶提取資金的市場利率會隨著每次提取而更新。

正如我們先前所述,aToken 是類似于 ERC 20 的 Token。我們強調它們是「類似」ERC 20 Token,因為它們的 balanceOf 函數具有獨特的屬性。在常規的 ERC 20 Token 中,balanceOf 函數返回一個地址擁有的 Token 數量。

由于 aToken 代表池的份額,而不是直接的價值,因此 aToken 的 balanceOf 函數返回協議欠用戶的基礎 Token 的數量,以對其存款進行補償。

在此,該 balanceOf 函數覆蓋了繼承的 aToken 合約中的 balanceOf 函數。結果,該示例邏輯中的 balanceOf 邏輯被執行,而不是用戶 Token 數量的常規(繼承)映射查找。

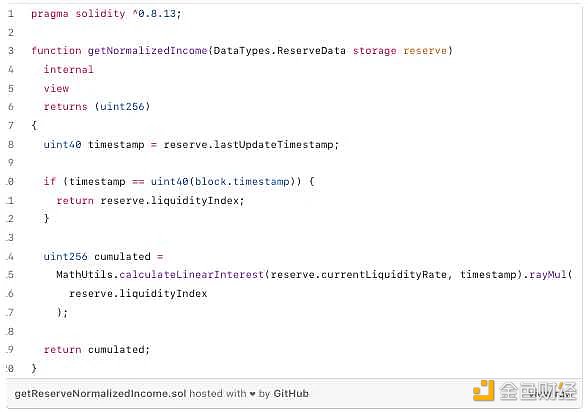

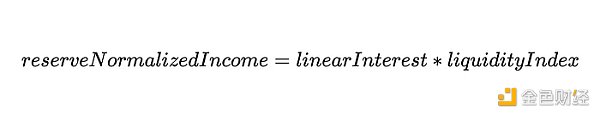

上述提到的 Token 數量然后乘以 getReserveNormalizedIncome 的結果,該函數執行以下邏輯:

人民法院報:積極推動區塊鏈等現代科技全面應用于司法領域:近日,中共中央辦公廳印發《關于深化司法責任制綜合配套改革的意見》(以下簡稱《意見》)。根據上述《意見》精神,結合法院工作實際,各級法院應當全面深化智慧法院建設,積極推動大數據、人工智能、區塊鏈等現代科技全面應用于訴訟服務、案件審理、司法管理和協同治理等領域。(人民法院報)[2020/4/23]

我們可以識別此處的分支:

· 如果在該塊中已經更新了保留數據:返回該市場的 liquidityIndex 值,因為它已經更新。

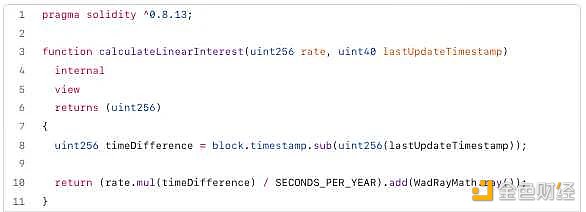

· 否則:我們需要看看 calculateLinearInterest 中發生了什么才能找出下一個流程。

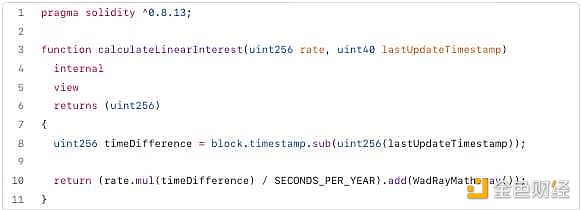

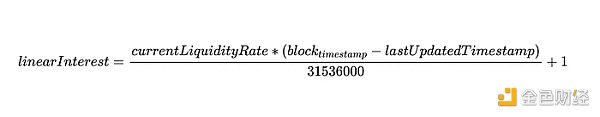

當前市場的 ReserveData 對象中的 currentLiquidityRate 和 lastUpdateTimestamp 被傳遞到此函數中,函數的結果為:

讓我們分解此方程式的組件,以更好地理解 linearInterest 值的要點:

· currentLiquidityRate:可以將其視為我們所在市場的年利率(APY)

· block_{timestamp} - lastUpdatedTimestamp:自上次更新以來經過的時間

注意:由于我們在 getNormalizedIncome 中選擇了第二個分支,因此在此時保證該值為正值。

因此,我們可以將此利息應計機制視為一個簡單的利息復合機制,它在每個區塊中進行復合。現在,我們已經確定了要為用戶累計的利息金額,我們只需要將該值乘以流動性指數,然后在 balanceOf 函數中進行用戶的規范化收入乘法:

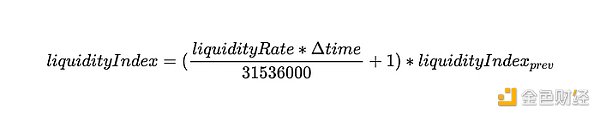

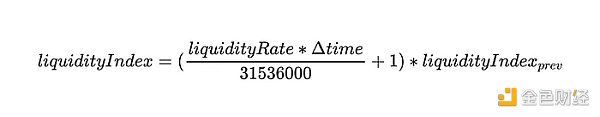

現在我們了解了 aToken 背后的邏輯,但我們仍然需要解決 liquidityIndex 的工作原理之謎。

在下面的示例中,liquidityIndex 可以定義為一定時間內儲備積累的利息:

Dai穩定費率全面下調 預期鼓勵市場提供更多Dai流動性:據官方消息,此前Maker基金會風險小組將一項執行投票納入投票系統,提供ETH及BAT借Dai穩定費率、USDC借Dai穩定費率和Sai穩定費率系列風險參數的調整:1.降低ETH及BAT借Dai穩定費率:0.5%=>0%(Dai存款利率相應為0%);2.降低USDC借Dai穩定費率:12%=>8%;3.提高Sai穩定費率:8%=>8.5%。執行投票在4月19日正式通過,并于已經自動生效新的風險參數。此政策預期鼓勵市場提供更多Dai流動性,保持1美元的價格錨定。[2020/4/22]

回顧之前提到的 liquidityRate 變量 - 現在我們將討論它在計算 liquidityIndex 中的使用。只有當 liquidityRate 大于 0 時,才會積累利息 - 換句話說,只有該市場中有任何 APY 時才會積累利息。這是有意義的。

讓我們快速回顧一下 calculateLinearInterest 的實際操作:

上述邏輯可以轉化為以下方程式:

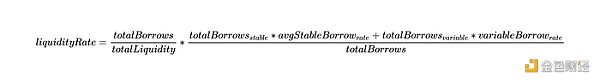

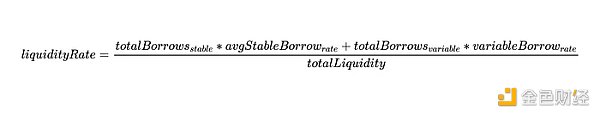

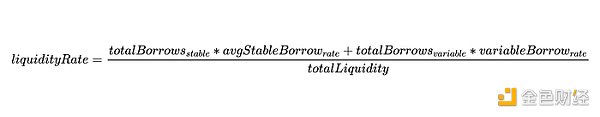

正如我們可以在 DefaultReserveInterestRateStrategy.sol 合約中看到的那樣,liquidityRate 是通過以下方式定義的:

因此,可以寫為:

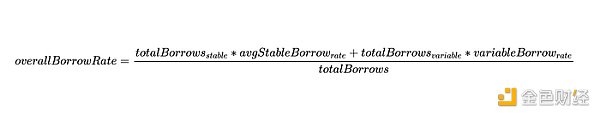

整體借款利率(overallBorrowRate)在此定義為:

我們可以將其寫成:

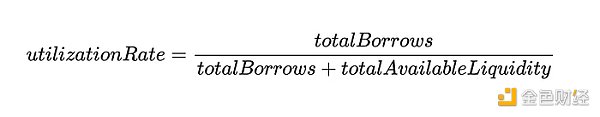

利用率(utilizationRate)可以定義為:

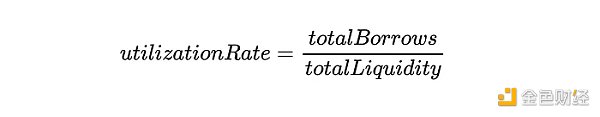

在定義利用率時,我們更容易考慮儲備中流動性(當前借出的流動性)與市場中總流動性之間的比率,這可以簡化為:

現在我們可以使用這兩個定義來編寫流動性指數的方程式:

由于 totalBorrows 在分子和分母中都存在,因此我們可以寫成:

關于流動性指數的方程式,現在已經說得夠多了,我們以后會再來討論這個定義。

讓我們繼續我們下一個借貸協議示例,Compound。

Compound 使用稱為 cToken 的「份額 Token」來處理借款和放貸。這個 Token 為 Compound 協議中所有可用于用戶借貸的資產進行記賬。

與我們在 AAVE V2 中討論的類似,Compound 的「份額 Token」被鑄造并用于贖回基礎資產。

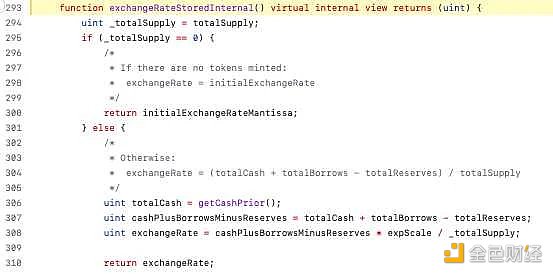

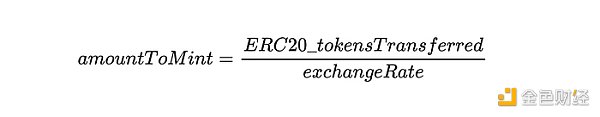

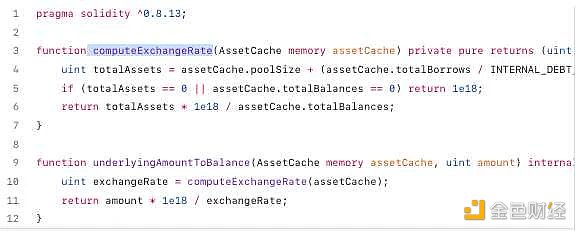

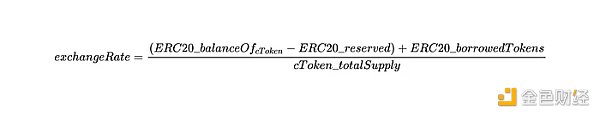

Compound 使用的匯率類似于 AAVE V2 的流動性指數,以確定應鑄造多少 cToken。這個匯率是一個這樣的函數:

讓我來解釋這里的關鍵術語:

·totalCash:cToken 賬戶擁有的 ERC 20 基礎 Token 的數量。

· totalBorrows:借款者借出市場上的 ERC 20 基礎 Token 的數量。

· totalReserves:保留的一定數量的 ERC 20 基礎 Token,可通過治理方式進行提取或轉移。

· totalSupply:返回 cToken 的總供應量的 ERC 20 函數。

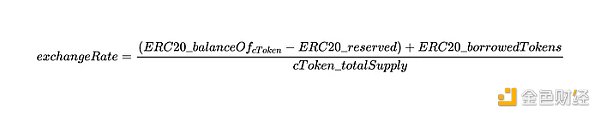

有了這個背景,我們可以寫出 Compound 的匯率方程式:

當用戶存入 ERC 20 Token 時,匯率決定了將鑄造多少 cToken 作為回報:

要鑄造的 cToken 數量由以下方程式定義:

為了進一步鞏固這些協議之間的相似性,讓我們再分析另一個借貸協議 Euler,看看它如何處理借貸。

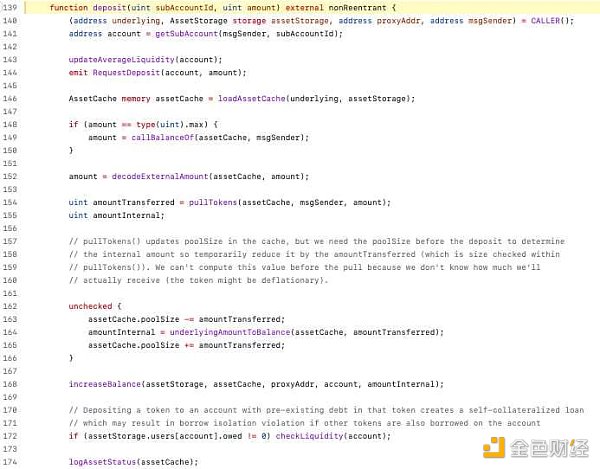

在下面的示例中,deposit 函數允許用戶存入 ERC 20 Token 以換取 eToken。

正如我們所見,internalAmount 是為此轉移鑄造的 eToken 數量。

與 Compound 的名字和函數 exchangeRate 又一次直接重疊。

讓我來解釋一下用于計算匯率的關鍵參數:

· poolSize:使用基礎資產的 ERC 20 合約中,以池合約地址調用 balanceOf(address)函數的結果。

· totalBorrows:借出的 ERC 20 基礎 Token 的總量,目前不在池中。

· totalBalances:所有 eToken 持有者的總余額。

因此,方程式將是:

我們已經涵蓋了 3 個借貸協議:

· AAVE V2

· Compound

· Euler

我們已經檢查了「份額 Token」的鑄造方式,以及它們如何通過借貸池交換存款資產。

我們提出的三個方程式可以歸納為一個簡單的方程式:

請記住,匯率可以按照協議定義的任何方式進行定義。這些任意的匯率可以增加鑄造的 Token 數量(如果小于 1 ),如果大于 1 則會減少數量。

在 AAVE V2 和 Compound 中,我們已經看到了 someRate 變量的一些相似之處。在 Compound 中,someRate 是:

而對于 AAVE V2,someRate 的定義如下:

流動性指數的定義為:

雖然我們不能將每個協議的匯率歸納為一個式子,但對于 AAVE 2 和 Compound,我們知道匯率是市場中總流動性的函數。回到我們的方程式,給定 totalLiquidity 是市場中 ERC 20 基礎 Token 的總量,那么在 exchangeRate 表達式的分子中和 liquidityRate 的分母中的分子是功能上相同的。

簡而言之:這些協議在本質上是相似的。雖然它們有時可能使用不同的術語,但當將它們分解為方程式時,每個組件在實現中都具有類似的目的。我們邀請讀者隨機選擇一個借貸協議,并檢查我們在此處討論的歸納是否也適用于該協議。如果適用的話,請隨時告訴我們。

金色財經 善歐巴

Chainlink預言機

白話區塊鏈

金色早8點

Odaily星球日報

歐科云鏈

深潮TechFlow

BTCStudy

MarsBit

Arcane Labs

喜馬拉雅山脈山腳下的不丹,曾被稱為“世界上最快樂的國度”,但不斷擴大的貿易赤字和不斷上升的進口成本之下,這個現實秘境的香巴拉正拉響經濟“警報”.

1900/1/1 0:00:00五一長假前后,我有幸跟一些互聯網大廠的朋友深聊,大家有一個話題是繞不開的:ChatGPT,以及由此席卷而起的“生成式AI”潮流.

1900/1/1 0:00:00在Web3的世界里,虛擬資產這一類特殊的資產形式必定會發揮著極其重要的作用,但是針對虛擬資產本身,現在的法律體系中并沒有專門的規定予以規制,在《民法典》中.

1900/1/1 0:00:00頭條 ▌BRC-20代幣總市值接近4億美元數據顯示,比特幣銘文代幣Ordi現報12.48美元,24小時漲幅30.54%,當前總市值已達2.62億美元.

1900/1/1 0:00:00隨著投資者擔憂美國銀行業危機進一步深化,比特幣引領加密市場強勢反彈。比推終端數據顯示,比特幣打破了連續五天的下跌趨勢,突破2.9萬美元,盤中一度觸及3萬美元,市值第二大加密貨幣以太坊上漲 4.5.

1900/1/1 0:00:00原文:Nature 2.0作者:Trent McConaghy 編譯:Sissi 封面:@iStock/agsandrew這里有一個90年代的老笑話:“在互聯網上,沒有人知道你是只狗.

1900/1/1 0:00:00