BTC/HKD-1.34%

BTC/HKD-1.34% ETH/HKD-2.77%

ETH/HKD-2.77% LTC/HKD+0.26%

LTC/HKD+0.26% ADA/HKD-2.47%

ADA/HKD-2.47% SOL/HKD-3.44%

SOL/HKD-3.44% XRP/HKD-2.7%

XRP/HKD-2.7%在兩周前,我寫了一篇關于Arbitrum如何有效地為每個用戶支付2175美元以獲取一個地址的文章。我沒想到這篇文章會引起如此廣泛的討論。

我想通過這篇文章逐一回應每個觀點,因為我認為每個人都提出了值得關注的有效觀點。

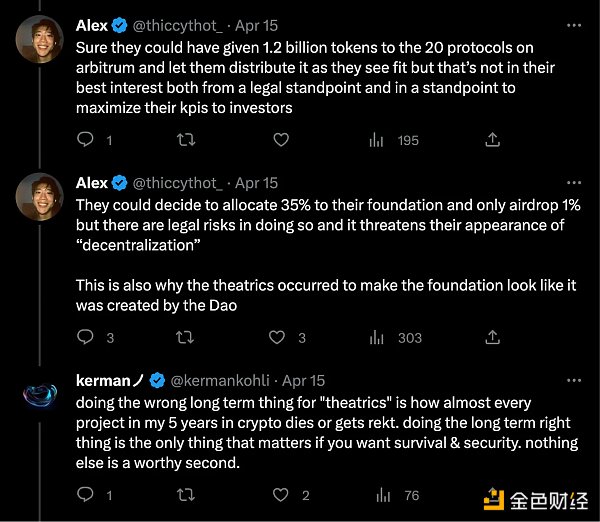

這是一個很常見的回應。邏輯是通過將代幣分發給大量用戶,你可以避免證券法,因為網絡被認為是去中心化的。我的意思是,我絕對不是律師,但我認為我們可以自信地說,我們甚至不知道關于空投和代幣的實際法規。在SEC表示Coinbase 通過質押提供證券化產品的世界里,你真的認為你的空投會通過測試,因為它分發給了1%的用戶而不是50%的用戶嗎?這種想法是妄想。認為有某種神奇的標準可以讓你擺脫困境的人或公司是不誠實的,因為沒有任何關于如何在這里采取行動的指導。

其次,在Arbitrum的例子中,內部人士推翻了DAO的第一次投票,因此他們可能滿足的任何去中心化法規都被他們接下來的行動抵消了。你絕對不能說你進行了廣泛的代幣分發以“去中心化”你的網絡,而在沒有你的“管理者”的情況下一致通過網絡變更。這兩種行為彼此不一致,我們可以說許多其他協議的DAO也是如此。那么,還有什么可能發生的事情呢?這讓我們進入下一個觀點。

CertiK:警惕推特上假冒Arkham Intel空投的虛假宣傳:金色財經報道,據CertiK官方推特發布消息稱,警惕推特上假冒Arkham Intel空投的虛假宣傳,請用戶切勿與虛假宣傳鏈接互動,虛假宣傳的網站會連接到一個已知的自動盜幣地址。[2023/7/17 10:59:43]

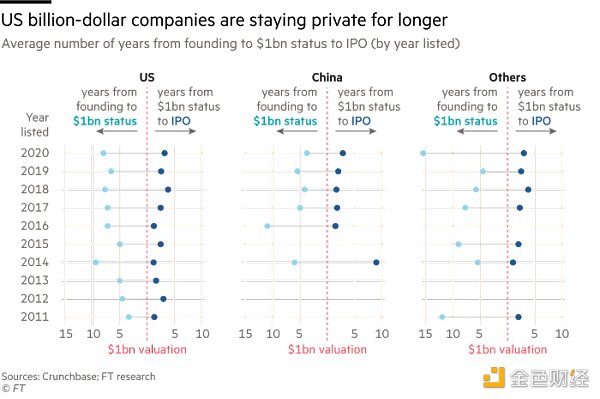

空投可以大大滿足團隊成員和早期投資者的利益,為他們提供極高的流動性和估值。我想分開討論這兩點,因為我認為它們各自值得關注。讓我們從流動性開始。在傳統的web2創業領域,流動性大約在10年左右,而且這還是很樂觀的,假設相關的創業公司決定實現流動性。下面是一個展示這種現象數據的圖表。

幸運的是,在加密領域,我們不需要等待那么長時間才能在資產上實現流動性,因為我們擁有程序化的、永遠在線的全球市場。不幸的是,我們跳過了太多步驟,為那些不值得的資產提供了充足的流動性,并在此過程中創造了非常扭曲的激勵結構。如果你想知道我的完整觀點,請閱讀下面的內容:

Spiral DAO向DeFi用戶空投的計劃將延遲3周執行:4月10日,據官方推特,Spiral DAO計劃將初始代幣供應的3-5%空投至現有的Balancer、CRV、FXS和SDT質押者以及其他DeFi用戶的計劃將延遲3周執行,持有金額大于指定閾值的用戶才有資格獲得空投。

據悉,Spiral DAO采取了一種新穎的DAO模型,將創新帶入流動性挖礦、賄賂市場和VeTokenomics。Spiral DAO向其用戶分發原生代幣獎勵,為流動性提供者(LP)提供額外的收益提升和激勵。[2023/4/10 13:55:00]

https://kermankohli.substack.com/p/part-2-broken-unit-economics-investor

簡而言之,作為一個早期參與者,你投資的內容并不重要。只要你的品牌足夠好,讓你以相對合理的估值(1000萬至2500萬美元)進入最熱門的交易,你就可以在牛市輕松地拋售給散戶,估值在10億美元以上。這基本上意味著大量的垃圾被投資,并且會被大力推廣,因為投資者擁有最響亮的聲音(擁有最多的Twitter關注者和媒體聯系人)。項目方團隊樂于接受這一點,因為如果你可以在估值相當于你在10年后成功完成任務的情況下就退出你的股權/代幣,為什么還要努力工作(到10年后)呢?

ENS核心開發者發起向部分ENS活躍用戶追加追溯性空投的提案:11月22日消息,ENS核心開發者Nick Johnson在ENS社區發起提案,該提案表示,有部分ENS活躍用戶將地址A中的域名解析為地址B,但地址B中并不持有域名,此類用戶應該也獲得雙倍空投,但由于地址B中并未持有域名,所以僅地址A獲得了空投代幣。Nick Johnson表示,有1969個賬戶符合上述情況,若按照活躍用戶發放雙倍空投的規則,還應該向該類用戶發放213,049枚ENS代幣,故提議將這些代幣轉移至新的空投合約中并向此類用戶追加發放ENS代幣。[2021/11/22 7:04:55]

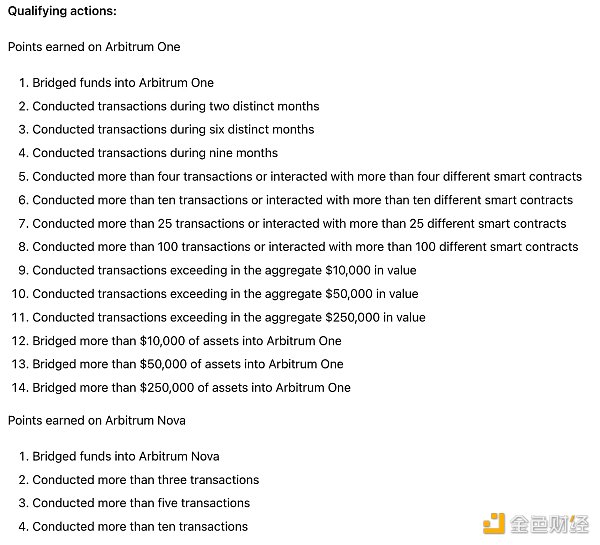

首先,讓我們說一句,加密領域中大多數項目的估值都相當扭曲。每當你看到“項目X獲得了Y個用戶”時,確實要想一想這意味著絕對沒有什么。因為創建新帳戶的成本接近于零,相信原始用戶數量具有實際價值是一種極不合邏輯的智力謬誤。在我關于Arbitrum的上一篇文章中,我發布了他們用于空投的標準。你可以在這里找到:https://docs.arbitrum.foundation/airdrop-eligibility-distribution。

我將其發布在下面,因為我想逐步介紹這個系統中存在的問題。

Coinbase將向持有ETH的用戶空投OMG 作為之前未空投的彌補:在2017年7月7日以來持有ETH的Coinbase賬戶將獲得OMG空投。OMG是以太坊上的DAPP OmiseGo的項目代幣。2017年7月7日,OmiseGo向用戶空投了OMG代幣,Coinbse因為當時不支持OMG,因此其上持有ETH的賬戶并未獲得空投。今年5月21日開始,Coinbase官網及ios和安卓APP端均開始支持OMG代幣,Coinbase表示,將向自OmiseGo空投日開始持有ETH的Coinbase賬戶投放OMG代幣,并且用戶在這個過程中不需要做什么,代幣會自動發放到賬戶。

5月18日,Coinbase Pro(專業版本)開始對機構交易者開放OMG交易,這對ETH而言似乎是利好消息,此后ETH價格上漲25%。大概三天后,散戶也開始可以在Coinbase上交易OMG。(Decrypt)[2020/5/29]

動態 | 委內瑞拉公民正出售政府空投的石油幣:據Crypto Globe1月22日消息,有委內瑞拉Reddit用戶稱,委內瑞拉公民正通過比特幣交易平臺LocalBitcoins出售政府空投的石油幣。委內瑞拉政府于幾周前向公共工作者及退休人員等每人空投了0.5個石油幣。據稱由于石油幣是由委內瑞拉石油儲備支持,0.5個石油幣價值約為30美元。而只有兩個平臺可以供公民使用石油幣購買商品,同時由于受到法幣玻利瓦爾匯率的影響,兩個平臺均被政府禁用。故一些公民開始出售政府空投的石油幣,且石油幣價格已經跌至原始價格的一半。[2020/1/22]

考慮到在Arbitrum上進行的平均代幣交換成本為0.28美元(https://l2fees.info),你可以推斷出一個錢包具有以下內容:

15.00美元:從Arbitrum跨鏈至以太坊(以此交易為例:https://etherscan.io/tx/0x1641c1446380ce17956ea3a5a4d119edb43a8327fea345dcca3740a99bc37788)

2.80美元:在某種DEX上交換5種不同的代幣(批準+交換=總共10筆交易,每筆0.28美元)。這意味著你已經與6個合約互動過。

4.20美元:在Aave上借出5種不同的資產幾天(批準+存款+取款=15筆交易)。這也意味著你至少與6個合約互動過,因為在Aave的合約架構中,每個資產池都是獨立的合約。

這是一個相當基本的例子,表明花費約22美元將獲得Arbitrum的最低層級的空投。我認為可以從成本更低的網絡進行跨鏈,將大大降低這一成本,但我現在只是寫一篇文章。最低層次的空投會給你625個代幣,價值800美元。現在這變得有點奇怪,因為這個模型中有一些假設:

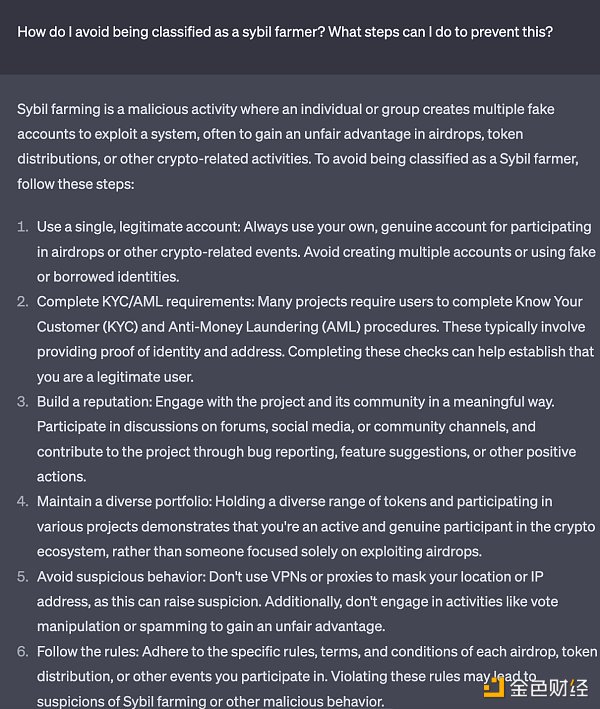

空投獵人如何知道做什么與不做什么?

他們如何估算網絡上線時的估值,以計算他們的投資?

他們可以做些什么來規避不符合資格的風險(使用網絡上的其他dApp,這將給你空投,有效地為你建立一個很好的虛假聲譽以供重復使用)?

正如你所看到的,在某種程度上,這基本上變成了一個非常簡單的收益/成本方程。如果你想更加安全,只需請ChatGPT幫忙,甚至為你編寫執行腳本就可以了!

最糟糕的是,每個人都知道這一點,但我們都愿意一起玩這個集體幻覺游戲。一位網友的評論很好地描述了這種情緒:

所以在我看來,這些團隊通過進行這些空投并沒有真正放棄什么。相反,他們通過這種方式讓自己的資產翻了好幾倍。

為什么要費心去找出真實的數據,較高的虛假用戶數量意味著你可以在估值上要求溢價。投資者和創造者似乎一致認為,在他們的生態系統中找到真實用戶數量并不是真正的優先事項。只要生態系統中的其他人能相信那些明顯非常假的數據,他們就會愉快地玩這個游戲。盡管真實的數據并不高,但如果繼續激勵假數據,我們就會扭曲整個行業的激勵機制。

這告訴創造者(項目方),只要你建立的東西能吸引"機器人制造商“",投資者就會為你的項目提供資金,而且你可以在數十億美元的估值下賺大錢。

這與第一點類似,盡管觸動了不同的弦。你可以將產品/協議的所有權賦予用戶,但仍然是中心化的——在我看來,這兩者是不同的。盡管它們有時可能是相輔相成的。現在的論點或思考是,加密貨幣是一種獨特的技術,我們可以通過使用服務為使用我們的產品的人賦予權力,讓他們分享他們創造的價值。這是一個夢想:

“想象一下,如果你在Uber剛開始的時候賺到了Uber的股權……” 我明白,為了完全明確,我也完全支持這一點。讓用戶擁有你的產品的能力是神奇的,具有改變游戲規則的作用。

然而,有一件事情人們一直在忽略,或者只是視而不見。與您的鏈上合約互動的每個人都不是真正的用戶!

從統計上講,他們中的大多數人對你或你的產品幾乎沒有增值。這就像經營一家咖啡店,說每個走進你商店、在地上吐口水、占用一張桌子10個小時而沒有購買任何東西的人都是“你非常珍視的忠實顧客”。如果你相信這一點,那么你理應讓自由市場關閉你的生意,讓更精明/更好的所有者利用那些房地產。

我上面描述的例子正是目前大多數加密網絡中正在發生的事情。你有機器人農民進來,除了虛假的指標之外,幾乎沒有提供任何價值,然后得到代幣并拋售它們。現在我原以為這將是一個顯而易見的糟糕事情,但我收到了一些令人困惑的回應,我覺得應該明確指出,以確保我們站在同一戰線。

我很抱歉,我必須如此清楚地表達這一點。但是,人們為了證明客觀上糟糕的商業實踐,所說出的廢話實在是令人難以置信。

我所寫的一切都是通過多年密切觀察許多空投、空間中各種參與者的行為,但更重要的是——查看原始數據得出的。

我還有很多可以寫和分享的內容,但我們留待下一篇文章。我們可以開始解決這些問題的明確方法,但首先需要集體思維的改變,將數據準確性作為優先考慮的,因為沒有數據比用偽造數據來證明不誠實的敘述更糟糕。

客戶獲取是整個行業的一個最大瓶頸,我們正處于官商勾結的資本主義狀態,大規模獎勵錯誤的激勵。

下次再見,我希望這會給你提供很多思考,并提供你的想法!

原文:Kerman Kohli

編譯:GWEI Research

來源:DeFi之道

DeFi之道

個人專欄

閱讀更多

金色薦讀

金色財經 善歐巴

Chainlink預言機

區塊律動BlockBeats

白話區塊鏈

金色早8點

Odaily星球日報

歐科云鏈

深潮TechFlow

MarsBit

Tags:COINOINCOIINBkucoin投資穩定幣CoinExPumbo coinCoinBase中國人怎么實名認證

原文作者:Jaleel、Leo,BlockBeats4 月 20 日,Helium 宣布已正式完成向 Solana 網絡的遷移,然而社區反應卻是一片唏噓.

1900/1/1 0:00:00作者:念青,ChainCatcher一個月前,Arbitrum 基金會正式公布空投信息。盡管不少羊毛黨在Arbitrum“很卷”的空投規則中陣亡,但仍然不能否認,這是幣圈又一場聲勢浩大的造富運動.

1900/1/1 0:00:00原文作者:CONCODA原文編譯:Block unicorn 銀行恐慌已經接近尾聲,但美聯儲已經重新開始實行緊縮政策,這不僅會導致不可避免的破產和隨后的救助,還會增強美國中央銀行的全球影響力.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00本文嘗試從演化角度討論 Rollup Layer 2 的發展以及演進,主要解答以下幾個問題:Rollup 是如何工作的Rollup 的模塊化演進 模塊化帶來的可能性 模塊化應用的技術趨.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:492.52億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量18.

1900/1/1 0:00:00