BTC/HKD+1.23%

BTC/HKD+1.23% ETH/HKD+1.54%

ETH/HKD+1.54% LTC/HKD+0.14%

LTC/HKD+0.14% ADA/HKD+1.34%

ADA/HKD+1.34% SOL/HKD+5.11%

SOL/HKD+5.11% XRP/HKD+1.32%

XRP/HKD+1.32%

圖片來源:由無界版圖AI工具生成

過去幾周,加密世界一片混亂。FTX 崩盤后,整個行業都在反思,并呼吁中心化交易所證明未挪用用戶資金:即所謂的「準備金證明」。本文將首先概述加密貨幣交易所為何需要「準備金證明」,然后會深入分析如何利用 Merkle Trees(默克爾樹)和 zk-SNARKs 等技術來實現這一證明機制。

FTX 的轟然倒塌令人始料不及。將這家中心化交易所的破產比作「加密行業的雷曼時刻」并不為過。2022 年 1 月,FTX 估值 320 億美元,是加密貨幣交易量最大的中心化交易所之一。而到了 11 月初,當人們開始質疑 FTX 資產(主要體現為其原生代幣 FTT)的真實價值后,這家交易所遭遇了流動性危機。FTT 的價格幾乎一夜間暴跌逾 90%,債權人爭相撤資,風卷殘云后,FTX 黯然破產。

可想而知,這場風暴也沖擊了人們對加密貨幣市場的信心,尤其是對中心化交易所(CEX)。事實上,CEX 在加密世界的地位頗為尷尬,整個行業在意識形態上推崇去中心化的無需信任的模式,而 CEX 本身卻是基于信任的中心化實體。雖然市場上存在許多去中心化交易所(DEX),它們的流動性和多樣性也不亞于中心化交易所,加之中心化交易所存在種種顯而易見的缺點和風險,但市場對 CEX 仍有持續的需求。

從根本上說,中心化交易所是新來者涉足加密領域的主要門戶之一。要在 Uniswap v3 等 DEX 上完成價值 5 美元的 ETH 兌(封裝)BTC 的加密貨幣交易,用戶需要采取多個步驟,并具備各種技術知識。首先,用戶要了解并安裝一個錢包,如 Metamask。這個過程涉及 12 個詞的助記詞,針對不同區塊鏈和不同代幣的賬戶管理等,僅這一步就足以令普通用戶卻步。接著,用戶需要使用第三方供應商(如 MoonPay)將信用卡里的錢存入錢包。這一步也需要針對第三方供應商進行注冊、KYC 等,另一個麻煩是還要知道自己的 64 位錢包地址。用戶還要了解所有步驟的 gas 費、封裝幣、集中流動性等。整個過程對新用戶極不友好。再對比一下 CEX 上的購買體驗:用戶只需通過熟悉的過程完成注冊和 KYC,然后刷信用卡,選擇「ETH/BTC」幣對,點擊「購買」即可。這對新用戶非常友好。

Terraform Labs尋求就SEC訴訟辯護調取FTX相關方信息:金色財經報道,Terraform Labs周三在FTX破產案中提出動議,要求從FTX的國際和美國交易平臺調取有關去年 3 月至 5 月期間賣空者使用的數字錢包的非公開信息以及Jump Trading 使用的錢包的信息。Terraform Labs 表示這些數據將幫助其在美國證券交易委員會(SEC)發起的欺詐指控中進行辯護。

Terraform的律師聲稱,他們不能對代幣的失敗負責,而應該歸咎于賣空者的協同攻擊。Do Kwon 和其他人曾聲稱FTX的姊妹交易公司Alameda Research是TerraUSD/Luna暴跌歸零的幕后黑手。[2023/7/20 11:07:38]

此外,中心化交易所不僅服務于個人用戶,也服務于傳統金融公司和企業等機構客戶。除易用性外,機構客戶還需要伴隨中心化的可靠性和服務支持,以便在需要幫助時可以求助,在遭遇過度剝削時可以起訴責任人。所有這些都不是 DEX 能比擬的;Web 3 要想成為主流,需要傳統機構的支持,也需要易用的新手入場機制。因此,我們無法用去中心化交易所取代中心化交易所。事實上,FTX 崩盤也并未顯著增加所謂「逃離」CEX 的加密貨幣數量。正如 Chainalysis 所指出的,資金離開 CEX 后,最主要的目的地其實是其他 CEX。

這些都指向一個不容辯駁的結論:盡管中心化交易伴隨各種潛在的欺詐和風險,但放棄 CEX 并非解決辦法。

綜上所述,我們不能沒有 CEX,哪怕是在 FTX 崩盤等災難發生之后。但為什么需要全額準備金支撐呢?為什么 CEX 不能像銀行那樣依賴于部分準備金呢?

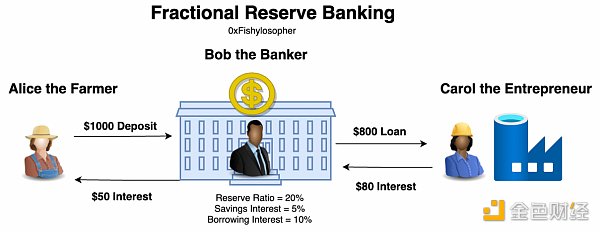

簡言之,加密貨幣交易所的運作方式與銀行不同。首先請考量一下銀行在經濟中發揮的作用。從根本上說,銀行是一個匯集借款人和貸款人的平臺。假設 Alice 向銀行家 Bob 存入 1000 美元(存款利率為 5%),準備金率為 20%。雖然 Bob 向 Alice 承諾她隨時可取回,但 Bob 實際上只會保留 200 美元作為準備金(20%),以防 Alice 想提取一些錢來支付賬單,但他會賭 Alice 不會想立即取回全部本金。與此同時,Bob 可將剩余的 800 美元以 10% 的利率借給企業家 Carol。假設 Carol 創建了一座新鞋廠并賣出了足夠多的鞋子,償還了 800 美元的本金和 80 美元的利息。在收到 80 美元的利息后,Bob 會將其中 50 美元轉到 Alice 的賬戶,自己保留 30 美元。

Coinbase:FTX的崩潰可能會導致加密寒冬延長到2023年底:金色財經報道,Coinbase (COIN)周二在一份研究報告中表示,加密貨幣交易所FTX的崩潰破壞了加密貨幣市場正在出現的積極局面,此前5月和6月的重大去杠桿化導致數字資產領域幾乎沒有大型邊際賣家。該報告稱,市場極有可能看到FTX解體帶來的“二級效應”,因為出現了哪些對手方與該交易所或其姐妹公司Alameda Research進行了貸款或互動,以及這些確切的債務是什么。

Coinbase表示,糟糕的流動性可能至少會持續到今年年底,并指出穩定幣在加密貨幣總市值中的占比已升至18%的高位。該報告補充說,FTX的消亡無疑損害了投資者對該行業的信心,補救將需要一些時間,可能會將加密貨幣的寒冬再延長幾個月,可能一直延續到2023年底。(coindesk)[2022/11/16 13:12:14]

銀行的部分準備金示例。

理想情況下,所有人都是贏家:Alice 得到 50 美元,Bob 得到 30 美元,Carol 得到一座新鞋廠。更重要的是,經濟也是贏家:Carol 能利用鞋廠生產更多鞋子,但如果 Alice 選擇把 1000 美元藏在床底下,Carol 也就沒錢建廠了。經濟學家口中的「銀行創造貨幣」正是基于這一點,銀行通過借貸創造出必要的新資本,以幫助 Carol 這樣的企業家創造更多經濟產出。銀行創造的具體貨幣數量=(存款總量)×(1/ 準備金率),「1/ 準備金率」也被稱為「貨幣系數」。準備金率越低,銀行創造的經濟產出價值越高,同時,銀行現金不足以滿足提款需求的風險也越高。反過來,如果要求 Bob 維持 100% 的準備金率,Carol 就會沒錢來建設新鞋廠,經濟就會停滯,Bob 則要自掏腰包支付 Alice 的存款利息。所有人都是輸家。綜上所述,由于經濟活動主要由借貸提供資金,銀行對于保持健康的經濟運轉和增長至關重要。

數據:Alameda向FTX轉入約3000萬枚USDC:7月6日消息,PeckShield監測顯示,Alameda FTX Deposit錢包地址(0x83a127952d266A6eA306c40Ac62A4a70668FE3BD)向FTX轉入約3000萬枚USDC。[2022/7/6 1:54:56]

銀行通過實施部分準備金來「創造貨幣」并刺激經濟增長。但加密交易所并無類似機制。幣安、Coinbase 或 FTX 等中心化交易所無法為經濟賦能。用戶(通常)不會得到任何利息,加密貨幣交易所通常不會像傳統銀行那樣從事借貸活動。它們的行為更像證券交易所,而非銀行,它們只是將持有現金的人與持有加密貨幣的人聯系了起來。中心化交易所只是順便幫你保管資金(作為托管人),因為追蹤自己的加密貨幣很麻煩(特別是經常買賣時),且存在技術難度。而對于法幣,將現金鎖在保險箱里并不是太難。

CEX 不是銀行:CEX 最重要的作用是促進資金的交易和提取,而非為了刺激經濟生產而進行的借貸。更重要的是,實施部分準備金模式并不能真正使 CEX 交易者像傳統銀行儲戶那樣受益。銀行需要部分準備金才能充分發揮其重要的經濟作用,而加密貨幣交易所并無同樣的需要。所以對于中心化加密貨幣交易所而言,全額準備金帶來的信任和安全性的優勢遠遠超出部分準備金模式可能帶來的任何其他優勢。因此,中心化加密貨幣交易所應當采用全額準備金模式。

上文已經厘清了為何中心化加密貨幣交易所應當采用全額準備金模式。現在我們需要探究如何部署這一模式,特別是如何以 Web 3 的原生方式部署,換句話說,如何利用 Web 3 原生技術而非傳統的審計模式來進行部署。全面的「準備經證明」包含兩個部分:負債證明和資產證明,以證明 CEX 資產等于(或大于)負債,藉此,當所有用戶要從一家交易所提取所有資金時,交易所才能具備充足的償付能力。

CoinShares和FTX宣布合作推出實物質押產品Solana ETP:金色財經消息,歐洲數字資產投資公司CoinShares和FTX交易所宣布建立合作伙伴關系,并推出世界上第一個有實體支撐的Solana交易所產品(ETP),旨在以透明的方式與投資者分享Staking的回報。

據悉,SolanaETP是FTX和CoinShares推出的第一個產品,以100萬枚SOL作為種子啟動資金、每年的質押獎勵為3.0%,管理費為0.0%。[2022/3/23 14:13:27]

先來看負債證明,即證明用戶存款被準確記錄在了交易所中。畢竟,我不希望存了 1 ETH 進幣安,想取時卻被告知沒有被記錄在系統內。

提供完整負債證明的最簡單方法就是發布每個人的資產的「賬戶、價值」對。但這會引發隱私問題:人人都能看到其他人有多少錢。一種邊際改進方法是僅發布隨機的帳戶哈希值及賬戶余額。但所有余額的泄露仍會引發隱私問題。而且所有交易變化(可以說是該交易所的所有交易)也可能泄露給攻擊者。

在實際的負債證明中,我們需要向每個人保證他們的余額保存在交易所中,同時不能向任何具體用戶泄露其他用戶的余額或任何交易信息。如何做到這一點?這里就要用到默克爾樹了,這是 Web 3 中最重要的數據結構之一。

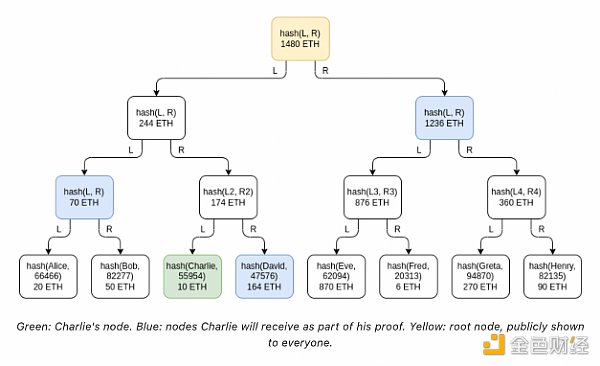

默克爾樹(又稱二叉哈希樹)能通過一種簡潔的方法證明列表中存在某一個元素,同時盡量不提供關于所有其他元素的信息。它首先會將列表中所有數據的哈希放在一個二叉樹上,作為葉節點,每個父節點包含兩個子節點的哈希之和。樹的頂端是一個向所有人公開的根節點。要證明具體葉節點(如我的賬戶)保存在了某個列表(如幣安賬戶列表)中,幣安會為我提供一個簡短證明(大小為「O(log(n)」),即默克爾證明,它會證明具體的密鑰節點存在于樹中,藉此,我將能重建并驗證樹的根。

動態 | FTX以太坊期貨交易量創歷史新高:金色財經報道,根據Skew Markets的數據,香港加密貨幣衍生品交易所FTX的以太坊期貨日交易量躍升至2.45億美元的歷史高點,較周二的1.62億美元增加了51%。此前在2月20日創下1.89億美元紀錄。[2020/2/28]

默克爾樹負債證明。來源:https://vitalik.ca/general/2022/11/19/proof_of_solvency.html

在下面的例子中,有 8 個用戶擁有不同數量的 ETH。假設我是 Charlie,我的余額存在幣安上,而幣安使用默克爾證明部署了「負債證明」機制。幣安會發給我一個默克爾證明,包含三個藍色節點的哈希值。然后我可以使用默克爾樹公式(「parentValue = hash(leftValue, rightValue)」)對我自己的值進行哈希處理,將其依次向默克爾樹的頂端添加,最終到達根節點。如果得出的根節點值與公布的值相同,便證明我的錢確實存在幣安。

在具體實踐中,利用默克爾樹實現負債證明的方法可謂「老而彌堅」。雖然它已經誕生了一段時間,但最近大部分關于「準備金證明」的呼吁基本無一例外,仍在呼吁交易所使用默克爾樹來提供存款證明。正如 V 神所說:「默克爾樹技術基本能發揮出負債證明機制的最高水平。」除默克爾樹外,也可以利用 zk-SNARKs 這一零知識證明(ZKP)來實現更強大的負債證明。zk-SNARKs 的基本用途是提供一種簡潔證明,以證明「某物」存在,同時無需透露「某物」的具體細節。在負債證明中,這里的「某物」即賬戶余額。由此,利用 ZKP,我們可以在不損害隱私的前提下證明交易所擁有我的賬戶余額。

負債證明只是其中一面。要證明中心化交易所由全額準備金支撐,還需證明其資產大于或等于負債。問題是你如何證明你擁有這些錢?對于法幣,最簡單的辦法就是「拿一箱錢來」。對于加密貨幣,相應的辦法是將交易所資金發送到一個公開同意的錢包,讓所有人都能看到里面的錢。V 神還指出,如果你不想支付在鏈上轉移現金的費用,也可以發送一個鏈下的簽名消息。

當然,現實情況沒這么簡單。這一資產證明方法的主要問題是,大部分交易所的余額都存儲在鏈下的物理隔離的冷錢包中。這些冷錢包主要用于保障資金安全:從一臺未連網的計算機上竊取私鑰要難得多。冷錢包通常會離線生成并簽署交易,再通過二維碼傳輸至網絡上。因此,哪怕從一只冷錢包中提交交易(更確切地說,任何信息)都會很麻煩。更何況,交易所通常要為每種不同的代幣及每條不同的區塊鏈配置大量冷錢包。如果每當有用戶希望交易所提供資產證明,都要發送一遍所有權證明消息,這項任務會過于昂貴且不可持續。

此外,雖然交易所可以向所有人公開他們掌控的地址以及這些地址中有多少資金,但這種資產證明方式無法顯示資金來源。假設我的資產負債表上只有 80 ETH,但儲戶存入了 100 ETH。當我需要提供準備金證明時,我完全可以借入 20 ETH(通過朋友或銀行),以補齊 100 ETH,并將這筆錢發送到商定的錢包,然后吹噓自己是一個多么負責任的交易所。宣傳完畢后,我可以悄悄歸還那 20 ETH(或者慢慢歸還,以與用戶提款混淆起來),并重新實施部分準備金機制。使用一次性準備金證明錢包的情況尤其難以避免這方面的擔憂。

V 神也指出,解決這兩個問題的最簡單方法是使用一些長期地址來存儲你的所有資金。你只需要證明一次這些地址是屬于你的,其余時間,人們只需監控進出這些地址的交易,即可追蹤你的資金動向,并檢查這些資金是否符合你的負債證明默克爾樹中所體現的負債。但作為持有數十億美元用戶資金的交易所,將所有儲蓄存在幾個永不改變的地址中,恐怕也不合理。這無疑會帶來安全問題,成為攻擊者垂涎的靶子。

可見,資產證明并不像乍看起來那么簡單。雖然可以采取一些技術性措施,例如公開地址,甚至公開地址的零知識證明,但交易所似乎總有辦法動手腳(比如借錢的例子)并欺瞞消費者。也就是說,至少就資產證明而言,單純的技術手段目前只能做到這一步。最終仍然需要傳統的審計師來切實驗證資金來源是否正當。

中心化交易所有存在的必要,但它們要想蓬勃發展,必須取得信任,并保證不會重蹈 FTX 崩盤的覆轍。而全額準備金是確保這一點的重要步驟。正如幣安首席執行官 CZ 所說:「銀行的運營仰賴于部分準備金,但加密貨幣交易所不應如此。」

幣安首席執行官趙長鵬(CZ)稱加密行業需要準備金證明。來源:https://twitter.com/cz_binance/status/1590055819416330240

FTX 崩盤以來,許多人或明或暗地指出,中心化加密貨幣交易所可通過默克爾樹等措施實現純技術性的「準備金證明」,使審計機構不再有存在的必要。「準備金證明」一詞也通過呼應「工作量證明」和「權益證明」,暗中強化了這一意味。但現實遠沒有這么簡單。

純粹客觀的算法,例如使用默克爾證明,絕對有助于增進對于交易所償付能力現狀的保障(例如表明它已記錄下所有用戶存款)。但通常而言,這還不夠。正如我們對「資產證明」的分析所示,聰明(和邪惡)的交易所能輕易繞過這些本可以證明其償付能力的算法。歸根究底,有償付能力的交易所需要同時提供資產和負債證明。因此僅強調默克爾樹能解決所有問題,往好了說是誤導,往壞了說就是有意欺騙。本文的關鍵結論是,即使在 Web 3 的技術治理的世界中,仍需要人的參與,來監管不法行為。盡管相比傳統金融領域,審計的重要性已有所降低,但審計師這一角色仍必不可少。

由此來看,會計師的日子還長著呢。

原文標題:《Doing “Proof-of-Reserves” the Right Way》

撰文:0xfishylosopher,Web3.com Ventures

編譯:PANews

來源:DeFi之道

DeFi之道

個人專欄

閱讀更多

金色早8點

金色財經

去中心化金融社區

CertiK中文社區

虎嗅科技

區塊律動BlockBeats

念青

深潮TechFlow

Odaily星球日報

騰訊研究院

Tags:FTX加密貨幣CEX中心化交易所GameStop tokenized stock FTX加密貨幣市場分析圖Centcex排名前十的去中心化交易所

三大 CeFi 平臺之二已破產清算,唯留手握 20 億美元資產規模的 Nexo。FTX 暴雷之后,烏云延伸到了多家平臺,Genesis、BlockFi 等紛紛告急;Celsius,三大 CeFI.

1900/1/1 0:00:00撰寫:Small Cap Scientist編譯:深潮 TechFlow創世池和 $GRAIL 的公開銷售正在 Arbitrum 上的 Camelot DEX 進行.

1900/1/1 0:00:00圖片來源:由無界版圖AI工具生成 要點: MSTR 的債務結構如何?MSTR 是否存在比特幣清算價格?如果有.

1900/1/1 0:00:00最近 Coinbase 通過推文宣布已停止從 IOS 應用程序中進行 NFT 轉賬.

1900/1/1 0:00:00作者:Linda Xie 翻譯:dave lin 校對:Roy 排版:刀刀 雖然技術界內外有很多人都聽說過比特幣、加密貨幣和區塊鏈的概念,但智能合約作為以太坊的主要創新卻不太出名.

1900/1/1 0:00:00R3PO指出鏈上數據是一種“下沉”的數據基礎設施,需要配合DID作為一種功能套件嵌入進SocialFi、GameFi、錢包等產品之內.

1900/1/1 0:00:00