BTC/HKD+0.95%

BTC/HKD+0.95% ETH/HKD+0.95%

ETH/HKD+0.95% LTC/HKD+1.23%

LTC/HKD+1.23% ADA/HKD+4.07%

ADA/HKD+4.07% SOL/HKD+1.73%

SOL/HKD+1.73% XRP/HKD+4.66%

XRP/HKD+4.66%撰文:MIT 藍莓星人

來源:RockFlow Universe

FTX 暴雷事件暴露出 CEX 中心化的「不透明性」會對用戶資金產生極大安全隱患。

交易所有兩大類:中心化交易所(Centralized Exchange,即 CEX)和去中心化交易所(Decentralized Exchange,即 DEX)。

CEX 是指基于自己服務器上的中心化交易平臺,代表公司有 FTX、幣安、Coinbase 等等。用戶將資產充值進交易所的錢包,然后發出交易指令,交易指令會被記在訂單簿上,交易所會從訂單簿上進行撮合,交易數據記錄在交易所自己中心化的服務器上。

DEX 是基于區塊鏈上的交易平臺,代表公司有 Uniswap、Sushiswap、Curve 等等。DEX 通過智能合約來匹配買家和賣家,且交易數據保存在區塊鏈上,可以追溯。

對比來看,CEX 模式下,用戶將所有信息都提供且托管給 CEX,讓 CEX 來進行撮合和執行,而用戶對于資金、真實的交易完全不知情;而在 DEX 的模式下,用戶只使用 DEX 提供的平臺,所有信息都牢牢掌握在用戶自己的手中,而且一切數據都在鏈上,用戶可以自己追溯。因此,在沒有監管的情況下,CEX 的模式風險非常高。以下羅列了最主要的三個風險。

資產安全風險:全過程由平臺托管資產

用戶在 CEX 創建的賬戶,類似銀行給用戶的銀行卡賬號。CEX 會把用戶充值進入平臺的資產放入自己的數字資產錢包中保管,一旦 CEX 的錢包受到攻擊或者平臺自身作惡,用戶資產將受到嚴重威脅。

資產控制限制:用戶無法自由管控自己的資產

用戶只是擁有自己在 CEX 的賬戶密碼,并不能實際掌控自己的資產。如果用戶需要將資產從 CEX 提走,則需要在 CEX 的賬戶中點擊提現到個人的錢包地址。但是往往 CEX 會設置規則限制用戶的提現,包括限制提現額度、提現時間、設置提現手續費等,從而影響用戶對自己資產的自由掌控權。

加密銀行Signature Bank:加密貨幣流出總額已高達42.7億美元:9月7日消息,加密銀行 Signature Bank 發布三季度中期報告,其中顯示該公司加密貨幣流出總額已高達 42.7 億美元,不過該公司的非加密存款規模升至 26.4 億美元。

Signature Bank 主要為機構加密交易商和加密業務(包括交易平臺和礦工)提供金融服務。此外,季報數據還顯示 Signature Bank 二季度總存款減少了 50.4 億美元,跌至 1041.2 億美元,其中數字資產銀行團隊的的存款規模減少了 24 億美元。(Cryptoslate)[2022/9/7 13:14:25]

交易清算不透明:交易清算過程由平臺完成,無法在區塊鏈中追溯

用戶在 CEX 進行的掛單、吃單操作,以及交易撮合、清算的過程,全部由 CEX 的服務器協助完成。而這個過程是鏈下進行的,用戶完全沒有辦法看到真實情況。因此,CEX 可輕易制造虛假交易,進行價格操控。

CEX 的安全隱患一直存在,而 FTX 的暴雷事件則徹底向世人證明了這個隱患有多可怕。11 月 2 日 Coindesk 發布揭露 Alameda 資產負債表的報告之前,FTX 被認為是加密貨幣世界里大而不倒的機構。

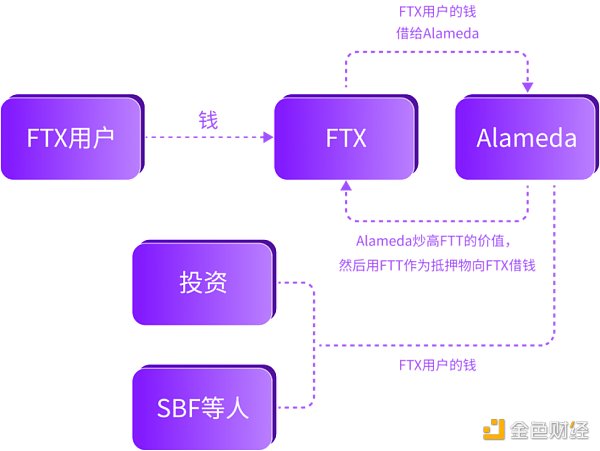

然而,Coindesk 發布的這篇報告,讓大家意識到 FTX 挪用用戶資金進行高風險交易的事實。FTX 的創始人 Sam Bankman-Fried(SBF)除了 FTX 之外還擁有一家叫 Alameda Research 的對沖基金。Alameda Research 以做市商的身份,從 FTX 低價購入 FTX 的代幣,即 FTT。

購入大量 FTT 后,Alameda 在市場上推高其價格,接著再以高價的 FTT 作為抵押物來向 FTX 貸款。FTX 將超過 100 億美元的客戶的資金貸款給 Alameda,讓其進行高杠桿的交易來擴大收益。根據法庭文件顯示,Alameda 和 FTX 在 2022 年前就已經虧損了約 37 億美金。

Ripple CEO:美國加密貨幣監管步伐落后于其他發達國家:Ripple CEO Brad Garlinghouse在CNBC節目上表示美國加密貨幣監管步伐落后于其他發達國家,他說美國監管問題的很大一部分不在于加密貨幣企業,而在于與全球其他國家相比,監管機構缺乏行動。他表示,「人們對于這些技術的潛在用途存在誤解。美國缺少監管明晰性。其他國家,比如G20市場,他們都投入了時間和精力,通過制定法律法規,提供了明晰性和確定性,允許投資者參與,允許企業家建設。」(CNBC)[2021/5/27 22:48:34]

除了將客戶資金挪用進行高杠桿交易之外,Alameda 還貸款給 SBF 本人 10 億美元,還包括向 FTX 聯合創始人 Nishad Singh 提供的 5.43 億美元,以及向 FTX 聯合首席執行官 Ryan Salame 提供的 5500 萬美元。

CEX 掌握了如此多的用戶資金,如果沒有監管,則后患無窮。在傳統金融世界里,雖然交易所幾乎都是 CEX 模式,但是監管對于他們的審查力度非常強。然而在 Web 3 的世界里,監管長臂卻很難夠到他們,給了 CEX 非常大的一片監管空白。在沒有監管的情況下,用戶只能憑借對 SBF 本人的信任,將錢交給 FTX,而 FTX 挪用用戶資金毫無難度,也毫無上限。

FTX 暴雷后,加密貨幣社區對 CEX 產生信任危機。用戶意識到由于 DEX 擁有更高透明度,所以更安全,用戶資金風險更低。更多用戶會傾向在 DEX 交易。因此,RockFlow 研究院判斷,未來 DEX 會蠶食更多 CEX 的市場份額。

從上面的案例可以得出,CEX 有很經典的委托 - 代理(Principle-Agency)問題。作為代理人,CEX 的利益和作為委托人的用戶是很容易沖突的。CEX 在巨大的資金利益面前和不透明機制的保護下,被驅使增加自身利益,而不是增加用戶的利益。

動態 | 烏干達已記錄4000起針對一加密貨幣公司的投訴:烏干達國家檢察官表示,他們已經記錄了4000起針對烏干達加密貨幣公司Dunamiscoins Resources Limited的投訴。據悉,該公司的兩位高管于本周一出庭,被指控涉嫌包括加密龐氏騙局等65項罪名。(Observer)[2020/1/8]

相反,DEX 完全沒有委托 - 代理的問題。回到 DEX 的定義,DEX 是一個完全去中心化的交易平臺。DEX 本身靠部署在區塊鏈上的智能合約進行運作,背后沒有中心化的運營團隊。DEX 并不擁有用戶的帳號、或是資產,僅是提供協議進行交易,因此理論上用戶帳號或者錢包不會被 DEX 禁用,用戶的錢完全掌握在用戶手中。沒有資金掌握權、交易全透明,DEX 平臺很難作惡。

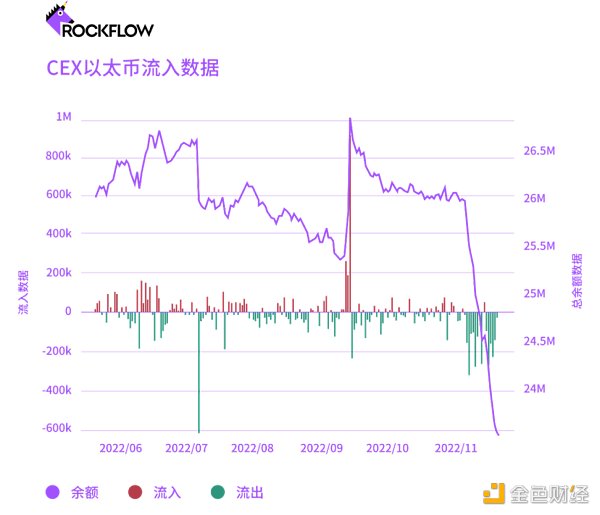

從鏈上數據可知,DEX 在 FTX 暴雷后出現明顯的增長趨勢。用戶將資金從 CEX 中取出存入自己的錢包,并更多使用 DEX 來進行交易。作為主流加密貨幣的 ETH,從 11 月初持續流出 CEX,數量從 11 月初近 2600 萬枚到 11 月 21 日降至 2353 萬枚,流失占比達到 9.5%。

穩定貨幣也在遭遇同樣趨勢的流出。CEX 內的穩定幣從 11 月初近 475 億美元到 11 月 19 日降至 430.7 億美元,流失占比達到 9.3%。

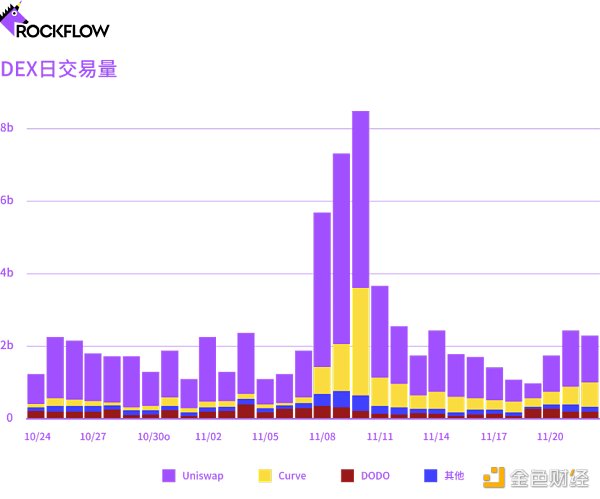

反觀 DEX,鏈上數據顯示,DEX 的交易量在 11 月 8 號開始猛增,一路攀升,在 11 月 10 日突破單日 80 億交易量,是一個月前單日平均值的 4 倍多。其中 Uniswap 和 Curve 交易量明顯增幅,說明用戶從 CEX 更多轉向 Uniswap 和 Curve 進行交易。

動態 | 加密貨幣貸款平臺Nexo與Terra達成合作:總部位于瑞士楚格的加密貨幣貸款平臺Nexo已與新加坡區塊鏈項目Terra簽署了一項協議,同意接受其即將推出的代幣作為存款。(Coindesk)[2019/7/17]

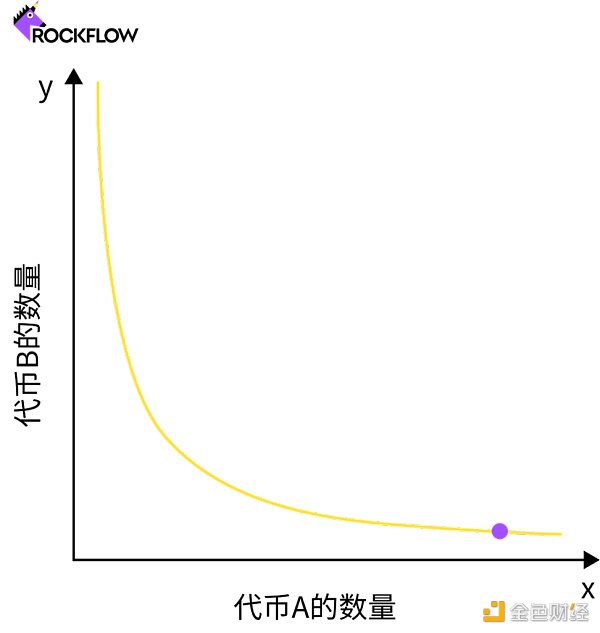

AMM 技術是目前主流 DEX 使用的做市機制,其技術發展推動 DEX 崛起。AMM(Automated Market Maker)是自動做市商。AMM 能根據簡單的定價算法自動計算出買賣價格,類似于一個進行買賣交易的機器人。它將代幣匯聚到一個流動性池中,并根據預定義的算法來提供報價。做市商向交易池中注入代幣,交易者據此可以直接在該池中根據特定的算法進行交易,不需要掛單、吃單。

AMM 的運行機制里有兩個參與方,一方是流動性提供者,另一方是交易者。流動性提供者會先向資金池中注入一定數量的代幣,來為交易提供流動性。而交易者在兌換代幣或交易的時候,會付出一定的手續費,這筆手續費就是流動性提供者的收入。AMM 有以下幾種模型分類:

恒定乘積做市商(CPMM)

代表 DEX:Uniswap V2

目前 DeFi 市場主流的 AMM 模型就是 CPMM。CPMM 基于函數 x * y = k,該函數根據每個代幣的可用數量(流動性)確定兩種代幣的價格范圍。當代幣 X 的供給增加時,Y 的代幣供給必須減少,反之亦然,以保持恒定的乘積 K。

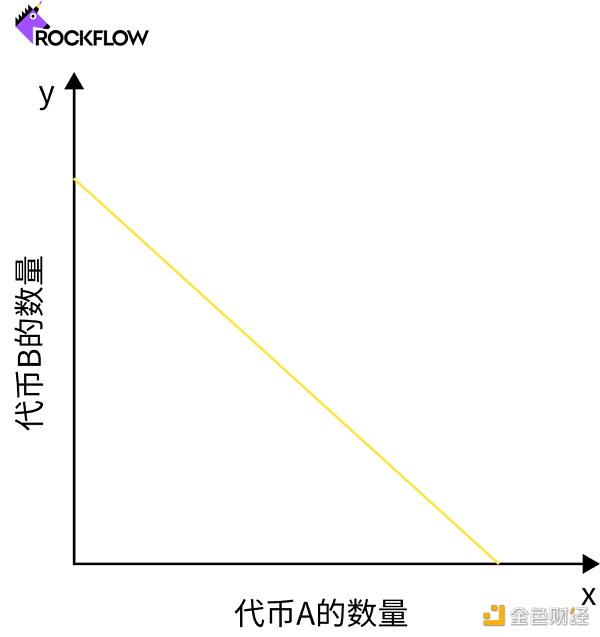

恒定和做市商(CSMM)

代表 DEX:無

它是零滑動交易的理想選擇,但它不能提供無限的流動性。恒定和做市商(CSMM)遵循公式 x + y = k,在繪制它時,創建的是一條直線。不幸的是,如果代幣之間的鏈外參考價格不是 1:1,那么這種設計允許套利者耗盡其中一種儲備資產。這種情況將摧毀流動性池的一方,迫使流動性提供者承受損失,并使得交易者不再有流動性。因此,恒定和做市商(CSMM)并不是一個常見的 AMM 模型。

動態 | 2018年底加密貨幣詐騙金額將會達到30億美元:據insidebitcoins.com消息,在美國聯邦貿易委員會(U.S. Federal Trade Commission)最近舉辦的一場名為“解密加密貨幣欺詐”的研討會上,有消息稱,今年頭兩個月,消費者在與加密貨幣相關的欺詐行為中損失了約5.42億美元。到2018年底,這個數字可能會達到30億美元。[2018/7/9]

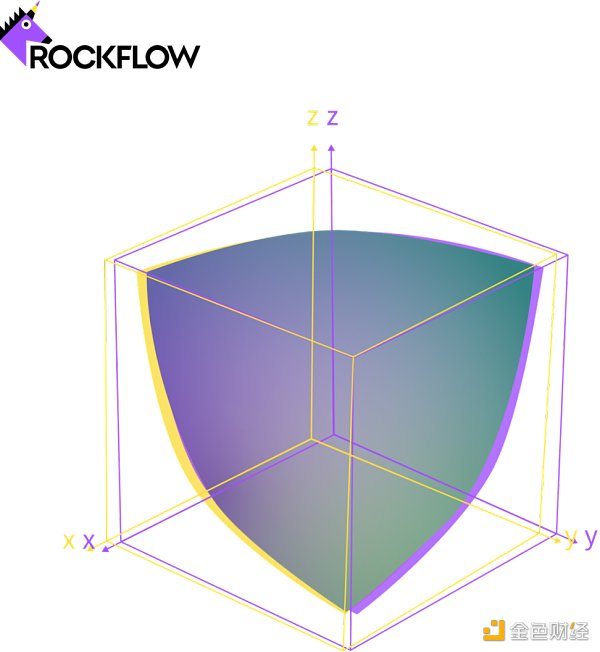

恒定平均值做市商(CMMM)

代表 DEX:Balancer

它允許創建可擁有兩個以上代幣,并在標準 50/50 分布之外加權的 AMM。在這種模型中,每個儲備資產的加權幾何平均數保持不變。對于有三種資產的流動性池,它的公式如下:(x * y * z)^(?)= k。

在 AMM 技術興起之前,DEX 也是用和 CEX 相同的訂單簿模式,然而由于訂單簿交易模式對性能和市場深度的要求很高,DEX 由于流動性比較低,并不占優勢。因為當代幣市場流動性不佳,即代幣的掛單很少時,買家會面臨巨大的價差,此時小額的資金就有可能會對市場價格造成很大的影響;因此,訂單很難得以成交。而 AMM 很好地解決了這個問題,因此 AMM技術的發展極大地推動了 DEX 崛起。

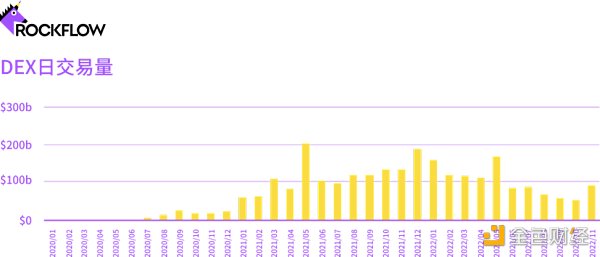

DEX 從 2020 年開始崛起,歷經 2 年多時間,總交易量已經非常可觀。從每月數據來看,2022 年 11 月的交易量已達 910 億美元,和 2020 年 11 月的 160 億美元相比,增長幅度為 460%。

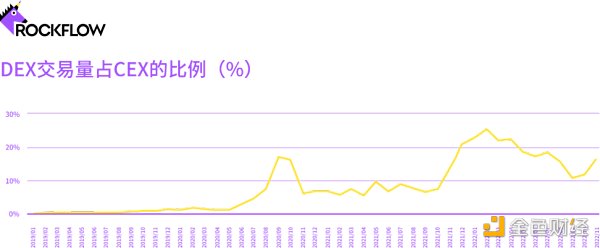

和 CEX 對比,2020 年 DEX 只有 CEX 交易量的 1%。今年 FTX 暴雷事件后 ,這一數字從 9 月的 10% 攀升到 11 月的 16%,呈明顯的上升趨勢。

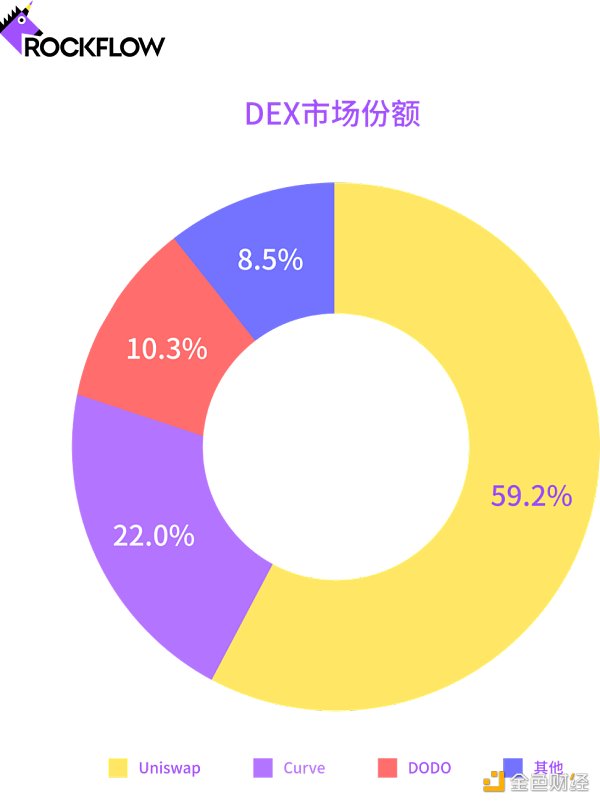

DEX 有眾多項目,卻是一個集中度很高的細分領域,前三的玩家占了市場份額 91% 左右。其中,最大的是 Uniswap,占市場份額 59.2%,其次是 Curve,占市場份額 22.0%,第三名是 DODO,占市場份額 10.3%。

Uniswap - 最大最全面的去中心化交易所

成立時間:2018

市場份額:59.2%

交易機制:AMM

Uniswap 專注于成為所有加密資產的通用型 DEX,是目前 DEX 中上架代幣最多、用戶最多、交易量最大的平臺。Uniswap 作為領頭羊將 AMM 模型引入 DEX,并且對 AMM 進行了創新性的改變。在新推出的 V3 版本中,Uniswap 從恒定乘積流動性曲線轉移到更動態的模型。在該模型中,流動性提供者可以決定在哪一價格范圍提供流動性。這一概念被稱為「集中流動性」,它將流動性匯聚在更精確的價格區間內。

Curve - 最佳穩定幣去中心化交易所

成立時間:2020

市場份額:22.0%

Curve 一開始專注于穩定幣的領域,旨在建立一個極其高效的 DEX 來交易穩定幣和流動性衍生品。在 2021 年推出 V2 版本后,Curve 開始以通用型 DEX 的角色進入市場,提供支持波動性代幣、多資產池功能。CurveV2 也聚焦于集中流動性,但與 Uniswap 不同的是,流動性提供者不會選擇他們的流動性范圍,而是由 Curve 的做市算法來選擇。Curve 的做市商算法會根據 Curve 歷史價格和最新交易價格等綜合得出參考價格,使得流動性重新聚集在盤口價格附近。

雖然 RockFlow 研究院對 DEX 的增長持樂觀態度,但目前 CEX 仍占領加密貨幣交易所主流。我們可以看到,盡管 DEX 從 2019 年起迅速增長,其總體交易量和 CEX 相比還是較小。這是因為 DEX 目前存在兩大痛點:交易速度低和交易成本高,而這兩個痛點的深層原因是以太坊現在的吞吐量太小。

交易速度低

DEX 的交易通常比 CEX 慢得多。這是因為在 DEX 上的每一個交易訂單,每一個狀態的變化都將作為交易記錄在區塊鏈網路中,都需要礦工驗證。當需要在短時間內對不斷變化對市場情況做出反應時,DEX 還不適合作為一個快速的交易平臺。相比之下,CEX 由于交易數據不上鏈,只要有匹配的對手單就能成交,因此成交速度極快,幣安的服務器每秒可以處理 140 萬訂單。

交易成本高

DEX 的交易費用波動,可能比 CEX 高很多。當鏈上交易擁擠時,gas fee 會陡升,那么在 DEX 便可能產生較高的交易費用。而 CEX 由于不走鏈上交易,所以交易費用是交易所自己設置的固定值。

這兩個痛點目前很難解決,但是隨著技術的升級和以太坊的擴容,相信這些問題會被逐漸得到改善。

在以太坊升級的路線圖中,共分為四個階段:

Merge – 從 PoW 過渡至 PoS。

Surge – 透過分片增加 Rollup 的可擴展性。

Verge – 添加能夠使網路更加分散的無狀態客戶端。

Purge – 刪除歷史數據以簡化區塊鏈網路。

這一路線圖的終點,以太坊將成為一個更具可擴展性的系統。完成升級后,以太坊將能夠每秒處理 100 萬筆交易。RockFlow 研究院相信,隨著以太坊擴容順利進行,DEX 的痛點將自然而然地解決。因此,只要以太坊能成功擴容,DEX 的前途無可限量,未來將成為大趨所勢。

在加密貨幣行業,FTX 暴雷事件向公眾展現出中心化交易所(CEX)的致命漏洞,即不透明的平臺機制導致用戶資金不安全。而 DEX 作為一個完全透明的去中心化交易所,解決了 CEX 的漏洞。RockFlow 研究院因此認為,去中心化交易所(DEX)將迎來發展突破點。雖然 DEX 目前發展還不夠成熟,但是我們相信,DEX 是未來交易所的大趨勢。一旦以太坊擴容成功,DEX 將迎來爆發式增長。

DeFi之道

個人專欄

閱讀更多

金色早8點

金色財經

去中心化金融社區

CertiK中文社區

虎嗅科技

區塊律動BlockBeats

念青

深潮TechFlow

Odaily星球日報

騰訊研究院

Tags:DEXCEXFTX加密貨幣Polygon Ecosystem IndexENDCEX幣FTXT加密貨幣存在的意義

網易在元宇宙方面是身體力行的典范。丁磊曾表示:“網易在元宇宙技術、規劃各個層面上,都做好了準備。槍響一下,網易可能跑得比誰都快.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:356.37億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量39.

1900/1/1 0:00:00作者:Loi Luu 來源:https://loiluu.com/loi-luus-blog2014年Mt. Gox遭黑客攻擊時,大多數人都打算退出比特幣,而我的區塊鏈之旅正是從那時開始的.

1900/1/1 0:00:00撰文:肖颯法律團隊 自 11 月香港財經事務與庫務局(財庫局)正式發布了《有關香港虛擬資產發展的政策宣言》,標志著香港作為我國最為國際化、經濟活動最頻繁的金融地區之一.

1900/1/1 0:00:00撰寫:Ignas.lens Curve 今天推出了他們的穩定幣,名為 LLAMMA(借貸清算 AMM 算法)。它具體是如何工作的?這篇文章能夠幫助你快速了解這個機制.

1900/1/1 0:00:00AIGC聽起來這么好,那跟Web3會有什么關系?大概有這幾個方向值得關注。由AI作畫應用Midjourney生成的繪畫作品《太空歌劇院》在今年9月美國科羅納州博覽會上獲得藝術比賽一等獎,吸引了不.

1900/1/1 0:00:00