BTC/HKD-0.2%

BTC/HKD-0.2% ETH/HKD-0.1%

ETH/HKD-0.1% LTC/HKD-0.32%

LTC/HKD-0.32% ADA/HKD-0.16%

ADA/HKD-0.16% SOL/HKD-0.2%

SOL/HKD-0.2% XRP/HKD-0.05%

XRP/HKD-0.05%主播:Frank_leee、Wilson

FTX 的暴雷對整個 Crypto 行業的打擊無疑是深重的,不管是逐利的散戶還是合規的機構都對這個行業產生了懷疑。很多人都無法理解為什么昔日的“華爾街 golden boy” SBF 和高盈利能力的量化基金 Alameda Research 竟會把 FTX 帶入絕境。

而現存的討論大多停留在 CZ 和 SBF 之間的鬧劇,和一些聳人聽聞的假設,很少有結合真實數據和機制設計從源頭尋找 FTX 暴雷的原因。

FTX 作為 crypto 市場排名第二的交易所,為什么在短短幾天內就落入了破產清算的下場?它與 Alameda 又有什么說不清的關系?FTX 事件會對整個行業發展軌跡帶來什么影響?

借著這次事件,拾象的兩位伙伴 Frank 和 Wilson 一起錄了一期深度解析的播客,不同于媒體花很多精力在講這個事件發生了什么,本期內容主要篇幅在于分析事件背后的原理和機制。

我們也匯總了市場上的公開信息和手頭的 FTX/Alameda 相關資料,包括 FTX 2021 年的營收數據、Alameda 早期的 pitch points 和 Alameda 做市、借貸的 term sheet,我們都整理成了一篇 Notion 文檔,大家可以在文末「Reference」中查閱。

以下為本文目錄,建議結合要點進行針對性閱讀。

如何從 FTX 暴雷中出逃

FTX 背后的做市商 Alameda

FTX 的優勢與埋下的風險

Crypto 的自由與枷鎖

未來關注的問題

如何從 FTX 暴雷中出逃

Frank:咱們兩個都是 FTX 的資深用戶, 當時你是怎么評估風險,并保住自己的資產的?

Wilson:這個事對我個人而言肯定是很重要的事件。FTX 是我用得最多的中心化交易所,當天大概花了 2 小時平倉。我會第一時間把錢轉出來,有三個原因:

風險和回報太不對稱了,一邊是平倉所帶來的滑點和手續費磨損只有一兩個點,但另一邊可能是本金全部沒了;

在未來一段時間,無法評估 FTX 破產的風險,這對于我們來講是一個黑盒,難以管理;

從市場參與者行為的角度來講,隨著這件事的發酵,風險只會越來越大。因為別人看到事情跟我是一樣的,沒有任何人有信心說它不會出問題,所以大家都會跑,這個風險肯定會被進一步擴大。

基于這三點,我糾結了一下。當天上午我看到新聞,覺得沒事。到下午的時候,我發現大額轉賬真的轉不出來,當時就慌了,嘗試了很多方法,最后通過大量的小額 ETH 轉賬把錢提了出來。所以我沒有因為它破產錢被卡在里面,但是這個過程中的滑點與市場波動肯定也帶來一些磨損,相對而言我還算比較幸運的。

Frank:我當時有一個錯誤的感覺,我之前認識一些 Alameda 的人,他們給我的感覺是他們很賺錢。我接受這個錢在 Alameda 里,因為 FTX 有 margin borrow 的功能。我當時判斷的是 Alameda 靠 Solana 賺了很多錢,而且他們去鏈上挖礦, 在 FTX 里做市和交易,應該是賺錢的,但結果來看我做了錯誤的判斷。

margin borrow:保證金借款

FTX 背后的做市商 Alameda

什么是做市商?

Frank:那 Alameda 到底是怎么虧損掉 80 億美金的?FTX 團隊之前是做市商,如果不是真正天天做交易的人可能不了解,為什么一個交易所和做市商有這么深的綁定?Wilson 和大家簡單講一下什么是做市商吧?

Wilson:我們可以歸納幾個顯著特點:

1. 交易方式:就像它的名字,它負責給市場提供流動性,所以它大部分的交易方式是在市場上下 limit order,它的交易能夠讓市場里 order book 的深度變深而不是變淺,讓交易的價差變小而不是變大。

limit order:限價單

order book:訂單簿

2. 收益來源:它的收益來源主要來自于 liquidity taker,就是想在市場上獲得流動性的人,liquidity taker 在交易時會使資產價格產生小幅波動,這正是 liquidity provider 在做市中掙錢的根本來源。

liquidity provider:做市商

liquidity taker:充當做市商對手盤其他交易者

3. 基本特點:做市商應該是 delta neutral 的,它不會持有任何隔夜倉位,甚至在非常短的時間之內,都不會有明顯的對任何單一資產的 delta exposure,同時它的交易是非常高頻且交易量非常大的,雖然每筆交易可能只賺很少的錢,但是每天會做非常大量的交易,通過每筆交易中間非常小的價差賺錢。所以傳統市場的做市商,大多不需要外部資金。就靠自營交易也能生存,因為他們的資產 turnover rate 能做到非常高。由于高頻、大量交易和高 turn over 的特點,他們策略的 sharpe ratio 能做到非常高且穩定。

OPNX:即將啟動FTX索賠交易并推出新交易所代幣模型:5月31日消息,三箭資本創始人Zhu Su等人創辦的加密索賠和交易平臺Open Exchange(OPNX)發推稱將很快推出一種全新的交易所代幣模型,旨在解決用戶和交易所之間歷史一致性問題(historical alignment problems)。此外OPNX還透露即將啟動Celsius索賠交易,接下來將是FTX。[2023/5/31 11:49:37]

delta neutral:市場中性,由相關金融產品組成的投資組合,其整體價值不受標的資產小幅價格變動的影響,這種情況下 delta 正負相消,所以叫 delta neutral。

sharpe ratio:夏普指數,投資收益與無風險收益之差的期望值,再除以投資標準差。它代表投資者額外承受的每一單位風險所獲得的額外收益。

turnover rate:成交量與流通量的比值為換手率,表示一段時間內買賣轉手的頻率。

Crypto 做市商的特別之處

Frank:crypto 交易,包括 Alameda 剛起步的時候,最早期更接近于套利策略。當時交易所 API 響應都很慢,專業機構是不屑進場的,Alameda 相當于最早一批比較專業的人。他們做的事情其實當時中國的散戶也在做,就是“搬磚”,把不同的交易所價差搬平。所以他們早期做的更像是套利,但我不清楚嚴格來說,做套利算不算做市商?

Wilson:嚴格來講,我覺得一半一半,但它賺的肯定不是經典市場里做市商的主要收益來源。Sam 最早期的成功是通過 BTC 套利,但實際上并沒有那么復雜,也無法體現出一個人的交易能力和風險管理水平。他早期的成功是因為那時市場有足夠的機會,但是他們團隊是否真正能在一個復雜的競爭激烈的市場中,有成熟的做市商策略,并且具備通過這些做市商策略賺錢的能力,今天來看可能是一個問號。

Frank:crypto 做市商按理來說是做 delta neutral 策略,但實際上做市商成功的方式主要依靠項目方提供的上漲齊全。比如我是項目方,我發了一個幣,我想上幾個交易所,我要賣給做市商一個非常便宜的 call option,幣價漲上來了,做市商可以分到上漲的利潤。傳統市場是不是也有類似的現象?

call option:看漲期權

Wilson:IPO 的時候會分配一些份額,但是價格不會有那么大的折扣,它是相對統一的價格。但如果是公開市場的做市,肯定不存在這樣的機制。

Frank:按照 Alameda 自己的說法,最關鍵的收入就是 call option,所以這個圈子里比較出名的做市商比如 Wintermute、GSR、Alameda 還有 Jump 都主要靠 call option 在牛市的時候賺錢,這是 crypto 做市商比較不一樣的點。

Wilson:所以他們的 P&L 不是那么 delta neutral,他們作為一個做市商的 PNL 和市場大盤的 beta 高度相關,這肯定是和傳統市場非常不一樣的地方。

P&L:profit and loss,損益

Frank:另外他們會做很多套利交易,很多錢是靠這一塊賺出來的,因為 crypto 里面光 FTX 上 BTC 相關的交易對就有幾十個,里面有各種各樣的套利交易相關的機會。總體來說,這是 crypto 市場做市商的一些特別之處。

Alameda 和 FTX 的關系

Frank:剛開始是沒有 FTX 的,只有 Alameda。Alameda 團隊 17 年開始來做 crypto 交易市場。我覺得他們最早叫做市商沒有那么合適,他們最早就是一群交易員做套利,哪里能賺錢就賺哪里錢。他們當時啟動基金應該也就幾百萬美金,但是因為早期套利策略利潤很足, 所以幾百萬美金很快滾到了幾千萬美金。

17、18 年整個 crypto 的交易生態都在亞洲,百分之七八十的比特幣礦場在亞洲,最早 BTC、ETH 巨鯨都是在亞洲。另一方面,crypto 里面有很多衍生品,即使現在絕大多數衍生品也是不能在美國本土交易的。17-19 年,Alameda 團隊在香港 17、18 年做套利交易,他們做得還不錯。當時在 BitMex 上前十的收益賬戶里有兩個是他們的,各個交易所都知道他們,也當過幣安的第一大做市商。

19 年的時候,他們決定開一個交易所,做市商和交易所是有一定利益相關的。Wilson 你可以從傳統金融的角度場分析一下這里面的利益沖突嗎?

Wilson:作為一個做市商,一個基本原則就是不能通過不公平的優勢去 front run 其他交易者。如果一個交易所跟一個做市商是同一主體,并且獲得了某種信息上的關聯,那這些做市商相對于交易所別的用戶來講,就獲得了一些不公平的信息優勢。這在傳統的金融市場肯定是不被允許的,不僅是交易所跟做市商之間的這種關聯,對沖基金跟做市商之間的關聯其實都是不被允許的。

前FTX高管通過FTT內幕交易為其基金會賺取數百萬美元:金色財經報道,據《華爾街日報》報道,在 2019 年成為 FTX 的幕僚長之前,Ruairi Donnelly是Alameda Research的首批員工之一。在為這兩家公司工作期間,Donnelly 與他人共同創立了 Polaris,這是一家總部位于瑞士的基金會。當 FTX 推出時,該交易所向 Donnelly 和其他早期員工提供了一項交易,即在以 1 美元的價格公開交易之前,以每個 0.05 美元的價格購買 FTT 代幣。

Donnelly 接受了這個提議,并要求 FTX 用他的 562,000 美元薪水換取 1120 萬個 FTT 代幣。應他的要求,FTX 將代幣作為贈款轉發給 Polaris。基金會的財務報表證實了這一點。[2023/2/15 12:08:47]

front run:搶先交易,指某人利用技術或者市場優勢,事先了解及進行的交易過程從而獲得利益。

Frank:但 crypto 市場有一個特別之處,因為一個交易所早期大家想去用,一方面交易所有各種 ICO 幣,另一個方面交易所最大價值在于它的流動性。因為 crypto 的流動性非常分散,在市場早期,如果一個交易所有非常好的做市商,那它的流動性就會非常好。實際上如果交易所沒有很多散戶的交易量的話,做市商也不會來。這里你給大家講一下,對于一個做市商來說, toxic flow 和正常的 flow 之間的區別嗎?

toxic flow:有害訂單流,指交易對手利用優勢信息為做市商制造不利條件的風險。有害訂單流是做市商最終虧本的最常見原因。

Wilson:做市商是 liquidity provider,提供 flow 的人是 liquidity taker,他們的 position 永遠是反的。所以在做市過程當中,這些 flow 累計掙的錢就是你虧的錢。

所以對于一個正常 flow,比如 retail flow,散戶對幣價沒有太多優勢,所以總體而言容易虧錢,做市商容易掙錢。相反,一些有 內幕信息的投資人,他們過來做 flow,做市商就容易虧錢。所以做市商都會對于自己去承接什么樣 flow 是要做選擇的。如果你的 flow 這些人太牛逼了,就簡單來講,這些人有特別強的 alpha,你來做他的對手,那你肯定是得虧錢的。但是如果在一個大的市場上去做的話,總體而言,flow 里面會有一些比較 smart money 或者 stupid money,最后會呈現出一個比較均衡的一個狀態。

retail flow:散戶訂單流

smart money:聰明、專業投資者的資金

stupid money:不專業的投資者的資金

Frank:crypto 市場有可能比股票市場還更嚴重一些。因為 BTC 有啥基本面很難說,但是幣安、OKX、Huobi 有很多散戶,這些散戶最喜歡做的就是 market buy,他們直接上去就是買 5 個比特幣,他們不會在乎流動性,也肯定不會 TWAP。

market buy:下市價單,按照市場價格下訂單

TWAP:Time Weighted Average Price,時間加權平均價格算法,指在一定時間內,將訂單拆分成多個小單,并以固定時間間隔執行訂單。

這種直接 market buy 幾個比特幣的 flow 是最好的 flow。我覺得 FTX 早期成功就在于 Alameda 在 FTX 上提供了非常好的流動性,它提供流動性的代價是,給專業交易者提供了很多套利機會。在成熟的市場,正常的 retail flow 和 professional flow,假設是 3:1,但是當 FTX 第一天開始交易的時候,它是沒有 retail flow 的,但是 Alameda 已經提供了非常好的流動性,這相當于 Alameda 給 FTX 輸血的過程。

很早期的時候,專業投資人對 FTX 這幫人有顧慮。因為就是大家都知道這幫人是專業的 traders,如果用 FTX 的話,你的倉位有可能會被 Alameda 看到。所以早期來說,很多專業投資者并沒有來 FTX 平臺。19、20 年的時候,相當于 Alameda 給 FTX 輸血,這樣才啟動。Sam 在采訪也說了,Alameda 對于 FTX 早期成功是不可或缺的,或者說 Sam 敢做 FTX 最大的優勢, 就是有 Alameda。 投資人的盡調報告里都沒有提到這一點,因為就是 Sam 當他成功了之后,不愿意說 Alameda 早期做了這些事情,因為這是不合規的。

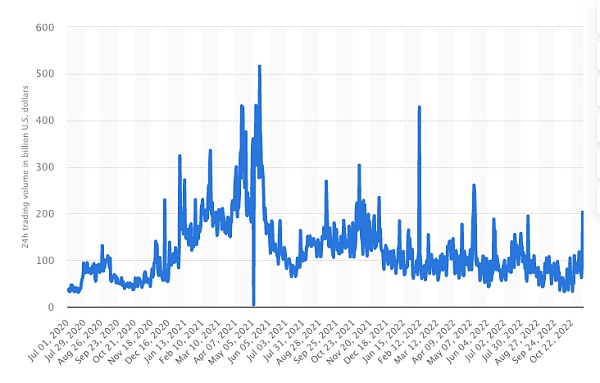

提供流動性實際上是有一定成本的,有一定成本的原因是所有人都知道 FTX 上沒有好的 retail flow,在沒有這么好 retail flow 的情況下,提供這么好的訂單深度是有問題的。沒有高質量的 retail flow 的原因很顯然,整個市場是 1000-2000 億的交易量,FTX 頂峰時期是第二名,它的交易量在巔峰的時候也就 100-200 億美金,跟 OKX 一個量級,但他的主要用戶一直都是機構。它的 taker 交易手續費是幣安的 20%-50%,maker fee 幾乎是零,整體的收費非常低。

SBF:FTX新任CEO的證詞是”錯誤的”:金色財經報道,FTX創始人Sam Bankman-Fried 的創始人(SBF)在接受The Block采訪時表示,FTX 新任首席執行官John J Ray III的證詞是“錯誤的”。在 11 月 17 日的破產證詞中,Ray 斥責 FTX 的不良記錄和不可信的財務信息,稱該公司沒有對其數字資產進行適當的賬簿、記錄或安全控制,甚至沒有完整的員工名單。

SBF對此表示,盡管John Ray抱怨公司記錄保存不善,但文件仍然存在,某些情況下,據說XYZ不存在,而我正在看著 XYZ 的副本,我反對零財務控制的說法,如果你試圖接管一家公司并拒絕與參與經營該公司的任何人交談,在短時間內了解任何相關數據在哪里是非常困難的。[2022/12/6 21:24:52]

FTX 的優勢與埋下的風險

FTX 的優勢

Wilson:對,我把 FTX 作為主要的中心化交易平臺的原因是:

低費率。

產品做得比較好。無論是界面的簡潔性、下單的便利性,還有統一的 collateral management ,都比其他交易平臺更好用。

collateral management:抵押品管理,指雙方交換資產以減少他們之間無擔保金融交易相關的信用風險。

大家原來覺得 Sam 是一個天才交易員等等,后面很多都被證明是錯的。但我覺得他做了一個非常好的產品,這個是不可否認。

Frank:衍生品交易所最重要的是兩個引擎, 一個是訂單匹配引擎, 一個是風險引擎。FTX 的興衰都由這兩個引擎決定。保證金引擎和你說的 cross margin collateral management 息息相關,我們可以重點講這兩個引擎,哪里做得特別好,當然反面也積累了很多風險。

cross margin:全倉保證金。全倉模式下,合約賬戶中所有資產都將折算作為保證金,強制平倉將損失合約賬戶中所有資產。逐倉模式下,倉位最大損失是該逐倉倉位所使用的倉位保證金和倉位追加保證金(若有)。如果因為價格波動倉位遭到強平,用戶僅損失逐倉倉位保證金,不會影響合約賬戶其他倉位保證金。

Wilson:在 FTX 上,所有的現貨和衍生品倉位都在一個統一的保證金體系下管理。即使你有一個單一倉位,比如說在一個全倉 20 倍杠桿情況下,有單一倉位跌了 5 個點。但如果另一邊的現貨或者衍生品倉位上漲對沖了它這部分的損失,依然能夠保持你的倉位。所以對于交易者來講,在 FTX 的資金使用效率肯定更高,出現爆倉或清算風險可能性也就更低。

Frank:對,它把借貸和 cross margin 很好地結合在了一起。因為做套利的時候,需要去借幣,在 FTX 有幾十種幣可以借。而在幣安上,要借一個二流的幣,是非常困難的,幣安上幾乎只能借 BTC、ETH,而且每一個借幣都需要單獨的倉位管理。而 FTX 上借貸非常方便,比如我想去 Avalanche 做一個套利,我可以直接抵押美元、比特幣以及各種倉位,通過 cross margin 借出 $AVAX,套利結束 5 分鐘后再還回來,非常省事,幾乎沒有費用。現在沒有 FTX 了,我的很多策略跑起來都麻煩了很多倍。

Cross margin 帶來的隱患

Wilson:你覺得它與 FTX 破產的關聯性主要體現在什么方面呢?

Frank: FTX 的問題很大程度上是 cross margin 模式埋下的隱患,它敢提供這樣的功能而幣安不敢,按理說技術實現上是不難的,難點在于風險管理。

在 cross margin 的模式下,它的爆倉計算就要考慮到各種幣 margin 的計算。而 FTX 給了很多幣非常高的抵押率,BTC 和 ETH 抵押率都在 95% 以上,但是像 $sushi 這種流動性較差的幣甚至也有 90%以上的抵押率。當時在 $UST、$Luna 爆的時候,它們的抵押率竟然也保持在 90%以上,這種時候假如我抵押了很多 $UST,我可以加比較高的杠桿,因為我的抵押率是 90-95%,我可以 20 倍杠桿借很多的錢出來。但是當我爆倉的時候,如果它的風險引擎沒有在合理的位置把我很快清算掉的話,就跟 DeFi 協議一樣,會留下很多壞賬,也就是資不抵債。

22 年有幾波單一的閃崩。比如 $SOL 從 200 刀跌到 30 刀,中間沒有大額的反彈。如果我在 $SOL 上面有一個 20 倍杠桿,當時那幾天鮑威爾開會,有幾次一下子波動十幾二十個點的。如果一次跌十個點,只要抵押率大于 90%,風險引擎一定會產生壞賬。如果你有壞賬,理論上是 FTX 自己吞這個損失,但是現在有一個比較大的假設是當時 FTX 敢做這么冒險的事情(當然作為交易員很喜歡這樣的 cross margin 模式),是因為它的風險引擎直接把相關的倉位轉給了 Alameda 來處理,相當于讓 Alameda 來做它的清算人。

SBF:FTX是加密行業的“縮小版摩根大通”,每月都會訪問數次華盛頓:10月14日消息,在最近舉行的國際金融協會年會一次采訪中,FTX創始人Sam Bankman-Fried表示,他的公司就像是加密行業的“縮小版摩根大通”。摩根大通以在1907年金融恐慌之后組織銀行救助而聞名,導致立法者在幾年后創建了美聯儲,而現在SBF和FTX則向BlockFi和Voyager等許多陷入困境的加密公司提供了信貸或股權投資支持,其中許多交易并非以盈利為主要目的,而是為了防止風險被進一步傳染。

此外,SBF還談到了金融監管問題,并透露自己每個月都會不止一次訪問華盛頓特區,與立法者和監管機構會面,目前對加密行業在促進立法方面取得的進展感到驚喜并補充說:在過去的一年里,我對監管機構的興趣和參與程度感到有些震驚,我不會說監管方面的成績會一下子從0到60分,但我們現在能從0到23分,而且進度很快。(Morningstar)[2022/10/14 14:27:29]

FTX 的 cross margin 用戶體驗上可以讓大家冒更大的風險,但是讓大家提高資金利用率、加大杠桿,肯定是有人來承擔這些風險,這個人就是 Alameda。Alameda 應該是因為壞賬的原因承擔了比較多損失。

這就是硬幣的兩面,所有人都說它好用,但好用的背面就是有人在承擔風險。crypto 市場大家都希望能加杠桿,下一代好用的交易所應該也是能在加杠桿方面為用戶提供便利,現在的幣安沒有 FTX 好用,假如有另一個能加大杠桿的交易所,大家還是會愿意去。

FTX 和 Solana 的深度綁定

Frank:Solana 是 Sam 很支持的公鏈,最核心的優勢是便宜,當時以太坊一筆交易是幾十刀的 gas,加上每一個區塊之間需要平均間隔13秒,所以以太坊上各種交易所都沒法跑傳統的訂單簿模式。

Solana 依賴一種相對中心化的共識機制,讓大家能低成本快速交易,這樣 Solana上面的交易所就可以跑大家最熟悉訂單簿。

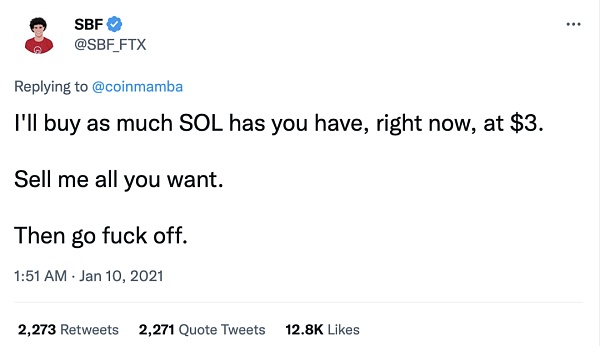

Sam 和 $SOL 之間有一個廣為人知的故事就是 $SOL 最早在 17、18 年上的時候是兩毛錢,一直不溫不火,到了牛市的時候也就一兩塊錢。21 年初,Sam 當時說要 3 塊錢買 $SOL,他當時發了一個很著名的 Twitter —— "I'll buy as much SOL has you have, right now, at $3. Sell me all you want. Then go fuck off." $SOL 就從 3 塊錢被拉到了 200 塊錢,這就是 Sam 造神的過程。

FTX 和 Solana 有很深的生態綁定,FTX 也最早支持 Solana 上 USDC、USDT 以及各種 wrapped token 的提現。Sam 在 Solana 生態的建設上做了很多拉盤工作。Solana 生態上的代幣他也都投資了,這導致 FTX 的 balance sheet 上有非常多的 Solana 相關資產。

wrapped token:wrapped token 是與它們所代表的資產價值掛鉤的另一種代幣形式。例如 Wrapped Bitcoin (WBTC),1 WBTC 與 1 BTC 的價值相同,因為它與比特幣的價值掛鉤。便于在不同的區塊鏈上使用。

Sam 設計的硅谷敘事

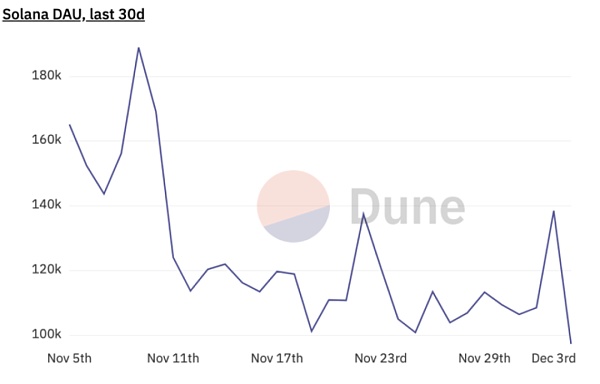

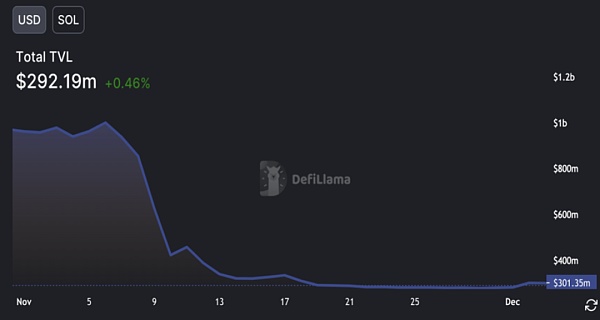

Wilson:Solana 作為曾經最成功的 alternative layer1 的代表,當我們去反思這些成功的時候,到底有多少是因為它背后有很強的資本支持,有多少是因為生態或者技術上的優勢。在過去一個月,整個 Solana 生態的 TVL 大概萎縮了70%,活躍開發者也差不多減半,DAU 也萎縮了差不多 30%,明顯比其他公鏈出現更嚴重的下跌。這些用戶端數據反映出來的一個情況,可能是人們過去對 Solana 的贊譽,也許并不是因為生態本身的價值,更多是它背后有強大的資本支持。

Frank:美國 VC 非常喜歡 Solana 生態。以太坊 17、18 年在美國 VC 圈已經很火了,他們都知道以太坊,但是當時并不覺得它非常有想象力。而 Sam 是美國精英圈子里出來的,所以對他很清楚這幫人喜歡什么。

知情人士:幣安和FTX有意收購Voyager Digital資產:金色財經報道,知情人士透露,幣安和FTX對收購Voyager Digital感興趣。其中一位人士表示,Coinbase評估了交易,但退出了。Voyager資產的投標將于9月6日進行。 如果需要挑選獲勝者,將于9月29日舉行拍賣。根據該公司律師本月早些時候的介紹,至少有22名投資者完成了盡職調查,并表示有興趣投標Voyager的資產,因此幣安、FTX和Coinbase可能不是唯一的追求者。(CoinDesk)[2022/8/26 12:49:01]

SBF 在華盛頓聽證會后

攝影: SARAH SILBIGER/BLOOMBERG NEWS

美國硅谷頭部 VC 非常認 Solana 生態,他們喜歡講 web3,很多中國投資者也是這樣。和他們講以太坊的去中心化,大家是不理解的,但是說這是“下一代互聯網”,硅谷人就會很感興趣。Solana 總部就在舊金山。

Wilson:Solana 生態體系的成功和 SBF 個人品牌的打造相關性非常高,他們呈現了一個屬于美國的、屬于西方的、屬于新一代的區塊鏈形象。

Frank:以太坊在美國并沒有那么接近主流文化,Vitalik 在美國人看來是“不酷”的,他太 nerdy。他是個加拿大人,又是俄羅斯裔,不主動迎合西方社會的喜好。Sam 雖然“胖”了點,但他強調要給美國人捐錢做慈善,比 Vitalik 講去中心化的更受美國精英青睞,Vitalk 更像世界公民,美國人是不喜歡的。很多大佬從一開始就愿意支持 Sam,但很少有大佬從一開始就愿意給 Vitalik 投資。

Wilson:Sam 的行為模式更符合這個資本主義的基本規則,就是要跟大家一起掙錢,而 Vitalik 能給誰掙到多少錢?不好說。但 Sam 至少在這之前是幫很多人掙到過大錢的,我覺得這也是大家在當時會支持他的根本原因。

Frank:硅谷這幫人已經是既得利益者了,硅谷的 VC 都是有錢人,他們不喜歡聽真正顛覆性的故事。Sam 把 FTX 定位成 fintech 公司,而硅谷很認 fintech。

Wilson:“web3”這個概念就是在迎合硅谷喜歡的敘事方式,讓 crypto 變成一個他們更熟悉、更親近、看起來沒有那么大敵意的事物。

Crypto 的自由與枷鎖

FTX 不可原諒的錯誤

Frank:我們接下來講一下最關鍵的破產清算的問題,據說這次chapter11寫得文采不錯,Wilson 你要不要講一下,在破產清算文件中暴露 FTX 之前出了什么樣的問題?

Wilson:我全部讀了一遍清算文件,里面確實有一些令人震驚的事實。這家公司不僅從結果上來講造成惡劣的影響,從一個企業管理的角度來講,也犯了很多不可原諒的錯誤。

最大的一個問題,他們在私鑰管理上非常隨意,這對一個管理幾百億美元的交易所來說太不可思議了,FTX 破產之后遭遇的黑客攻擊也印證了這一點。

公司內部治理問題。他們對于很多重大的公司決策是不開董事會的,PE/VC 都知道,特定事情的決策,包括資本向的決策一定是要在董事會上完成的,投資人至少要有知情權。但在 FTX 內部,收購公司這樣的重大決策都沒有正式的董事會會議,就靠 Sam 自己說了算。

他們也沒有很好的現金管理系統。會計師在進行破產清算流程的時候,他們找不到一個準確 list 能夠告訴他們,這個公司控制了哪些銀行賬戶。這是初創公司都不應該犯的錯誤,最基本的財務信息的儲存和整理,他們都沒有做到。

為了融資,所以他們的財務報表需要經過審計。FTX US 選了一家相對可信的會計事務所做審計,但是 FTX International 請了一個非常不知名的事務所做審計。Chapter11 里評價這個事務所時說,他之前唯一一次聽說這個事務所,是因為他們是第一個在 metaverse 里面做廣告的事務所。

所以公司的內部管理有非常多的問題,拋開風險管理或者說投資決策這些錯誤之外,從公司運營角度來講,他們也犯了一些無法原諒的錯誤。

Crypto 獨特的治理框架

Frank:我同意你關于“FTX 沒有很好的公司治理”的觀點。這次出大問題,本質上也是缺少能約束 SBF 的人。但我有一點不同意,crypto 公司確實是不一樣的,你說的這些,除了私鑰管理,幣安、火幣、OKX 大概率也沒有做。傳統的公司治理是不適合 crypto 公司的,如果采用傳統的公司治理,對于 crypto 公司很難有正向的幫助。

與他們形成鮮明對比的是 Coinbase,它幾乎遵守了美國所有公司管理規定,采用硅谷各種先進的工作理念。但在 crypto 的行業里,它是落后于競品的,它的核心是服務那些希望擁有良好公司治理的 crypto 用戶。但 Coinbase 有個問題,它受制于美國監管,所以連衍生品都沒有,那就不會有真正的交易員去那里交易。

Wilson:本質問題是我們要給這個行業多大的自由度和多大的限制的權衡。它不能是完毫無限制,也不能是完全卡死、沒有創新。但是我覺得 FTX 的一些行為,超過了鼓勵產品創新的合理自由范圍。

Frank:但 SBF 這種自大是可以理解的,21 年他賬上有 500 億美金的時候,假如我是他,我也會覺得你們這幫 VC/PE 啥都不是,你們干嘛要來我的董事會,你連一個比特幣都沒有,連一筆正經的套利都沒做過,而我一年給我的公司賺了 500 億美金。這也有點像 Do Kown、Zhu Su的情況。

Wilson:很多時候如果你做了你不應該做的事,比如說通過使用客戶資金做了一些交易,確實賺到了很多錢,這不應該成為你用客戶資金來冒險的理由。最簡單的道理是,這種行為的風險對另一個承擔方來講,是一個未知的、不透明的風險。如果我作為一個 FTX 用戶,如果我知道他在冒險,并且可以獲得風險所帶來的收益,我覺得這沒有關系。但是如果他在冒險的時候,我并不知情,并且也沒有分享任何收益,只承擔了風險。不管是在哪個行業,這都是個不公平的交易。

Frank:那這種公平不公平應不應該由政府來管?我覺得對于 crypto 公司,誰都不要管,至少 DeFi 是這么一個趨勢。

Wilson:在 DeFi 中我同意你的觀點,因為 DeFi 市場參與者信息是彼此相對對等的。但在中心化金融里,它是不對等的關系,散戶不知道中心化機構在做什么。這是政府會介入行業的根本原因,它無法在自由市場里完成有效的資源配置。

Frank:監管幣安就會讓幣安更安全嗎?我覺得不一定。幣安現在“安全”的原因是,cz 能以“安全”這個品牌形象能賺到最多的錢。Coinbase 的安全一方面跟 CEO 個人人品、先天教育有一定關系,但是 Coinbase 安全,很大程度上是它的利益在此,保證安全合規,它才能上市,上市了之后,美國的一些被動基金就會去買它。但是幣安和 FTX 的邏輯不是這樣。

被動基金:常被稱為指數型基金,一般選取特定的指數成份股作為投資的對象,資金分散到指數中不同的行業、不同的成分股里,有效避免了個股風險,不主動尋求超越市場的表現,勝率相對較高,但收益有限。

政府也是一個參與者,如果你做了更多合規的事情,大家就會利用“合規”套利。從根本來說,除非做一個 Fintech 公司,像 Coinbase 這種,那沒問題。但如果要做一個 crypto 公司,天然需要一套新的治理流程。但這個治理流程是什么?很難說,但我比較確定這個治理流程最核心的點,應該是“確保大家一起賺錢”這個利益是一致的。

幣安的價值很大程度來自于安全、交場第一,它需要好好做才能保持市場第一,cz 才能賺到更多的錢。這就形成了一個天然的、市場調節的治理流程,幣安別提董事會了,連其他比較厲害的角色都很少,大家仍然覺得它是比較安全的。不過,我同意這套市場形成的機制沒法保護散戶。

幣安創始人兼 CEO 趙長鵬在 6 月的巴黎會議上

攝影:BENOIT TESSIER/REUTERS

監管方和政府是有利益訴求的,當銀行遵守政府協議的時候,本質上是政府在收稅。相當于管這個事情的人權力就更大了,界定了一個收稅權。

crypto 不是天然需要一個有收稅權的人存在。因為傳統金融還是要美元結算,大家打官司還是要美國政府來結算, 但是 crypto 的結算并不在美國政府。當然你要走到破產這一步,就在美國政府了,但至少在 DeFi 上,結算不是在美國政府的時候,如果政府進來干預,本質上是多了一個利益相關方。

我現在是比較傾向于這個行業既然有這個機會,應該迭代出來新的治理框架。治理框架中肯定有政府,但是這個治理框架,不應該是跟 Google 或者中國人民銀行一樣的框架。

我們需要向前看。如果哪個交易所如果向后看去管理,那么它就會成為 Coinbase 那種去套監管的利,但是很難在 crypto 上做出創新。如果像傳統交易所傳統的股票一樣上市一樣的話,300 頁文件里 200 頁都是監管文件,如果上一個幣也要這樣的流程,最后吃虧的還是用戶。

Wilson:但這里有些非線性存在。FTX 破產對于加密世界的信心是一個“偶然突發”和“下臺階式”的打擊。為了修復這部分信心的損失,需要短時間內出現能夠大幅提升大家對這個行業的合規性和安全性信心的舉措。這些舉措也許要來自監管推動。如果沒有這樣的事情發生,這個行業會經歷一個更加自然而然的演變過程。但是出現了巨大風險事件的時候,也許我們也不得不接受一些短期的、快速的監管反撲。

Frank:你講的 adoption 實際上是 institutional adoption,比如說加拿大養老基金會不會來做 crypto,但是一個普通用戶是否參與 crypto 本質上在于能不能給他賺錢。

institutional adoption:機構進場

要讓養老基金的錢進來,確實需要非常好的監管框架。但是如果希望普通用戶進來,實際上監管框架只是眾多因素中的一部分。幣安不需要監管框架,但它依舊會有源源不斷的新用戶,比如說它有很多非洲的用戶,只是因為用幣安轉賬,比當地的銀行系統好用太多。這并不是監管框架推動的,但如果想讓美國的機構進來,美國是全世界監管最嚴的地方,當然需要完善的監管框架。從我個人來說,我一直不期待加拿大養老基金進來,我更期待更多普通用戶進來。

Wilson:有意思,這是兩個不同的角度,一側是更多的用戶,另一側是更多的法幣。

未來關注的問題

Frank:我們說一下未來的幾個你關注的事情吧。

Wilson:我現在比較關心三件事:

1. CEX 如何重新贏得大家信任。FTX 暴雷之后,交易所們都在展示自己的 proof of reserve(儲備金證明)。大家也都知道,光展示 assets 是不夠的,還需要展示 liability,所以大家開始研究關于“如何安全隱私地證明交易所 liability”的方案。我覺得 zk-SNARK 似乎能解決這個問題,但有一些微妙的一些細節,比如是否每個用戶都有動力去做一遍計算,驗證一下自己的賬戶安全,它需要大家都做才有意義。

zk-SNARK:一種用于加密的零知識證明協議。具體細節和實現原理可參考https://vitalik.ca/general/2022/11/19/proof_of_solvency.html

2. DEX 是否能夠得到更多的發展。FTX 破產后的幾天,這個鏈上 perpetual 和 DEX 是漲得最多的板塊,比如 dYdX、GMX。我能夠想象未來會擁有一切都挪到鏈上的交易體系,雖然這個過程很困難。但因為現在基礎設施的建設已經到了一個相對完善的階段,離那個目標已經不是太遠,這也是我很期待的,它能否真正帶來區塊鏈的大規模應用,這很令人興奮。

3. 我還比較關心機構投資會不會回來。如果說這些機構不回來,對這個行業的 beta 意味著什么?過去一兩年,以 GBTC 為代表的機構的現金流是支撐行業的重要因素,我個人覺得行業最根本的成長來自于這些流入資金,只有足夠的外部資金推升比特幣和以太坊的價格,其他小幣才會跟著普漲,生態才能有錢,開發者才能有錢開發。所以我認為這是一個重要的基礎,如果機構資金流大幅縮減,或者徹底停止,甚至資金流出,對行業發展意味著什么?這讓我很擔憂。

Frank:第二點我補充一下。大的 DEX 尤其是衍生品 DEX 有可能是需要做一條 應用鏈,才有可能實現更進一步增長。

以現在的智能合約的開發水平,開句玩笑話,在足夠長的時間里,所有的錢最終一定會流到“黑客”那里。如果做一條鏈,有個很關鍵點在于它可以回滾或者是在共識層面做些事情。比如說現在很火的 GMX,現在只能交易 5 個幣, 當他想交易 100 個幣的時候,會更加容易受到攻擊。這里有個很關鍵的點是,現有的智能合約安全體系是非對稱性的,攻擊者擁有絕對的優勢,智能合約代碼里只要出一個哪怕很小的 bug,所有的東西都會受影響。即使你用 formal verification 之類的東西來測試安全性,效果也是有限的。所以說現有的 DEX app,比如 GMX,現在沒有被攻擊并不代表其沒有大的漏洞,當攻擊他的利益足夠大的時候,就會有足夠多厲害的黑客去研究怎么攻擊它。

formal verification:形式化驗證,依賴于嚴格的數學程序來搜索模型或代碼的可能執行路徑,以識別設計中的錯誤。

Wilson:我覺得這里有一個很基本的問題,你相不相信能做到絕對的 code is law,還是說我們需要保持一部分中心化,就像你說的回滾或者修改鏈上交易的權利,以保護這些尾部風險。這是一個值得思考的問題。

code is law:代碼即法律

Frank:雖然大家說 code is law,但現在很多項目,包括 dYdX 的 contract 一定是 proxy contract。如果是 proxy contract,隨時都可以換掉,當然它有 time lock 這樣的保護措施,但本質上已經喪失真正的不可篡改性了。所以說從我角度來看,任何大的DEX,尤其是衍生品DEX,如果真的想保證安全,唯一的方法就是做一條鏈。有可能是以太坊 L2,也有可能是 cosmos 的 app chain。

proxy contract:代理合約,可作為外部存儲便于更新和修改主合約。

time lock:時間鎖,屬于智能合約的一種,可設定一定時間,來延遲另一個函數調用。常用于保護用戶。

Wilson:我同意,但是這肯定會犧牲一些用戶使用的便利性。你覺得 Uniswap 未來會有被大規模黑客攻擊的風險嗎?

Frank:Uniswap 是兩層結構,上面有一層 router,底下是被調用的 Uniswap pair 和 factory,Uniswap V2 pair 和 factory 的合約寫得確實很簡潔,應該沒有大的風險。Uniswap pair 幾乎是以太坊上最簡單的合約了,就是一些加減乘除,如果這都出問題,對智能合約安全開發的信心的打擊還是很大的。

因為 Uniswap 本質上是以最簡潔方式去設計的,所以它風險比較低。但只要稍微想做點東西,比如說衍生品交易所,最后的代碼一定很復雜,而這種復雜性一定會加大安全風險。

Reference

https://project--t.notion.site/FTX-Alameda-Resources-b091387fe6fc4a11a2dd70a5df27d3b4

海外獨角獸

個人專欄

閱讀更多

金色早8點

金色財經

去中心化金融社區

CertiK中文社區

虎嗅科技

區塊律動BlockBeats

念青

深潮TechFlow

Odaily星球日報

騰訊研究院

Tags:FTXALAEDAMEDMEEB Vault (NFTX)VALASCryptomedaMedical data link

原文標題:《美林時鐘模型研究》原文作者:Huobi Research當前加密貨幣領域生態越來越豐富、參與者越來越多樣化且沉淀資金越來越多.

1900/1/1 0:00:00圖片來源:由無界版圖 AI 生成本文約有 2 萬字,閱讀時間較長,感謝你的耐心。您需要了解的第一件事是:我們所有的系統都不完美。第二件事:你需要相信和理解的是,它們正在改進.

1900/1/1 0:00:00自 8 月 14 日的 aUSD 錯誤鑄造事件已經過去了三個多月,前不久,Acala 在社區直播中闡述了該事件的經過和原因。在這段時間里,Acala 團隊采取了各項平臺恢復措施.

1900/1/1 0:00:0011月17日,在TechCrunch于邁阿密舉辦的以加密為主題的活動中,OpenSea首席執行官Devin Finzer探討了公司業務與NFT的未來市場.

1900/1/1 0:00:00來源:NGC Ventures編譯:王爾玉,PANews自DeFi盛夏帶來2020年的牛市以來,所有人都預料到機構即將采用DeFi.

1900/1/1 0:00:00在過去的幾年里,空投熱潮吸引了加密社區的注意力。空投被視為 Web 3 的殺手級營銷策略,是一種圍繞項目進行宣傳、促進采用和冷啟動的好方法.

1900/1/1 0:00:00