BTC/HKD-0.26%

BTC/HKD-0.26% ETH/HKD-0.26%

ETH/HKD-0.26% LTC/HKD-0.48%

LTC/HKD-0.48% ADA/HKD-0.22%

ADA/HKD-0.22% SOL/HKD-0.43%

SOL/HKD-0.43% XRP/HKD-0.1%

XRP/HKD-0.1%文章:《Liquity: A Chicken Bonds Primer》by Rxndy444

編譯:深潮 TechFlow

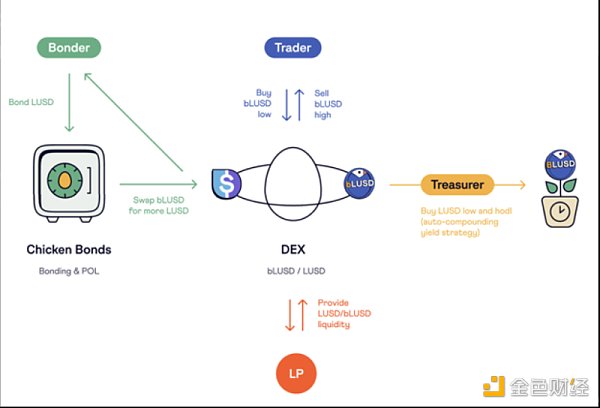

如果你今年在關注 DeFi 世界,那么你可能就會發現幾個新出現的趨勢。一種敘事是引導協議擁有流動性(POL)方面的創新,另一種敘事是 NFT 用例擴展到了 PFP 之外的地方。

今天我們即將討論的協議名叫「Chicken」——素食主義者別擔心,這并不是用來吃的。我們談論的 Chicken Bonds,是一種由 Liquity 提供的,基于 NFT 的流動性引導引擎。

顧名思義,CB 是債券的一種。通過 Liquity 前端,用戶可以存入 LUSD 來創建債券頭寸,然后由獨特的生成 NFT 表示。

這些債券沒有到期日,它們以 bLUSD 的形式隨著時間的推移產生收益。在任何時候,債券持有者都可以選擇 "加入",作為交換條件,他們需要通過放棄最初的 LUSD 來獲得 bLUSD,或者他們可以 "退出",終止債券并收回最初的 LUSD 存款,同時放棄 bLUSD。

CBs 的主要目的:為用戶提供一個放大的 LUSD 收益機會,同時為 Liquity 獲得額外的流動性。表面上相對簡單,但 CB 策略、bLUSD 的機制和 NFTs 本身有許多有趣的方面,值得深入探討。

我們先介紹一下這個系統,然后介紹一些如何使用 CB 的策略。

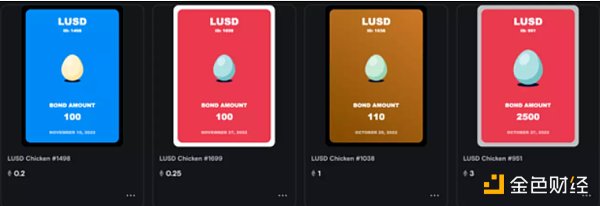

顯然 NFT 本身并不是 CB 的重點,但它們確實值得一提。它們根據綁定者的決定而進化,并且可以在 LooksRare 和 X2Y2 等市場上交易。

幣安質押服務將于今日20:00上線CVX:金色財經報道,據幣安官方,幣安DeFi質押將于北京時間2023年6月14日12:00增加對CVX的支持。[2023/6/14 21:36:23]

在獨特的設計中,Liquity 對細節的關注得到了清晰的展示,每個進化都有動畫,還有大量的特性組合。

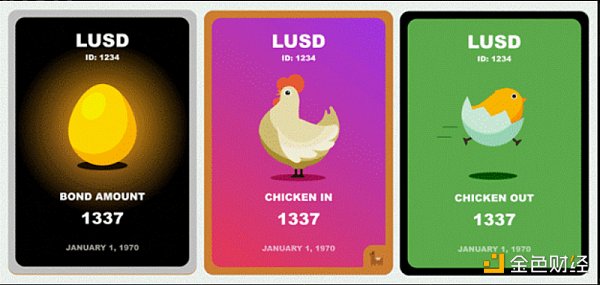

這些演變與債券持有人的活動相對應。如果債券持有者加入,雞蛋就會轉變為一只成熟的雞。如果他們退出,它就會變成一只害怕的小雞。雞也有能力獲得徽章,如上面的底角所示,這些徽章是通過持有人參與更廣泛的 Liquity 生態系統而獲得的。

擁有一個開放的 Liquity Trove、質押 LQTY 代幣以及在 Curve 上為 LUSD 池投票都將為你的雞贏得獨特的徽章。這些 NFT 的動態性質和鏈上活動影響的特征,在涉及到 NFT 在 DeFi 中的整合時,是一種新穎的設計。這在 DeFi 世界中是一個很大的進步,在未來其他項目肯定會模仿。

在出售雞蛋 NFT 時,重要的是要記住,你也將出售基礎債券的所有權,所以要相應地設定上市價格。

總的來說,這是 NFT 的最佳例子之一,它構建了一個合法的金融目的,且沒有犧牲靈活性。

上面我們已經討論了 NFT,接下來請系好安全帶,我們馬上要介紹技術相關的內容。以下是關于 bLUSD 的解釋,即支付 CB 收益的代幣。

bLUSD(Boosted LUSD)是一種 ERC-20 代幣,獨立于 LUSD,由 CB 系統的儲備金支持。儲備金由來自債券的 LUSD 存款組成,然后通過 B.Protocol 存入 Liquity 的 LUSD 穩定池或通過 Yearn Finance 存入 Curve 的 LUSD/3CRV 池。因為 bLUSD 是以這種方式得到支持的,所以它代表了儲備金的一個比例。換句話說,一個持有者贖回當前 bLUSD 供應量的 1%,將獲得 1%的儲備金。

SUI沖高至0.715美元后回落,24小時漲超19%:金色財經報道,行情數據顯示,SUI于今晨沖高至0.715美元后回落,現報價0.6993美元,24小時漲幅達19.32%。行情波動較大,請做好風險控制。[2023/6/13 21:33:20]

贖回 bLUSD 時,持有人將收到 LUSD 和 yTokens(Yearn Curve LP 代幣)的組合。只有當市場價格低于贖回價值時,任何人都可以贖回 bLUSD。這在經濟上才可行,這也是一個很可能被機器人搶走的套利機會。這種套利有助于維持 bLUSD 的地板價值,并且由于 bLUSD 獲得的未來收益率提高,市場價格應保持在該地板價之上。

提高收益率?

是的,顧名思義,bLUSD 的收益率通常高于在穩定池中的標準 LUSD 存款的收益率。

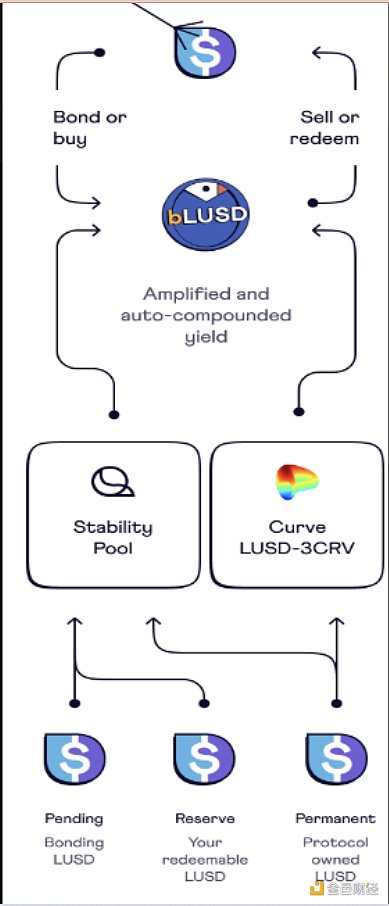

存放在 CB 系統中的 LUSD 位于三個桶中:

待定桶:來自開放式債券的 LUSD(不是進場或退場)就放在這里,這個 LUSD 賺取的收益進入儲備桶。

儲備桶:來自債券 LUSD 的一部分以及從其他兩個桶中獲得的 LUSD 收益在這里,支持全部 bLUSD 供應。

永續桶:另一部分來自于債券的 LUSD 在這里,從這個桶里產生的收益流向儲備。這個桶中的 LUSD 是協議擁有的,不用于贖回。

由于每個桶的收益都進入儲備桶,這增加了對 bLUSD 的支持,超過了正常 LUSD+穩定池的收益——從而增強收益。從這兩個來源(Yearn Curve vault 和 Stability Pool)獲得的收益率也是自動收獲和自動復利的,最大限度地提高了收益潛力。

CZ:過去24小時Binance資產凈流出約為3.92億美元:6月10日消息,Binance 創始人 CZ 于社交平臺發文表示,過去 24 小時 Binance 平臺資產凈流出約為 3.92 億美元。我們的平臺錢包地址是公開的。一些第三方分析將以美元計價衡量 AUM(資產管理規模) 的變化視為流出,這其中還包括因加密貨幣價格下跌 (資產管理規模減少) 而導致的流出。它們是兩個不同的概念。

有些甚至只衡量流出,而不衡量流入。像今天這樣價格劇烈波動的日子里,許多套利交易者在各個交易平臺之間轉移大量資金,量級通常要比平時多出幾倍。而作為參考,Binance 曾在去年 11 月的某一天內處理達 70 億美元的凈流出。[2023/6/11 21:29:08]

儲備桶制度的建立是為了保護開放債券的本金。債券持有人可以隨時退出,獲得他們的 LUSD 本金,這是一個很好的安全底線。退出也意味著放棄對應計 bLUSD 收益的要求,該收益實際上被轉移到了未來的加入者。入場者提供了一個提高收益率的機會,這將促使債券持有人決定在什么時候進場最合適。

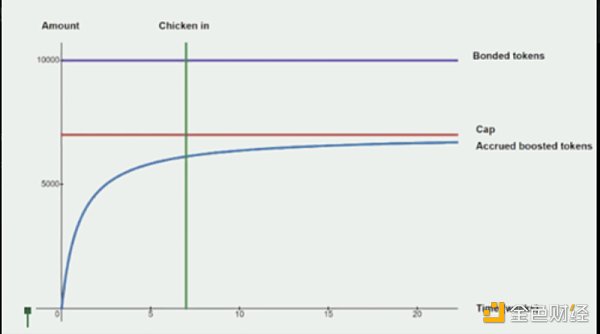

下面的藍色曲線顯示了 bLUSD 在債券持有期間的應計時間表,最初增長很快,當它接近上限時就會放緩。

在這條曲線的某個點上,債券持有者達到了盈虧平衡,即應計 bLUSD 的市場價值等于其初始本金。

過了這個點,進場就有意義了,但考慮到收益的遞減,繼續等待價值不大。

鑒于 bLUSD 的上述性質,有幾種不同的策略可以采用,這取決于用戶的目標和風險承受能力。以下是 bLUSD 的五種玩法:

持續的穩定幣收益:這是一個相對簡單和被動的策略,該方法包括通過 Liquity Trove 用 ETH 抵押借入 LUSD,將其綁定,并在達到盈虧平衡點后的某個時間內退縮。然后,當 bLUSD 的市場價格與贖回價值相比相當高時,賣出 bLUSD 換取 LUSD,再進行綁定,以增加本金繼續進行收益循環。這里的主要風險是 ETH 敞口,以及在 ETH 價格下跌時需要維持 Trove 抵押率。

Cosmos通過建立資助計劃ATOM Accelerator DAO的提案:2月13日消息,Cosmos 通過建立 ATOM Accelerator DAO 并提供 58.8 萬枚 ATOM 資助的提案,該提案建立成立 ATOM Accelerator DAO 并用于資助提供有價值的開源代碼、公共產品以及生態發展計劃。提案顯示,成立 ATOM Accelerator DAO 將減輕公共治理負擔并提高資金靈活性。[2023/2/13 12:04:26]

主動交易:一個更具投機性的策略,主動交易 bLUSD 將涉及監測市場價格,在低于公允價值時買入,最好是接近贖回價值,并在 bLUSD 的更高需求推高價格時賣出。這里的風險是把握好這些買入和賣出的時機,以實現利潤最大化,但下行空間受到 bLUSD 的最低贖回價值的限制。

提供流動性:另一個被動的策略,為 bLUSD 做 LP,通過 Trove 或交換獲得 LUSD,將一些 LUSD 綁定,并在某個時間點進入以獲得 bLUSD,然后將這兩種代幣存入 Curve 資金池獲得交易費。LP 也希望有一些額外的 LUSD 可用來在 bLUSD 的拋售期重新平衡資金池,從 Curve 獲得一些額外的存款獎金。CB 機制降低了無常損失風險,該機制允許將 POL 轉移到 Curve 池中以實現價格平衡。單邊 LP 也應該被考慮,因為它通常可以帶來更好的回報。這將涉及到只在 LUSD 對 bLUSD 不平衡時將 LUSD 存入 Curve 池以確保溢價。目前池子里的 APR 是 4.055%。

贖回機器人:如前所述,當 bLUSD 價格低于贖回價值時,bLUSD 贖回系統創造了一個套利機會。程序員可以創建一個機器人來監測這個機會,在盈利時購買和贖回 bLUSD。

專注于 NFT:與大多數 NFT 一樣,CB Jpegs 根據其附帶的特征有不同的稀有性,想必一些收藏家會對購買稀有的 CB 感興趣。可以通過活動增加獲得稀有組合的機會,用戶可以參與這些活動和創建多個債券來嘗試 "獵取 "稀有屬性。

去中心化借貸協議Silo Finance上線Arbitrum:2月9日,據官方消息,去中心化借貸協議Silo Finance宣布現已在Arbitrum上線,該協議向用戶提供風險隔離的借貸市場。此外,Arbitrum生態協議Token DPX、UMAMI和MAGIC將會集成至Silo Arbitrum中。[2023/2/9 11:57:00]

作為 POL 引導機制的 Chicken Bonds。

每個 DeFi 協議在某些時候都面臨著一個問題,即如何有效地增加其代幣的流動性。

通常情況下,這意味著提供臨時或遞減的獎勵,通常是以原生代幣的形式,以吸引流動性提供者。雖然這在短期內可能有效,但它可能導致代幣供應的膨脹,并吸引所謂的雇傭兵流動性。

正如 Liquity 自己利用 Chicken Bonds 所展示的那樣,提升「代幣所提供的放大收益機會」可以推動協議擁有的 LUSD 流動性。正如前面所介紹的,來自 CB 的 LUSD 存款流向永續協議擁有的桶。該系統還允許 Liquity 加深 Curve 上可用的 LUSD 流動性,因為它被用作存入 LUSD 的收益來源。

計劃從 2023 年第二季度左右開始向其他協議和 DAO 推出 CB,允許他們為自己的原生代幣整合這個相同的系統,并免費獲得流動性。

如果需要,協議也可以部署一些流動性來進一步激勵他們的 CB 系統。

創建債券,不贖回它可以提高收益率,為提升代幣提供流動性,以及在公開市場上購買提升代幣,這些都是使 CB 更具吸引力的選擇。

bLUSD 作為抵押品

在設計上,由于儲備桶的支持,bLUSD 有一個不斷上升的地板價,使其相對穩定。再加上它是一種收益率資產,使它有獨特的潛力作為抵押品。

這里的想法是:用 bLUSD 借款意味著如果該閾值低于 bLUSD 的贖回價格,就沒有清算的風險。這將允許借款人獲得一個高資本效率的貸款,基于贖回價格的 100% LTV,并將借款資產用于另一個收益機會,如穩定幣的質押。從本質上講,這將提供沒有清算風險的杠桿,因為 bLUSD 的地板價從贖回機制那里獲得硬支撐。

舉個例子,LUSD 的持有者將創建一個債券,他將接收到代表債券的蛋 NFT,并可贖回為 bLUSD。他們想借另一個穩定幣來進行質押,所以他們會根據 bLUSD 的贖回(下限)價格(目前是 1.06LUSD)用雞蛋 NFT 作為抵押品進行貸款。這筆貸款可能占債券標的 bLUSD 債權價值的很大一部分,因為如果他們違約,貸方將受到 bLUSD 地板價的保護。借款人也會受到保護,不會被清算,因為他們抵押品的價值得到了 bLUSD 地板價的支持。

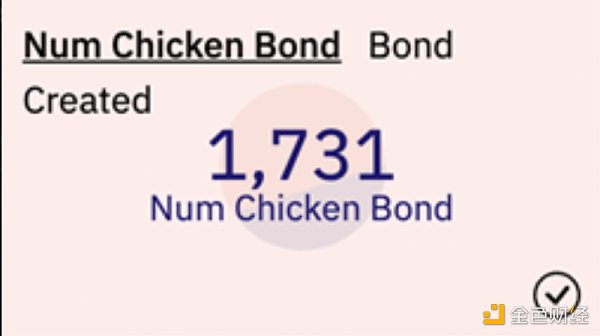

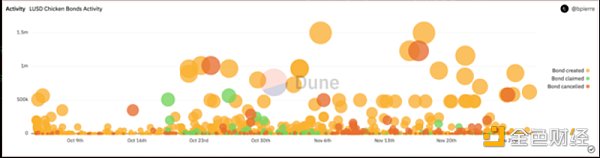

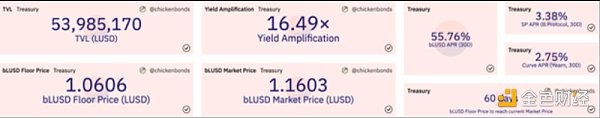

現在讓我們來看看 CB 的數字,看看自 10 月份推出以來的情況。除非另有說明,所有數字都是以 LUSD 為單位。

首先,交易量和用戶數量相當可觀,自推出以來,僅 56 天就有超過 1700 個債券被創建,這些債券總計超過 6200 萬 LUSD。

下面,我們可以看到債券的規模,雖然有一些大型債券 > 500k LUSD,但大多數的債券規模在 100k LUSD 及以下。

這表明,有較大的鯨魚/基金/DAO 正在使用 CBs,但大部分是由較小的 DeFi 用戶驅動的,這是一個采用和可持續性的好跡象。

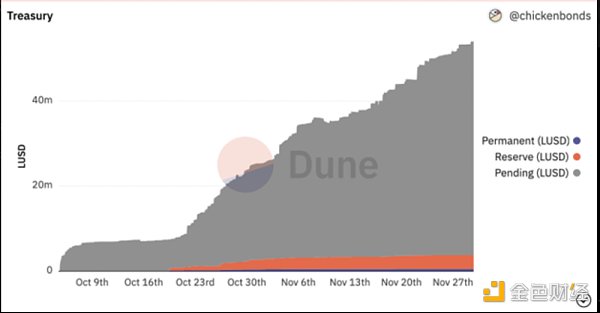

至于桶,我們看到,大多數資金都在待定桶中,可能是因為債券持有人找出了最佳的入場時機。

儲備桶正被來自待定桶的收益填滿,目前為 320 萬,而永續桶已通過退出而累積了可觀的 55 萬 POL。

目前有近 5300 萬的 LUSD 在系統中,國庫正在產生大量的收益,這推動市場價格和 bLUSD 地板價的增長。

以目前的收益率水平,1.0606 美元的地板價有望在 60 天內達到目前 1.1603 美元的市場價格。

增強收益率不是開玩笑的--投資者很難找到一個同等收益率的機會,同時還能提供完全支持的儲備。

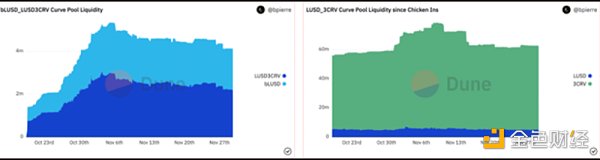

深化 Curve 的流動性是 Liquity 實施 CBs 的主要目標之一,到目前為止,LUSD 3CRV 和 bLUSD/LUSD 池看起來都很強勁。一些 bLUSD/LUSD 的增長可以歸因于上述的 LP 策略,以及 LUSD 3CRV 流動性的好處。

Liquity 在 Chicken bonds 上所做努力的是我們最近幾個月看到的最有用的 DeFi 創新之一,它的多面性設計具有廣泛的吸引力。

無論是尋找優質收益的投資者,還是引導流動性的協議/DAO、LPs、NFT 收藏者、套利者等等,Chicken Bonds 和 bLUSD 都有多樣化的使用案例和策略。

深潮TechFlow

個人專欄

閱讀更多

金色早8點

金色財經

去中心化金融社區

CertiK中文社區

虎嗅科技

區塊律動BlockBeats

念青

Odaily星球日報

騰訊研究院

Tags:LUSDLUSUSDBLUdigitalusdFLUSD Stable CoinDola USD Stablecoinblur幣解鎖時間

2022年,加密行業充滿動蕩,繼Terra、三箭資本崩盤后,FTX暴雷及其次生危機使得加密寒冬愈發嚴酷,低迷的市場、腰斬的幣價與強硬的監管態勢并行,加密行業似乎正在迎來史上最黑暗的一段時期.

1900/1/1 0:00:00文/Justin McAfee,1kxnetwork;譯/金色財經xiaozou數字時尚讓無限的自我表達不受物理條件限制.

1900/1/1 0:00:00SBF承認自己的管理不當,但也對大量的信息進行了辯解,他的回答,你信嗎?美東時間11月30日《紐約時報》的 Andrew Ross Sorkin在Dealbook大會上視頻采訪了FTX前首席執行.

1900/1/1 0:00:00對于有觀點輸出習慣的 Web3 愛好者而言,將內容“寄存”在 Twitter 等 Web2 社交媒體上,似乎還不夠“抗審查”.

1900/1/1 0:00:00全球第三大加密貨幣交易所、估值為320億美元的FTX,一周之內迅速墜入破產保護,創始人兼CEO班克曼·弗里德(Sam Bankman Fried,推特用名SBF)辭職.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:396.9億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量25.

1900/1/1 0:00:00