BTC/HKD+1.18%

BTC/HKD+1.18% ETH/HKD+1.34%

ETH/HKD+1.34% LTC/HKD+0.7%

LTC/HKD+0.7% ADA/HKD+2.45%

ADA/HKD+2.45% SOL/HKD+5%

SOL/HKD+5% XRP/HKD+1.75%

XRP/HKD+1.75%2022年是最混亂、最動蕩、金融最殘酷的年份之一,不僅對數字資產行業,對更廣泛的金融市場也是如此。隨著銀行的貨幣政策出現了180度的大反轉,在經歷了幾十年極其寬松的信貸條件之后,緊縮政策導致了大多數資產類別的嚴重和快速縮水。

本文,我們將對過去一年的比特幣和以太坊提供一個高度概述。在這篇文章中,我們將涵蓋:

比特幣鏈上供應結構和集中度。

比特幣 Minning 行業的冷卻。

以太坊合并后的供應動態。

以太坊gas費消耗占比演變趨勢。

穩定幣市場的變化趨勢和主導地位。

平靜的未來

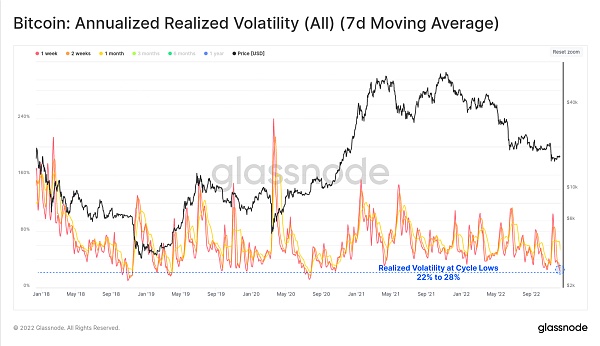

在經歷了真正混亂的一年后,比特幣市場在進入12月后變得非常平靜。目前BTC的短期已實現波動率創下2020年10月以來的最低點,為22%(1周)和28%(2周)。

比特幣:年化已實現波動率 (7天移動平均線)

期貨交易量也同樣低迷,目前正在探尋多年來的低點。目前BTC和ETH市場的日交易量都在95億美元到105億美元之間。這顯示了流動性收緊的巨大影響,廣泛地去杠桿化,以及該領域的許多借貸和交易平臺的損害。

市場:BTC與ETH的期貨量

在FTX暴雷之后,期貨市場的未平倉合約已經大幅回落。下圖顯示了杠桿比率,計算為期貨未平倉合約與相應資產市值之間的比率。

11月ETH的期貨杠桿增加和解除更為嚴重,這可能是剩余的 “合并交易 ”被平倉的結果。ETH的未平倉合約占市值比例已從4.75%下降到3.10%。BTC市場杠桿率比ETH市場提前一周到達頂峰,并在過去的一個月中從市值的3.46%下降到2.50%。

86697715枚USDC在USDC財政部中銷毀:金色財經報道,據Whale Alert監測,5分鐘前86697715枚USDC (86,697,715 美元) 在USDC財政部中銷毀。[2023/6/10 21:27:17]

市場:BTC和ETH期貨開盤利息杠桿比率

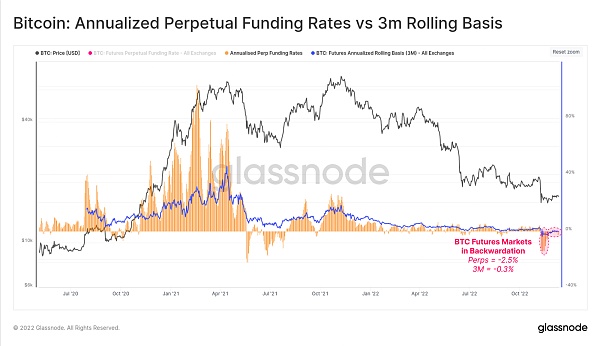

比特幣期貨和永久掉期的交易都處于低迷狀態,年化率分別為-0.3%和-2.5%。持續的低迷非常少見,唯一類似的時期是在2021年5月至7月之間的盤整期。這表明市場對進一步的下行風險有相對的 “對沖”并會有更多的空頭投機者。

比特幣:年化永久融資利率與三個月的滾動基礎

回饋市場

2020-21年寬松貨幣政策時代的流動性過剩泡沫,創造了鏈上年度實現利潤總額的記錄。比特幣投資者在鏈上轉移資金時,每年獲利超過4550億美元,在2021年11月的ATH后不久就達到了峰值。

從那時起,熊市到來,市場產生了超過2130億美元的已實現損失。這相當于2020-21年牛市利潤的46.8%,這與2018年熊市的相對幅度非常相似,當時市場回吐了47.9%。

比特幣:每年實現的利潤和損失的總和

值得注意的是長期持有者,他們在這個周期實現了歷史上兩個最大的相對損失高峰。截至11月,長期持有者的日損失達到了市值的-0.10%的峰值,其規模僅與2015年和2018年的周期低點相當。6月份的拋售也同樣令人印象深刻,日損失達到市值的-0.09%,長期持有者鎖定了-50%至-80%的損失。

Matter Labs 聘請前動視暴雪社區副總裁以推動 zkSync 游戲發展:5月24日消息,Matter Labs 聘請前動視暴雪社區副總裁 Michael Lee 作為其高級增長副總裁,專注于將游戲引入其 zkSync。Michael Lee 表示,zkSync 將支持 3A 游戲工作室或對加密貨幣感興趣的游戲開發商的游戲開發。[2023/5/24 22:15:27]

按回報率分類的損失(長期持有者)

放眼長遠

盡管有這些驚人的巨大損失,但隨著市場上供應的幣齡(被持有,沒有用作交易的時間)老化趨勢重,以及那些留下來的參與者HODLing傾向繼續上升。長期持有者的供應已經完全恢復了FTX慘敗后的恐慌性消費,達到了1390.8萬個BTC的新ATH(占流通供應的72.3%)。

該指標的近乎線性上升趨勢反映了2022年6月和7月發生的大量比特幣積累,這是在3AC和該領域失敗的貸款人所激發的去杠桿化事件之后立即發生的。

比特幣:長期持有者持有的總供應量

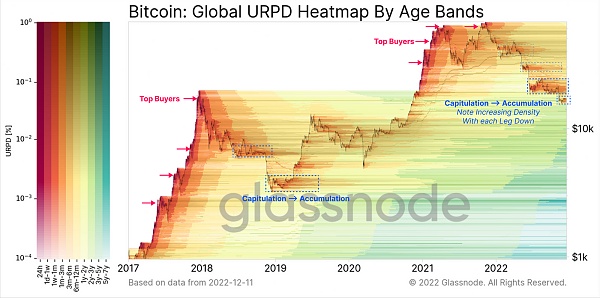

下面的圖表提供了對比特幣供應的密度和分布的看法,并按幣齡區分顏色。

暖色表示幣齡大的比特幣大量分布,通常出現在市場的頂部和拋售的底部。

冷色表示幣齡增長,因為投資者積累并留下未用的比特幣。

深色的條形圖表示比特幣密度較高(淺色的條形圖則相反)。

在2022年的每一次市場下跌后,我們可以看到比特幣的重新分配(并因此重新積累)的密度已經增加。特別是在2022年6月至10月期間非常突出,許多比特幣在1.8萬至2.4萬美元之間被收購,現在幣齡已經增長到6個月以上的區間(因此上面的LTH供應上升)。

加密交易平臺Hotbit宣布停止運營,用戶需在6月21日前提取剩余資產:5月22日消息,加密交易平臺Hotbit發公告稱,該平臺將于北京時間5月22日12:00開始停止所有CEX操作,所有用戶需在6月21日12:00之前提取剩余資產。Hotbit稱上述決定基于經營狀況惡化、加密行業趨勢的變化、以及發現支持多元化資產的運營模式是不可持續的。

2022年8月,Hotbit發公告稱,自7月底以來Hotbit多位高級管理人員已被執法部門傳喚,暫停充提及交易功能。[2023/5/22 15:18:21]

比特幣:按幣齡段劃分的全球URPD指標熱圖

Miner的艱難時刻

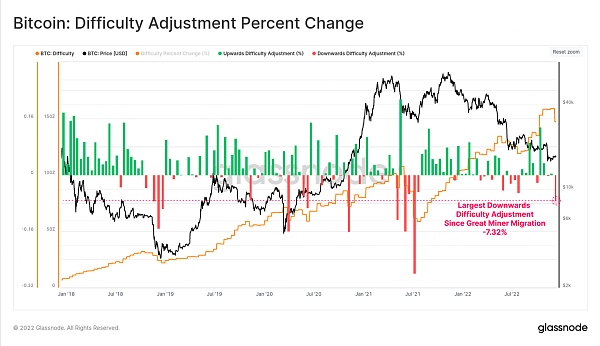

上周出現了自2021年7月Miner大遷徙以來最大的難度下調。難度下降了7.32%,意味著相當大一部分活躍的算力被關閉,可能是持續財務壓力的結果。

比特幣:難度調整百分比變化

因此,哈希值再次下跌,交叉點出現在11月下旬。這意味著Minning 行業承受著巨大的壓力,一些運營商正在將ASIC鉆機下線。這通常與Miner的收入低于他們的OPEX(運營費用)支出有關,使他們無利可圖。

比特幣:哈希值

然而,這并不太令人驚訝,因為哈希價格只是勉強高于歷史最低點。盡管現貨價格(約17000美元)比2020年10月(約10000美元)高出70%,但現在競爭尋找下一個比特幣區塊的哈希值卻高出70%。

道明證券:2月份的美聯儲FOMC會議暗示將進一步加息:2月5日消息,道明證券指出,2月份的美聯儲FOMC會議暗示將進一步加息,但沒有對去年12月的點陣圖作出承諾,對于未來收緊政策的態度持更加開放的態度,并表示將依賴于數據。下周,美聯儲主席鮑威爾、威廉姆斯、沃勒、博斯蒂克等多位官員將陸續發表講話,可能會強調勞動力市場強勁帶來的通脹壓力上升,但不要指望能從這些講話獲得任何關于可能的終端利率的更明確指引。(金十)[2023/2/5 11:48:46]

比特幣:Miner哈希值價格(每小時收入)

合并結束后

9月15日完成的以太坊合并,可以說是今年最令人印象深刻的工程壯舉。為了直觀地了解這一事件的即時性,下面的圖表顯示了2022年期間區塊間隔的平均值和中位數。很明顯,工作證明(Proof-of-Work)的精確預測的12秒一個區塊開始生效。

以太坊:平均數和中位數區間

自合并以來,活躍的驗證者數量增加了13.3%,現在有超過48.4萬個驗證者在運行。這使得ETH的總質押達到1561.8萬ETH,相當于流通量的12.89%。

以太坊:質押證明下活躍驗證人變化

伴隨著向POS的過渡,以太坊的政策被調整為一個明顯較低的排放時間表。名義上的發行率(藍色)約為+0.5%,然而在考慮到EIP1559燃燒機制(紅色)后,這幾乎完全被抵消,一天的消耗約為+0.1%。與之相比,合并前的凈通貨膨脹率為+3.9%,這表明發行量的變化是多么的巨大。

Copper任命前萬事達卡高管為首席風險官:金色財經消息,英國加密資產托管公司Copper任命前萬事達卡高管Tim Neill為首席風險官,Tim Neill將向首席運營官Sabrina Wilson匯報工作。Tim在運營和風險方面擁有超過20年的經驗,專注于支付、開放式銀行、金融服務和技術,在萬事達卡擔任新支付平臺部門的首席風險官和產品和工程風險主管,涵蓋新的支付平臺、數字銀行和CBDC。[2022/9/6 13:10:29]

以太坊:質押證明下凈通貨膨脹率

自合并以來的ETH供應變化剛剛變成了凈通貨緊縮,目前的以太坊供應量比合并時低了-242 ETH。相比之下,按照之前的發行計劃,估計會有104.4萬枚ETH被發行到流通領域。

DeFi的去杠桿化

隨著以太坊價格的極度縮水,以及流動性的嚴重收縮,鎖定在DeFi中的總價值急劇下降。在2021年11月的市場ATH達到1600億美元的峰值后,DeFi 鎖倉值已經下降了超過1203億美元(-75%)。這使得DeFi抵押品價值下降到397億美元,回到了2021年2月的水平。

以太坊:DeFi中總鎖倉量(USD)

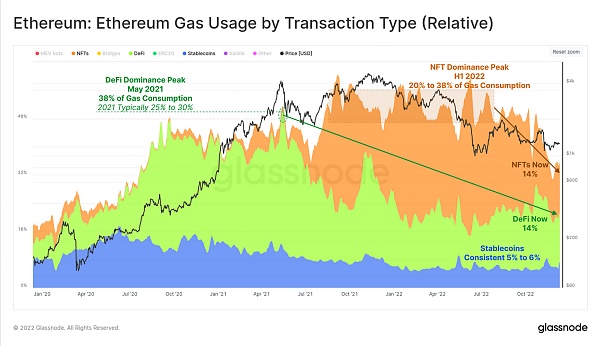

過去兩年,按交易類型劃分的gas費消耗占比也顯示出市場偏好的變化。從2020年7月到2021年5月,DeFi協議占據了所有gas費消費的25%至30%,但此后下降到只有14%。

在類似的繁榮-蕭條周期中,到2022年上半年,NFT相關交易占gas費用量的20%至38%,但現在也下降到14%。今年全年,穩定幣一直保持著5%至6%的占比。

以太坊:以太坊按交易類型劃分gas費

穩定幣流出

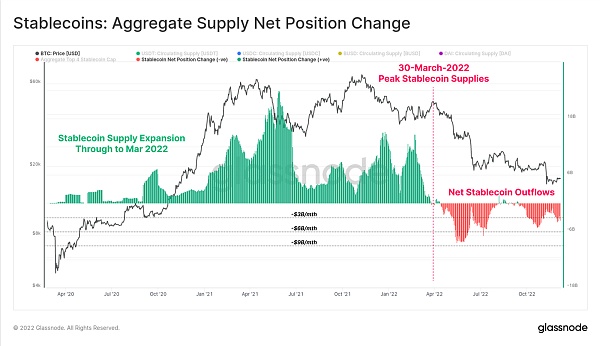

自2020年以來,穩定幣已成為該行業資產的基石,按照市值,前6大資產中的3種是穩定幣。2022年3月,穩定幣的總供應量達到了1615億美元的峰值,然而此后出現了超過143億美元的大規模贖回。

總體而言,這反映了每月從該空間凈流出的資本在-40億至-80億美元之間。然而,同樣值得注意的是,這只反映了穩定幣供應峰值的8%,這表明大部分資本仍然留在這種新的數字美元格式中。

穩定幣:總體供應凈頭寸變化

相對穩定幣的供應主導地位也發生了明顯的變化。

BUSD脫穎而出,其市場份額從10%增加到2022年的16%,現在代表220億美元的總資產價值。

Tether一直保持著相對穩定的45%至50%的市場份額,盡管自5月以來,USDT的贖回總額為184.2億美元。

USDC的主導地位在6月達到38%的高峰,但此后下降到31.3%,現在占447.5億美元的價值。

穩定幣:供應主導地位(相對)

雖然穩定幣目前正在經歷贖回階段,以及資本凈流出,但以太坊的發送量在整個2022年下半年持續攀升。在2021-22年的大部分時間里,穩定幣的總發送量穩定在每天160億美元左右,但自7月以來繼續攀升至每天200億至300億美元之間。

在5月、6月和11月的高波動性拋售事件中,穩定幣的總發送量在370億至510億美元之間達到峰值,表明在去杠桿化事件中對美元流動性的極端需求。

穩定幣:轉移量

總結

今年,BTC和ETH的跌幅都超過了11月創下的歷史最高點-75%。自5月以來,大規模的去杠桿化事件打斷了這一趨勢。這導致了顯著的信貸收縮,許多企業破產,數十億美元的龐氏騙局(LUNA-UST)不幸崩潰。令人可悲的是,FTX的情況似乎是欺詐行為。

2022年是殘酷的一年,隨著流動性和投機性的枯竭,它將波動性和交易量推向了多年來的最低點。隨著投機者的離開,比特幣長期持有者的供應已經推到了另一個ATH,而投資者似乎正在介入,在每一個價格下跌的過程中,交易量不斷增加。以太坊合并也在9月成功執行,穩定幣繼續顯示出有意義的產品市場適應性。

Decentralized系統的彈性是通過多年的試驗和戰斗的傷痕建立起來的,然而這些事件最終造就了HODLer群體,即最后的買家。在經歷了2022年的所有挑戰之后,數字資產行業仍然屹立不倒,吸取教訓。

無論2023年會發生什么,我們相信這個行業將經受住時間的考驗,我們相約在2023年,下一個區塊見。

原文作者:Checkmate, Glassnode

文章來源:https://insights.glassnode.com

原文鏈接:https://insights.glassnode.com/the-week-onchain-week-50-2022/

達瓴智庫

企業專欄

閱讀更多

金色財經 子木

金色早8點

去中心化金融社區

虎嗅科技

區塊律動BlockBeats

CertiK中文社區

深潮TechFlow

念青

Odaily星球日報

騰訊研究院

人工智能 AI 有人熱情膜拜,有人畏懼如虎,AI 的發展已經進入高層面的快車道,技術更新迭代日新夜異,技術無罪也無善惡,曾經科幻未來的人機交流.

1900/1/1 0:00:00撰文:Jason,Buidler DAO Co-founder對于整個 Web3 行業來說,我認為一切可以降低普通用戶進入的門檻和成本的都是好東西,對于 NFT 賽道來說.

1900/1/1 0:00:00加密行業在今年似乎也面臨著黃昏時刻:從Luna的隕落到3AC的暴雷,再到FTX的帝國坍塌,一連串負面事件的出現,讓整個行業的發展蒙上了一層陰影.

1900/1/1 0:00:00摘要:當前加密貨幣總市值為8429.85億美元,比特幣市值占比約為37%,以太坊市值占比為17%。這一數字與2021年末加密數字貨幣總市值最高超過3萬億美元相比,已經是腰斬再腰斬了.

1900/1/1 0:00:00▌港交所亞洲首批加密資產ETF上市金色財經報道,港交所文件顯示,今天上市的兩只新ETF—南方東英比特幣期貨ETF及南方東英以太幣期貨ETF由南方東英資產管理有限公司管理.

1900/1/1 0:00:001978年的改革開放到今天,中國總共經歷了四次最重大的投資機遇:第一次投資機遇來自于80年代的企業改制和出口導向為主的一個經濟模式,廣東以及江浙地區的很多企業,就是在中國的出口導向政策之下.

1900/1/1 0:00:00