BTC/HKD+0.92%

BTC/HKD+0.92% ETH/HKD+1.43%

ETH/HKD+1.43% LTC/HKD-0.17%

LTC/HKD-0.17% ADA/HKD+0.98%

ADA/HKD+0.98% SOL/HKD+4.41%

SOL/HKD+4.41% XRP/HKD+0.92%

XRP/HKD+0.92%根據美國證券交易監督委員會(SEC)在本周三提交的對加密資產交易所FTX聯合創始人Gary Wang和Alameda Research前首席執行官Caroline Ellison的訴訟中表示,FTX的平臺幣FTT作為投資合約進行出售,本身是一種“證券”。業內人士認為,這樣的認定,或對行業產生深遠影響。

筆者近幾年來一直在關注美國對于加密資產的監管政策及定性,此前也寫過數篇文章進行介紹與分析。筆者認為,這次美國SEC認為FTT為證券,既在意料之外,但又在情理之中。之所以說意料之外,還是在于FTX暴雷事件的廣泛傳播度和FTX的影響力,SEC在其他訴訟中認為眾多加密資產屬于證券的案件不勝枚舉,只是鮮見有如此影響力和發酵于輿論。

此外,SEC的負責人不止一次在公開場合有過表述,除了比特幣和以太坊之外,其他的加密資產多為證券,所以這次指出FTT是證券,又是在意料之中。

SEC官網

首先我們應該提前說明,目前對FTT屬于證券的說法來源于美國SEC的觀點,但并非最終結論。在美國,一種產品或者說是工具是否屬于法律意義上的“證券”,最終是由法院決定。當SEC認為市場主體發行了未進行注冊的證券,而該等產品是否屬于證券存在爭議時,SEC有權向法院提起訴訟,要求法院對訴爭產品的性質作出最終裁判。目前SEC提起的訴訟,即屬于這種情形。畢竟,當FTT被認定為證券時,SEC對該事件的管轄,就具有了正當性。

本文內容較長,主要分為三個部分:

什么是美國《證券法》意義上的證券?

什么樣的加密數字資產是證券?

美國SEC為什么認為FTT是證券?

眾所周知,豪威測試(Howey test)是評判某種加密數字資產是否構成美國證券法上的投資協議(Investment contract)的主要方法。

根據美國《證券法》第2節(a):“證券”一詞系指任何票據、股票、庫存股票、債券、公司信用債券、債務憑證、盈利分享協議下的權益證書或參與證書、以證券作抵押的信用證書,組建前證書或認購書、可轉讓股票、投資契約、股權信托證,證券存款單、石油、煤氣或其它礦產小額利息滾存權、或一般來說,被普遍認為是“證券”的任何權益和票據,或上述任一種證券的權益或參與證書、暫時或臨時證書、收據、擔保證書、或認股證書或訂購權或購買權。

原文:The term“security” means any note, stock, treasury stock, security future, securitybased swap, bond, debenture, evidence of indebtedness, certificate of interestor participation in any profit sharing agreement, collateral-trust certificate,preorganization certificate or subscription, transferable share, investmentcontract, voting-trust certificate, certificate of deposit for a security,fractional undivided interest in oil, gas, or other mineral rights, any put,call, straddle, option, or privilege on any security, certificate of deposit,or group or index of securities (including any interest therein or based on thevalue thereof), or any put, call, straddle, option, or privilege entered intoon a national securities exchange relating to foreign currency, or, in general,any interest or instrument commonly known as a “security”, or any certificateof interest or participation in, temporary or interim certificate for, receiptfor, guarantee of, or warrant or right to subscribe to or purchase, any of theforegoing.

作為一個判例法國家,提到SEC對“證券”的認定,就無法回避“Howey案”。

關于什么是證券,目前公認最權威的解釋出現在美國最高法院1946年在SEC v.Howey案件中的判決陳述。根據Howey案件中制定的標準,判斷投資是否是證券,必須要考慮:

CFTC增加GMAC和小組委員會的成員;包括Uniswap、Polygon團隊代表:金色財經報道,美國CFTC委員、全球市場咨詢委員會 (GMAC)發起人Caroline D. Pham宣布了GMAC及其全球市場結構、技術問題和數字資產市場小組委員會的新成員和領導層。包括Uniswap Labs、Polygon Labs、Crypto.com、CoinFund、Galaxy Digital團隊代表。

據悉,GMAC及其小組委員會共有128名成員,構成了CFTC發起的有史以來規模最大的單一咨詢委員會計劃。[2023/7/7 22:23:15]

(1)是否涉及投入資金;

(2)是否是投資到一個共同的企業里面;

(3)投資者有獲得盈利的期待;

(4)是否完全依靠投資者以外其他人的努力。

在Howey案件中,被告將弗羅里達的柑橘地按照每英畝的固定售價分別賣給不同的投資者,并向投資者承諾由其公司統一幫助投資者管理并銷售柑橘,投資者不用參與日常的管理。

在宣傳時,被告宣稱這會為投資者帶來巨大收益,但是后來收益并沒有實現。投資者認為自己上當受騙而進行了投訴,SEC介入后以被告沒有注冊就銷售證券產品為由起訴了被告公司。美國最高法院最終判定被告設計的這種投資產品符合“證券”定義,SEC有管轄權。

在Howey案例之后,不斷有新的判例涌現,比如美國最高法院在1976年United Housing Foundation Inc. v.Forman案例中,在重申了Howey案例中判定證券的標準之外,又明確了“投資目的是盈利”是證券的經濟實質。

接著,在1990年美國最高法院在Reves v. Ernst & Young判例中又羅列了幾個條件來判斷一個投資是否屬于“證券”:

(1)推動當事人進行交易的合理動機是什么?如果募資者是為了募集公司或者項目的運營資金,而投資者是為了盈利,這就可能是證券。如果投資者是以消費為目的,那么它就不是證券。

(2)分銷、流通之計劃,它是投機或投資常見的交易工具嗎?如是,則是證券。

(3)投資者大眾的合理期待是否為證券。

(4)有無其他另一規范體系的存在以降低投資者的損失風險。如無,則是證券。這被稱為“里夫斯測試”。——引用于中國法學雜志社 邢會強|我國《證券法》上證券概念的擴大及其邊界。

根據上述標準,最高法院在Reves案例中將一個農民合作社所發行的有浮動利息的融資債券判定為“證券”。

此外,在前文已經提到過Forman案中,政府廉價屋開發公司和住戶簽訂了一個投資協議,根據該協議,住戶必須預付一定的資金購買開發公司的股份用來修建廉價屋,廉價屋建成之后住戶有權居住,同時需要按照雙方協議約定繳納一定的租金和管理費。

需要強調的是,住戶所持有的廉價屋開發公司的股份是不可轉讓的,住戶搬出廉價屋時,廉價屋開發公司會按照原來的購買價格將錢款退給住戶。

在后來,廉價屋的建造費用隨著通貨膨脹而不斷升高,開發公司就對住戶提高租金和管理費,這引起了住戶們的不滿,他們以「證券欺詐」為由將開發公司訴至法院。

最高法院最后判定這其中的股份買賣不屬于證券,依法不應當適用證券法。其理由是住戶購買開發公司股份時的主要目的是為了能夠住進廉價屋,而不是為了獲得投資的收益,也就是說,從經濟實質上講,用戶的交易行為不是為了盈利。

什么樣的加密資產屬于證券?

然而,Howey test的方法還是較為抽象,在實際的適用中存在較多不確定性。為了解決這一問題,美國SEC早在2019年就發布了一個用于判斷加密數字資產是否屬于投資協議的參考性分析框架,并對豪威測試的具體適用進行了進一步的闡釋。

SEC官網

SEC官網

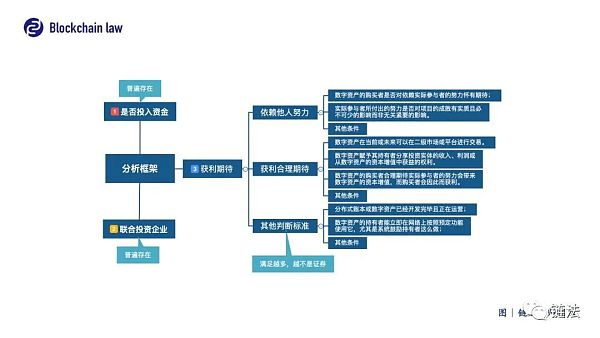

總的來說,Howey test有四個要點,但是為了便于大家理解,我們這里將其提煉為三個重要點:

(1)資金投入;

(2)聯合投資企業;

(3)從他人努力中獲利的合理期待。

鏈法律師團隊制

上述第二個要點所指的「聯合投資企業」是指投資者的財產收入與發起人或第三人的財產相混同,并取決于其運作與成功的企業。

一直以來,根據Howey test的標準,前兩點都是比較容易判斷的,但準確掌握第三點卻沒那么容易。

SEC認為,在評判數字資產是否為投資協議時,「聯合投資企業」普遍存在。

一般而言,我們在判斷某種數字資產是否符合Howey test的關鍵是看「投資人是否有從他人努力中獲利的合理期待。」

當項目的發起者、承銷者或其他第三方及第三方附屬機構(這些主體被統稱為實際參與者或“AP”(active participant))對投資人所投資的實體投入了充分且實質性的努力,而這些努力對項目的成敗有影響時,若投資人對從此種努力中獲利存在合理期待,則項目所涉數字資產滿足上述豪威測試的第三點。

俄議員:與伊朗的統一數字貨幣或在年底前實施:金色財經報道,據俄羅斯衛星網報道,俄國家杜馬國際事務委員會主席列昂尼德?斯盧茨基表示,與伊朗的統一數字貨幣可能在年底前實施,這是有前景的方向。俄羅斯駐德黑蘭大使阿列克謝·德多夫2月早些時候表示,俄羅斯和伊朗正研究在進出口業務中使用數字貨幣的可能性。他指出,這一過程“處于工作階段”,需要專家認真研究,包括建立必要的法律法規框架。[2023/2/20 12:17:23]

SEC發布的分析框架對豪威測試的第三點進行了進一步明確,該框架指出,應當從以下方面考慮數字資產是否符合第三點——從他人努力中獲利的合理期待:

(一)怎么判斷是否依賴其他人的努力

在判斷是否存在依賴他人努力時,主要應當考慮以下「兩個問題」。

1.數字資產的購買者是否對依賴實際參與者的努力懷有期待;

2.實際參與者所付出的努力是否對項目的成敗有實質且必不可少的影響而非無關緊要的影響。

除了上述兩點以外,以下條件滿足得越多,越說明依賴他人努力的事實存在。

1.實際參與者負責數字資產網絡的開發、改進、運營或推廣。

2.存在許多必須由或期待由實際參與者承擔的任務,這些任務不能由松散的社區用戶來承擔。

3.實際參與者創造了數字資產交易市場或決定數字資產的價格。

例如:

(1)實際參與者控制著數字資產的產生與發行;

(2)或實際參與者通過回購、燃燒等方式控制市場上的數字資產總量以達到控制數字資產價格的目的。(目前包括平臺幣在內的許多數字資產的項目方,都在通過這種形式控制數字資產價格。)

4.實際參與者在數字資產網絡的持續發展過程中扮演著領導或核心角色。

5.實際參與者對數字資產的特性、數字資產網絡或數字資產所對應權益等問題的決定或判斷存在持續性的實質影響。

(1)決定是否以及如何對那些給數字資產網絡或組織提供服務的人進行補償。

(2)決定何人在何種條件下能獲得額外的數字資產。

6.數字資產的購買者合理期待實際參與者努力促進自身利益并提升數字資產或數字資產網絡的價值。

在判斷某種「先前以證券形式出售的數字資產」在后續售賣中是否仍存在“依賴他人努力的事實”還需要考慮以下事實:

1.是否實際參與者或實際參與者繼任者的努力,對數字資產投資價值仍有重要影響;

2.是否數字資產網絡以購買者對實際參與者投入經營方面的努力不再抱有合理期待的方式運營;

3.是否實際參與者對投資實體的成功與否不產生影響。

(二)怎么判斷對獲利的合理期待

以下特征符合得越多,越表明「對獲利的合理期待」存在:

1.數字資產賦予其持有者分享投資實體的收入、利潤或從數字資產的資本增值中獲益的權利。

2.數字資產在當前或未來可以在二級市場或平臺進行交易。

3.數字資產的購買者合理期待實際參與者的努力會帶來數字資產的資本增值,而購買者會因此而獲利。

4.數字資產被廣泛提供給潛在購買者。(這一條件的意思是數字資產的發行和交易數量以投資目的確定而非以正常使用目的確定,也就是說其發行和交易量可能遠大于或遠小于實際使用所需求的量)

5.數字資產的交易價格與所對應的商品或服務的真實價值之間不存在明顯的關聯。

6.數字資產的交易和一般消費者所購買或消耗基礎商品或服務的數量之間沒有明顯關聯。

7.實際參與者所募集的資金超過了其建立網絡或數字資產的實際需要。

8.持有與向公眾發行的數字資產同類別的資產時,實際參與者能夠獲利。

9.實際參與者繼續在運營或收益過程中籌集資金,以增強數字資產或網絡的價值。

10.數字資產在直接或間接銷售時存在以下情況:

a)實際參與者的專業能力或經驗能增加數字資產或其網絡的價值。

b)數字資產在銷售時宣稱其為一項投資,或稱數字資產的持有者將稱為投資人。

c)出售數字資產所產生的收益的預期用途為開發數字資產或其網絡。

d)數字資產或其網絡存在尚未實現的功能,或實際參與者將在未來實現該功能。

e)承諾或暗示將建立新的業務或運營體系,而非使用現存的東西。

f)數字資產在未來的可交易性是主要賣點。

g)在銷售或宣傳材料中強調數字資產網絡在未來的盈利前景或數字資產未來的增值前景。

h)宣稱數字資產交易所的可用性,或實際參與者明示或暗示將建立或以其他方式支持數字資產交易所。

除上述之外,在判斷「某種先前以證券形式出售的數字資產」在后續售賣中是否仍存在“獲利合理期待”時,還需要考慮以下事實:

1.數字資產的購買者不再合理期待實際參與者的持續開發成為決定數字資產價值的關鍵因素;

2.數字資產的價值已經與其可兌換的商品或服務的價值形成直接且穩定的聯系;

福布斯報告:幣安在不到60天內資金外流達120億美元:金色財經報道,《福布斯》最新發布的一份分析報告顯示,加密貨幣交易所幣安正在遭遇資金外流。12月13日,獨立加密數據公司Nansen爆料稱,幣安在一周內損失了30億美元的資產,占該公司當時總資產的4%。但福布斯的一項調查顯示,自趙長鵬在推特上淡化Nansen提款報告的同一天以來,幣安損失了15%的資產,即在不到兩個月的時間里,有近四分之一的資金離開了幣安交易所,達到120億美元。

此外,幣安平臺幣BNB在過去兩個月下跌29%,據福布斯估計,幣安還剩下大約2900萬個代幣,比交易所11月10日披露的數量減少了51%。與此同時,該公司的BUSD穩定幣數量下降了40%。幣安似乎也在逐漸失去信任和影響力,雖然自11月以來凈資產下降了24%,但Matic、APE和gala等知名山寨幣的投資者將其在交易所的資產削減了40-50%。[2023/1/10 11:03:18]

3.數字資產的交易量與其所代表的商品或服務的實際需求量相符;

4.數字資產的持有者能夠將其用于預定功能,例如獲取商品或者服務;

5.從數字資產增值中所取得的利益是否被限定用于指定用途;

6.是否任何實際參與者都無法訪問重要且非公開的或其他重要的關于數字資產的信息。

(三)其他

在考慮是否存在“從他人努力中獲利的合理期待”這一事實時,聯邦法院秉持「經濟實質重于形式」的原則。

因此,在衡量這一事實時,聯邦法院會考慮投資者購買數字資產是否用來使用與消費(而非投資)。

雖然下列關于使用或消耗數字資產的事實對于豪威測試沒有決定性影響,但某種數字資產符合的項數越多,越表明其不符合豪威測試。

1.分布式賬本或數字資產已經開發完畢且正在運營;

2.數字資產的持有者能立即在網絡上按照預定功能使用它,尤其是系統鼓勵持有者這么做;

3.數字資產的產生于結構設計是以滿足用戶需求為目的,而非以滿足數字資產或其網絡的增值為目的。例如,數字資產只能在其網絡中被使用,且其一般情況下僅以用戶實際需要的量進行交易;

4.數字資產的升值前景有限。例如,數字資產的設計原則規定其價值不會隨時間推移而改變,理性投資者也不會以長期持有該數字資產的方式進行投資;

5.對那些被稱為虛擬資產的數字資產而言,其能夠立即在各種情況下被用于支付,或作為法幣的替代品。具體而言:

a) 此類數字資產不需要兌換為法幣或其他數字資產后再用于支付;

b) 此類數字資產實際上被用作價值儲藏工具或支付手段。

6.對于以商品、服務或權利為支撐的數字資產,其能夠在已經開發完成的網絡或平臺上兌換支撐它的內容;

7.數字資產的增值對于其按預定功能被使用而言是次要的;

8.數字資產的出售以其功能而非升值前景為賣點;

9.潛在購買者能夠按預設功能使用數字資產;

10.對數字資產交易的限制是為了滿足其使用目的,而非促進其投機市場發展;

11.如果數字資產的實際參與者創建了二級市場,則該市場僅用于平臺內用戶的數字資產交易。

SEC強調,在判斷數字資產是否為投資協議時,以上要素可能不夠全面,且任何單個要素對于此判斷均無決定性影響。此分析框架僅供參與到數字資產的發行、交易中的人參考。

除了上述之外,早在2017年,SEC在關于The DAO一案的報告中,就闡述了關于DAO token是證券的認定,并且完全是按照Howey一案中形成的評判標準(Howey Test)進行的。

其中也明確指出了認定其為證券的分析:

(1)是否涉及投入資金:投資者采取使用ETH換取DAO token的形式進行投資,ETH一直被視為是一種有價值的虛擬商品。

(2)是否是投資到一個共同的企業里面:所有投資者投資的ETH都被集中起來,用于項目的開展,其投資目的相同。

(3)投資者有獲得盈利的期待:通過投資,投資者希望可以得到投資收益。

(4)其投資盈利是否依靠投資者以外其他人的努力:在SEC對DAO token的這一點認定上,用了大量的篇幅去闡述這個問題。其主要理由有兩點:

A.slock.it以及該網站的聯合創始人,管理層的經營努力對于該企業而言是必不可少的。

B.盡管被授予投票權,但代幣的持有者的投票權受到限制,代幣持有者實質上對slock.it及其管理層、創始人的經營努力有所依賴。代幣持有者的投票權不足以支持其對被投資實體進行實際控制。

為什么美國SEC認為FTT是證券?

在美國SEC起訴FTX聯合創始人Gary Wang和Alameda Research前首席執行官Caroline Ellison的文件中,有明確論述為何其認為FTT是證券。

由于SEC的論述和分析比較詳細,基本沿襲了Howey test和其此前出臺的分析框架的結構,且筆者認為對于考量其他平臺幣及加密資產具有重要借鑒意義。因此,在下文中我們將采取中英對照的方式完整呈現其關于其討論FTT是證券的論述。

數據:USDT轉賬次數創18個月新高:金色財經報道,據Glassnodes數據顯示,USDT轉賬次數在過去一小時(7日均值)達到7,656.232,創18個月新高。[2022/12/17 21:49:40]

SEC起訴資料

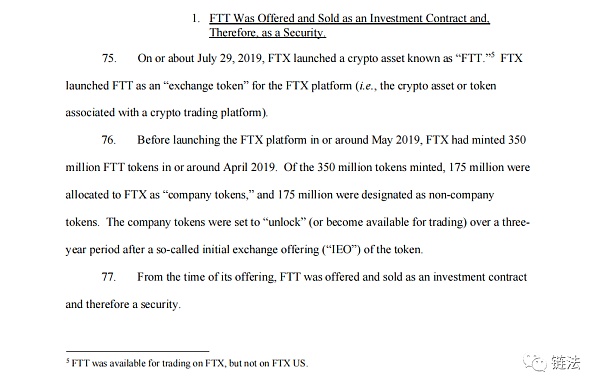

首先,SEC明確提出,由于FTT是作為投資合約被發行和出售,所以其屬于證券。

FTT Was Offered and Sold as an Investment Contract and, Therefore, as a Security.

FTT作為投資合同被發行和出售,因此屬于證券。

以下75-77部分,SEC介紹了FTT的基本情況。根據FTX白皮書和公開資料顯示,FTT的應用場景主要有回購銷毀、手續費折扣、OTC權益、IEO質押以及具有其特色的是FTT能夠作為平臺期貨交易的保證金,這對本身就以衍生品交易見長的FTX來說,大大提升了FTT的市場需求及使用率。

FTT共有3.5億枚。50%由團隊持有,鎖倉三年。另外50%中的5930萬枚分3輪認購出售,分別賣出5000萬、650萬、280萬枚FTT。筆者認為,這5930萬枚的FTT,本質屬于ICO(IEO),按照美國SEC以往處理類似案件的情形來看,有可能被要求退還投資款并支付利息。

75. On or about July 29, 2019, FTX launched a crypto asset known as “FTT.”5 FTX launched FTT as an “exchange token” for the FTX platform (i.e., the crypto asset or token associated with a crypto trading platform).

2019 年 7 月 29 日左右,FTX 推出了一種名為“FTT”的加密資產,將其作為 FTX 平臺的“交易所代幣”(即與加密交易平臺相關的加密資產或代幣)。

76. Before launching the FTX platform in or around May 2019, FTX had minted 350 million FTT tokens in or around April 2019. Of the 350 million tokens minted, 175 million were allocated to FTX as “company tokens,” and 175 million were designated as non-company tokens. The company tokens were set to “unlock” (or become available for trading) over a three year period after a so-called initial exchange offering (“IEO”) of the token.

在 2019 年 5 月左右推出 FTX 平臺之前,FTX 在 2019 年 4 月左右鑄造了 3.5 億個 FTT 代幣。其中,1.75 億個作為“公司代幣”由 FTX持有,1.75 億個被指定為非公司代幣。 “公司代幣”將在所謂的首次交易所發行(“IEO”)后的三年內“解鎖”(或可用于交易)。

77. From the time of its offering, FTT was offered and sold as an investment contract and therefore a security.

從發行之時起, FTT就被作為一種投資合同發行并出售,因而屬于一種證券。

以下78-80提及投資人將資金共同投入到FTX平臺。即涉及資金投入,且投資者的財產收入與發起人或第三人的財產相混同。其中明確提及FTX將出售FTT所得資金與其他收益混同在一起,并沒有做區分。這符合SEC數字資產證券框架分析中關于「聯合投資企業」的定義,即投資者的財產收入與發起人或第三人的財產相混同。具體如下:

78. Of the 175 million non-company tokens, FTX offered and sold approximately 73 million FTT in so-called “pre-sales” to investors, at prices ranging from $0.10 to $0.80. FTX raised approximately $10 million from these sales of FTT prior to the IEO. The pre-sale tokens were programmed to unlock between one to three months after the IEO. FTX did not manage separate, segregated accounts for investors, but instead pooled all proceeds from the pre-sale and the IEO of FTT and treated them interchangeably.

趙長鵬:“幣安實施KYC導致流失90%客戶”完全是錯誤的引用:8月1日消息,加密貨幣交易平臺 Binance 首席執行官 CZ 針對此前第三方媒體引用關于“Binance 實施 KYC 導致流失 90% 客戶,收入損失數十億美元”的報道回復稱,“這完全是錯誤的引用。但事實是,這類標題的點擊率更高。”[2022/8/2 2:52:06]

在1.75億非公司代幣中,FTX在所謂的“預售”中,以0.10--0.80美元不等的價格向投資者發行并出售了大約7,300萬 FTT。 在首次交易所發行之前,FTX通過銷售FTT籌集了大約1,000萬美元的資金。這些預售代幣在首次交易所發行之后一至三個月方可解鎖。FTX并沒有單獨為這些投資者設置獨立的賬戶并單獨管理,而是將預售和首次交易所發行FTT獲得的所有收益混在一起,并且可以互換。

79. FTX used the pooled proceeds from FTT sales to fund the development, marketing, business operations, and growth of FTX, depending on the success of FTX and its management team in developing, operating, and marketing the trading platform. If demand for trading on the FTX platform increased, demand for the FTT token could increase, such that any price increase in FTT would benefit holders of FTT equally and in direct proportion to their FTT holdings. The large allocation of tokens to FTX incentivized the FTX management team to take steps to attract more users onto the trading platform and, therefore, increase demand for, and increase the trading price of, the FTT token.

有賴于FTX及其管理團隊在交易平臺開發、運營及營銷方面的成功,FTX將其獲得的所有 FTT銷售收益用于FTX的開發、營銷、業務運營和平臺發展。如果 FTX平臺上的交易需求增加,FTT代幣的需求會相應增加,因而 FTT的任何價格上漲將使其持有人直接依據其持有比例平等地獲益。大量代幣被分配給FTX,激勵了FTX管理團隊采取措施吸引更多用戶登錄交易平臺,增加對 FTT代幣的需求,進而提高 FTT代幣的交易價格。

80. As a result of FTX and its management team’s large holdings of FTT, the interests of the company and its management team were aligned with those of investors in FTT.

由于FTX及其管理團隊大量持有 FTT,使得公司及其管理團隊與 FTT投資者的利益一致。

以下81-85詳細論述了FTX的一系列營銷行為使得投資者有獲得盈利的期待。

81. FTX’s FTT marketing materials—consisting of an FTT “whitepaper” and information posted on FTX’s website—described FTT as “the token powering the FTX ecosystem.” The publicly available information led FTT holders to reasonably expect to share in FTX’s growth and future earnings, and from appreciation in the value of FTT.

FTX的FTT營銷資料(包括FTT白皮書及FTX網站上發布的信息)將FTT描述為“推動FTX生態系統的代幣”。 這些公開信息使FTT持有人對從FTX的增長及其未來收益,以及FTT的增值中獲益產生了合理期待。

82. The FTT whitepaper specifically highlighted the profit potential of the token. For example, the whitepaper included the following statements: “We launched FTX in April and already have among the world’s most liquid orderbooks” and “[o]ur goal is to become as profitable as Bitmex and OkEx within a year.” On the FTX website, FTT purchasers were offered a 5% bonus of tokens during the first three days of the IEO if they pre-funded their FTX wallets to purchase FTT, providing a potential immediate profit to investors. FTX also represented that FTT would be listed at $1.00 on July 29, 2019, and the “pre-sales” were at prices ranging from $0.10 to $0.80, which provided purchasers an immediate profit potential based on the announced listing price.

83. The FTX whitepaper further explained: “We have carefully designed incentive schemes to increase network effects and demand for FTT, and to decrease its circulating supply.” The FTT materials stated that the token provided investors with fee rebates and discounts on FTX, and the ability to use the token as collateral for futures positions as well as for “margin trading” that FTX promised to launch “in the future.” The FTT materials referred to potential gains from FTX’s future repurchase and burning of FTT (the “buy and burn” program), to be funded by FTX’s revenues.

FTX 白皮書進一步解釋道:“我們精心設計了激勵計劃,以增加網絡效應和對 FTT 的需求,并減少其流通供應量。”FTT宣傳材料指出,該代幣為投資者提供了FTX的費用回扣和折扣,且該代幣有能力成為期貨頭寸以及FTX承諾“將來”推出的“保證金交易”抵押品。該宣傳材料另外提及FTX未來將使用自身利潤回購和銷毀FTT(“購買并銷毀”計劃),這將使FTT存在潛在利潤。

84. The FTX whitepaper also explained that “[c]ustomers who hold a certain amount of FTT for a period of time will receive lower FTX futures fees” and that this “will further increase demand for FTT.”

FTX白皮書還解釋說,“一定期間內持有一定數量FTT的消費者,將獲得較低的FTX期貨費用”,這“將進一步增加對FTT的需求”。

85. FTT was marketed as an investment that would appreciate in value as it grew and expanded in other ways. FTX represented that it “carefully designed incentive schemes to increase network effects and demand for FTT, and to decrease its circulating supply.” These incentives included that FTT would be listed on FTX and thus could be traded, and FTX’s “buy and burn” program would purchase FTT, thus boosting demand, and then burn those purchased tokens in order to decrease the supply of FTT and increase its price.

FTT被宣傳為一種投資,隨著它以其他方式增長和擴張,其價值會上升。FTX表示,它“精心設計了激勵計劃,以增加網絡效應和對FTT的需求,并減少其流通供應量。”這些激勵措施包括FTT將在FTX上市并交易、FTX的“購買并銷毀”計劃將購買FTT,從而刺激需求,然后銷毀已購代幣,減少FTT的供應,提高其價格。

以下86-90部分,詳細闡述了FTX會通過一系列動作使得投資人相信通過其努力可以帶來回報。這與SEC數字資產證券框架中規定的關于如何認定依賴其他人的努力和有獲得收益的合理期待相吻合。

86. FTX marketed FTT by encouraging purchasers to believe that its platform would succeed and provide a return based on that success. The FTT whitepaper emphasized “Why Invest? -- All-Star Team,” and highlighted the importance of the management team’s experience and success in developing crypto asset trading systems. For example, the whitepaper stated that FTX’s “greatest strength lies in the team behind it” and touted FTX’s “Track Record of Proven Success” based on the background and experience of its management team. The FTT materials made clear that FTX’s core management team’s efforts would drive the growth and ultimate success of FTX. The whitepaper also advertised that certain features gave FTX an advantage over competing platforms, including industry-leading risk management systems and its liquidation engine model.

FTX 通過鼓勵購買者相信其平臺會成功并基于該成功產生回報來營銷 FTT。FTT白皮書寫道:“為什么要投資?--全明星團隊“,并強調了管理團隊在開發加密資產交易系統方面的經驗和成功十分重要。例如,白皮書指出,FTX “最大的優勢在于其幕后團隊”,并根據其管理團隊的背景和經驗吹捧 FTX 的“可追溯的成功記錄”。FTT 宣傳材料明確表示,FTX 核心管理團隊的努力將推動 FTX 的增長和最終成功。白皮書宣傳中還提到,某些功能如行業領先的風險管理系統及清算引擎模型,使 FTX 比其他競品平臺更具優勢。

87.FTX also marketed FTT as an asset that could be used in an “earn program” or in “staking programs” (i.e., a program promising interest payments on deposited assets), as additional ways in which investors could earn returns from FTT.

FTX 還把FTT營銷為一種可用于“賺錢計劃”或“質押計劃”(即承諾對存款資產支付利息的計劃)的資產,而這些計劃是投資者從FTT中獲得回報的其他方式。

88. FTX’s whitepaper tied the prospects of FTT’s investors to the growth of the FTX platform, and noted that FTX would undertake various “Strategies to Acquire Users and Grow Volume,” including the employment of influential spokespeople.

白皮書將 FTT的投資前景與 FTX 平臺的增長聯系起來,并指出 FTX 將采取各種“獲取用戶和增加總量的策略”,包括聘請有影響力的代言人。

89. FTX’s whitepaper also stated that “[t]here are many ways FTT will be used as we add more products and features to FTX. For instance, when we launch a spot exchange in the future, FTT will be used for initial exchange offerings.”

白皮書還指出:“隨著FTX更多產品和功能的增加,FTT 將有更多用途。例如,我們將來推出現貨交易所時,FTT將用于首次交易所發行。

90. As a result of the above representations and the economic reality at that time, FTT investors had a reasonable expectation of profiting from FTX’s efforts to deploy investor funds to create a use for FTT and bring demand and value to their common enterprise.

基于上述陳述和當時的實際經濟利益,FTT 投資者們合理地期待著FTX把其從投資者手中募集的資金用于為FTT創造更多用途,并為他們共同的企業帶來需求和價值,進而投資者們從中獲得利潤。

通過上述闡述,我們可以清晰看到SEC認定FTT是證券的邏輯。我們應當注意到,“股票”或者“債券”作為證券往往高度標準化,具有顯著特征易于識別。但“投資合同”卻可以有許多不同的表現形式,通過Howey test確定下來的認定規則及近幾年美國SEC對加密資產領域的執法現狀,也反映了其對于數字資產證券屬性的認定的基本原則是「經濟實質重于形式」。

正如SEC前主席Jay Clayton在給白宮代表的回信中提到的:你在信中還問我是否贊同海曼主任在18年6月的演講中關于數字代幣的某些表述。我同意他關于“數字資產是否以證券的形式進行發行和交易并非一成不變或完全符合法律文件定義的“的分析,某種數字資產在最初發行或交易時是以證券的方式進行,因為其符合投資契約(根據美國證券法,投資契約是證券的一種)的定義,但在后續的交易中其內涵可能變化,并不再符合投資契約的定義。(最典型的是以太坊)

這一次,美國SEC關于FTX平臺幣FTT屬于證券的認定,勢必在行業內掀起軒然大波。區塊鏈所體現的去中心化精神并不是追求無監管狀態,相反的,一定程度、一定情形下用技術解決監管問題就是避免中心節點的作惡從而更好的保護投資者的利益,這與監管所追求的目標一致,區塊鏈的分布式技術和去中心化精神與監管并不沖突,更不用說像FTX這樣本就是高度中心化的交易平臺。

如果說FTX的自暴是引起SEC等部門聯合執法的觸媒,那透過現象看本質,行業合規之路,道阻且長。

鏈法

個人專欄

閱讀更多

金色財經 子木

金色早8點

去中心化金融社區

虎嗅科技

區塊律動BlockBeats

CertiK中文社區

深潮TechFlow

念青

Odaily星球日報

騰訊研究院

Tags:FTTFTX數字資產THEftt幣還有希望嗎ANIME Vault (NFTX)數字資產評估The Forms

摘要:當前加密貨幣總市值為8429.85億美元,比特幣市值占比約為37%,以太坊市值占比為17%。這一數字與2021年末加密數字貨幣總市值最高超過3萬億美元相比,已經是腰斬再腰斬了.

1900/1/1 0:00:00▌港交所亞洲首批加密資產ETF上市金色財經報道,港交所文件顯示,今天上市的兩只新ETF—南方東英比特幣期貨ETF及南方東英以太幣期貨ETF由南方東英資產管理有限公司管理.

1900/1/1 0:00:001978年的改革開放到今天,中國總共經歷了四次最重大的投資機遇:第一次投資機遇來自于80年代的企業改制和出口導向為主的一個經濟模式,廣東以及江浙地區的很多企業,就是在中國的出口導向政策之下.

1900/1/1 0:00:00盡管受到外界越來越多的質疑,Meta Platforms Inc.仍表示明年將繼續把公司20%的支出用于“元宇宙”項目“Reality Labs”上.

1900/1/1 0:00:00撰文:pourteaux長期以來,我一直在批評這樣一種觀點 : Twitter 是一個“城市廣場”,在那里,適度管理被稱為“審查”,用戶有權成為平臺會員,并成為受控制的受眾.

1900/1/1 0:00:00原文標題:《詳解 EIP-4361:什么是以太坊登錄?》原文來源: TokenviewLabs Part 1:什么是 EIP-4361?Part 2:以太坊登錄對.

1900/1/1 0:00:00