BTC/HKD+0.11%

BTC/HKD+0.11% ETH/HKD+0.77%

ETH/HKD+0.77% LTC/HKD+0.47%

LTC/HKD+0.47% ADA/HKD+2.09%

ADA/HKD+2.09% SOL/HKD+1.02%

SOL/HKD+1.02% XRP/HKD+0.91%

XRP/HKD+0.91%原文:《How to Double Down on DeFi》by William M. Peaster

編譯:DeFi 之道

今年最大的加密貨幣崩盤事件背后有一個共同的主題。從 3AC 和 Celsius 到 FTX(也許很快就會有 Genesis?)——許多中心化加密實體已經倒下,讓用戶承擔后果。

對于想要拒絕中心化金融并擁抱 DeFi 的消費者來說,這種過渡往往令人望而生畏。因為 DeFi 工具通常比 CeFi 工具更難駕馭和發現,但是這種探索的回報卻是巨大的。

本文將通過一個教程回歸基礎知識,并展示開始使用 DeFi 的最佳場所。

圖片:Logan Craig在最近由 FTX 驅動的加密貨幣中心化金融領域的動蕩中,以太坊上的頂級 DeFi 項目一直進展得很順利。

這些經過實戰檢驗的去中心化協議向我們展示了能夠親自管理個人鏈上資金的力量,而不必擔心像 FTX 這樣的腐敗中介機構。

Compound創始人對CeFi接受DeFi表示興奮:Compound創始人Robert Leshner今日在活動中表示,集中化金融(CeFi)將不可避免地接受DeFi,而且有跡象表明這種情況已經發生了。他稱,“DeFi與集中化金融的界限將變得模糊,集中化的財務和業務將開始使用DeFi來增強后端,以改善用戶體驗,看到CeFi系統擁抱DeFi后端操作,我真的很興奮。”[2020/12/16 15:21:51]

因此,這個 Bankless 策略將引導你通過使用目前最可靠的 dapps,在 DeFi 上加倍下注來控制你的加密貨幣的最佳方法。

目標:加倍投資于 DeFi

技能:初學者

工作量:1 小時

投資回報率:自我保護的鏈上資金管理

為什么 DeFi 比以往任何時候都重要?在 FTX 崩盤之后,那些將資金存放在托管交易所的交易員們以慘痛的方式了解到,這些實際上不是他們的密鑰,也不再是他們的加密貨幣。

FTX 的領導人濫用權力,似乎從很多人那里竊取和揮霍了資金,其中許多人都是普通人,只是想管理自己的資金并取得成功。

余半城:Defi和CeFi區別是一個機構托管交易,一個是自己控制私鑰做點對點的交易:2020年5月23日,由百團大戰、節點咨詢、金色財經主辦,萊比特、算力360聯合主辦的百團大戰礦業峰會·豐水期之戰在成都開幕。

在會上,比特幣老玩家余半城表示,Defi和CeFi區別是一個是支持機構托管的交易,一個是支持點對點的交易,這是兩個核心。包括去年和前年出了很多Defi的產品,它的核心是用戶掌握自己私鑰,是雙方信息充分情況下完成自主交易。CeFi是大部分用戶沒有自己掌管私鑰的能力,資金資產托管放在平臺上,在平臺的內部撮合下完成交易,這是CeFi和Defi的區別。[2020/5/23]

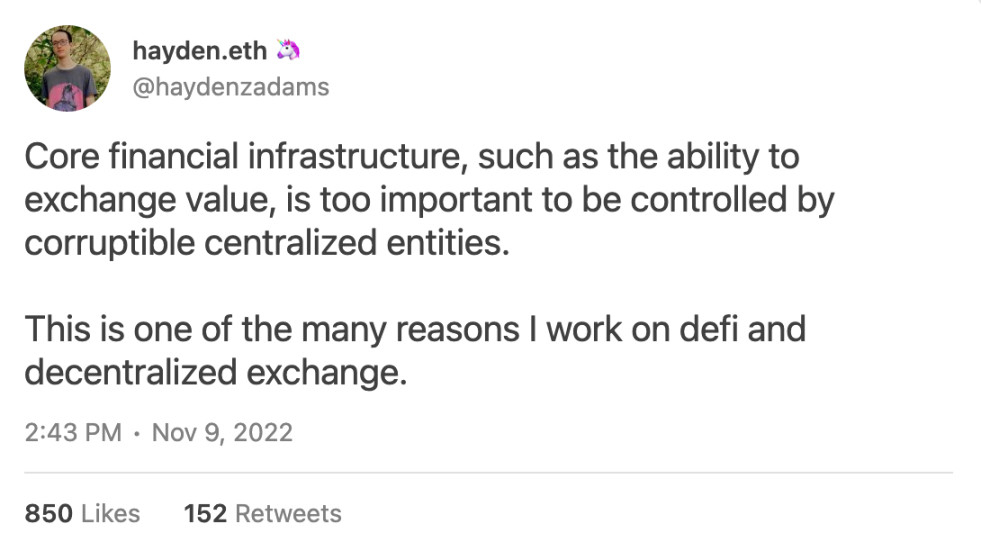

然而,真正的 DeFi 使權力去中介化。DeFi 讓普通人和機構能夠管理自己的資金,同時實現自主托管(self-custodying)。例如,在使用 Uniswap 這樣的去中心化交易所(DEX)時,只有用戶本人可以存入或交易或提取其資金。

在鏈上管理資金的權力掌握在用戶手中。但是,假設你是 DeFi 的新手,或者你已經有一段時間沒有接觸這個領域了——那么,在這個后 FTX 時代,最值得關注的可靠應用是什么呢?

OKEx首席研究員:DeFi和CeFi在兩個領域可以相互結合:據官方消息,在由OKEx主辦的“后疫情時代:DeFi的機遇與挑戰”社群活動上,OKEx首席研究員Williams表示,目前DeFi和CeFi在兩個領域可以相互結合。1、比如質押貸款和國際保理/信用證業務,傳統質押貸款業務總會面臨一些風險,如簽訂質押合同而未實際交付,質權行使上的風險等等;但銀行、券商、信托以及小貸公司使用智能合約來實現第三方的自動鎖倉,整個過程公開透明,這些風險就能很好地解決;2、國際貿易中的保理業務和信用證業務,在跨境貿易中,我們經常會遇到這樣的問題:在國際貿易活動,買賣雙方可能互不信任,買方擔心預付款后,賣方不按合同要求發貨;賣方也擔心在發貨或提交貨運單據后買方不付款,那么這種解決這種信用問題的傳統方式是銀行,這就涉及銀行的信用證業務:由銀行信用替代買賣雙方的商業信用,促進交易的完成。如果我們有一個區塊鏈貿易結算平臺,開發了一個貿易結算合約,出口商直接將預付款放在智能合約中,等出口商的貨物到達目的地,系統驗證各種單證合格后再觸發智能合約放款給出口商,不僅流程簡單,服務費用也會大幅減低。[2020/4/30]

不用擔心,本文將介紹三種最可靠的方法來加倍使用 DeFi。??????????

Maker基金會首席執行官:CeFi和DeFi最終將合并:金色財經報道,Maker基金會首席執行官Rune Christensen表示,拍賣的投標時間已經增加到6個小時,這意味著在網絡堵塞的情況下,拍賣參與者將有更多的時間進行投標。這些更改應該會阻止零投標拍賣的發生。他還指出,采用USDC作為附加抵押品可以降低系統對以太坊波動的依賴性,從而使其更加穩定。針對圍繞采用USDC所帶來的中心化風險的批評,Christensen指出,為了維持MakerDAO協議的穩定性,有必要添加基于現實世界資產的其他抵押品類型。此外,Christensen表示,DeF還處于初期,DeFi最終將與CeFi合并。[2020/4/23]

01 Maker + Oasis 借款

Maker 和 Oasis 是 DeFi 中最古老、最成熟的兩個應用程序。

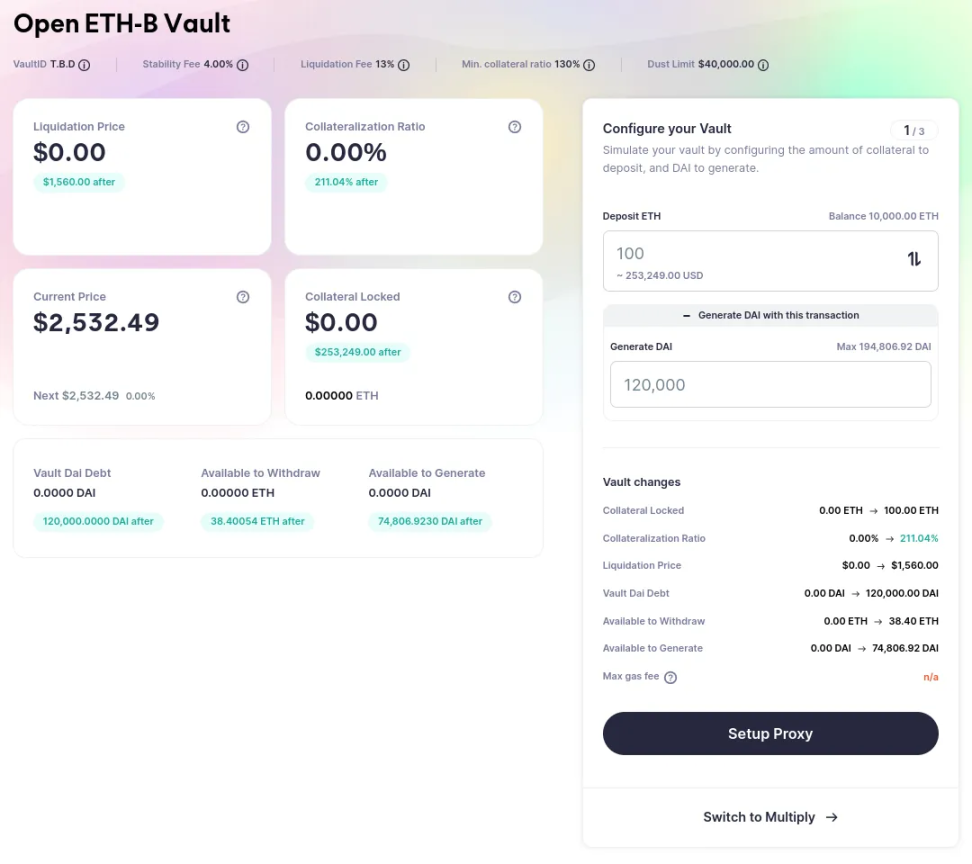

Maker 是一種去中心化借貸協議,你可以在其中抵押 ETH 等加密貨幣,然后用你的抵押品借入 DAI 美元穩定幣。Oasis 是一個用于創建 Maker Vault(也稱為借入頭寸)的領先前端,只需點擊幾下即可。

動態 | UNICEF不會將BTC和ETH捐贈轉換為法定貨幣:據TheMerkle消息,聯合國兒童基金會(UNICEF)不會將比特幣和以太坊捐贈轉換為法定貨幣,所有以加密貨幣作出的捐贈將以加密形式持有,甚至作為同一加密貨幣分發。[2019/10/13]

因此,假設你長期持有 ETH,并且可能不想出售任何 ETH,但是你也會定期有生活開支,在這種情況下,一些額外的流動性會有很大幫助。

通過 Oasis Borrow 配置 ETH 資金庫在這里,提示 Maker + Oasis 組合,你可以從你的抵押品中提取 DAI 流動性,然后根據需要出售 DAI,并在適合你的任何時間段內償還貸款。請查看此完整教程,了解入門流程的分步指南。

你將承擔的主要責任是什么?通過確保你的資金庫在整個過程中保持足夠的抵押以避免清算。幸運的是,這種管理非常簡單,因為 Oasis 現在提供自動買入 / 賣出和止損保護來管理你的頭寸。

02 Aave 用于借貸 ETH

多年來,Bankless 理論認為 ETH 正在成為互聯網本身的結算層和無風險利率。

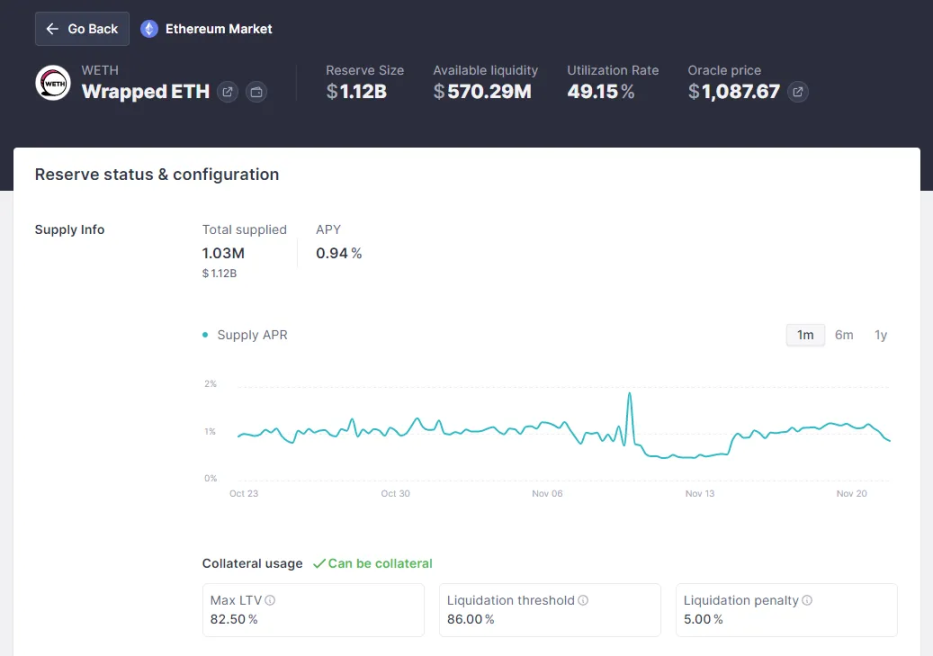

與此類似,正如 Zerion 在上面的推文中提到的那樣,Aave 的 ETH 借貸市場有點像 DeFi 的原生「無風險」利率,通常提供約 1% 的 APY 收益率。

對于不熟悉的人來說,Aave 是一種去中心化和非托管的流動性協議。這意味著 Aave 是一個借貸系統,用戶可以在其中用抵押品借款或借出加密貨幣以賺取利息的收益。

也就是說,如果你有一些 ETH,并想要長期持有,但不介意在此基礎上賺取一些被動收入,那么在 Aave 上借貸是一個值得考慮的可靠途徑。例如,DeFiSafety 團隊目前對 Aave 的評分為 94% 。

如何操作?你只需前往 app.aave.com ,連接你的錢包,在 ETH 借貸市場按「供應(Supply)」,然后填寫你想要的參數并完成存款交易。隨著時間的推移,你會從借款人的付款中獲得相應的利息!

03 用于交易加密貨幣的 Uniswap

Uniswap 是迄今為止最成功和經過實戰檢驗的 DEX。

大多數加密貨幣是以太坊虛擬機(EVM)區塊鏈上的 ERC20 代幣,所以你可以使用 Uniswap(目前部署在 Ethereum、Polygon、Arbitrum 和 Optimism 上)來交易幾乎所有的加密貨幣。

因此,如果你想要或需要交易東西,你絕對不需要將資金存放在 CEX 上。將 Uniswap 與你個人控制的錢包一起使用可以很好地滿足你大部分(幾乎是全部)的交易需求。

Uniswap 的簡單交換 UI至于如何在 Uniswap 上進行實際交易,這很容易。進入 app.uniswap.org ,連接你的錢包,選擇你想要交易的兩種代幣,然后用你的錢包完成交換交易。

如果你在尋找所需的代幣時遇到困難,請嘗試在 GeckoTerminal 等服務上進行搜索,這可以使按照鏈和 DEX 搜索代幣對變得容易,例如 Arbitrum 上的 Uniswap。

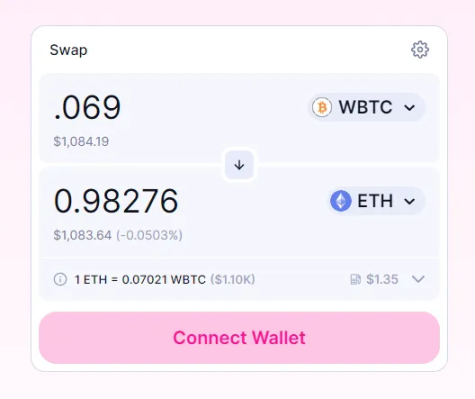

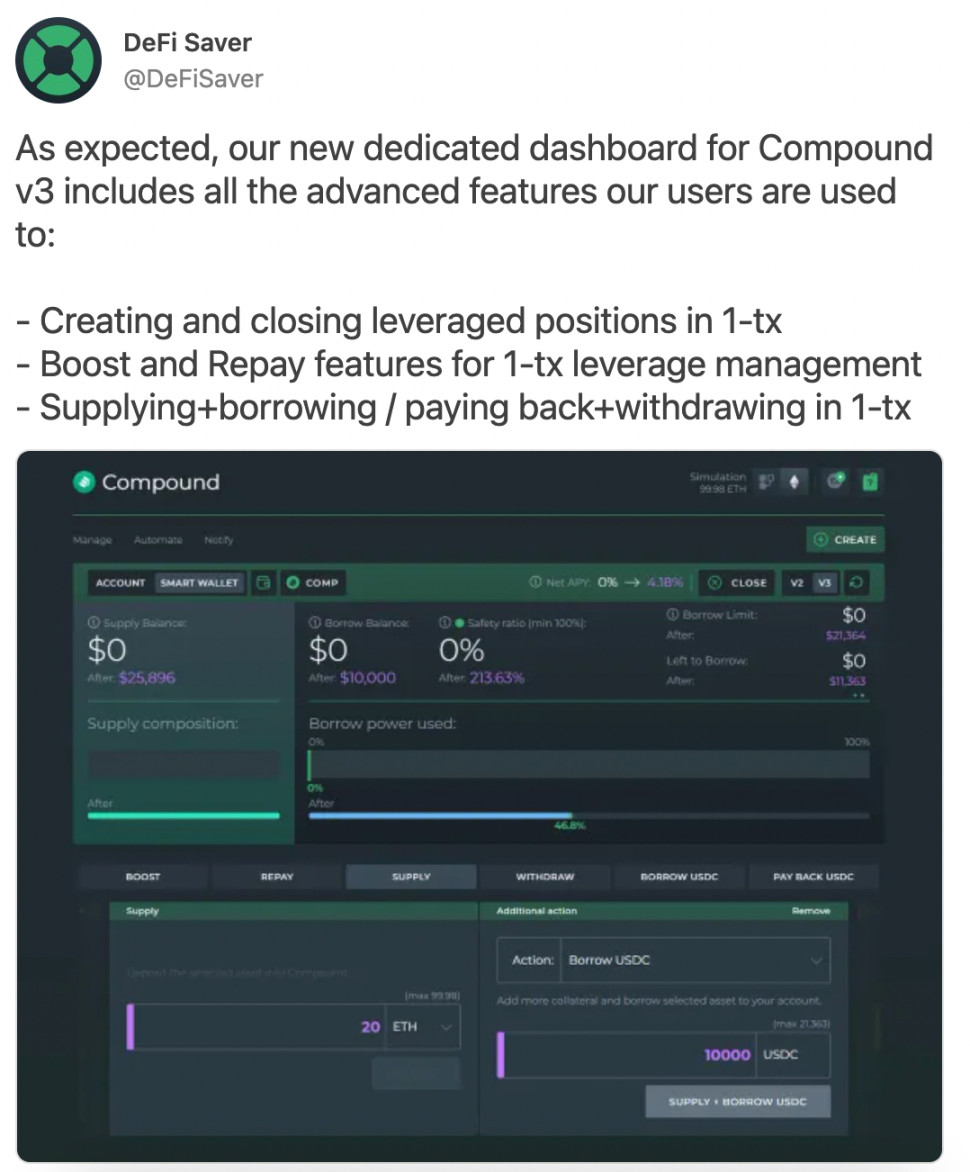

DeFi Saver 是一個先進的 DeFi 管理平臺。

還記得 Oasis 如何成為 Maker 的簡單前端嗎?相比之下,DeFi Saver 好比是目前多個鏈上的多個頂級 DeFi 項目的專業前端,即 Ethereum、Arbitrum 和 Optimism。

事實上,一旦你學會了使用 Maker、Aave 和 Uniswap 的訣竅——加強你的 DeFi 基礎指令游戲的一個好方法是將你的頭寸導入 DeFi Saver,這樣你就可以擁有一個一站式中心來自動化你越來越高級的 DeFi 需求。

目前該平臺支持 Maker、Compound、Aave、Reflexer 和 Liquity 頭寸。它還提供一個由 LiFi 驅動的代幣橋,一個由 0x 驅動的 DEX UI 以及其他功能。

DeFi 生態系統的發展史還不到五年。雖然它仍然有一些粗糙的補丁和我們需要更多改進的地方,但更多的進步將會出現。

毫無疑問:這種進步將通過、圍繞和依靠第一批 DeFi 重量級公司,如 Maker、Aave 和 Uniswap,它們已經過實戰檢驗并獲得了目前的地位。今天在這些去中心化的重量級網站上使用和建立業務,或將在未來幾年安全地引導你的鏈上之旅。

DeFi之道

個人專欄

閱讀更多

金色早8點

比推 Bitpush News

Foresight News

PANews

Delphi Digital

區塊鏈騎士

深潮TechFlow

鏈捕手

區塊律動BlockBeats

比推BitpushNews

WLabs 編者按:德州撲克一直是 W labs 認為最適合做鏈游的一款游戲,上手簡單,博弈性強,受眾面大.

1900/1/1 0:00:002022年第四季度的主要事件想必無人不知,而這也是能夠被載入Web 3.0史冊的事件:FTX的急轉直下,近乎于一夜之間崩塌.

1900/1/1 0:00:00本文來自 coindesk,原文作者:David Z. MorrisOdaily 星球日報譯者 | Moni 本周二(1 月 4 日).

1900/1/1 0:00:00作者:Degg_GlobalMacroFin(微博)1、金融時報剛剛披露了一份據稱是FTX最后時刻的資產負債表,看起來像是SBF在向潛在投資者展示FTX的財務狀況(圖1).

1900/1/1 0:00:00作者:VenturePunk 來源:substack 和許多加密推特用戶一樣,我上周花了太多時間觀看FTX新聞。我一直在關注揭露的信息,對有關公司文化的披露翻白眼.

1900/1/1 0:00:00原文:《宏觀與通脹敘事下,我們正處在市場的哪一階段?》作者:Jerry Shang流動性匱乏的市場,正在等待美聯儲的信號.

1900/1/1 0:00:00