BTC/HKD-0.2%

BTC/HKD-0.2% ETH/HKD-0.1%

ETH/HKD-0.1% LTC/HKD-0.32%

LTC/HKD-0.32% ADA/HKD-0.17%

ADA/HKD-0.17% SOL/HKD-0.2%

SOL/HKD-0.2% XRP/HKD-0.03%

XRP/HKD-0.03%來源:華爾街見聞

撰文:王眉

沒有人確切知道美聯儲主席鮑威爾將在今晚(北京時間周五 22:00)的 Jackson Hole 全球央行年會演講中說些什么,不過有一件事是明確的:鮑威爾今晚這個話不好講。

他是以鷹派的姿態出現,警告將加息 75 個基點,加重美國衰退風險,還是會保持 7 月 FOMC 會議有點偏鴿派的路線,然后推高股市,消除近幾個月來所有被收緊的金融狀況,同時進一步推高通脹?

7 月以來,一項衡量美國金融環境的指數大幅回升,該指數表明,近期美國金融環境甚至比本輪加息前更寬松。

近期美國金融環境指數(藍線)比本輪加息前更寬松

美國眾議院委員會敦促鮑威爾協助調查硅谷銀行倒閉案:金色財經報道,美國國會眾議院的最高政府監督委員會要求美聯儲主席鮑威爾協助調查硅谷銀行倒閉案,因部分美聯儲官員不愿交出一些記錄。眾議院監督和問責委員會主席、共和黨議員James Comer致信鮑威爾,稱美聯儲工作人員掌握了一些非公開的機密監管信息,但對從4月下旬起提出的要求,該委員會尚未“收到任何回應”。“我們期待繼續與你和你的員工合作,以便委員會能夠收到完全符合要求的文件,”Comer和醫療保健與金融服務小組委員會主席Lisa McClain在給鮑威爾的信中寫道。[2023/7/11 10:46:55]

如果這次鮑威爾再放鴿,那美國金融環境就更寬松了,美聯儲加息就相當于加了個寂寞。

關鍵在于,當下市場似乎已經「二極管」化了,即鮑威爾任何不夠鷹派的表態都會被解讀為鴿派,對于鮑威爾言論的押注「非緊縮即寬松」,沒有中間地帶。

鮑威爾:讓穩定幣問題成為美聯儲的弱點將是一個錯誤:金色財經報道,美聯儲主席鮑威爾:我們將穩定幣視為一種貨幣形式,讓穩定幣問題成為美聯儲的弱點將是一個錯誤。[2023/6/22 21:52:59]

這樣的話,鮑威爾任何有關通脹下降或經濟放緩、甚至平衡性經濟的表述,都可能削弱市場對美聯儲繼續大幅加息的信任。

所以鮑威爾要施展他的平衡術、重設市場預期,就變得異常艱難。

宏觀經濟預測咨詢公司 TS Lombard 的 Steven Blitz 最新評論認為,在這次年會上,鮑威爾面臨兩個重要問題:

野村證券策略師 Charlie McElligott 不認為鮑威爾能很好地破解這兩個問題,他警告說,鮑威爾可能再放出一個「空漢堡」(Nothing-Burger),與「鷹派」預期相比,美聯儲主席讓人失望的概率多達 90%。

美聯儲主席鮑威爾:這次削減資產負債表將會“更早更快”:1月12日消息,美聯儲主席鮑威爾:我們還沒有就削減資產負債表做出任何決定,我們將比上次更早更快地縮減資產負債表。這次削減資產負債表將會“更早更快”。(金十)[2022/1/12 8:42:19]

McElligott 擔心鮑威爾可能會被解讀為「事實上的鴿派」,因為他不會明確發出將持續大幅加息的信號,原因是:

1)8 月份的 CPI 或就業數據還未出爐,所以他不會冒險給出一個「糟糕的指導」;

2)鑒于美國最近的經濟數據,他可能會同時提到經濟「陣痛加劇」,以此平衡他將抗通脹「堅持到底」的措辭。美聯儲多位官員最近也都承認衰退風險正在上升。

3)鮑威爾也可能會在周五上午早些時候得到一份繼續放緩的通脹數據——核心 PCE 物價指數,這很可能進一步支持「通脹見頂論」。

美聯儲主席鮑威爾:數字貨幣正變得越來越重要:美聯儲主席鮑威爾:數字貨幣正變得越來越重要。美聯儲是否應該有一種數字貨幣,這是一個非常有趣和具有挑戰性的問題。[2021/8/18 22:20:15]

因此,未來真正的問題或危險不是「通脹是否已經見頂」,而是通脹在下降過程中「粘性有多大」,特別是在失業率如此之低、工資增長如此之高的情況下。

McElligott 總結道,在這種情況下,高通脹只會在未來持續更長時間,并導致更長時間的緊縮或更大幅度的加息,然后自然會增加「硬著陸」的幾率。

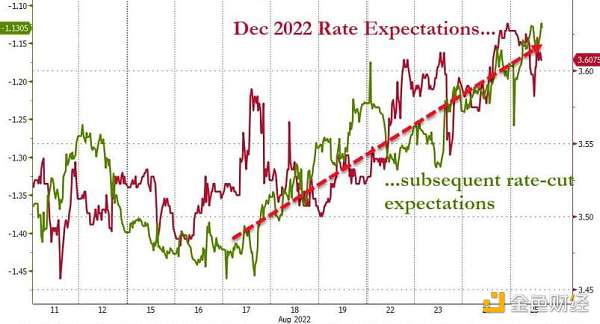

到 2022 年底的加息預期與隨后的降息預期整體都在上升

美聯儲主席鮑威爾:通脹可能在未來幾個月繼續居高不下:美聯儲主席鮑威爾表示,政策將繼續為經濟提供強有力的支持。通貨膨脹可能在未來幾個月繼續居高不下,然后才會有所緩和。通貨膨脹可能會比我們預期的更高,更持久。如果通脹預期過高,將準備調整政策。許多與會者預測,加息的條件將比預想的更快得到滿足。美聯儲的目標是讓通脹率在一段時間內保持在2%以上。即使在加息后,政策仍將保持高度寬松。(金十)[2021/6/17 23:43:06]

作為一家誕生了世界上最多的央行行長的投行,高盛經濟學家 Jan Hatzus 和 David Mericle 在周三下午發表了一份報告,闡述了鮑威爾的挑戰——在不放松金融條件的情況下放慢加息步伐,以及這位前律師可能會說些什么。

高盛預計鮑威爾將重申他在 7 月新聞發布會和上周公布的 7 月會議紀要中提出的放緩緊縮步伐的理由,同時強調 FOMC 仍致力于降低通脹,以及即將舉行的會議(包括 9 月會議)的政策決定將取決于即將出爐的數據。「這需要達成微妙的平衡。」

該行在報告中說:

至于到底是鷹還是鴿,高盛經濟學家也提出疑問:「考慮到可能會強化 7 月 FOMC 會議后出現的金融環境緩和,鮑威爾真的會冒險發出鴿派信號嗎?」

與此前的說法一致,高盛猜想,美聯儲官員確實會認為最近的金融狀況緩和無助于其將經濟保持在低于潛在增長軌道的任務,但問題還沒嚴重到足以放棄其放緩緊縮步伐的計劃,并且鮑威爾應該也不愿在這次會議上討論該計劃。

高盛還表示:

總之,高盛繼續預計 FOMC 將在 9 月放緩加息步伐至 50 個基點,在 11 月和 12 月放緩至 25 個基點,這與鮑威爾在 7 月新聞發布會上對 6 月點陣圖的支持一致。如果情況需要 FOMC 更積極地收緊貨幣政策,高盛認為,美聯儲寧愿在 9 月份及以后多次加息 50 個基點,而不是再次加息 75 個基點。

華爾街見聞此前提及,市場不再害怕美聯儲,甚至開始與美聯儲對賭。

雖然大家預計鮑威爾將在今晚的演講中重申其繼續收緊貨幣政策以對抗高通脹的決心,但投資者大多并未因此動搖他們的信念,即加息即將暫停或逆轉。

在某種程度上,這可能是市場懷疑美聯儲正確預測經濟的能力。在一年前的 Jackson Hole 央行年會上,鮑威爾堅持暫時性通脹的觀點,但這一判斷被證明是錯誤的。

盡管一直以來,金融市場都流傳著這樣一句話:永遠不要和美聯儲作對,哪怕美聯儲是錯的,但當下市場似乎正在押注「鮑威爾彩票」——要么全占,要么完蛋(All-or-Nothing)。

媒體報道稱,在鮑威爾講話前,股票、債券、大宗商品——各大類資產近來的步調基本保持一致,它們的命運幾乎已完全取決于人們對美聯儲緊縮政策是否會導致經濟衰退的看法。

對經濟數據和美聯儲官員講話的癡迷,甚至推動巴克萊追蹤的一項跨資產相關性指標接近翻番,關聯性達到了過去 17 年來的最緊密水平。

巴克萊跟蹤了 12 只跨地區和資產類別的 ETF,發現它們的六個月相關性已從今年早些時候的 0.19 升至了 0.34(讀數為 1 意味著它們的走勢是完全一致的)。

當然媒體也稱,這種情況下,整個美國金融市場一同遭遇潛在沖擊的可能性很大。

巴克萊還發現,與往年的杰克遜霍爾央行年會相比,今年的會議存在著一大明顯異常:歷史上那些對該事件最不敏感的市場,如股票和信貸,此次在期權市場上的隱含波動率較大,這是市場謹慎的跡象。與此同時,諸如政府債券等對政策變化更為敏感的市場,則反倒沒有特別興奮。

包括 Stefano Pascale 在內的巴克萊策略師在本周的一份報告中寫道:

行業觀察

個人專欄

閱讀更多

PANews

Bress

Odaily星球日報

區塊律動BlockBeats

金色早8點

潘達看Web3

區塊鏈頭條

DeFi之道

本文介紹5款工具,讓你可以輕松無代碼為你的NFT智能合約創建鑄造UI。點擊閱讀隨著上周Solana和Nomad黑客事件的發生,對安全、可擴展的區塊鏈需求越來越顯著.

1900/1/1 0:00:00加密貨幣中沒有什么是長久的。金融領域泡沫的來源總是一致的。加密貨幣的許多發展都為2020 年以來的歷史性牛市埋下了種子,這得益于寬松的貨幣環境.

1900/1/1 0:00:00作者:CryptoVizArt,來源:Glassnode比特幣市場最近經歷了一波短暫的緩解,價格連續 23 天高于已實現價格(Realized Price).

1900/1/1 0:00:00疫情之下的“宅經濟”使電子游戲變得比以往更受歡迎,然而與此同時,加密資產及NFT等副產品也進入了主流視野.

1900/1/1 0:00:00來源:老雅痞 市場效率低下是由于信息不對稱、交易成本高、心理和人類情感,以及串通和內幕交易等各種類型的市場操縱的結果.

1900/1/1 0:00:006月17日,DeFi分析師otteroooo發推表示,數字資產抵押借貸平臺BlockFi將有99%的概率在2022年底發生流動性危機,并稱,由于Celsius以及三箭資本事件.

1900/1/1 0:00:00