BTC/HKD+0.96%

BTC/HKD+0.96% ETH/HKD+0.48%

ETH/HKD+0.48% LTC/HKD+1.72%

LTC/HKD+1.72% ADA/HKD+3.36%

ADA/HKD+3.36% SOL/HKD+1.3%

SOL/HKD+1.3% XRP/HKD+2.5%

XRP/HKD+2.5%注:原文作者是 Bitcoin Magazine 分析師 Dylan LeClair 和 Sam Rule

9 月 15 日,以太坊計劃實施其長期承諾的"合并",該協議將從 PoW(工作量證明)共識機制轉變為 PoS(權益證明)共識機制。

在這份報告中,我們將利用以太坊文件中提供的技術定義,詳細介紹以太坊的權益證明機制是如何運作的。其次,我們將從第一性原理評估向權益證明的轉變,這將包括解釋為什么此舉的許多推理可能是有缺陷的。最后,我們將介紹以太坊 PoS 機制的風險因素,與比特幣和 PoW 共識機制治理進行比較,以闡明系統之間的根本區別。

這篇文章的部分靈感來自于 Glassnode 的首席分析師 Checkmate 的最新作品《為什么以太坊的合并是一個巨大的錯誤》。

隨著共識機制的轉變,以太坊將其區塊生產從 GPU(圖形處理單元)礦機轉移到了質押驗證者。

驗證者從礦工手中接過區塊生產的角色,重要的是,將權力結構從現實世界的能量輸入(以哈希值的形式)轉移到了以質押 ETH 為形式的資本上。

以太坊網站聲稱,相較于 PoW 共識系統,PoS 共識系統的安全性會更強,但我們認為這是很有爭議的。

工作量證明協議純粹依靠經濟激勵和現實世界的物理約束來保證鏈不受攻擊者攻擊,而 PoS 則依靠通過罰沒的 "社會治理" 來試圖保持質押者的誠實。為了進一步澄清,為了實施 51% 攻擊比特幣網絡(執行雙花),攻擊者需要在嘗試攻擊之前獲得大量的物理基礎設施和能源資源,以 ASIC 礦工、電力基礎設施和(廉價)能源的形式。最重要的是,任何假想的攻擊者如果獲得了這些東西,就會很快意識到做一個誠實的礦工更為經濟。

在權益證明中,質押者通過罰沒來保持誠實,敵對的同行交易看到他們的以太坊被摧毀(例如在同一 slot 中提出多個區塊或違反共識的行為)。同樣地,在多數質押者可能進行審查的情況下(后面會有更多介紹),有一個少數人軟分叉的選項。用?Vitalik Buterin 的話來說就是:

MEV 是"礦工可提取價值" 的縮寫,最近改為"最大可提取價值",指的是通過區塊生產從以太坊用戶那里提取價值所能獲得的利潤。

鑒于以太坊上建立的龐大金融應用生態系統,在交易的排序上往往存在著套利機會。區塊的生產者可以重新排序,夾層(大訂單的前置行為,只是把他們的市場訂單作為退出流動性,從價差中獲利),或審查正在生產的區塊內的交易。這通常會影響到與自動做市商和其他應用程序交互的 DeFi 用戶。

上周,美國財政部宣布,Tornado Cash 被列入美國 OFAC(外國資產控制辦公室)的 SDN 名單(特別指定的國民名單,美國人和美國企業不得與之進行交易)。對 Tornado Cash 的制裁特別值得注意,因為它們不是針對某個人或特定的數字錢包地址,而是針對智能合約協議的使用,在最基本的形式上,它只是信息。這些行動所開創的先例對于開源軟件的開發來說并不理想。

以太坊橋TVL達到236.3億美元:金色財經報道,Dune Analytics數據顯示,以太坊橋當前TVL達到236.3億美元。其中鎖倉量最高的5個橋分別是AvalancheBridge(59.05億美元)、PolygonBridges(51.43億美元)、FantomAnyswapBridge(44.38億美元)、RoninBridge(30.79億美元)、ArbitrumBridges(30.43億美元)。[2022/2/28 10:19:49]

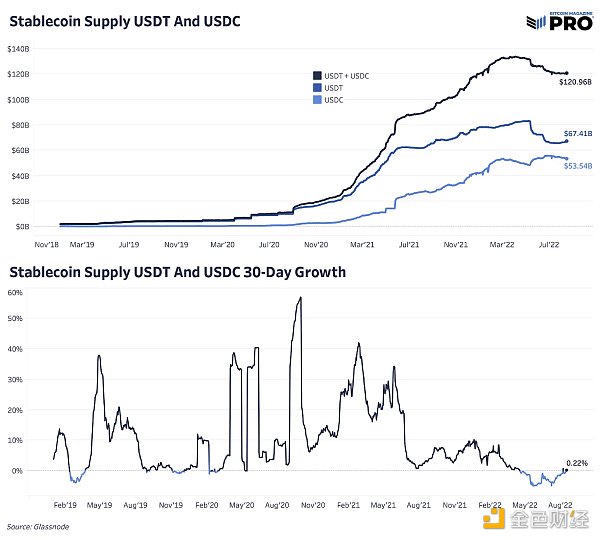

不管此舉的法律和憲法先例如何,整個以太坊和 DeFi 生態系統的利益相關者的反應才是最大的亮點。就在財政部將 Tornado Cash 加入 SDN 名單的幾個小時后,535 億美元穩定幣 USDC 的發行商 Circle 已經更新了它的黑名單,包括每一個被制裁的地址和智能合約,正式禁止 USDC 持有人與該協議進行交互,甚至扣押少量資金。

這在 DeFi 生態系統中引發了連鎖反應,許多基礎設施都是建立在 USDC 之上/周圍的,而現在越來越明顯的是,這不是一個可持續的長期解決方案,不是所謂的去中心化金融。

特別是,人們開始對 DeFi 協議 MakerDAO 越來越擔心,該協議利用以太坊區塊鏈,利用基于區塊鏈的抵押品創建一個過度抵押的軟掛鉤穩定幣。

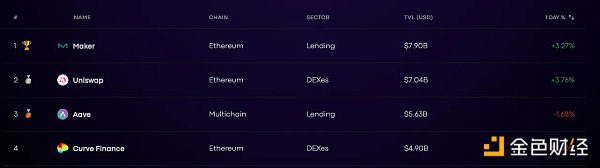

盡管使用 TVL(鎖定總價值)作為衡量標準有許多缺陷,但 Maker 在 DeFi 協議的榜首位置是有說服力的。在 2020 年后出現爆炸性增長的生態系統中,Maker 的崛起是最迅速的。

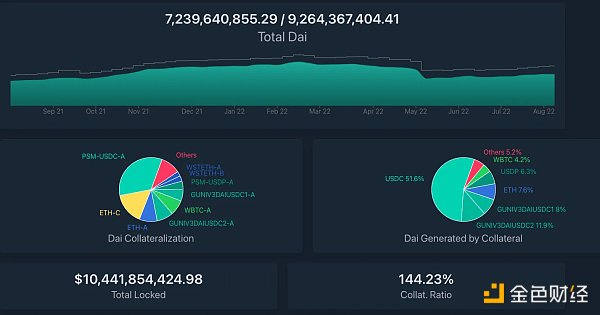

MakerDAO 允許用戶通過將抵押資產存入 Maker Vaults 來生成 DAI(一種算法穩定幣),Maker Vaults 已越來越依賴 USDC。

在撰寫本報告時,Maker 有大約 104.4 億美元的資產鎖定在其金庫中,其中有 72.3 億美元的 DAI 通過下圖這些抵押品發行。

來源:daistats.com

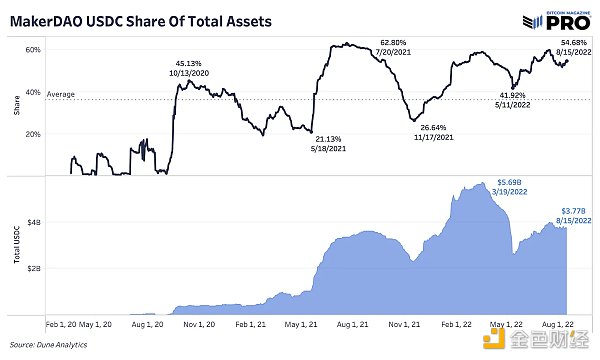

下面顯示的是 MakerDAOs 抵押品中 USDC 的百分比,以及 USDC 的總價值。

以太坊未確認交易為234432筆:金色財經消息,據OKLink數據顯示,以太坊未確認交易234432筆,當前全網算力為910.14TH/s,全網難度為12.17P,當前持幣地址為73,603,251個,同比增加122320個,24h鏈上交易量為1,038,708ETH,當前平均出塊時間為14s。[2022/1/17 8:53:26]

當一個所謂的去中心化金融革命的基礎如此依賴中心化發行者的抵押品時,這是有問題的。

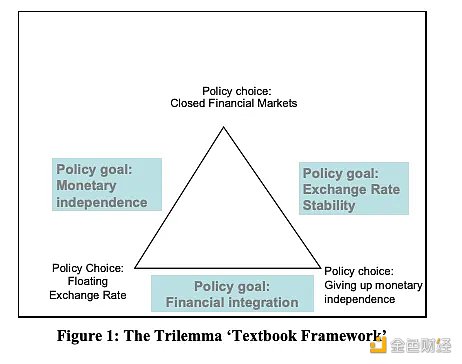

然而,你不能因為 Maker 對 USDC 的依賴而真正責備它。他們正試圖解決一個已經存在了幾個世紀的經濟問題。由于試圖將 DAI 與 1 美元掛鉤,MakerDAO 的設計師們面臨著經典的貨幣掛鉤三難問題。經濟史表明,在三個理想的政策結果中,只可能同時實現兩個:

設定一個固定的貨幣匯率

在沒有固定貨幣匯率協議的情況下,允許資本自由流動

自主的貨幣政策

來源:Econstor

就 MakerDAO 的算法穩定幣 DAI 而言,選擇是類似的,但最近財政部的制裁和隨后代表 Circle 的合規性,使 MakerDAO 被質疑其對 USDC 的日益依賴。

在 Maker 的情況下,三難問題如下:

保持與美元掛鉤

放棄穩定幣作為抵押品

擴大 MakerDAO 的規模

Maker 只能在這三個選項中選擇兩個。

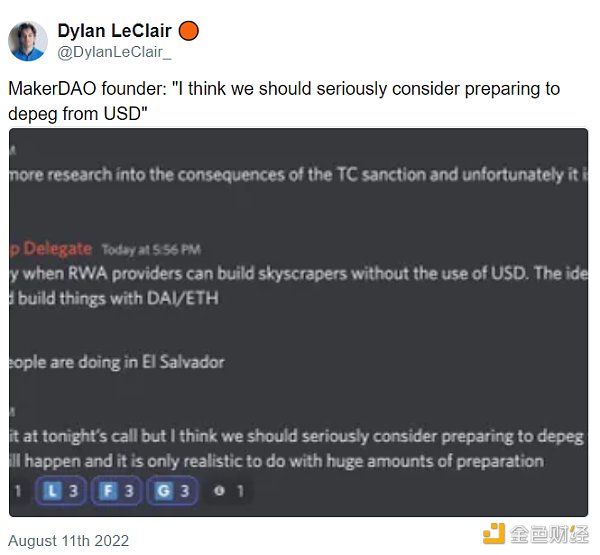

隨著 USDC 最近的發展,似乎 Maker 正在考慮后兩者,其后果是放棄 DAI 的美元掛鉤。隨著這一決定,鑒于加密貨幣資產的不記名資產性質相對于 Circle 的代幣化負債,即受美國政府監管的中心化機構,有人提出了將所有 USDC 轉換為 ETH 的想法。

對此,Vitalik Buterin 進行了回應,強調了用波動性抵押品支持算法穩定幣的風險(盡管從目前的情況來看是過度抵押的)。

這對 DeFi 領域來說是一個大問題。當最需要借貸的東西是被許可的 "鏈外" 資產(美元)時,你如何建立一個去中心化的借貸生態系統?算法穩定幣是可能的,但需要過度抵押,而且如果抵押品的價格下跌,用戶很容易面臨追加保證金/清算的風險。

Maker和NEAR Protocol或存在安全問題,以太坊核心開發者詢問用于報告的郵箱地址:9月8日消息,以太坊核心開發者、以太坊客戶端Geth開發者Péter Szilágyi在推特詢問,是否有人知道Maker和NEAR Protocol用于報告安全問題的郵箱地址。[2021/9/8 23:09:15]

越來越多的人意識到審查和監管的威脅,這意味著今天的 DeFi,大量依賴中心化穩定幣作為抵押品,是很脆弱的。

引用 Lyn Alden, 的話說。

在財政部的公告和 Circle 的黑名單之后不久,允許用戶/應用程序連接到以太坊區塊鏈的關鍵以太坊基礎設施項目 Infura 開始阻止對 Tornado Cash 的 RPC(遠程程序調用)請求。Infura 是以太坊中使用最多的錢包應用 MetaMask 以及其他應用的服務提供商,是以太坊生態系統中最大的節點供應商,即使高級用戶使用自己的客戶端繞過禁令,但邊緣用戶的技術能力根本達不到這個水平。

在 Tornado Cash 事件之后,Coinbase 的創始人兼首席執行官 Brian Armstrong 對美國財政部的制裁發表了看法,指出制裁一項技術而不是直接制裁個人或實體會產生不良的先例。他表示:

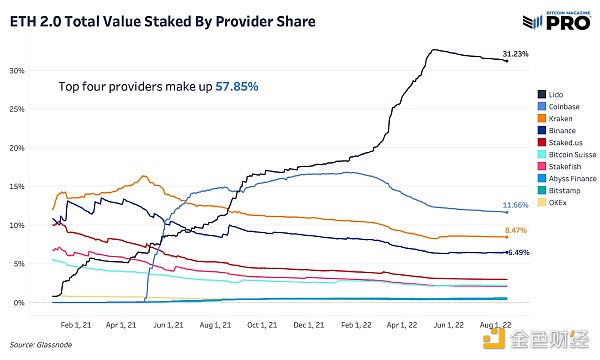

雖然以太坊的支持者和開發者會聲稱,轉向 PoS 使以太坊更加分散,并能抵御惡意攻擊,但經驗證據表明,越來越多的質押集中化可能會導致一些大問題。撰寫本文時,四個供應商占據了57.85% 的質押比例,其中,Lido 占有最大的市場份額。

Lido 是一個流動性質押解決方案,允許用戶質押以太坊(不需要達到 32 個 ETH 的門檻)換取 stETH 代幣,代表在未來某個時候贖回以太坊的權利。

根據設計,目前的以太坊持有者不能解除質押,即使在合并發生后,以太坊路線圖的估計表明,可能在 2023 年的某個時候啟用質押驗證人的提款。

合并后啟用提現的完整代碼尚未完成。

鑒于提現 ETH 還不是用戶的選擇,像 Lido(它是遠近聞名的市場領導者)這樣的流動性質押解決方案對那些希望獲得他們的幣來交易/對沖/抵押 ETH 的用戶來說是一個極具吸引力的選擇。

在我們之前的一期文章中,我們寫到了 stETH 可贖回的單向動態:

某以太坊地址已領取115萬枚UNI空投代幣:9月17日,據Etherscan數據顯示,本次領取空投最高數量的地址約有115萬枚UNI代幣,排名第二的地址擁有約91萬枚UNI代幣。[2020/9/17]

(流動性)質押看起來是一個贏家通吃(或大多數)的動態,用戶選擇具有最流暢的用戶體驗、最具流動性的二級市場(ETH 到 stETH 目前是一個單向市場,直到 PoS 提款啟用,但用戶可以在二級市場進行交換)和最具吸引力的費用收入的服務(后面會有更多介紹)。這些只是 Lido 質押證明市場份額如此之大的部分原因。

以太坊基金會推出權益證明的首席研究員 Danny Ryan 在 Ethereum.org 上撰寫的一篇博文中強調了 Lido 質押集中化可能會給以太坊帶來越來越大的風險:

用 Ryan 的話說,如果一個質押方案發展到在 PoS 系統中持有臨界數量的份額,由于能夠使用協調的 MEV(礦工可提取價值),和/或能夠隨意審查某些行為者/交易,就會存在風險。

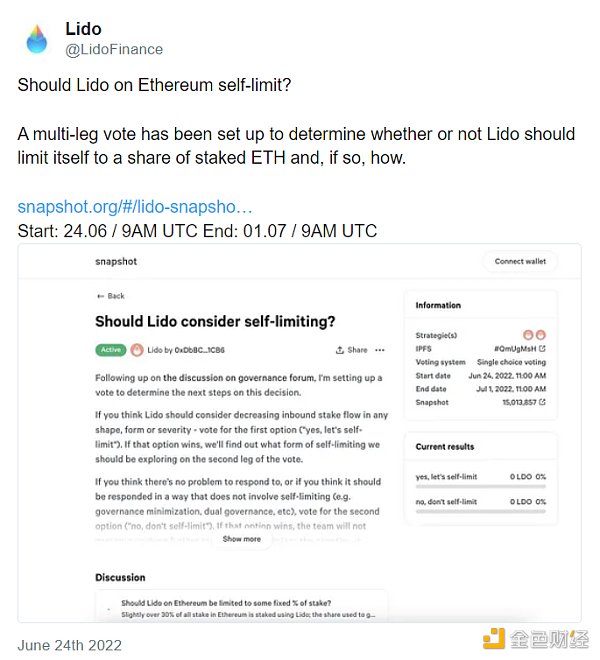

Ryan 的建議是,讓流動性質押協議自我限制以避免中心化和協議風險,由 Lido 通過治理代幣 LDO 進行投票。通過 LDO 治理代幣進行的投票是 Lido 關鍵決策的方式。

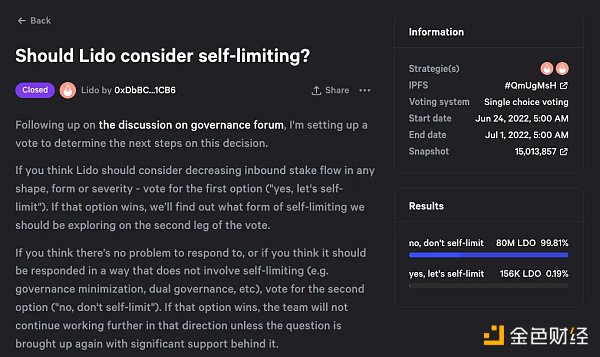

LDO 持有者進行了投票,以自我限制 Lido 的質押份額,投票從 6 月 24 日開始,7 月 1 日結束。

那結果是什么?

選擇不自我限制的 LDO 持有人占據了 99% 的壓倒性優勢。

來源:Snapshot.org/#/lido-snapshot.eth

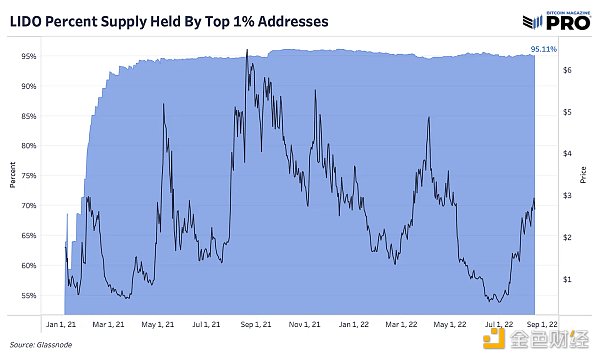

鑒于 95.11% 的 LDO 代幣是在前 1% 的地址內持有的,其中大部分是美國監管的風險資本(VC)公司,這種壓倒性的投票沒什么好令人驚訝的。

來源:Crunchbase.com

考慮到 Lido 治理是由主要的風險投資公司間接控制的,且其中大部分是在美國管轄下運作的,ETH 的中心化問題越來越嚴重。

以太坊基金會和OmiseGO等六家機構贊助斯坦福大學區塊鏈研究中心:據trustnodes消息,斯坦福大學開設了一個新的區塊鏈研究中心,Ethereum Foundation(以太坊基金會)、Protocol Labs、Interchain Foundation、OmiseGO、DFINITY Stiftung和PolyChain Capital將提供未來五年內部分資助。[2018/6/21]

當把 Lido、Coinbase、Kraken 和 Staked 這四處質押的 ETH 數量加起來時,56.57% 的質押 ETH 目前在美國政府直接或間接管轄的服務提供商手中。

繞回合并作為一種共識的變化,你還記得以太坊正在進行的從工作量證明到權益證明網絡的關鍵變化嗎?

區塊生產正在從礦工進行的服務轉向驗證者。

這意味著驗證者,即那些質押 32 個 ETH 的人,是負責以太坊網絡區塊生產的人。以太坊以及中心化服務提供商的風險,是來自美國當局的壓力,即在協議層面進行審查。參考 Buterin 的帖子,以太坊社區為了應對來自中心化實體的審查,會進行軟分叉,以刪除 "攻擊者" 的質押:

這種策略的問題是,由于多年來圍繞以太坊建立的大型 DeFi/L2 生態系統,任何持不同意見的分叉(反叛 OFAC 的合規性)很可能會失去其穩定幣和可信預言機的生態系統。

沒有 USDC 支持的以太坊分叉,DeFi 清算鏈就開始了,因為不符合規定的分叉現在有 USDC 分叉的代幣,而其本質上是沒有價值的,這會引發大規模的傳染效應/保證金追繳情況。

比特幣在 2017 年的分叉大戰中經歷了類似的考驗,當時有 50 多家公司的代表參加了一個會議,也就是眾所周知的紐約協議,大規模推動擴大比特幣的區塊大小,這是共識中的一個必要變化。

鑒于協調硬分叉和改變共識規則會產生的先例,比特幣的個人用戶反對這種改變,而是實施了軟分叉,使后來建立的擴展解決方案,如閃電網絡。紐約協議共謀者提出的分叉與大量普通比特幣用戶激活的分叉之間的關鍵區別在于,前者是一個硬分叉的提議,而后者是一個選擇的軟分叉,這意味著共識對于沒有升級的節點仍然是向后兼容的。

在以太坊今天的情況下,未來可能的審查制度在區塊生產層面的日益蠶食將不需要另一個分叉,除了今天已經計劃的合并的情況。分叉的對象將是持不同意見的用戶,他們正在推動一個開放、抗審查的未來。

比特幣在 2017 年取得的成就與以太坊在未來很可能面臨的明顯區別是,鑒于其 DeFi 生態系統中對 USDC 等中心化穩定幣的依賴,其生態系統的很大一部分可能會沿途消失。

讓我們列出一個簡單的假設,看看它可能會如何發展。美國政府對 Circle,即 USDC 的用戶實施了更多的監管。他們提議限制來自相關以太坊地址列表的交易。作為 Ethereum 質押驗證者的中心化美國公司必須遵守這些規定,拒絕有這些交易的區塊或將地址列入黑名單。如果他們不這么做,他們將面臨更多的審查、罰款、制裁等。

擬議的以太坊解決方案是通過共識進行罰沒。罰沒將銷毀驗證者一定比例的 ETH 份額,迫使他們重新考慮他們的不良審查行為。然而,共識需要來自于大多數節點,而大多數的 ETH 質押已經在這些中心化的驗證者手里了(到現在為止還不能撤回)。

如果沒有更多單獨的驗證者和節點,共識將存在于這些較大的中心化團體,而不是大多數 ETH 用戶中。在這種情況下,中心化團體不會有動力去勇敢地對抗政府的規定。而那些在這些中心化機構那里質押了 ETH 的用戶,也不會有動力想要以抵抗審查制度的名義罰沒自己的 ETH 持有量。

其他 ETH 用戶和節點可以推動這一做法,迫使潛在的少數分叉或 UASF(用戶激活的軟分叉)。然而,這很可能是以失去 Circle 和過去幾年在以太坊上開發的大部分 DeFi 基礎設施為代價的。

在敵對情況下,鑒于上周 Circle 開創的先例,Circle 不選擇符合 OFAC 標準的鏈/分叉是否有合理的理由?

我們應該清楚,我們明確不支持制裁智能合約、基礎審查制度或對通信或經濟價值的媒介施加自上而下的國家控制。

我們所要做的就是提出我們認為合理的問題。比特幣、以太坊,以及廣泛的加密市場,都試圖將貨幣的發行和控制權從國家手中拿走。

歷史表明,在控制/合作經營這一努力中,會有既得利益者。

縱觀以太坊的歷史,已經有許多實質性的硬分叉和更新的設計,以創建一個不斷發展的協議。其中許多變化包括改變難度炸彈,以推后潛在的合并日期,并隨著時間的推移改變供應的發行,使之越來越不通脹。以太坊的支持者認為這使得以太坊成為 "ultra-sound" 的貨幣,但這是自相矛盾的,因為貨幣的健全性來自于不能以任何方式被改變//稀釋,特別是出于目的。

以太坊戰略的核心是硬分叉和重大更新,這與比特幣的戰略幾乎完全相反。共識協議的更新和改變隨著以太坊的敘述和愿景的改變而改變。雖然這對其理想主義的用戶/支持者來說可能很有吸引力,但這使以太坊的治理受制于后來的。

隨著 PoS 合并后的不確定性和風險的增加,我們所能期待的是硬分叉和重大更新的繼續。對許多人來說,這很有吸引力,因為以太坊社區將根據他們面臨的重大挑戰,努力建立新的解決方案和復雜的協議設計。然而,對其他人來說,以太坊作為一種資產和協議,看起來像一個工程實驗,缺乏真正的穩定性。

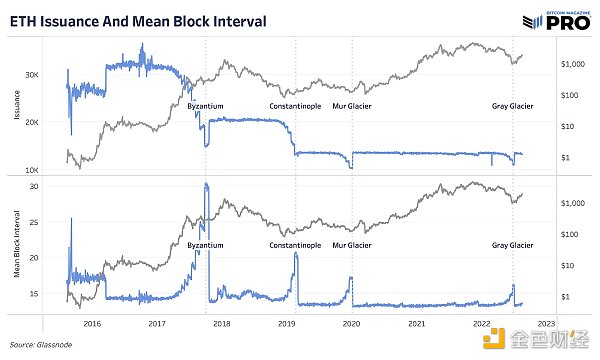

10/16/2017:拜占庭更新,"硬分叉是對以太坊底層協議的改變,創造新的規則以改善系統。協議的變化是在一個特定的區塊號上激活的。所有以太坊客戶都需要升級,否則他們將被困在一個不兼容的鏈上,遵循舊規則。"

02/28/2019:君士坦丁堡更新,"由于難度炸彈(也被稱為" 冰河時代 ")慢慢加速,平均區塊時間正在增加。本 EIP 建議將難度炸彈推遲約 12 個月,并通過君士坦丁堡分叉(Metropolis 分叉的第二部分)降低區塊獎勵。"

1/2/2020:穆爾冰川更新,"由于難度炸彈(也被稱為" 冰河時代 "),平均區塊時間正在增加,并緩慢加速。本 EIP 建議將難度炸彈再推遲 4,000,000 塊(~611 天)"

8/5/2021:EIP-1559 - 倫敦硬分叉,"一個交易定價機制,包括固定的每區塊網絡費被燒毀,動態擴展/收縮區塊大小,以處理瞬時擁堵。"

12/8/21: 箭形冰川更新,"箭形冰川網絡升級,與穆爾冰川類似,改變了冰河時代/難度炸彈的參數,將其推后數月。在拜占庭、君士坦丁堡和倫敦的網絡升級中也是如此。作為箭形冰川的一部分,沒有引入其他變化。"

6/29/2022:灰色冰川更新,"灰色冰川網絡升級改變了冰河時代/難度炸彈的參數,將其推后了 700,000 塊,或大約 100 天。在拜占庭、君士坦丁堡、穆爾冰川、倫敦和箭形冰川網絡升級中也是如此。作為灰色冰川的一部分,沒有引入其他變化"。

最后,我們之前強調了以太坊衍生品市場現在的杠桿率和投機性。ETH 從 6 月的低點上漲 100% 以上,一直在利用合并的炒作,同時作為比特幣的高貝塔(對股票來說是高貝塔)。交易員們紛紛涌入,做多合并。毫無疑問,在過去的兩個月里,合并的說法有助于推動價格上漲。但絕對要注意的是,ETH 剛剛走在了更廣泛的股票和風險的道路上。?

在過去的幾天里,這些關系已經被打破,ETH 和比特幣一起,在關鍵的突破價格區域顯示出疲軟的跡象。在潛在的熊市反彈結束、4 周后的合并和同月 9 月的 FOMC 會議期間,市場似乎正處于周期中最關鍵的點之一。?

我們的觀點是,隨著比特幣的出現,拜占庭將軍問題(又稱雙花問題)找到了一個工程解決方案。隨著工作量證明和動態難度調整的結合,人類終于找到了如何在互聯網上以去信任的方式存儲和移動價值。該系統的共識機制是由一個獨立的節點運行者網絡來保證的,運行的軟件在技術上盡可能的簡單、強大和有彈性,以便從頭開始啟動一個新的去中心化貨幣系統,對抗世界上最強大的機構的利益。

我們認為,作為資產的 ETH 和作為平臺的以太坊是完全不同的東西,社區做出的許多設計/工程決定導致它在未來有可能變得容易被捕獲。

從理想主義的角度來看,試圖利用以太坊構建一個新的去許可的金融應用基礎設施是新穎的,但我們中的理性主義者認為,真正的去中心化基礎設施和"超健全"的貨幣屬性的敘述更像是一個營銷噱頭而不是現實。

DeFi之道

個人專欄

閱讀更多

金色早8點

Bress

PANews

鏈捕手

財經法學

成都鏈安

Odaily星球日報

區塊律動BlockBeats

Tags:以太坊ETHMAKEMaker以太坊最新價格行情分析美元BETH價格makerdao代幣makerdao官網app

公司的資金儲備是指公司為滿足短期和常規性的資金需求而持有的資金,一般來說這類資金的流動性很高。區塊鏈中,資金儲備的來源大多是代幣融資時所募集來的資金,它們可以是可以是穩定幣,如USDC和DAI,

1900/1/1 0:00:00自2021年元宇宙元年開啟元宇宙發展新勢頭起,各路資本紛紛下場,互聯網大廠布局不斷。元宇宙概念”指數自2021年9月起一路高升,3個月累計漲幅高達72.6%;騰訊、阿里、百度、字節、上汽等巨頭紛.

1900/1/1 0:00:00近日Acala出現漏洞,攻擊者地址能夠轉移超10億枚aUSD。 Acala發推表示,此前的黑客攻擊系iBTC/aUSD流動性池的配置錯誤,導致大量aUSD的錯誤開采.

1900/1/1 0:00:00本文估計了到 2040 年比特幣能源使用的發展情況。能源消耗會變得高到比特幣無法擴張,還是低到無法保證系統的穩定?或者介于兩者之間?讓我們來一探究竟.

1900/1/1 0:00:00文:@frensvalidator 來源:推特 代際財富是在熊市中產生的。當你看到左右的紅色數字時,你的朋友們正在離開市場...… 你必須采取行動! 這個熊市是你一生中的機會.

1900/1/1 0:00:00撰文:傅卓蕊 也許誰也沒有想到,幾周前隱私交易應用 Tornado Cash 被 OFAC 制裁能引發如此規模的連鎖反應,從 DeFi 應用的前端屏蔽地址,到開發者被抓.

1900/1/1 0:00:00