BTC/HKD+1.47%

BTC/HKD+1.47% ETH/HKD+1.8%

ETH/HKD+1.8% LTC/HKD+1.97%

LTC/HKD+1.97% ADA/HKD+1.96%

ADA/HKD+1.96% SOL/HKD+2.08%

SOL/HKD+2.08% XRP/HKD+1.91%

XRP/HKD+1.91%還記得2020年的DeFi夏季嗎?

在那個夏季,Compound最先發起流動性挖礦,進而引發流動性挖礦熱潮。許多項目模仿Compound向流動性提供者提供代幣獎勵來吸引流動性。那時超過五、六甚至七位數的APY隨處可見。但都知道,那些APY是不可持續的,也是虛假的,因為這些收益都來自代幣的通脹釋放,而不是DeFi協議本身的收入。

隨著DeFi演進至2022年,一個趨勢是真實收益(Real Yield)DeFi的崛起。

真實收益是什么?有哪些協議已經或即將采用它了?其會否成為新的DeFi敘事?一起來看看。

顧名思義,真實收益是DeFi協議產品本身產生收入,并將這些收入分配給其代幣持有者。

而且與以前的流動性挖礦不同,這些分配的收入不是以其自身原生代幣形式支付,而是以ETH或USDC形式支付。這使得收益“真實”,因為它不會因原生代幣的過度釋放而被夸大。

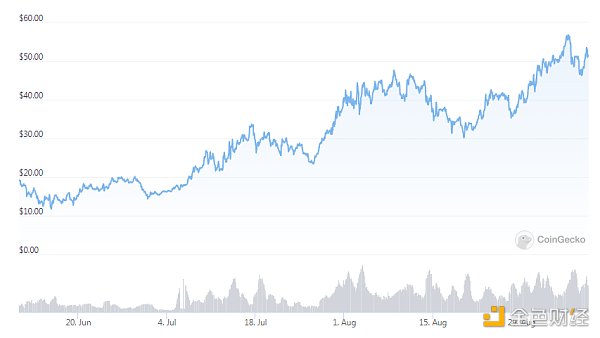

進入2022年來,通過分享本身創造的利潤而不是代幣釋放已被證明對流動性提供者和治理代幣持有者極具吸引力。最具代表性的DeFi協議是GMX。下圖為其代幣GMX價格在最近3個月的逆勢增長。

金色財經挖礦數據播報 | BCH今日全網算力上漲10.61%:金色財經報道,據蜘蛛礦池數據顯示:

BTC全網算力125.732EH/s,挖礦難度16.95T,目前區塊高度643459,理論收益0.00000835/T/天。

ETH全網算力204.770TH/s,挖礦難度2618.66T,目前區塊高度10648753,理論收益0.01533604/100MH/天。

BSV全網算力2.003EH/s,挖礦難度0.26T,目前區塊高度647875,理論收益0.00044934/T/天。

BCH全網算力2.908EH/s,挖礦難度0.42T,目前區塊高度648101,理論收益0.00030946/T/天。[2020/8/13]

在當前DeFi市場中,一些協議已經開始提供真實收益,還有更多協議準備加入。

GMX是建立在Arbitrum和Avalanche上的去中心化永續合約交易所,其主要有兩個代幣GMX和GLP。GLP為流動性代幣指數,GMX是治理代幣。

GLP指數由用于swap和杠桿交易的資產組成,目前主要是6種資產:ETH、WBTC、LINK、UNI、USDC、USDT、DAI、FRAX。可以使用任何指數資產鑄造GLP,也可以燒毀GLP以贖回任何指數資產。鑄造和贖回價格是根據(指數資產總價值,包括未平倉頭寸的損益)/(GLP供應量)計算。

BiKi與金色財經聯合出品“交易公開課”第八期課程將于30日開課:BiKi與金色財經聯合出品交易公開課第八期課程于4月30日19:00線上開課,本期課程為《合約實戰策略分享》,由王明老師授課。本次課程講師王明老師為BiKi交易學院首席金牌教學顧問,BiKi金牌經紀人,金融投資職業交易員兼首席分析師。

BiKi永續合約現已開放BTC、ETH、EOS、XRP、LTC、BCH、BSV永續合約交易,更多精彩敬請期待。[2020/4/29]

對于Arbitrum,GLP代幣持有者獲得托管的GMX獎勵和以ETH分配的70%的平臺手續費。對于Avalanche,GLP代幣持有者獲得托管的GMX獎勵和以AVAX分配的70%的平臺手續費。另外30%的平臺手續費則分別以ETH和AVAX的形式分配給GMX質押者。

Gains Network和GMX一樣,是一家去中心化永續合約交易所,不同的是Gains Network基于Polygon。

Gains Network開發的gTrade使用定制Chainlink預言機,提供82個交易對(48個加密貨幣,10個外匯和24個股票)杠桿交易,其中外匯交易對和股票交易對交易相同和各自現實交易時間相同。gTrade也是第一家允許外匯和股票交易的DEX。其中5-100倍杠桿可選,最大抵押品規模為10萬美元。

金色相對論 | 邵建良:當疫情好轉 再去“決戰”豐水期:在本期金色相對論中,嘉楠科技區塊鏈總經理邵建良發言指出:礦業并非人員密集型產業,維持一個大型礦場的正常運營只需少數的運維人員,而且礦池是維護比特幣網絡安全性的堅實后盾,全年24小時在運轉,所以疫情對礦業整體的影響不大。但疫情之下安有完卵,譬如,一些小型礦機廠商在維持產能和交付新礦機方面由于不可抗力因素正面臨困境;一些經銷商業務首當其沖,不得不另謀出路,有的轉賣云算力,有的轉向海外。

疫情的發展態勢對于礦業“決戰”減半前的最后一個豐水期來說至關重要,唇亡齒寒的道理我相信大家都懂,所以時下需要我們眾志成城打好這場防疫的阻擊戰。當疫情好轉,春暖花開,再去“決戰”豐水期豈不皆大歡喜。[2020/2/13]

Gains無論交易對如何,都使用DAI抵押品進行交易。杠桿是合成的,由DAI、GNS/DAI流動性和 GNS代幣支持。Gains使用DAI保險庫向賺錢的交易者支付獎勵,同時在交易者虧損時收取 DAI。

據Gains官方文檔,總共有40%的市價單費用和15%的限價單費用分配給GNS質押者。由于Gains 70%的交易是市場訂單,所以GNS質押者將能得到以DAI形式分發的平均32.5%的交易費用。

Synthetix是一種用于交易合成資產和衍生品的去中心化協議,也是最古典的DeFi協議之一。

金色財經現場報道 微軟宣布成立多中心化身份基金會:金色財經現場報道,今日在Coindesk 2018共識會議上,Microsoft身份識別部門的Ankur Patel宣布成立了多中心化身份基金會。他表示,目前個人正在尋求隱私保護,企業正在尋求技能證明。微軟相信每個用戶都應該能夠擁有我們自己的身份數據。Patel表示,接下來使該生態系統變為現實的三步分別為:1.易用性;2. 表現及規模;3.加入,合作及貢獻。[2018/5/16]

目前質押SNX的收益來自兩個部分,一部分來自SNX通脹的質押獎勵,另一部分來自sUSD穩定幣形式的交易費用。因為前一部分來自流動性挖礦帶來的代幣通脹排放,所以Synthetix并不是一個完全的真實收益協議。

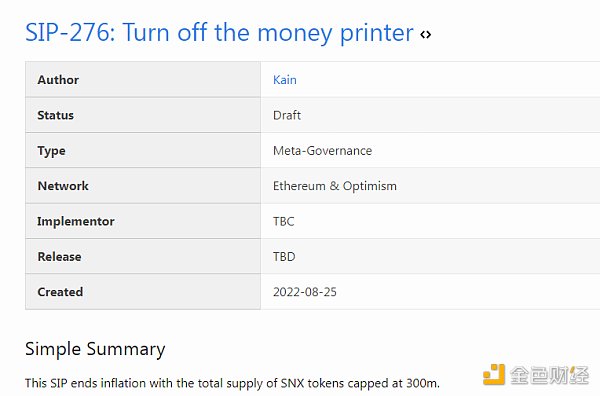

不過在2022年8月25日,Synthetix創始人Kain Warwick提交了一份提案SIP276,該提案將結束SNX通貨膨脹,將SNX總供應量限制在3億。

Warwick表示,SNX獎勵通脹最初旨在“引導網絡”,現在這不再是必要的,因為他可以從原子交換中產生可持續的收入。如果該提案生效,Synthetix將只有交易費用收入,并將它們分配給SNX持有者。

Warwick表示,SNX獎勵通脹最初旨在“引導網絡”,現在這不再是必要的,因為他可以從原子交換中產生可持續的收入。如果該提案生效,Synthetix將只有交易費用收入,并將它們分配給SNX持有者。

金色財經訊:比特幣現金將于11月13日迎來硬分叉升級。[2017/10/24]

根據Token Terminal數據,目前Synthetix產生的年收入約為8200萬美元,全部歸SNX質押者所有。SNX獎勵和sUSD費用對質押者的年收益率約為67%,但如果完全基于sUSD費用的“真實收益”,這一收益率可能會下降到約15%-20%。

Umami是最早發動Real Yield敘事的協議之一,是一個OHM分叉,最開始為質押UMAMI者提供巨大的不可持續的收益。Umami社區在2022年初做出一系列舉措,催化了DeFi中的Real Yield 運動。比如,UMAMI代幣絕對零排放,其最大供應量上限為1,000,000;質押者將僅從協議收入中獲得ETH獎勵。

從此RealYield哲學成為Umami代幣經濟學和戰略的核心。UMAMI代幣成為Umami治理和協議收入的必須要求,且永遠不會被通貨膨脹釋放或資本籌集所稀釋。

目前每個月Umami都會將大約50%的國庫收益轉給質押者,未來國庫能自我維持后支付比例從 50%提高到100%。

Umami主要有兩個產品,Marinator和Compound。

Marinator可以在一個月的任何時間存入UMAMI以換取mUMAMI,但只能在每個月的1日提取 UMAMI。Marinator可以在獲得wETH獎勵后立即領取,但是在發放給定獎勵時,他們必須持有mUMAMI 代幣才有資格獲得。wETH獎勵以每天或幾乎每天的頻率推送到Marinate。獎勵主要以wETH支付,但Umami未來也可能分發其他代幣。

Compound用戶可以通過在Compound存入Umami來進一步提高他們的回報。mUMAMI autocompounder自動使用支付給mUMAMI持有者的ETH獎勵在市場上購買更多UMAMI,并將其存入Umami的Marinaate合約,以提高被動ETH收入潛力。

Redacted Cartel是一種元治理協議,是Curve戰爭的主要爭奪者之一,目標是掌控一系列穩定幣DeFi協議治理權,包括Curve、Convex、Tokemak、Frax Finance、OlympusDAO等,進而影響協議代幣釋放或者提供流動性來提取價值。

在某種程度上,BTRFLY是所有投票托管代幣的指數,可以將BTRFLY視為所有投票托管代幣的流動性包裝器。

它目前從三個來源產生收入:國庫,由不同的產生收益的治理代幣組成;Pirex,一種創建流動性包裝器的產品,允許自動復利和未來投票事件的代幣化;以及Hidden Hand,一個治理激勵或“賄賂”的市場。

為了獲得Redacted Cartel的收入,用戶需要將BTRLFLY代幣“revenue-lock”16周才能收到rlBTRFLY。然后,rlBTRFLY將獲得Hidden Hand收入的50%、Pirex收入的40%以及國庫收入的15%到42.5%。

目前Redacted Cartel的真實收益來自每兩周支付的ETH。在上一次收益分配中,該協議為每個rlBTRFLY支付了價值6.60美元的ETH。

Dopex是Arbitrum上的去中心化期權交易所,允許用戶買賣期權合約并被動賺取真實收益。

Dopex旗艦產品是其單一抵押期權金庫(Single Staking Option Vaults,SSOV),為期權買家提供深度流動性,并為期權賣家提供自動化的被動收入。除了SSOV,Dopex還允許用戶通過利率期權押注DeFi中的利率方向,并通過所謂的大西洋跨式(Atlantic Straddles)押注某些資產的波動性。

雖然所有Dopex產品都允許用戶通過承擔一些定向風險來獲得實際收益,但該協議還通過費用產生實際收入,并將其重定向給質押者。70%的費用返還給流動性提供者,5%返還給代表,5%用于購買和銷毀協議的回扣代幣rDPX,15%返還給DPX單邊治理質押者。

與Synthetix一樣,DPX的一些質押收益來自通脹性代幣釋放。Dopex目前提供約22%的APY給質押veDPX。

Manifold Finance是OpenMEV的開發者,以及提供ETH2.0驗證者MEV服務,此協議也提供全部或部分以ETH或USDC支付的收益。

還有一些協議即將加入真實收益(Real Yield)。

一個是Avalanche上的去中心化交易所trader joe,它將在他們全新的DEX推出后減少代幣JOE排放。

還有一個是正在構建的Cosmos L1平臺Kujira,KUJI質押者將獲得以下收益:Kujira L1上最大交易所FIN的交易費;清算抵押品市場Orca的交易費;新型超額抵押穩定幣USK的鑄幣費。

隨著DeFi的演化,其競爭也走向依靠產品本身的競爭力,而真實收益(Real Yield)就是競爭力的體現。

經過流動性挖礦的教育和熊市的洗禮,投資者在逐步更看重真實收益。比如,在聚合交易所ParaSwap 9月2日社交媒體下,社區用戶在直接要求ParaSwap像GMX一樣向PSP質押者分享收入。

可以預見,更多DeFi將或主動或被動選擇真實收益。

因此,很有可能,真實收益將成為新的DeFi敘事。

DeFi之道

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

PANews

Odaily星球日報

此前,Odaily 星球日報曾關注過一款 meme 公鏈 Dogechain ,Dogechain 為使用?Polygon?Edge開發的 EVM 兼容鏈網.

1900/1/1 0:00:00這些大廠推進的速度比你想象中的還要快 作者:JT Song 原文:《一文盤點:傳統行業在Web3及NFT板塊的布局——可能比你想象的推進速度更快》2022年8月4日.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等行業動態。本文是項目周刊,帶您一覽本周主流項目以及明星項目的進展.

1900/1/1 0:00:00本篇文章只為剛剛進入加密圈用戶初步鑒別 GameFi 等投資產品。以我被割的 CrazyMiner 為例,可以在白皮書中看到其中沒有任何有用的信息,同時也很難憑借這些信息去找到現實中的人,項目方.

1900/1/1 0:00:00正如交易員所說,預測底部就像試圖抓住一把落下的刀。觸底一詞很容易被誤解,因為它并不一定意味著價格走勢和加密貨幣市場的整體情緒會突然轉為積極.

1900/1/1 0:00:00加密貨幣市場經歷了多年的考驗和磨難,作為新的資產類別持續存活發展。但是,如何評估加密項目的價值仍然是一個很棘手的問題.

1900/1/1 0:00:00