BTC/HKD-0.26%

BTC/HKD-0.26% ETH/HKD-0.26%

ETH/HKD-0.26% LTC/HKD-0.48%

LTC/HKD-0.48% ADA/HKD-0.22%

ADA/HKD-0.22% SOL/HKD-0.43%

SOL/HKD-0.43% XRP/HKD-0.1%

XRP/HKD-0.1%作者:Bankless?分析師 Ben Giove

Uniswap?的命運在于如何、何時以及是否打開其費用開關。按費用計算,它是以太坊上最大的應用程序,每天為流動性提供者帶來數百萬美元的收入。但利潤率為 0%,因為 Uniswap 費用開關尚未打開。

這種情況最終可能會改變!經過數月的辯論,最近的一項治理提案似乎將最終打開利潤水龍頭——僅針對三個流動資金池。

Uniswap 這樣做時會發生什么?

他們的市場份額會被競爭對手搶走嗎?

他們將獲得多少利潤?

如果他們把每個池的費用開關都打開了會怎么樣?

讓我們為您一一解答。

如果 Uniswap 開啟費用開關會怎樣?

迄今為止,協議成功與其代幣表現之間脫節的最明顯例子之一就是 Uniswap。

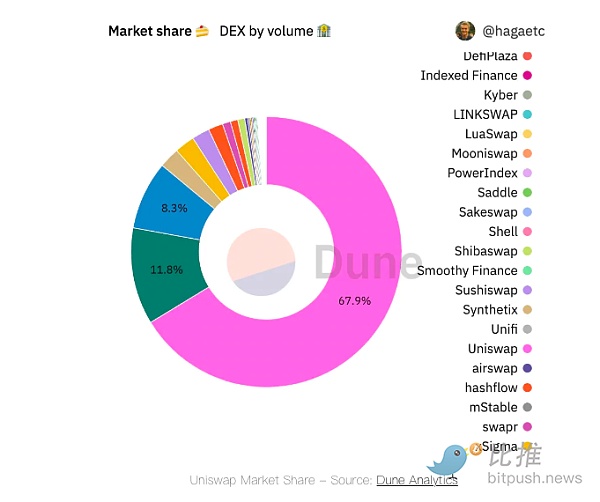

Uniswap 是以太坊 L1 上交易量最大的去中心化交易所,占有 67.9% 的份額。該協議是一棵搖錢樹,在過去一年中為其 LP 產生了12億美元的收入。

有些時候,它的每日費用收入甚至超過了以太坊本身。盡管占據了主導地位,但UNI?的表現遠遠落后。

盡管更廣泛的市場出現了相當大的波動,但其表現不佳的一個理由是Uniswap 沒有打開“協議費用開關”。

StarkNet工具平臺Crypto Mansion發布v0.13.1版本:6月6日消息,StarkNet工具平臺Crypto Mansion發布v0.13.1版本,支持Cairo 1.1.0編譯器。

此前6月1日消息,以太坊Layer 2網絡Starknet宣布主網已在v0.11.2版本上運行,主要特征為激活其編程語言Cairo 1,用戶現在可以在主網上部署Cairo 1合約。[2023/6/6 21:18:35]

通過打開費用開關(只能通過 UNI 持有者的治理投票來完成),Uniswap DAO 能夠在逐個池的基礎上累積流動性提供者賺取費用的10%-25%。

這就是Uniswap協議本身可以賺錢的方式。

自 2021 年 5 月 Uniswap V3 上線以來,費用開關一直未激活。然而,這種情況可能很快就會改變,因為 PoolTogether 的創始人?Leighton Cusack?提出的為三個池開啟費用開關的提議已經通過了 Uniswap 治理的前兩個階段。

該提案的影響不容小覷:如果獲得通過,它將向市場表明 Uniswap 治理能夠打開費用開關。

它還提出了一些關鍵問題:

Uniswap 能否在不失去市場份額的情況下開啟費用開關?

該協議可以從該提案中獲得多少收益?

他們將從激活所有池的費用開關中獲得多少收入?

這對 UNI 代幣意味著什么?

讓我們一起來探索。

提案的現狀

在深入分析之前,讓我們看一下費用開關提案本身的細節。

該提案建議對 Uniswap 的以太坊部署中的三個池收取 10% 的 LP 費用。這可能是最低費率,因為該協議允許在每個池的基礎上減少10%-25%的 LP 費用。

數據:DeFi協議總鎖倉量達488.7億美元:金色財經報道,據Defi Llama數據顯示,DeFi協議總鎖倉量(TVL)達到488.7億美元,24小時漲幅為0.36%。TVL排名前五分別為Lido(115.7億美元)、MakerDAO(74.1億美元)、AAVE(52.1億美元)、Curve(44.4億美元)、Uniswap(40.9億美元)。[2023/4/23 14:21:34]

選定的池及其費用等級如下:

ETH-DAI?(0.05%)

ETH-USDT (0.30%)

ETH-USDC (1%)

費用開關將激活 120 天(約 4 個月),所賺取的費用將計入 Uniswap DAO 資金庫。之后,另一項提案將在治理之前提出,代幣持有者可以選擇投票關閉這三個池的收費開關。

到目前為止,該提案已經通過了 Uniswap 治理的前兩個階段:Temperature和Consensus Check投票,在 Snapshot 上進行。

通過Temperature Check的提案初稿要求開啟 ETH/USDC(0.05%)和 USDC/USDT(0.01%)的費用開關,并將協議費用設置為 10%。

該提案以幾乎一致的支持通過了Temperature Check,350 萬個 UNI 投了贊成票,而只有 54 個 UNI 投了反對票。

在社區反饋和研究之后,將費用開關提案的第二次迭代提交給Consensus Check投票。這一次不是為DEX上最活躍的兩個池激活費用開關,而是要求采取更多的試驗方法來激活上面列出的三個池的費用開關,以便在預定的一段時間內測試多個費用等級。

Nimiq已在Polygon上支持Gas 抽象USDC交易:金色財經報道,自托管錢包 Nimiq 正在為 Polygon 用戶在其原生錢包中集成 Gas 抽象 USDC 交易,用戶可以更輕松地處理穩定幣交易,而無需持有二級代幣來收取費用。Nimiq 錢包用戶現在可以發送和接收 USDC,而無需使用 Polygon 的原生代幣 MATIC 來支付 Gas 費用。用戶只需持有 USDC,錢包的內置智能合約會在后臺自動將 USDC 的 Gas 費用轉換為 MATIC,減少使用 USDC 進行日常支付的摩擦。Gas 抽象 USDC 交易在 Nimiq 錢包的最新版本中可用。[2023/3/22 13:20:12]

這一修訂后的提案再次以壓倒性的支持通過,1900萬 UNI支持,只有418 UNI反對。

雖然該提案需要通過最終的、具有約束力的鏈上投票,但基于投票率和治理論壇的評論,似乎在社區內得到了廣泛的支持。

盡管最終投票肯定不會那么一邊倒,但 Uniswap 似乎很有可能激活這三個池的費用開關。

Uniswap 會失去市場份額嗎?

讓我們看看為什么 Uniswap 可以在不損失大量市場份額的情況下開啟費用開關。

反對開啟費用開關的理由很簡單:如果 Uniswap 開啟費用開關,他們將失去作為 LP 的市場份額,因此由于利潤率受到壓縮,流動性將從交易所流出。

這種風險在很大程度上是由于 Uniswap V3 提供流動性非常困難,因為它使用集中流動性,這需要更積極的管理。

鑒于已經很難盈利,削減 LP 的利潤率可能會造成負反饋循環,Uniswap 失去流動性,導致交易執行變差,從而為 LP 帶來較低的交易量和回報,導致 DEX 將市場份額流失給競爭對手。

Bitfinex在薩爾瓦多比特幣應用大會上發布自由宣言:11月17日消息,Bitfinex在薩爾瓦多比特幣應用(Adopting Bitcoin)會議上宣布《Bitfinex自由宣言》(Bitfinex Freedom Manifesto),概述其對通過使用點對點解決方案和去中心化分類帳技術實現自我主權新時代的愿景。

Bitfinex自由宣言作出了三項承諾:

致力于構建開放的點對點通信解決方案,使任何人在任何地方都能在網上自由互動和交易。

將不遺余力地支持閃電網絡和類似技術,并致力于使比特幣成為最易訪問和最高效的交易解決方案。

將支持和投資比特幣社區,包括開發者和白帽黑客,以確保比特幣網絡的強度、彈性和不變性。[2022/11/17 13:16:25]

這種風險在 DEX 等競爭激烈的領域被放大,競爭對手之間幾乎沒有差異,因此帶來了永久的、長期的費用壓力。

但 Uniswap 應該能夠開啟費用開關有幾個原因,其中最令人信服的一個原因是“粘性交易量和流動性”的想法。這指的是完全忠于Uniswap的交易量和流動性的概念,如“自動做市商經濟學”一文中所述,該論文研究了開啟費用開關的可行性。

這種粘性協議參與者的概念是基于這樣一個想法,即由于其強大的品牌,許多交易者將只使用 Uniswap。對于流動性提供者來說也是如此,因為由于 Uniswap 的跟蹤記錄和協議設計,其中合約是不可變的,LP 可能更愿意在 DEX 上繼續做市,而不是遷移到競爭對手。

此外,幾乎所有其他主要現貨或衍生品 DEX,例如?Curve、Balancer、SushiSwap、GMX、dYdX?和?Perpetual Protocol?都收取 LP 費用。鑒于此,Uniswap 似乎也能夠在不失去相當大比例的市場份額的情況下收取費用。

羅杰斯:美國的衰退“或者已經開始,或者很快開始:7月12日消息,美國知名投資大師羅杰斯認為,美國的衰退“或者已經開始,或者很快開始”。(金十)[2022/7/12 2:07:46]

如果三個池的費用開關都打開,情況會如何?

讓我們首先分析一下,看看如果為提案中的三個池開啟 10% 的協議費用,Uniswap 將獲得多少收益。為了解不同市場條件下的收益,我們將查看過去 30 天、120 天(提案中的激活時間)和 365 天的費用收入。

此外,我們還將看看這三個池在Uniswap總交易量和 LP 費用中所占的比例。

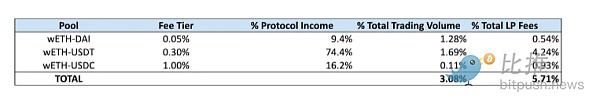

30天

在過去 30 天里,這三個池的交易量合計為 13.1億美元,LP賺取了大約 290 萬美元的費用。如果費用開關打開,Uniswap 在過去一個月中將獲得 29 萬美元的協議收入,或約348萬美元的年化收入。

迄今為止,對利潤貢獻最大的是 wETH-USDT 池,在此期間它將貢獻 74.4% 的協議收入。這三個池也將分別占Uniswap在此期間總交易量和手續費收入的3.08%和5.71%。

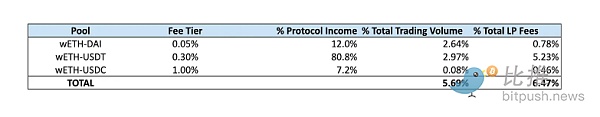

120天

在過去 120 天(即費用開關的建議激活時間)中,這三個池將產生約64.1億美元的交易量,同時產生1604萬美元的LP費用。

如果削減 10%,則協議收入為 160 萬美元或年化收入為 487 萬美元。

在此期間,協議收入的最大貢獻者再次是 wETH-USDT 池,占 81.7%,而這三個池總共將占 Uniswap 總交易量和費用的 3.32% 和 6.68%。

365 天

在過去的一年中,考慮到鏈上交易活動的高峰期和低谷期,這三個池促成了404億美元的交易量,LP 賺取了 7819 萬美元的費用。

如果有 10% 的協議費用,Uniswap 將獲得 782 萬美元的利潤。

同樣,對協議收入貢獻最大的是wETH-USDT,占 80.8%。總的來說,三個池在過去一年中分別占交易量和費用的 5.69% 和 6.47%。

正如我們所看到的,如果三個池的費用開關被打開,Uniswap 將產生 348 萬美元至 782 萬美元的年化利潤,具體取決于時間段。

我們還可以看到,在三個時間段中,對利潤貢獻最大的將是 wETH-USDT 池,因為它占協議收入的 74.5%-81.7%。

最重要的是,這三個池僅占 Uniswap 總活動的一小部分,僅占總交易量的 3.08-5.69% 和總費用的 5.71-6.68%,具體取決于時間段。

總而言之,這表明該提案只是觸及 Uniswap 盈利能力的皮毛。如果費用開啟試驗被證明是成功的,這表明 DAO 在獲得更多收益方面還有很大的上升空間。

如果每個池的費用開關都開啟,情況會怎樣?

現在,我們通過打開提案中三個池的費用開關,了解了 Uniswap 的創收能力。但是如果開啟每個流動性池呢?

通過計算,我們可以更好地了解 Uniswap 潛在盈利能力的上限在哪里。

乍一看,為所有池打開費用開關似乎不切實際。但是,如果試驗成功,Uniswap 治理很可能會選擇為更多池開啟費用開關。此外,請記住,DEX在其平臺上進行的每筆交易都能賺取傭金,這是行業標準。

在成熟狀態下,協議的總收費率,或在 Uniswap 上產生的總交易費用占 DAO 的百分比,可能不會是所有池的統一費率。

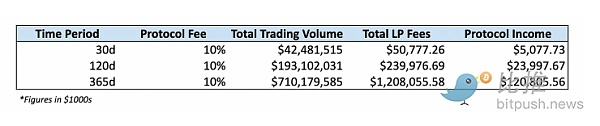

但是,為簡單起見,我們將假設所有池的固定費用為 10%。為了便于比較,我們將在相同的 30、120 和 365 天期間再次測量。

以 10% 的協議費用為基礎,Uniswap 在過去 30 天、120 天和 365 天分別賺取 507 萬美元(年化約 6168 萬美元)、2399 萬美元(年化約 7296 萬美元)和 1.208 億美元。

需要注意的是,這將是純粹的協議“利潤”,因為在此期間,Uniswap 沒有向流動性提供者發放任何代幣。

從 365 天的數據來看,我們可以看到,在?Token Terminal,Uniswap 的協議收入將在所有 dapp 中排名第 7,僅次于?Axie Infinity、OpenSea?和?LooksRare?等 NFT 市場。Uniswap 將擁有僅次于 OpenSea 和 MetaMask 的第三高協議收入。

為 UNI 代幣帶來價值

現在我們已經了解了如果費用開關被激活,Uniswap 可以賺取多少錢,讓我們看看它可以為 UNI 代幣帶來多少價值。

雖然費用開關提案不要求向代幣持有者分配收益,但未來UNI持有者肯定有可能選擇通過回購或分配ETH或穩定幣等資產的方式為自己分配一些協議費用。

這將是意義重大的,因為它將把UNI從一個純粹的“毫無價值的治理代幣”變成一種價值資產。

讓我們假設 Uniswap DAO 選擇通過一種機制分配從費用開關中產生的所有收入的 50%,在這種機制中,UNI 持有人可以將其代幣質押來獲得這些美元收入。

保守一點,我們還假設 75% 的流通 UNI 將被質押以賺取此收益,因為一些供應仍留在中心化交易所等場所或用作 DEX 的流動性。

正如我們所看到的,如果 Uniswap 上所有池的費用開關以 10% 的比率激活,假設相同的 75% 的質押率和 50% 的支付率,根據過去30天、120天和365天的交易活動,UNI持有者將獲得1.25%-2.44%的收益。

盡管這一回報將低于veCRV和GMX等其他DEX代幣的收益,但考慮到 Uniswap 作為行業內領先者的地位,這一回報可能仍然對投資者具有極大的吸引力。

更大的圖景

正如我們所看到的,開啟 Uniswap 費用開關的影響是巨大的。

三個池的激活僅僅觸及了其盈利能力的皮毛。廣泛的費用激活會立即將 Uniswap 變成整個 Web3 中最賺錢的應用程序之一。

此外,如果 DAO 將部分收益直接分配給代幣持有者,

UNI 代幣將成為一種具有吸引力的資產。

或許更重要的是,鑒于其作為 DeFi 最著名協議的地位,Uniswap 成功開啟了費用開關,這將向市場發出信號,即“無價值的治理代幣”實際上可以獲取價值。

比推BitpushNews

個人專欄

閱讀更多

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

PANews

Odaily星球日報

Tags:UNISWAPUniswapUSDUni ApeSWAP價格Uniswap Financecoinbase買的USDT不能發送

文/Donovan Choy,Bankless加密分析師熱衷使用的穩定幣分類如下:1)法幣支持的穩定幣(我們不喜歡這類穩定幣.

1900/1/1 0:00:00Aug. 2022, Thiago FreitasData Source:Art Blocks DashboardArt Blocks 是一個 NFT 平臺.

1900/1/1 0:00:00ConsenSys收購無代碼區塊鏈開發工具平臺Hal以改進Web3通知服務:2月21日消息,區塊鏈技術服務提供商ConsenSys收購無代碼區塊鏈開發工具平臺Hal.

1900/1/1 0:00:00撰文:Brise.eth分析 NFT 交易數據時,經常能看到一些有趣的中文 ENS 域名。ENS 作為 WEB3 的身份標識,從域名的字眼間也能看出持有者的個性而對于在 NFT 交易信息流中出現.

1900/1/1 0:00:00SparkDAO是一支專注在數字加密領域的投研小組,成員分布在全球。我們熱衷于挖掘數字加密領域的底層邏輯和前沿賽道.

1900/1/1 0:00:00一個數字反烏托邦可能即將到來。這不一定就是一件可喜的事情——但是,今天我只是想談談上周末我腦海中出現的一系列關于這個概念有趣的想法.

1900/1/1 0:00:00