BTC/HKD+0.77%

BTC/HKD+0.77% ETH/HKD+1.2%

ETH/HKD+1.2% LTC/HKD+0.76%

LTC/HKD+0.76% ADA/HKD+2.81%

ADA/HKD+2.81% SOL/HKD+3.95%

SOL/HKD+3.95% XRP/HKD+1.35%

XRP/HKD+1.35%來源:加密投資公司 Coin Ark Capital

編譯:比推Bitpush News, Mary Liu

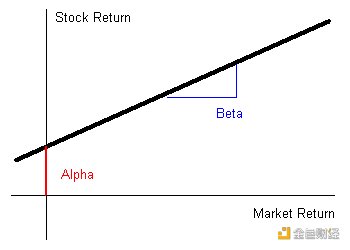

在各大財經文章中,我們經常看到諸如“市場Beta”和“Alpha”之類的術語,但很多人可能并不了解這些表達的真正含義。

簡單來說,Beta 和 Alpha 是用于解釋股票和投資基金表現的兩個不同部分。Beta 是衡量相對于基準(例如標準普爾 500 指數)波動性的指標。Alpha 是在調整與市場相關的波動性和隨機波動后的投資超額回報。

任何資產類別的配置者都必須了解兩者的差異,并能夠公平地評估各自的投資回報是基于廣泛的“Beta”還是孤立的“Alpha”的結果。

天津濱海高新區:對區塊鏈等平臺型企業按不超過項目總投資額的30%給予補助:金色財經報道,天津濱海高新區日前制定《促進新經濟服務業高質量發展辦法(暫行)》及實施細則,其中指出支持虛擬現實、區塊鏈等平臺型企業(業務規模隨用戶增長擴大、收取平臺服務費用的企業),開放核心應用、內容等平臺能力,為開發者導入用戶、流量、接口、技術、產品推廣等資源。對平臺型企業按不超過項目總投資額的30%給予補助,單個項目最高不超過1000萬元。[2022/2/28 10:20:51]

一般來說,在每個資產類別中,各自行業內的不同資產將產生不同但相關的回報。例如,總體而言,大型科技公司的表現各不相同,但在最近的走勢中,它們的絕對收益或損失很少出現脫鉤的情況。

我們在加密市場中也看到了這種情況,比特幣和以太坊將產生不同的回報,但通常會在較長的時間范圍內產生市場協同效應(即一起上行或下跌)。

菲律賓證券交易所:不提供區塊鏈投資產品及鏈接:10月7日消息,菲律賓證券交易所 (PSE)總裁在公開警告中表示,菲律賓證券交易所 (PSE) 不提供任何與區塊鏈技術或數字貨幣相關的投資產品。該交易所警告稱,最近幾周一直在吸引投資者的所謂PSE銷售人員與該交易所的任何鏈接都是虛假和欺詐性的。

據當地報道,不知名的欺詐者一直在聯系菲律賓的投資者,聲稱與該交易所有關聯并已與世界各地的多家銀行和金融機構合作。為了吸引投資者,欺詐者一直承諾高達30%的回報或高達2,000美元的每日回報。他們進一步聲稱,他們將為潛在投資者提供專業導師,通過該計劃教他們投資。(CoinGeek)[2021/10/7 20:10:42]

在這些示例中,在某一基礎上升值或貶值的整體資產類別稱為Beta,而該類別中表現優異的個別資產稱為Alpha。

動態 | 拉丁美洲最大投資銀行將推出自己的證券型代幣:據彭博社報道,拉丁美洲最大的投資銀行Banco BTG Pactual SA正在推出自己的基于區塊鏈的證券型代幣。這個代幣被稱為“ReitBZ” ,將由巴西陷入困境的房地產資產支持,使該銀行能夠以低于傳統方式的成本向國際投資者提供房地產業務。該銀行預計將通過ICO籌集1500萬美元。投資者可以用GUSD或ETH通過特殊平臺購買ReitBZ。[2019/2/24]

為了量化 Alpha 的數量,投資者通常會將他們的回報與市場基準進行比較。對美國國債來說,他們的Beta 系數接近于零,因為它的價格相對于整個市場的波動率幾乎可以忽略不計。在股票的情況下,Beta 通常可被歸類為 SPX,而在加密貨幣中,它被歸類為 BTC 或 Bitwise 指數。

邏輯很容易被混淆,結果將是致命的。在過去的 13 年里,投資者可能認為他們的回報是經過精心計算的結果,但除非他們在那個時間跨度內跑贏了各自的基準,由于低利率和量化寬松的環境,市場 Beta 抵消了所有錯誤并支撐資產市場穩步上行。

動態 | 美國政府對區塊鏈分析公司投資增加了一倍:據Diar報告中數據顯示,2018年美國政府機構對區塊鏈分析公司的投資增加了一倍。金融機構或銀行可以使用區塊鏈分析來跟蹤反洗錢(AML)和了解客戶(KYC)法規的遵守情況。該分析同樣可以用作“數字線索”,為執法機構提供可操作的情報,使他們能夠反擊非法活動,否則這些活動將隱藏在假名加密錢包地址之后。據Diar稱,據報道,迄今為止,美國政府機構在區塊鏈分析公司的總投資額為2880萬美元,區塊鏈分析公司占據了570萬美元。[2018/9/27]

如果您的投資生涯不到 13 年,那么您應該只經歷過寬松的貨幣政策。自全球金融危機爆發以來,這種趨勢現在顯然正在發生變化。

就連著名的對沖基金投資人 Stan Druckenmiller 也認為,未來 10 年股市很可能停滯不前。在不久的將來,我們正在進入一個相對較高的利率環境,現在投資中的 Alpha 比以往任何時候都更加重要。

在加密貨幣方面,有多種投資策略可供選擇,其中一些最值得注意的是:

策略 1:交易算法和機器學習(高頻)

策略 2:技術分析交易(高頻/中頻)

策略 3:基于理論的基本面投資(低頻)

具有諷刺意味的是,由于交易頻率最低(買入并持有很長時間),策略 3 需要最少的盯盤成本。但有趣的是,策略 1 和 2 在流動資金和資本配置者中最受歡迎。在剖析每種方法的優缺點時,人們想知道為什么會出現這種情況。

當我們討論回報時,我還沒有看到能夠超過以下 5 年回報的交易算法……

通過主要查看歷史數據,可以得出結論,采用基于理論的長期策略是最方便甚至最有利可圖的。短期價格預測幾乎無法預測,因此通過市場周期進行投資更加穩健、不易出錯。

但加密是一種年輕的資產類別,因此僅使用歷史數據對最佳策略做出判斷是站不住腳的,宏觀經濟格局正在發生變化。

然而,在上個世紀的“百廢待興”中,我們看到基于理論的投資策略在股票市場尤其是納斯達克指數方面最為卓越。自公開市場成立以來,擇時獲利和積極交易頭寸的需求就一直存在,但只有少數策略能夠跑贏著名的標準普爾 500 指數。

然而,如果沒有以下兩個警告,聲稱基于理論的加密投資是標準答案是一種誤導:

您將面臨最大的波動。

你必須有堅定的信念……而且是正確的。

根據市場周期進行投資,人們將獲得 70% + 以上的年化收益,從投資組合管理的角度來看,完全減輕波動風險的唯一真正方法是不在這些市場中使用任何杠桿。

今年我們親眼目睹,即使是最大和最聰明的投資者也不能幸免于爆倉風險。但從簡單的人類情感角度來看,當價格波動使投資組合在一夜之間遭腰斬時,不偏離策略需要極端的自控力。與普遍的看法相反,這是投資加密貨幣最困難的部分之一。這就是為什么我意識到雖然數據顯示策略 3 是明顯的贏家,頻繁交易的行為源于下跌時人們與生俱來的生理恐懼。

產生 Alpha 收益來自對共識和正確的賭注。 這就是為什么需要很強信念的原因,因為市場在投資時不會同意這個論點,否則它已經被定價了。

毋庸置疑,在涉及加密貨幣和區塊鏈技術時,要脫離人群并持有逆向信念,需要對技術性、網絡效應和可擴展性限制有高度的理解。

未來幾年,加密市場的 Beta 值可能會繼續保持較高水平,但由于宏觀環境的變化,市場可能不會原諒投資錯誤,因此了解如何產生高于平均水平的回報至關重要。

比推 Bitpush News

媒體專欄

閱讀更多

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

PANews

Odaily星球日報

撰文:Tomasz Tunguz,VC at Redpoint本文來自Tomasz在本月Dunecon上的演講材料分享,通過 Dune/Tokenterminal 等工具進行數據分析.

1900/1/1 0:00:00撰文:DeFi Surfer編譯:Block unicorn以太坊在市場上,贏得了人們使用最頻繁的加密貨幣,不僅僅是成為最硬的錢.

1900/1/1 0:00:00Web3 是互聯網的新范例,它使人們能夠以前所未有的方式進行協作。這種新的技術浪潮允許用戶創建一種更加透明的信息共享方式來控制他們的數字生活和隱私數據.

1900/1/1 0:00:00引言 如果說互聯網的普及和發展造就了移動支付,那么Web3的到來則書寫了加密支付的新篇章,并將加密錢包的發展推向新高潮。傳統電子錢包的功能是儲存資產與移動支付.

1900/1/1 0:00:00早期投資必須思考未來,我們最常聽到的一句話是未來已來,但到底未來是什么?未來會如何?確實難以判斷預測.

1900/1/1 0:00:00撰文:凱爾 距離以太坊分叉網絡 ETHW(EthereumPow)誕生已經過去了超過 72 小時.

1900/1/1 0:00:00