BTC/HKD+0.99%

BTC/HKD+0.99% ETH/HKD+1.29%

ETH/HKD+1.29% LTC/HKD-0.12%

LTC/HKD-0.12% ADA/HKD+0.99%

ADA/HKD+0.99% SOL/HKD+4.57%

SOL/HKD+4.57% XRP/HKD+1.03%

XRP/HKD+1.03%雖然 TRM Labs 提供了便捷的地址“過濾”服務,但這種做法卻在加密行業里引發了一些爭議。

本文來自 decrypt &cryptoslate

原文作者:Liam J. Kelly &Christian Nwobodo

Odaily 星球日報譯者 | Moni

8 月 8 日,美國財政部對加密行業祭出一大“殺招”,宣布制裁以太坊混幣協議 Tornado Cash,并將與 Tornado Cash 協議相關的錢包地址列入黑名單。美國財政部給出的理由是,Tornado Cash 自成立以來已被用于價值超過 70 億美元的虛擬貨幣洗錢活動,現在是時候行動起來打擊這個協助犯罪的混幣協議了。

消息一出,撼動了整個加密行業,因為許多 DeFi 項目擔心會在不知情的狀況下受到牽連,畢竟加密交易的“匿名”特性很難讓你確認交易對手究竟是誰。為了不受影響,許多平臺開始斷尾求生,比如去中心化衍生品交易所 dYdX 是最早對這一消息做出反應的項目之一,他們迅速切斷了與 Tornado Cash 交互的各類加密地址;緊接著 DeFi 借貸協議 Aave 也迅速采取了行動——在此過程中,人們忽然發現一家年輕的“偵探公司”占據了絕對 C 位,因為那些為了遵守美國制裁法的加密實體和 DeFi 項目都在使用這家數據提供商的服務來獲取受制裁區塊鏈地址的數據,它就是加密貨幣監管技術服務提供商 TRM Labs。

Archblock與Adapt3r合作將美國社區銀行引入DeFi:金色財經報道,無擔保貸款協議TrueFi的核心開發商Archblock正在與另類資產管理公司MJL Capital的子公司Adapt3r合作,將美國監管的社區銀行引入DeFi。

根據Archblock周四的新聞稿,這兩家公司計劃專注于擴大對鏈上信貸產品的訪問并降低傳統金融機構的資本成本。MJL Capital創始人兼首席投資官Marcus Leano表示:“我們的籌備中有許多資產規模從5億美元到50億美元不等且有穩定的放貸款的歷史的銀行。”Archblock的首席投資官Bill Wolf說:“對于可以利用該技術在鏈上有效構建和融資的金融資產的類型和范圍沒有任何限制。”該合作伙伴關系還凸顯了DeFi的加速趨勢,即與老式銀行業務融為一體,并將銀行貸款、抵押貸款和企業信貸等現實世界的資產引入基于區塊鏈的協議。[2022/12/16 21:47:43]

根據 Crunchbase 數據顯示,TRM Labs 成立于 2017 年,是一家區塊鏈情報分析公司,迄今已通過 5 輪融資交易募集到約 8000 萬美元資金,其投資方不乏老虎全球基金、美國運通旗下的 Amex Ventures、Visa、Citi Ventures、DRW Venture Capital、 Jump Capital 、Marshall Wace、Block(原 Square, Inc.)和 PayPal Ventures 等業內知名風投機構和金融巨擘。

去中心化衍生品協議Deri Protocol與NFT游戲My DeFi Pet合作推動GameFi集成:12月6日消息,去中心化衍生品協議Deri Protocol與NFT游戲My DeFi Pet達成合作,以領導GameFi集成。Deri Protocol和My DeFi Pet將共同構建一個創新的游戲場景,允許玩家獲得衍生品,同時通過一個完全集成、直觀的鏈上游戲,打破復雜的衍生品交易壁壘,使其獲得經濟回報。隨著Deri與My DeFi Pet的集成,游戲中的寵物將允許玩家以簡單的方式探索交易永續期貨和永續期權的體驗。[2021/12/6 12:54:38]

自 2019 年從 Y Combinator 孵化推出以來,TRM Labs 的收入已同比增長 600%,其團隊規模也已經從最初的 4 人擴大到 60 人,如今團隊成員包括來自 FBI、美國特勤局和歐洲刑警組織的安全威脅金融專家、以及來自蘋果、亞馬遜和谷歌的數據科學家。

提到加密市場情報分析市場,許多人最先想到的或許是 Elliptic 和 Chainalysis 這些提供區塊鏈地址追蹤服務的公司。相比之下,TRM Labs 的區塊鏈情報平臺能將 跨鏈 數據與威脅情報、鏈上客戶盡職調查、交易監控、高級分析、客戶關系管理等進行可視化展示,并且利用大數據和機器學習自動檢測洗錢和市場操縱等可疑活動,繼而幫助組織更直觀、便捷地檢測加密欺詐和金融犯罪,而這也是 Circle 、 FTX US 和 MoonPay 等快速增長的加密貨幣公司都選擇 TRM Labs 來監控、檢測可疑活動并滿足反洗錢 (AML) 監管要求的原因。

美國SEC委員:聯邦監管機構應為DeFi提供法律明確性和試驗自由:金色財經報道,美國證券交易委員會(SEC)委員、“加密媽媽”Hester Peirce周一表示,聯邦監管機構必須提供法律明確性和試驗自由,以便DeFi能夠與CeFi競爭,為投資者提供金融服務。[2021/2/24 17:45:41]

不僅如此,TRM Labs 提供的服務也適用于傳統金融企業和政府機構調查復雜的加密相關犯罪,包括詐騙、黑客攻擊和恐怖主義融資等。正如該公司聯合 創始人 兼首席執行官 Esteban Casta?o 所說:“加密貨幣的發展速度比我們一生中的任何行業都快,組織需要一個能夠在不斷變化的風險環境中保持領先的區塊鏈情報合作伙伴——從勒索軟件攻擊到 DeFi 漏洞利用。”

整體來看,TRM Labs 似乎正在扮演 DeFi 項目監管“吹哨人”的角色,那么與其他同行相比,TRM Labs 又具有什么優勢呢?

作為一家區塊鏈數據提供商,TRM Labs 主要幫助金融機構和政府打擊欺詐、洗錢和金融犯罪行為,他們會向客戶提供被美國財政部海外資產控制辦公室(OFAC)制裁的區塊鏈地址,以幫助客戶對受制裁的地址和實體采取必要行動。

OKEx DeFi播報:DeFi總市值150.9億美元,OKEx平臺ZYRO領漲:據OKEx統計,DeFi項目當前總市值為150.9億美元,總鎖倉量為181.1億美元;

行情方面,今日DeFi代幣普漲,OKEx平臺DeFi幣種漲幅前三位分別是ZYRO、BNT、UMA;

截至18:00,OKEx平臺熱門DeFi幣種如下:[2020/12/16 15:24:40]

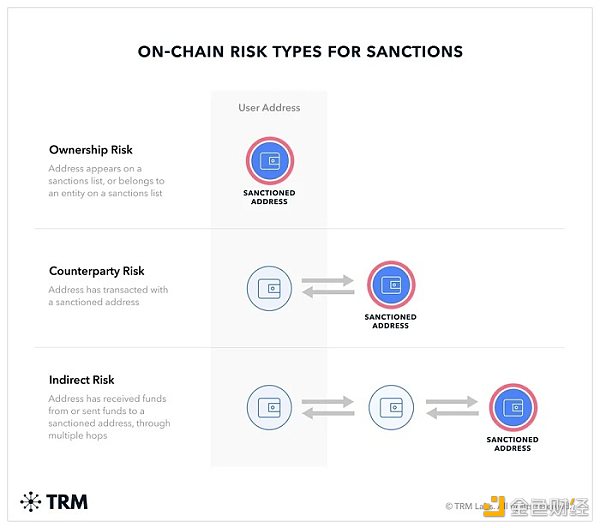

為了獲得受制裁地址的鏈上詳細信息,DeFi 平臺必須要與 TRM Labs 的應用程序接口“TRM Wallet Screening API”進行整合,這樣才能被允許查詢已被制裁的地址和交易數據。此外,為了能更清楚地了解地址被制裁的原因,協議可以進行相關設置,從而通過應用程序接口檢索出所需信息。與此同時,受制裁地址的風險級別也會被詳細列出。目前,TRM Labs 的應用程序接口將風險閾值分為以下三類:

1、所有權風險——地址在制裁名單上,地址是否出現在制裁名單上或與制裁名單上的實體相關聯;

聲音 | DeFi貸款協議bZx聲明:并沒有用Uniswap喂價:DeFi貸款協議bZx發表聲明稱,此次操縱事件導致市面上出現很多不實流傳,但bZx并沒有用Uniswap喂價,Uniswap只是多個流動性來源之一。此前消息,去中心化金融(DeFi)貸款協議bZx被操縱導致以太坊損失,聯合創始人KyleKistner表示,部分ETH(已)損失,此次事件是因為一個合約被利用導致的,目前bZx已暫時關閉該合約。安全研究人員目前在調查導致事故的確切原因,并表示,會發布詳細的事后調查報告,目前剩余的資金是安全的。因為此次事件,bZx關閉了Fulcrum交易平臺進行維護。DeFiPulse的數據顯示,過去的24小時內,bZx協議中提出ETH達3300枚,約合93.2萬美元,業內人士估測,此次損失金額約為35萬美元。dForce&Blockpower創始人楊民道稱此次事件是利用了四個DeFi協議之間做的操縱。整個操作路徑是,操縱人從dydx的閃貸借出1萬ETH,使用其中5000ETH在Compound借出112WBTC,5000ETH到bZx上開了WBTC的空單,用Compound借的WBTC去Uniswap砸盤,導致bZx空倉大賺,bZx的ETH出借人虧損。(鏈聞)[2020/2/16]

2、交易對手風險——與受制裁地址進行過交易的地址。

3、間接風險——通過多渠道接收(或發送)資金到(或來自)受制裁地址。

隨著將交易對手制裁風險傳播到隨機地址的“粉塵攻擊”(指詐騙者向網絡上數萬個地址發送極少量的代幣,來跟蹤其錢包的交易數據,以便破壞錢包所有者的匿名性并對受害者實施有針對性的釣魚式攻擊)的出現,TRM Labs 還將向用戶提供額外數據點的方式,使他們能夠在“真實交易”和“惡意交易”的制裁風險之間進行估計,這就解釋了為什么會有一些名人地址受到“粉塵攻擊”并遭到封鎖后可以通過對制裁參數調整得到妥善解決,比如 Brian Armstrong 和 Justin Sun 等。

事實上,TRM Labs 已經多次表示不會“對特定地址進行任何封鎖”,他們只是向客戶提供風險數據,以“用于他們的合規計劃”。由此看來,TRM Labs 提供的服務更像是一種“放哨”行為,DeFi 項目可以根據其提供的有效信息進行策略調整,在風險地址與項目前端交互時做出標記,引起警惕,而最終是否要封鎖這些地址仍然取決于項目本身。

通過提供風險參數,可以讓DeFi 項目產生非常直觀的認識,方便更好地做出決策。比如, DeFi 項目可以得知與其交互的地址是否被直接列在美國財政部海外資產控制辦公室(OFAC)的制裁名單上,以及它是否與此類地址進行了間接交互、交互程度如何等等。通常來說,平臺的受影響地址列表越靠后,被封鎖的用戶就會越來越多。TRM Labs 解釋說,在風險警示方面,像 Binance 或是 FTX 這樣的中心化交易所通常會比 DeFi 項目更好地執行風險標記,因為這類公司會更加嚴格地遵守全球反洗錢標準。

8 月 14 日,DeFi 借貸協議 Aave 表示其平臺上與Tornado Cash有關聯的用戶已被封鎖,而這項工作就是通過 TRM Labs 來完成的。對此,TRM Labs 并不認同,它澄清道,封鎖名單是根據協議自己的設置和風險閾值生成的,他們并不參與任何特定地址的攔截,而只是向客戶提供適用于不同項目合規計劃的風險數據。

對于 dYdX 和 Aave 這樣的 DeFi 項目,利用 TRM Labs 服務的確可以快速挽回了一些損失,但卻暴露出了另一個問題:假如一個項目可以隨隨便便地按下開關鍵,并禁止某些用戶使用,那么 DeFi 的去中心化程度不會受到威脅嗎?按照 TRM Labs 的說法,是否決定要封鎖地址完全是由相關項目自行決定,而通過這種方式,DeFi 項目會不會逐漸變成傳統金融企業?DeFi 項目又如何在去中心化和金融監管之間找到最佳平衡點呢?

所有這些問題,也許只有時間才能給出答案。

Odaily星球日報

媒體專欄

閱讀更多

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

PANews

原文作者:olimpio原文編譯:wzp,BlockBeats本文梳理自加密 KOL olimpio 在個人社交媒體平臺上的觀點.

1900/1/1 0:00:00撰文:TheLuWizz編譯:ChinaDeFi在加密貨幣領域,成功的關鍵往往是遵循當前的敘事。與之匹配的交易項目對投資者來說是最有利可圖的策略.

1900/1/1 0:00:00頭條 ▌美聯儲加息75個基點 利率水平升至2008年以來新高9月22日消息,美聯儲加息75個基點將基準利率升至3.00%-3.25%區間,利率水平升至2008年以來新高.

1900/1/1 0:00:00本文轉自公號:老雅痞(laoyapi) 編譯:RR 信息來源自messari,略有修改,作者Tom Dunleavy,Kunal Goel 主要觀點 以太幣從第二季度的低點經歷了強勁反彈.

1900/1/1 0:00:008月9日,38個錢包地址的USDC被凍結,這是USDC背后的Centre公司為了回應美國財政部對Tornado Cash的禁令.

1900/1/1 0:00:00原文標題:《走向 Web3 的 NFT 市場》撰文:張烽,萬商天勤律師事務所合伙人目前 NFT 市場技術發展非常迅速,帶動許多線上線下業務模式創新,激發了市場活力.

1900/1/1 0:00:00