BTC/HKD-1.68%

BTC/HKD-1.68% ETH/HKD-5.02%

ETH/HKD-5.02% LTC/HKD-3.6%

LTC/HKD-3.6% ADA/HKD-5.11%

ADA/HKD-5.11% SOL/HKD-2.19%

SOL/HKD-2.19% XRP/HKD-2.4%

XRP/HKD-2.4%來源:老雅痞

DeFi、社交、穩定幣,可能只是AAVE帝國的開始。

來源:readthegeneralist,作者:Mario Gabriele

編譯:老雅痞

Aave擁有超過56億美元的鎖定總價值,是DeFi最主要的參與者之一。它的野心遠遠超出了借貸的范圍,穩定幣和社交媒體也在它的視野之內。

可行性見解:

如果你只有幾分鐘的時間,下面是投資者、經營者和創始人應該了解的Aave的情況。

DeFi界的領先貸款人。Aave是去中心化借貸領域事實上的領導者。即使在加密貨幣低迷的情況下,其完全稀釋的市值也在10億美元以上。Aave擁有56億美元的總價值鎖定(TVL),并有望產生1680萬美元的年化收入。

由社區提供動力。Aave最值得注意的特征之一是其強大的社區。創始人Stani Kulechov從一開始就把這個問題放在首位,它投入了大量時間來培養基層支持。這一基礎幫助Aave從其競爭對手中脫穎而出。

一個堅持不懈的創新者。Aave不是一個坐以待斃的項目。自2017年成立以來,它不斷增加新的資產、生態系統和產品系列。其結果是一個具有無與倫比的范圍和靈活性的綜合金融平臺。

在擴張與專注之間取得平衡。該組織在未來幾年的最大挑戰可能是弄清楚如何保持專注。今年,Aave已經宣布了在社交媒體和穩定幣領域的兩項重要的新舉措。雖然很有希望,但它們將是資源密集型的,并帶來新的風險賽道。

比爾-蓋茨曾經說過:“銀行業務是必要的,而銀行則不是”。Aave的創始人Stani Kulechov可能會同意。他的金融協議也許是加密貨幣對這種情緒最清晰的表達。自2017年成立以來,Aave已經發展到支持超過56億美元的總價值鎖定(TVL),這是一個類似于管理資產的指標。在去年的牛市中,TVL接近200億美元(即使還有一些沒有納入母公司的較新項目)。Aave通過構建類似于無銀行的銀行系統來實現這些數字,這是一個建立在協議上的金融帝國,并由一個熱情的社區來推動。

Aave的雄心壯志與它的資產規模相當。在過去的一年里,Kulechov的團隊提出了一些倡議,暗示了貸款之外的廣闊未來,包括過度抵押的穩定幣和去中心化的社交圖譜。這些項目,以及未來幾年出現的其他項目,將在“Aave公司”的保護傘下,與它最知名的流動性協議一起生存。只有時間會告訴我們,這些企業是分散注意力,還是讓Aave成為更偉大的東西:一個微型的Alphabet,一個家庭式的加密貨幣集團。

在今天的文章中,我們將討論:

Aave的演變。從外表上看,Stani Kulechov看起來是一個不太可能的企業家。這位前法律系學生將一個小型點對點貸款機構轉變為DeFi的藍籌項目之一。

關鍵的教訓。Aave的成功提供了關于Web3創業、DeFi的制度化和活躍社區的力量的教訓。

未來會怎樣。Aave正進入其第二步。在解決鏈上借貸問題后,Kulechov將目光投向了加密貨幣的兩個最大問題:建立一個可靠的穩定幣和解決去中心化的身份。

演變:Aave的崛起

在其生命的大部分時間里,Aave是在相對默默無聞的情況下運作的。它的成功在很大程度上歸功于Kulechov的膽識、項目的創新產品和活躍的支持者基礎。

以太坊在新的加密貨幣ESG排名中位居第一:金色財經報道,據加密數據公司CCData與加密貨幣碳評級研究所 (CCRI?)聯合創建的首個ESG基準于周四發布。它評估了40種最大、流動性最強的數字資產,評估了去中心化、安全性和氣候影響等參數。其中,以太坊在第一個機構級加密ESG排名中位居第一,其次是Solana和Cardano,而比特幣則由于其大量能源消耗而落后。

環境、社會和治理 (?ESG?) 要求在投資中的作用變得越來越普遍,特別是在機構投資者和大型資產管理公司中。[2023/7/13 10:53:12]

2017年,一名芬蘭法律學生決定進行一次實驗。幾個月前,在學習爭議解決和合同法時,Stani Kulechov了解了以太坊。當他發現它有可能創建自我執行和強制執行的合同時,他被其中的含義驚呆了。Kulechov后來回憶說:“這幾乎讓我大吃一驚”。

Kulechov被以太坊的可能性所吸引,決定成立一個專注于借貸的小型副業項目。這個想法是,借款人可以把加密貨幣作為抵押品,然后與貸款人配對。這個點對點(P2P)的過程是建立在以太坊上的,利用其智能合約。Kulechov稱其為ETHLend。

這并不是Kulechov的第一次創業努力。在十幾歲的時候,他就表現出令人欽佩的好學精神,在業余時間打造金融技術應用。最引人注目的是為游戲制作者提供的收入融資產品。開發者無需等待30至45天就能從App Store收到付款,而是可以立即得到付款,使他們能夠支付成本并發展自己的業務。雖然這是一個很有前途的概念,但 Kulechov 的這個項目失敗了。

他預計ETHLend也會遵循類似的軌跡。他說:“我從來沒有想過要成為一個創業公司創始人,或者做類似的東西。當時我還在大學里學習。”

起初,看起來Kulechov會實現他的愿望。在Reddit上分享了這個想法后,Kulechov指出“這個想法本身被完全扼殺了”。很少有人看到像他提出的這種服務的必要性,也沒有對它的渴望。然而,不久之后,潮流開始改變。盡管ETHLend努力吸引用戶使用其服務,但它開始吸引一個愛好者社區。這主要是由于Kulechov愿意與加密貨幣新人接觸。他說:“出于某種原因,我雖然不知道為什么,但我感覺它會成為一個更大的項目”。到2017年底,ETHLend進行了首次代幣發行(ICO),獲得了約1620萬美元的資金。事后看來,它是在ICO熱潮中出現的少數幾個項目之一,這顯示出了它真正的持久力。

ETHLend的資本注入是在有意義的牽引力之前。鑒于加密貨幣金融的不成熟性,通過P2P程序匹配貸款人和借款人是一個挑戰。一位加密貨幣投資者總結了當時的狀況。“最大的挑戰是加密貨幣用戶和DeFi用戶太少,真的很難解決這個雞生蛋蛋生雞的問題”。ETHLend 并沒有因為加密貨幣冬天的加深而凍結了對該領域的興趣。

熊市被證明是ETHLend的福音。該項目重新命名為Aave,并從P2P模式轉變為集合方式。他們不是直接匹配貸款人和借款人,而是簡單地增加或從一個公共池子中添加或提取。Aave在2018年和2019年開發了這一戰略,在2020年初推出了這一池子戰略的“V1”。

正是在這個時候,Stani Kulechov考慮進行一輪風險投資。雖然ETHLend已經通過ICO籌集了資金,但該項目需要時間來引進正式的合作伙伴。一位投資者回憶說,他對Kulechov和他所創建的組織的創造力印象深刻。他們說:“我對Stani作為一個企業家有信心。很明顯,他們正在以真正明確的方式進行創新。”

數據:Maverick Protocol近24小時交易量達8643萬美元,在所有DEX中位居第五:6月11日消息,據 DeFillama 數據顯示,去中心化流動性協議 Maverick Protocol 近 24 小時交易量達 8643 萬美元,超過 Trader Joe、Balancer 等交易所,位居所有 DeFi 協議鏈上總交易量前五,協議資本效率高達290%+。[2023/6/11 21:30:10]

雖然Aave剛剛開始進入硅谷的生態系統,但其最接近的競爭對手已經鎖定了一些最負盛名的名字。2018年,前Postmates產品經理Robert Leshner推出了Compound。與Aave一樣,Leshner的創作為鏈上借貸提供便利。它在2018年吸引了820萬美元的種子資金,并在之后一年獲得了2500萬美元的A輪融資。Andreessen Horowitz參與了這兩輪融資,Polychain和Bain Capital Ventures也有貢獻。一位消息人士稱,由于這些關系,他們被稱為該領域的“800磅大猩猩”。

2020年,Aave發展了它的名冊,引入了Standard Crypto、Parafi、Framework、Blockchain Capital和命運多舛的Three Arrows Capital。這并不是Kulechov當年收到的唯一好消息:12月,Aave被加入Coinbase,為該項目帶來了動力。

在此后的幾年里,Aave已經成為DeFi市值領先的借貸項目。它目前的市值在10億美元以上,盡管它在2021年接近80億美元。對于一個Kulechov預計不過是一個 “實驗”的項目來說,這樣的數字代表了一個了不起的結果。

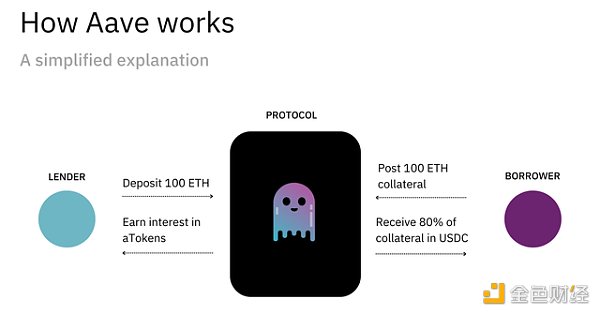

在其最基本的層面上,Aave是一個簡單的產品。在糾結的功能和怪癖之下,Aave提供了一種簡單的借貸方式。它的服務既模仿又顛覆了傳統的金融體系。

基本上,它是這樣運作的。想象一下,你很幸運地參與了以太坊的ICO,并擁有100個ETH供你支配。現在,你可以決定不理會這些資產,希望ETH的價格隨著時間的推移而升值。不過,理想的情況是,你能從這些ETH上賺取利息。

這就是Aave的作用。與其讓你的資產閑置,你可以把它們存入Kulechov的平臺,讓它們賺取利息。Aave通過將你的ETH出借給借款人來產生這些收益。這種利息以“aTokens”的形式發行,如果你存入ETH,你將獲得aETH;如果你存入DAI,你將獲得aDAI。

借款人方面的情況也同樣簡單明了。想象一下,你想用你的100ETH作為抵押品來借入資金。你不會把它放到Aave的借貸池中,而是把它作為抵押品提出來。一旦在平臺上承諾,你可以隨后提取抵押品價值的80%(在這種情況下相當于80ETH)。你可以用這些ETH來買車,支付房屋的首付,或者進行投資,同時保持你原來的100ETH抵押品不動,并隨著時間的推移償還貸款。Aave圍繞還款時間表的靈活性提供固定利率和浮動利率貸款。

你可能會想,為什么有人愿意存入更多資金,只是為了借一個較小的金額。為什么要把100個ETH作為抵押品,只為了獲得相當于80個ETH的USDC?其中一個原因是為了保留增長型資產的上升空間。如果你賣掉你的ETH,你就不能從任何價格升值中獲益。通過貸款,你可以獲得短期的流動性,但仍然可以從上漲中受益。

數據:Axis Infinity NFT周交易量占比超越NBA Top Shot位居首位:Play-to-Earn平臺Axis Infinity NFT周交易量占比位居首位,超越NBA Top Shot。根據The Block匯編的數據,Axis Infinity NFT周交易量占比為53%,而NBA Top Shot約占45%。其余部分來自其他項目,包括CryptoPunks和Meebits。(The Block)[2021/8/10 1:46:15]

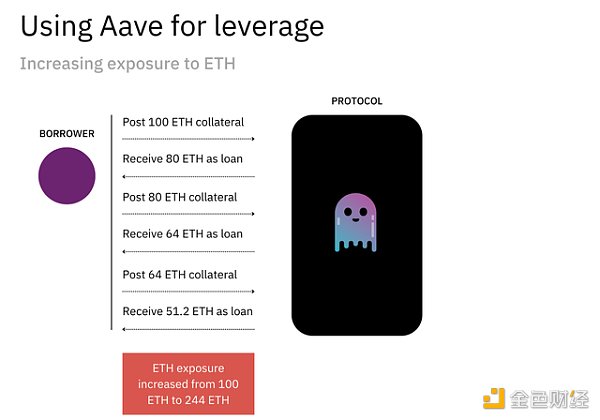

使用像Aave這樣的服務的另一個原因是為了增加自己的杠桿率。投資者可以在抵押品中存入100ETH,收到80ETH,在抵押品中存入80ETH,收到64ETH,在抵押品中存入64ETH…以此類推。其結果將是對ETH價格的超杠桿投注。在暴漲的情況下,投資者將看到豐厚的回報,但下跌將導致嚴重的痛苦。

試圖與傳統金融機構進行任何這些互動將是困難的,甚至是不可能的。許多機構不具備接受加密貨幣資產作為抵押品的條件;少數機構會要求提供更多的前期信息,并提供更嚴格的貸款產品。Aave讓任何擁有資產的人都有能力在世界各地近乎即時地進行借貸。

Aave已經成長為DeFi貸款的領導者,這在很大程度上要歸功于它的創新能力。一些消息來源強調,這是該項目決定性的特征之一,也是它能夠從競爭對手中脫穎而出的關鍵原因。加密貨幣投資者étienne Brunet指出:“Aave以更快的發貨速度超越了Compound”。他強調了該項目的創新。

回顧Aave的工作,它顯然是通過將現有的解決方案帶到新的領域和開發新的產品而獲得成功。今天,Aave接受七個生態系統的30種資產,包括Fantom、Optimism和Avalanche。除了典型的代幣,Aave還提供與“真實世界資產”(RWA)掛鉤的資金池。Aave的RWA市場與Centrifuge(一個將DeFi與傳統經濟聯系起來的參與者)共同開發,提供房地產、貨運代理、消費者貸款、庫存融資等方面的貸款池。

除了擴大其服務的資產和生態系統的范圍,Aave還創造了創新的貸款產品。“閃電貸”也許是最好的例子。通過這個產品,用戶可以借到數百萬美元的資產,只要他們在同一筆以太坊交易中在幾秒鐘之內償還。這聽起來可能是一個對客戶和供應商都是災難性的提議,在創紀錄的時間內提供災難,但它有實際用途。一些人依靠閃電貸款來利用交易所之間的代幣價格差異賺錢。

其他人則利用在單筆交易中交易抵押品和債務的能力,以避免財務損失或改善貸款條件。例如,設想一個用戶存入ETH并提取Tether。如果ETH的價格開始暴跌,他們的頭寸就會有清算的風險。使用閃電貸,他們可以將他們的抵押品換成DAI,避免進一步的下跌。同樣,如果Tether的利率上升,用戶可以將他們的債務轉換為DAI,以避免支付更多。Aave既是這種產品的先驅,也已成為這種互動的事實目的地。

Aave Arc是一個較新的舉措,為機構客戶提供“許可的”流動性資金池。與Aave的主打服務不同,Arc的資金池遵守AML和KYC規則,使其成為大型機構可行的資本目的地。當Arc在今年早些時候宣布時,Aave分享說它已經支持了三十個基金,包括Bluefire Capital、CoinShares、GSR、Hidden Road和Ribbit Capital。

報告:螞蟻集團隱私技術專利數達740件位居第一:3月23日,知識產權第三方機構IPRdaily與incoPat創新指數研究中心今日聯合發布《2020年全球新興隱私技術發明專利排行榜》。榜單顯示,截至2021年3月19日,有四家企業專利數量在200件以上,螞蟻集團全球隱私技術專利數累計740件位列第一,其次為Microsoft(305)、阿里巴巴(299)、中國平安(282)。[2021/3/23 19:09:29]

正如我們稍后將討論的那樣,該項目最近的創新已經超越了金融領域,并展示了“Aave 公司”可能成為什么樣的一瞥。

Aave不僅擁有高額的市值。Kulechov和公司已經建立了一個吸引資本和用戶的項目。

如前所述,Aave的總鎖定價值被認為是56億美元(雖然從早期的高點下降,但仍足以使其成為DeFi的第四大項目),按該指標計算。只有Maker、Lido和Curve在其智能合約中擁有更多資產。

盡管近幾個月TVL有所下降,但Aave繼續擴大活躍用戶。該協議在8月創下了36000人的歷史新高,其每年增長360%。按照Web2的標準,這些都是小數字;很多科技化的貸款機構的客戶數量達到了數百萬。然而,對于加密貨幣來說,這表明了有形的用戶基礎。作為比較,Lido(其管理的資產更多)在過去一年中達到了11400個用戶。Aave的代幣持有者數量也在穩步攀升,在8月接近12萬。一年前,該數字略高于9萬。

Aave通過收取貸款費用來賺錢,對使用該項目自身代幣的人給予優惠條件。這種商業模式產生了巨大的收入。2021年10月,Aave產生了5940萬美元的收入,其中協議拿走了620萬美元。總收入包括借款人支付的利息,而協議收入則反映了AAVE代幣持有人所獲得的金額。隨著交易量在這個加密貨幣的冬天下降,這些數字已經大大下降。8月份,Aave的總收入為1230萬美元,協議收入為140萬美元,同比下降了62.5%和57.5%。在更廣泛的市場背景下,這樣的數字并不令人驚訝。

在這些數字的背景下判斷Aave的估值是很棘手的。你是關注該項目最初的急劇增長和顯著的高峰?還是看它最近的數據?對于一個在2021年1月至10月期間總收入增長超過2600%,年化收入達到7.128億美元的項目來說,12.3億美元的全面攤薄市值看起來很有吸引力。對于一個急劇下降,現在跟蹤的總收入為1680萬美元的項目來說,這聽起來很昂貴。

真相介于這兩種描述之間,無論人們的最終評價如何,很明顯,Aave是一個真正使用的產品,有能力產生八位數的收入。

Aave的影響說明了加密貨幣生態系統的有趣動態。特別是,它顯示了企業家在該領域獲勝的不同方式,強大社區的超級力量,以及DeFi對消費者和企業的吸引力。

不同的獲勝方式

在2020年,很少有人會押注Aave成為DeFi的主要貸款人。Compound被認為是領跑者,它擁有一個更傳統的技術領袖掌舵,并擁有一批高知名度的投資者。相比之下,Aave是由一個歐洲團隊創立的,其背景沒有那么傳統,與硅谷VC的聯系也很少。

這種并列的情況在整個加密貨幣生態系統中反復出現。通常情況下,每一個天選之子硅谷玩家,都有一個潦倒的、社區驅動的外來者。Compound和Aave只是這種二元結構的兩個例子。Uniswap和Sushiswap也很容易算成這些角色。

Aave向我們展示了兩者都可以發揮作用。進入硅谷并不是成功的先決條件,即使面對擁有這種關系的競爭者。雖然這反映了技術占領世界的超級趨勢,但它也揭示了一些關于加密貨幣的動態。通過向散戶開放投資,并提供參與增長和治理的途徑,科技權力中心之外的項目可以產生草根動力。

過去一小時推特討論量:BTC位居第一 XRP升至第二:CoinTrendz.com數據顯示,過去一小時推特討論量排行中,BTC憑借254的討論量排名第一,XRP以192的討論量位居第二,ETH以77的討論量位居第三位。討論量排名四至十位的分別為:LINK(57)、NANO(42)、ADA(29)、RSR(20)、VET(15)、XLM(15)、SXP(14)。[2020/11/29 22:28:01]

這并不是說更傳統的方法不能發揮作用,Uniswap是加密貨幣領先的去中心化交易所,盡管Compound在市值和TVL方面落后于Aave,但它無疑是一個成功。它目前完全攤薄的市值為6.25億美元,TVL為22.5億美元。總的年化收入被認為是2300萬美元。在2021年4月,即它的高點,Compound帶來了4680萬美元或5.616億美元的年化收入。雖然它沒有跟上Aave的步伐,但它是一個能夠提出大數字的項目,并擁有自己的優勢。例如,一個消息來源強調,Aave可以從Compound的用戶體驗中學習。此外,盡管Aave有更多的活躍用戶,但Compound有更多的代幣持有者,以19.7萬比12萬擊敗了Aave。

Kulechov和Leshner都創建了令人印象深刻的項目,應該在DeFi的發展中發揮重要作用。他們的項目采取了不同的路徑來達到這一點。

社區的力量

我們已經談到了Aave的力量是如何來自其社區的,至少是部分。但它是如何發展這種力量的呢?

它似乎在某種程度上源于Kulechov的個性和優先事項。在我們的互動中,Kulechov將自己描述為“熱衷于聚集那些想制造對社會產生積極影響的產品的人”。Aave的強大社區似乎源于這種興趣。在之前的采訪中,Kulechov指出,他不斷與社區打交道。他說:“我每天花無數個小時與人交談”。在Aave的早期,他將帶領用戶了解加密貨幣的基本知識,解釋什么是錢包,如何購買ETH。

這些積累的互動幫助他創造了一個不同尋常的參與和熱情的運動。AAVE的治理方法對此有幫助。AAVE代幣的持有者有權提交提案并進行投票,為項目的發展做出切實的貢獻。

Aave最有趣的社區活動之一是Raave–一系列在世界各地出現的舞蹈派對。上個月,Raavers可能在波哥大集會;下個月,他們會在柏林。許多人將其描述為他們曾經參加過的最令人印象深刻、最令人愉快的狂歡。如果一家科技公司在娛樂方面花費如此巨大,可能會顯得很浪費。然而,對于一個依賴社區參與的項目來說,投資于歡樂的時刻是有道理的。

除了擁有一個參與的社區的直接優勢,Aave還間接受益,特別是在招聘方面。Brunet形容Kulechov是一個“真正有遠見的人,能夠雇用有使命感的員工”。他補充說,Aave已經“能夠雇用和留住頂級女性人才”——這在加密貨幣中是罕見的。對于一個追隨者不那么熱心、足跡較小的項目來說,這種奉獻和多樣性會更難實現。

與其他領域不同的是,加密貨幣項目必須播種、發展并不斷地吸引社區。如果做得好,它可以成為一種復合的競爭優勢。

DeFi的吸引力和發展

雖然DeFi經常與不可持續的產量耕作計劃和其他金融詭計聯系在一起,但Aave說明了其好處。擁有加密貨幣資產的消費者可以在任何有互聯網連接的地方賺取利息和借錢。

貸款是金融系統中的一個重要組成部分。對于消費者和企業來說,獲得貸款使許多人能夠承擔生產性風險,或進行重要的采購,否則他們可能無法做到。對于投資者來說,Aave創造了一種有吸引力的產品,能提供高收益和可消化的風險。與傳統的金融服務相比,Aave的速度更快,難度更小,也更靈活。

Aave Arc和RWA Markets的出現和發展表明,DeFi的步調變化可能來自于此。給予機構投資者所需的保障,將有意義的資源委托給生態系統,可以釋放出一波資本,讓更保守的市場參與者對加密貨幣越來越放心。當然,這個機會不會沒有人爭奪。Compound有一個很好的鯨魚和機構名冊,而像Maple Finance這樣較新的產品通過專注于這個客戶群而滾雪球。與傳統金融一樣,這是一個有空間容納多個大贏家的市場,但Aave將需要確保它保持其存儲借貸速度,以避免落后。

像貨運融資這樣的“現實世界資產”的循環提供了另一個巨大的增長途徑。許多這樣的貸款機會很難獲得,被昏昏欲睡的現有供應商所主導,而且在財務上具有吸引力。Aave在這里的舉動說明了該行業可能的發展方向,以及加密貨幣是如何將自己融入到Web2行業的。

如果Aave能夠擁有這些演變(至少在很大程度上)我們完全有理由相信貸款人能夠比其最后的高峰期大幾個數量級。

未來:一個企業集團的形成

Stani Kulechov并不滿足于僅僅建立世界上最好的借貸平臺。他最近的舉動顯示,他渴望解決加密貨幣最重要的問題,并逐一解決這些問題。這樣做正在改變Aave的基本面貌,將其從一套集中的借貸產品轉變為更接近于一個企業集團的東西。事實上,當我問Kulechov,外界對Aave的理解往往不到位時,他指出了他的工作范圍:

人們往往不知道Aave公司(為Web3開發軟件產品的技術公司)和Aave協議之間有什么區別,Aave協議現在已經去中心化,由Aave DAO管理和維護。

越來越多的人認為,“Aave公司”將成為幾個不同計劃的母公司。Kulechov的團隊已經挑選了兩個新的計劃來處理:一個是Web3社交圖譜,一個是穩定幣。

今年2月,一個名為Lens Protocol的新賬戶在推特上發布了一條信息:“有些東西正在綻放….”

Aave公司“曾稱其在下一個大棋”:一個去中心化的社交圖。對于一家貸款企業來說,這聽起來可能是一個令人驚訝的舉動,但那些關注Kulechov興趣的人并不感到震驚。一段時間以來,這位Aave創始人已經表達了對社交媒體的興趣。今年早些時候,Kulechov因為在推特上發了一個自稱是其新的臨時CEO的笑話而被禁止進入推特。事實上,許多加密貨幣領域的人認為這很有趣,因為它似乎并不太牽強。

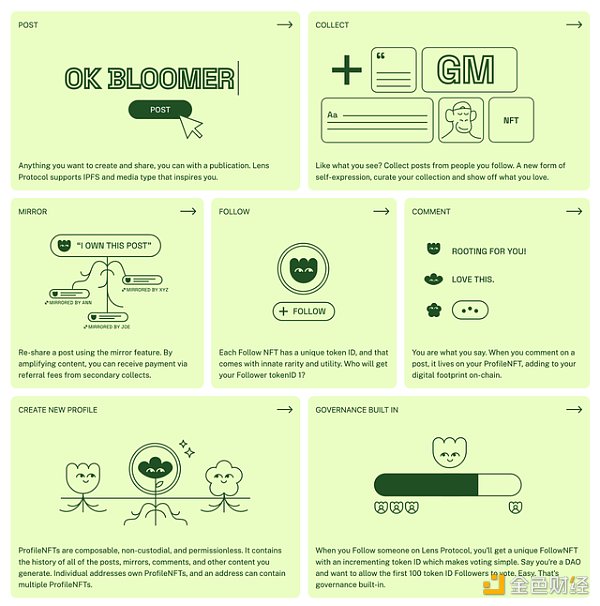

雖然其他玩家也試圖建立一個去中心化的社交圖譜,但Lens是最引人注目的。它在一個加密貨幣原生框架中復制了現有的傳統社交媒體原素和行為。這樣一來,新的行為就被解鎖了。

Lens Protoco

Lens的運作是圍繞著NFT進行的。當你注冊時,你可以創建一個個人資料NFT。事實上,每個錢包地址都可以擁有幾個,并能夠將個人資料的管理交給一個小組。這對DAO來說特別方便。

Following某人也會產生一個NFT。由于每個NFT都是獨一無二的,它們攜帶著你何時關注某人的信息,為檔案獎勵早期支持者或通過這一維度調節內容的可見度提供了可能性。

Lens支持發布豐富的媒體,包括文章、照片和視頻。用戶可以購買這些內容,將其添加到“收藏”中,以展示他們的興趣。對于創作者來說,這代表了一個新的收入來源。這種贊助和自我表達的形式有多受歡迎,還有待觀察。

Lens的轉發版本是“ mirror”。這放大了內容,并讓放大的賬戶在其上風口上曝光。那些轉發分享另一個賬戶的帖子的人,在這些帖子被購買時可以獲得一定比例的費用。

最后,由于Lens是去中心化的,用戶可以將他們的社交圖譜從一個應用程序移植到另一個。用戶真正擁有自己的社交網絡,而不是從那些可能在某一天禁止他們使用或人氣下降的平臺上借用。

到目前為止,Lens似乎已經有了一個良好的開端。一位Web3的聯系人說,它是黑客大會上最廣泛使用的協議之一,成為任何需要社交圖譜的產品的事實選擇。新的應用已經出現,包括Lenster、Refract、Phaver和Alps Finance。最近的一篇文章指出,有65,000份資料和300,000個帖子是用Lens制作的。

Lens也從治理的角度得到了發展。本周早些時候,Kulechov宣布創建CultivatorDAO,一個專注于信任和用戶安全的集體。該DAO旨在透明地和有條件地采取行動。用戶和開發者可以決定他們是否希望“打開”Cultivator的策劃和管理。我們的想法是,激活Cultivator可以改善你的社交體驗,去除機器人和垃圾賬戶。它可以被其他社區分叉,并根據其需求進行定制。

雖然這對Lens是一個有趣的補充,但CultivatorDAO提醒我們Aave公司正在接受多么大的挑戰。Kulechov不僅希望為社交媒體創建一個新的技術框架,他和他的團隊也在建立人力基礎設施。他們將如何設法在這兩個方面全力以赴地執行?

投資者étienne Brunet將此作為Aave的風險之一。他指出:“ Aave有一大堆東西要建,而且有點難以看到Aave和Lens之間的聯系”。Kulechov將需要確保像Lens這樣的“登月計劃”不會分散Aave的核心協議提供的機會。

GHO與Aave的借貸服務的聯系是立即可見的。GHO于今年7月提出,是一種與美元掛鉤的過度抵押穩定幣,在Aave協議的范圍內運作。

一旦實施,用戶將能夠通過存入抵押品來鑄造GHO。與Aave的其他貸款一樣,鑄造的GHO數量將是所存資產價值的一小部分。當用戶收回他們的抵押品或被清算時,他們持有的GHO將被燒毀。

涉足穩定幣世界是一個危險的提議。Terra的倒閉吸引了相當多的監管審查,Aave將希望避免這種情況。這也促使人們對這些資產的設計決策產生了健康的懷疑,這可能需要時間來解決。與Lens公司一樣,GHO可能會分散人們的注意力,使Aave偏離更直接的增長。

這似乎是一個值得一試的賭注。就其所有的動蕩而言,穩定幣代表了一個具有相當大上升空間的巨大資產類別。由于Aave打算將借入GHO所賺取的所有利息導向其DAO庫房,它也提供了一個新的收入來源。我們也有理由認為這是一個優雅的選擇。畢竟,Aave已經建立了一個巨大的抵押品基礎和分布。在這方面,GHO感覺是Aave贏得的力量的自然延伸。在這里獲得有意義的份額可以將Kulechov的新興企業集團推進到一定高度。

十年或二十年后的Aave會是什么樣子?一位消息人士表示,Stani Kulechov的最終目標可能是建立一個不亞于加密貨幣版本Alphabet的龐大公司。

這種比較一開始沒有什么意義,但你越想就越覺得有意義。從產品角度來看,Aave和Alphabet沒有任何共同之處。他們不僅在不同的市場,而且在不同的范式中運作。然而,重新審視Alphabet的S-1文件,可以發現更多基本的相似之處。

拉里-佩奇和謝爾蓋-布林在他們的介紹信中寫道:“谷歌不是一家傳統的公司。我們不打算成為這樣的公司。如果我們在與我們目前的業務相比顯得非常投機甚至奇怪的領域下小賭注,請不要驚訝。”

人們可以想象Stani Kulechov做出同樣的宣稱。像Lens Protocol這樣的舉措可能與它的核心業務并不完全一致,但愿意試驗、冒險和失敗是一個富有創造力的組織的標志。

就目前而言,Aave公司離Alphabet的高度還有一段距離。然而,它顯示出許多有希望的特征,表明它可能是一個長期的復合型企業。Aave不是一個傳統的貸款機構。它也并不打算成為一個這樣的公司。

老雅痞

個人專欄

閱讀更多

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

PANews

Odaily星球日報

Tags:AVEAAVEECHLECYouCoin MetaverseAave USDCblockchaintechnology怎么讀ELEC幣

原文標題:《How high do we want gas fees to be on Ethereum?》原文作者:mhonkasalo 對 ETH 持有者來說.

1900/1/1 0:00:00銀行、證券、保險是支撐傳統金融行業運作的三駕馬車。銀行業目前估值8.4萬億美金,證券業目前估值100萬億美金,保險業估值5.5萬億美金(數據來自Statista與世界交易所聯合會).

1900/1/1 0:00:00作者:Susan Feng美聯儲Minneapolis 銀行行長Neel Kashkari 在周二重申美聯儲的緊縮政策.

1900/1/1 0:00:00原文標題:《PFP NFT 下一步將走向何方?》撰文:Teng,Delphi Digital 研究員PFP 他們曾經是 NFT 領域的寵兒,但在近幾個月的沖擊下,現在下跌得很厲害.

1900/1/1 0:00:00金色財經行情播報 | BTC劇烈波動,保持震蕩格局:據火幣行情顯示,BTC今日7時出現劇烈震動行情,在小幅拉升最高探至9865 USDT后迅速跌,最低探至9566.71 USDT.

1900/1/1 0:00:00社交,全稱社會交往。書面定義為「個體之間相互往來,進行物質、精神交流的社會活動」。社交中,人與人之間分享著觀點、情緒、經驗。人是社會性動物.

1900/1/1 0:00:00