BTC/HKD+1.44%

BTC/HKD+1.44% ETH/HKD+2.05%

ETH/HKD+2.05% LTC/HKD+2.95%

LTC/HKD+2.95% ADA/HKD+2.34%

ADA/HKD+2.34% SOL/HKD+2.71%

SOL/HKD+2.71% XRP/HKD+2.73%

XRP/HKD+2.73%自5月初比特幣價格大幅回撤以來,DeFi板塊遭到了重創,這可以從所有協議上鎖定的加密資產總價值 (TVL) 的下降中看出。

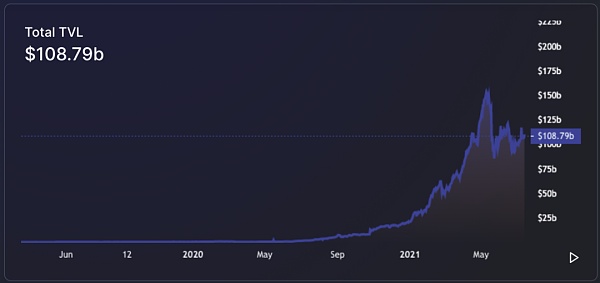

據統計,過去兩個月,DeFi 協議上的TVL已經從1540 億美元下降到1087 億美元,下滑了大約30% 。這看起來似乎很糟糕,但該數據從去年的20.2億美元增長到如今的1100億美元,年同比增長仍高達5500%。

TVL指由DeFi協議上鎖定的所有加密資產的美元價值。由于加密資產的波動性,TVL下降的最直接原因通常是加密資產價格下跌,但不一定代表著DeFi協議上鎖定的加密資產被撤出。

歐洲央行監事會主席:歐盟需要共享加密資產規則:6月8日消息,歐洲央行監事會主席恩瑞亞表示,歐盟需要共享加密資產規則。[2022/6/8 4:10:15]

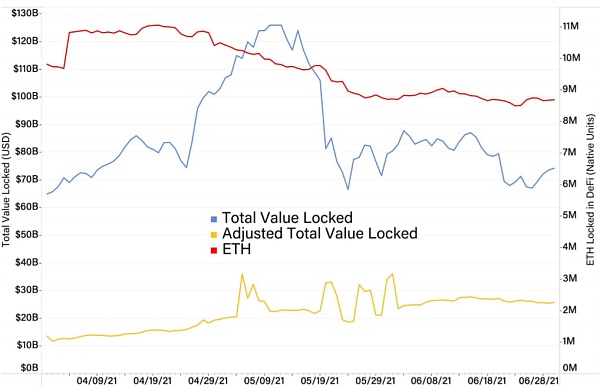

(圖)2021年Q2 TVL、aTVL以及ETH鎖倉量

關于這個問題,我們可以參考調整后的TVL指標(aTVL),該指標可以準確反映 DeFi 上的加密資產是否出現流失。對比2020年7月3日的aTVL數據,近期aTVL指標(上圖黃線)已經翻倍。盡管鎖定在DeFi 中的ETH數量有所下降,但其他類型的DeFi 抵押資產的流動性,如穩定幣、DeFi治理token和其他ERC-20 token等都有所上升。

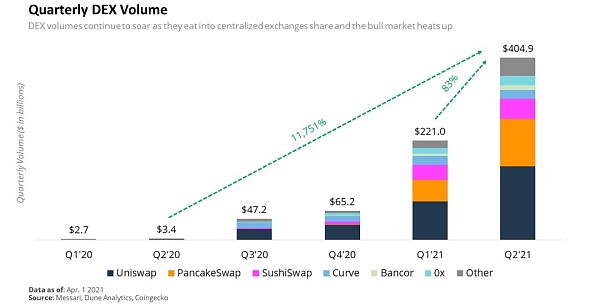

DEX的交易量是衡量 DeFi 生態系統情緒的關鍵指標。據統計,DEX今年Q2的交易量為 4049 億美元,創下有史以來的最高單季記錄。

數據:在危機期間,加密資產的表現優于股票等傳統風險資產:金色財經報道,數據顯示,在危機期間,加密資產的表現優于股票等傳統風險資產。例如,自2月24日俄烏沖突爆發以來,這兩種數字貨幣分別上漲了14.5%和13.5%,而在此期間標普500指數僅上漲了3.2%。另一方面,長期來看,加密貨幣類資產的回報在逐步趨穩。根據3月14日數據,旨在追蹤加密貨幣資產管理公司交易的Barclay Hedge加密貨幣交易商指數2月跌幅僅為1.5%,遠低于其1月的13%,以及去年12月的10%。

根據資產管理公司CoinShares的數據,在截至3月4日的前兩周內,加密貨幣投資產品和基金有1.63億美元的機構資金流入,而流入區塊鏈股票的資金總額約為1,560萬美元。與此同時,基金分析公司理柏(Lipper)的數據顯示,在截至3月9日的一周,債券基金凈流出78億美元,房地產基金同期流出了7.7億美元。(中國基金報)[2022/3/19 14:06:15]

聲音 | 日本央行行長:加密資產等問題都是金融穩定方面需要解決的挑戰:日本央行行長黑田東彥表示,必須關注金融創新的新進展,網絡風險、打擊金融恐怖主義、加密資產問題都是在金融穩定方面需要解決的挑戰。(金十)[2019/11/28]

(圖)DEX季度交易量

如上圖所示,2021年Q2的DEX交易量比 2020 年Q2增長了11751%,表明DeFi在過去一年中實現了顯著的增長。盡管Q2加密市場有走熊跡象,但DEX交易量仍比Q1增長了83%。

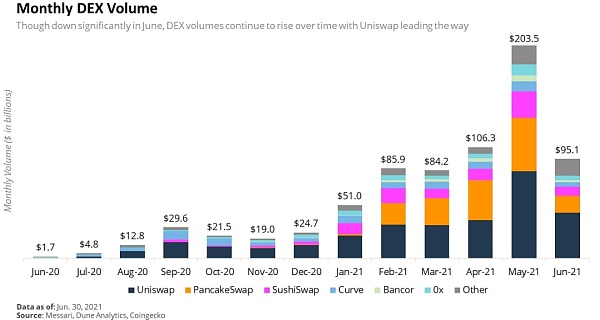

(圖)DEX每月交易量

從DEX月交易量來看,數據從5月份的2035億美元下跌到6月份的951億美元,但這一數字仍然是有記錄以來第三高的月度交易量。Uniswap 4月份曾受到 PancakeSwap的短暫沖擊,但5月份和6月份,Uniswap重新占據了主導地位,交易量占所有DEX的40% 以上。

動態 | 德國交易所創建專注于加密資產的新部門:據Cyrptovest消息,總部位于法蘭克福的德國證券交易所運營商Deutsche Boerse成立了一個專注于區塊鏈、加密資產和新市場證券的部門。新部門由24名員工組成,將致力于探索和實施針對各種用例的分布式賬本技術(DLT)。[2018/9/4]

以太坊上的 DeFi 在 2021 年呈爆炸式增長,根據 Dune Analytics 的數據,DeFi 用戶總數(唯一地址數)已從 1 月初的 110 萬增長到 7 月份的約 300 萬。

面對如此迅速的用戶增長,Layer2解決方案旨在為以太坊網絡帶來更高的擴展性和更低的費用。雖然 Polygon 前段時間發展勢頭兇猛,但還有其他幾種Layer2解決方案可以挑戰Polygon。

Arbitrum和Optimism將在今年Q3推出 “optimistic rollups”,這是令人期待的技術產品,因為它能夠把數千筆交易捆綁到一個rollup區塊中。這將會給以太坊的擴展性和DeFi的操作體驗帶來很大的提升。

(圖)以太坊上的Layer2項目

固定收益產品指任何能夠產生穩定和可預測現金流的工具,如公司債券、國庫券和固定收益共同基金等。固定收益投資包括證券化和分級、固定利率借貸和利率掉期。

根據Messari數據分析公司報告,目前一些新興的以固定收益為重點的 DeFi 協議包括 Saffron Finance (SFI)、Barnbridge (BOND)、Yield (YLD) 和 Pendle (PENDLE)。可見,傳統金融上的玩法正在不斷地被搬到DeFi領域,DeFi的項目也一直在進行著創新迭代。

一提起DeFi,我們都會直接聯系到以太坊、BSC等公鏈項目,但是未來,比特幣可能也可以用來玩轉DeFi。據Square CEO Jack Dorsey表示正在建立一個新部門,將專注于構建使用比特幣的DeFi服務。這將是一個開放的開發者平臺,其唯一目標是輕松創建非托管、無需許可和去中心化的金融服務,主要重點是比特幣。

眾所周知,比特幣網絡目前不具備智能合約功能,這使得它很難與基于以太坊的 DeFi 及其可互操作的“金融樂高積木”競爭。比特幣的DeFi依賴于額外的基礎設施,如橋接和側鏈來啟動智能合約。

目前,以太系的AAVE 擁有 92.1億美元的TVL ,位居榜首,BSC系的Pancake Swap 擁有 37.6 億美元的 TVL,位居第八。

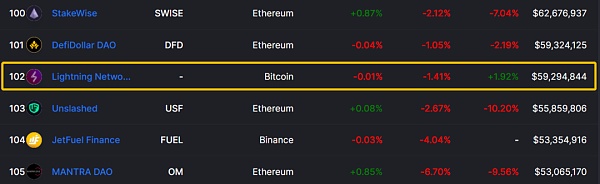

相比之下,TVL上排名最高的基于比特幣的項目是閃電網絡,排名第 102,TVL 僅為 5929 萬美元。當然,TVL 可能不是衡量閃電網絡效用的最佳方式。

除了 Square 的最新項目,另一個有助于比特幣進軍 DeFi 的消息是11 月中旬進行的 Taproot 升級,或將為比特幣鏈上智能合約打開大門。

綜上,盡管整個DeFi 領域都存在短期看跌情況,但隨著主流金融繼續擁抱DeFi,長期來看,該行業仍然擁有巨大的發展潛力。

文 | 去月球? ? 編?| 芝士葡葡? ??審?| 林蛋殼

GameFi的本質到底是什么?GameFi能否被簡單的定義為DeFi?關于這些問題,爭論不休。其中有的觀點鞭辟入里,但更多的往往是馬克吐溫筆下“柯利種”一般的似是而非.

1900/1/1 0:00:00DAO被認為是當今企業和其他組織最有效和最重要的協調工具。在本文的第一部分,我們討論了在2021年間看到的DAO的許多好處,但與任何創新一樣,人們擔心這一切對未來意味著什么.

1900/1/1 0:00:00如今,DeFi借貸的主要形式是超額抵押借貸,要想獲得100美元的DAI,你就需要拿價值150美元的ETH作為抵押品.

1900/1/1 0:00:002019年4月8日,國家發改委發布《產業結構調整指導目錄(2019年本,征求意見稿)》,其中虛擬貨幣“挖礦”活動(比特幣等虛擬貨幣的生產過程)被列為淘汰類產業.

1900/1/1 0:00:00周六,去中心化金融 (DeFi) 平臺Fei Protocol 向其投資者通報了多個 Rari Capital Fuse 池的漏洞利用,同時要求黑客返還被盜資金,懸賞1000萬美元.

1900/1/1 0:00:00律動 BlockBeats 消息,4 月 22 日,Ampleforth 宣布推出治理代幣 FORTH,創始鑄造 1500 萬枚,未來的通貨膨脹率將定為每年 2%.

1900/1/1 0:00:00