BTC/HKD+0.79%

BTC/HKD+0.79% ETH/HKD+1.27%

ETH/HKD+1.27% LTC/HKD+0.78%

LTC/HKD+0.78% ADA/HKD+2.72%

ADA/HKD+2.72% SOL/HKD+4.04%

SOL/HKD+4.04% XRP/HKD+1.37%

XRP/HKD+1.37%你愿意一直囤幣(HODL,不在意短期行情的長線投資),一直虧損嗎?如果不愿意,下文將告訴你在不進行交易的情況下也能賺錢的五種簡單方法。

“某某加密資產的價格大幅上漲,漲幅直達100倍”,這些聳人聽聞的話語吸引了加密資產社區專家和意見領袖們的注意力,似乎給了人們一夜暴富的希望。

但實際上,這樣的機會少之又少。更不用說只有少數交易者能夠踏上這波浪潮,及時套現,鎖定資金,從此走上人生巔峰。

幸運的是,抓住價格大幅上漲的機會遠不是加密投資者賺錢的唯一途徑,最近,DeFi、NFT的興起和主流加密資產被社會各界接納的緩慢進程,為投資者提供了幾乎無窮無盡的機會。

接下來,讓我們來看看5種無需交易就能輕松賺錢的方式。

用戶將代幣鎖定在協議上,作為交易驗證的抵押品,就會獲得獎勵。權益質押(Staking)是從加密投資組合中獲得收益的最佳方式之一。

預言機協議Switchboard在Aptos上推出無需許可、可定制的預言機測試網:9月8日消息,預言機協議Switchboard在Aptos上推出無需許可、可定制的預言機測試網,以允許開發人員構建通用的數據源(價格、體育、天氣等)。[2022/9/8 13:16:03]

以太坊2.0升級之后,以太坊將從PoW共識機制轉換為PoS機制,將代幣質押在以太坊2.0上的人可以獲得高達6.28%的收益(引自OKLink)。

在這個新的PoS機制下,代幣持有者將代幣鎖定在節點中,爭奪驗證交易的機會,創建新的區塊,并獲得隨之而來的獎勵。通過這種方式,代幣持有者將會積極參與交易驗證。

Staking Rewards的數據顯示,當前10ETH的股權每周可以帶來0.0075ETH的收入,按當前價格計算約為17.96美元,每年則可以帶來0.3876 ETH的收入,約為933.69美元。

公鏈Harmony推出完全無需信任的Harmony Bitcoin Bridge:官方消息,公鏈Harmony推出完全無需信任的Harmony Bitcoin Bridge,該橋支持由1:1比特幣抵押的資產 (1BTC),完全超額抵押、可互操作且抗審查。Harmony Bitcoin Bridge允許用戶將BTC無縫連接到Harmony。[2022/2/10 9:43:16]

計算以太坊的質押獎勵 ?來源:?Staking Rewards

隨著越來越多的代幣被鎖定在網絡上,以太坊的百分比收益率(The percentage yield,是實際收益率與理論收益率的百分比,通常,百分比收益率低于100%,因為實際收益率通常低于理論值)下降,因此最終收益可能會發生變化。

聲音 | ETC開發者:如果“無需許可謬論”是真的 ETC就不會存在:加密貨幣世界被認為是一個去中心化的世界。然而,隨著社區希望將加密貨幣用例擴展到全球級別,應該會出現一定程度的集中化。然而,ETC開發者Donald McIntyre向社區介紹了“無需許可謬論”原則,這個想法被認為是一個原則,因為“區塊鏈是無需許可的,這意味著任何事情都可以做,即使它采取破壞無需許可的行為。”他在最近的一次ETC峰會上發言時表示,“當然,這肯定是錯誤的,因為如果這是真的,ETC將不復存在。”他進一步闡述了這個問題并指出,就像自由市場一樣,貨幣、財產和協議需要強大的基礎系統,無需許可是受生態系統保護的。他認為正確的論點是,“因為區塊鏈是無需許可的,任何破壞無需許可的行為都必須停止。”(AMBCrypto)[2020/2/5]

目前,質押價值排名前五的加密資產是ADA、ETH、SOL、USDC和DOT。

聲音 | Blockstream首席戰略官:無需因黃金支持者Peter Schiff的愚蠢而憎恨黃金:Blockstream首席戰略官Samson Mow發推稱,“不受歡迎的觀點:如今對黃金的憎恨太多了。我喜歡用黃金向新手解釋比特幣。僅僅因為Schiff是個白癡,這并不意味著我們需要對黃金大發雷霆。” 注:Peter Schiff是Euro Pacific Capital首席執行官、黃金忠實支持者。[2019/9/8]

按投資價值排名前5位的加密資產 ?來源:OKEx

考慮到所有因素,無論市場情緒或市場表現如何,staking提供了加密領域獲得最佳低風險機會之一,同時這種方式也有助于通過交易驗證支持網絡運行。

美國圣路易斯聯儲主席表示央行無需擔心比特幣:美國圣路易斯聯儲主席Bullard:比特幣和其他虛擬貨幣尚未威脅到當前的貨幣“世界秩序”。央行方面無需擔心比特幣。美國股市創紀錄新高,這在一定程度上是因為市場根據稅改而重新對企業進行估值。并不擔心股價迅猛上漲,畢竟股價上漲并非建立在廣泛應用杠桿的基礎之上。[2018/1/5]

賺取穩定收益

DeFi行業的增長促進了加密借貸生態系統的多樣化發展,用戶可以將加密資產存入各種借貸協議,以賺取其原生代幣或其他加密資產,如比特幣、以太坊等。

Aave是目前排名第一的借貸協議,該平臺為以太坊上的代幣和Polygon上的原生代幣MATIC提供了收益機會。

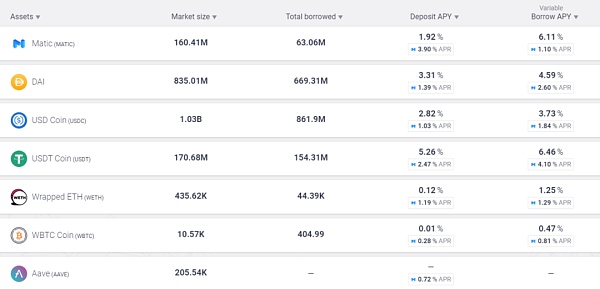

在Polygon網絡上排名前7的Aave借貸池 ?來源:Aave

上面的圖表中列出的是通過AAVE協議在Polygon上可參與的7個最大的借貸池,獎金用WMATIC進行支付,目前的存款年收益率(APY)為1.92%,預估借款年利率為6.1%。

其他頂級借貸協議還包括Curve (CRV)、Compound (COMP)、MakerDAO (MKR)和Yearn.finance (YFI)。

不管是熊市還是牛市,貸款都提供了一種低風險的獲得可觀收益的方式,這種方式不提供像staking等由用戶控制的獎勵。

流動性供應是DeFi平臺的主要組成部分之一,選擇向新興平臺提供資金的投資者通常會獲得較高比例的投資回報,以及一定比例的池內交易產生的手續費用。

QuickSwap對ETH-USDC流動性池的獎勵 ?來源:QuickSwap

如上圖所示,向QuickSwap上的ETH/USDC池提供流動性,將會給予投資者每日23,098美元獎勵的一定百分比,以及33.81%的年收益率費用。

理想情況下,長期投資者應該仔細研究市場上可用的資金池,由可靠項目組成的流動性幣對,甚至是USDC/USDT 這樣的穩定幣幣對更有潛力,這類資金池可能成為區塊鏈版本的儲蓄賬戶,提供比目前任何銀行或傳統金融機構都要高得多的收益。

流動性挖礦可以將加密資產以一種收益最大化、風險最小化的方式進行運作。

新平臺和新協議的出現為存款者提供了強激勵,作為流動性挖礦和增加協議上鎖定的總價值的一種方式。

STKGHST-WETH LP存款在DinoSwap的獎勵 ?來源:DinoSwap

收益通常用平臺的原生代幣來支付,如上圖所示,用戶為STKGHS-WETH幣對存入了流動性池代幣,其年利率為189.2%,到目前為止已經產生了3.312 DINO的回報。

對于持有一個各種代幣的長期投資者來說,流動性挖礦是一種獲得新項目敞口和獲得新代幣的方式,并且不必花費新的資金。

區塊鏈游戲和NFT收集,是另一種無需花費新資金就能產生加密投資組合回報的方法。

Axie Infinity是目前最受歡迎的NFT游戲,在這一游戲中可以交易、戰斗、收集和繁殖基于NFT的小怪獸。

玩Axie Infinity會以SLP的形式獲得獎勵,這是一種游戲中用于培育小怪獸的代幣,SLP可以在主流交易所進行交易,用戶可以用SLP交換穩定幣或其他代幣。

Your Crypto Library的數據顯示,“如今,玩家平均每天賺150-200SLP”,按照當前的市場價,大約在40到53.5美元之間。

在一些地區,這相當于一份全職工作的收入。因此,Axie Infinity在委內瑞拉和馬來西亞等國家的用戶活躍度和新賬戶數量大幅上升。

與傳統銀行提供的儲蓄和支票賬戶相比,加密資產的投資、借貸、持股和區塊鏈游戲提供了更高的投資回報。隨著區塊鏈行業的發展,投資者很可能會繼續涌向那些與DeFi協議有關系的高收益平臺。

根據3月22日發布的一份官方新聞稿,瑞士聯邦委員會(Swiss Federal Council)已開始就修改聯邦法律以促進區塊鏈的發展展開磋商.

1900/1/1 0:00:00作者:Ana Alexandre 翻譯:Maya加拿大魁北克省能源監管機構Regie de l’energie發布加密貨幣挖礦新規.

1900/1/1 0:00:00導語:一個上線72小時,資金存借超4億美金的Defi項目是什么概念?不懂的人還在觀望,讀懂的人已經去空手套白狼了。本文科普LendHub,手把手教你如何去火幣薅羊毛.

1900/1/1 0:00:00前言:Compound是DeFi上的借貸市場,但它并不是點對點的市場,而是流動性的資金池市場,這種模式讓它更接近于傳統銀行的借貸模式.

1900/1/1 0:00:008 月 10 日,跨鏈協議 Poly Network 確認被盜,使用該協議的 O3 Swap 損失慘重,在以太坊、幣安智能鏈、Polygon 三條網絡上的資產幾乎被洗劫一空.

1900/1/1 0:00:00鏈游市場經過幾年發展,出現了Axie Infinity這樣的現象級游戲,游戲收入甚至超越魔獸世界,讓GameFi成為當下焦點活躍在大眾面前。GameFi可以理解成為Game+DeFi.

1900/1/1 0:00:00