BTC/HKD-0.45%

BTC/HKD-0.45% ETH/HKD-1.76%

ETH/HKD-1.76% LTC/HKD-2.85%

LTC/HKD-2.85% ADA/HKD-3.01%

ADA/HKD-3.01% SOL/HKD-2.87%

SOL/HKD-2.87% XRP/HKD-2.45%

XRP/HKD-2.45%

1. 內容:

Convex和 VeCRV 分離

a. CvxCRV = VeCRV-yield++

b. vlCVX = VeCRV-gov++

c. 賄賂:不那么干凈的分離

2. 戰場

a. 賄賂 v0:對礦池的直接激勵

b. Cronje 的 Bribe.crv [使用 veCRV]

c. Votium [使用 vlCVX]

3. 付諸實踐:策略和結果

a. sdveCRV 流動性計劃:完全誤解和徹底失敗

b. cvxCRV流動性計劃:立即起飛

c. Spell/MIM 案例

d. sdveCRV VS cvxCRV

自 Curve Finance 早期和 CRV 代幣推出以來,我們一直在等待、思考和假設 CRV 戰爭會帶來什么。現在,隨著 Convex、Bribe.crv 和 Votium 的推出,一切都在加速:現在可以購買 VeCRV 選票了!因此,讓我們看看這對 Curve 和 DeFi 整體有何影響。

現在來看看,這個問題非常簡單明了:

1. 就存入的總價值而言,Curve 是最大的去中心化 DeFi 交易所。

2. CRV 代幣提供 1/ 所收取費用的份額 2/投票權,以影響未來CRV的發行。

3. => 控制大量 CRV 投票權使得開發CRV池變得更加容易,因為它提供了對相關池中的大量 CRV 回報進行投票的可能性。

然而,正如在 DeFi 中一樣,一切都不是那么簡單,問題在于細節。要了解 CRV 戰爭 利害關系,您需要很好地了解基于它構建的不同工具,這將使您能夠判斷尋求影響 Curve 的不同項目部署的策略的相關性。

Binance Labs承諾對CRV投資500萬美元并支持Curve部署至BNB Chain:8月10日消息,Binance Labs承諾對Curve DAO代幣(CRV)投資500萬美元,作為合作的一部分,Curve計劃部署至BNB Chain。

截至撰寫本文時,Curve鎖定總價值(TVL)約為24億美元,每日交易量為2.15億美元。幣安聯合創始人兼Binance Labs負責人何一表示,Curve作為DeFi的關鍵協議,它為2023年該領域的穩定增長做出了貢獻。[2023/8/10 16:18:30]

Convex 和 VeCRV 分離

在分析戰場——即在這場 CRV 戰爭中使用的不同工具——之前,我們需要更深入地研究其中一個:凸面。我已經在這個博客上討論過它,用 CvxCRV解釋了 Convex 的飛輪效應。

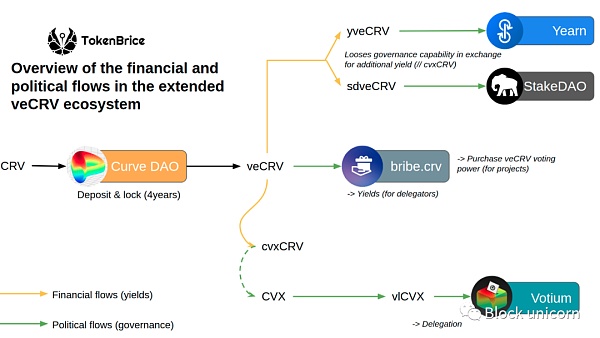

Convex 與 Curve 的相互作用遠遠超出了 CvxCRV,它只是一個元素。事實上,人們可以將 Convex 描述為 VeCRV 治理和回報之間的分離,通過在單獨的代幣上放大每個元素,讓我解釋:

CvxCRV = VeCRV — yield++

CvxCRV 對應于 Convex 擁有的 VeCRV,它們被永遠鎖定,但 CvxCRV/CRV 上可用的流動性允許儲戶平倉。

在治理方面,CvxCRV 失去了所有能力:VeCRV 所有者可以對儀表(CRV 問題)和治理投票進行投票。CvxCRV 所有者除了回報之外沒有其他好處。

盡管如此,與簡單擁有 VeCRV 相比,回報被放大了:

1. 以 3pool 代幣回報 - Curve 收取的費用份額 - 與 VeCRV 完全相同。

2. CRV 回報(Convex 養殖的所有 CRV 的 10% 在所有 CvxCRV 抵押者之間共享)。

3. CVX 中的產量幾乎相同。

4. 像 Ellipsis 這樣的潛在空投。

Aave社區通過“禁止額外CRV抵押借貸”提案鏈上投票,并已執行:8月7日消息,治理頁面顯示,Aave社區以100%的支持率通過了“禁止額外CRV抵押借貸”提案的鏈上投票,并于昨日執行。該提案由DeFi風險管理器Gauntlet提出,指出由于近期CRV流動性下降,建議將以太坊上Aave V2的CRV LTV設置為0,以阻止現有CRV抵押品進行額外借貸。[2023/8/7 21:29:05]

與 VeCRV 相比,CvxCRV 對應于一個簡單的妥協:治理能力丟失(-> vlCVX),但作為回報,性能被大大放大和多樣化。

vlCVX = VeCRV — gov++

另一方面,Convex 提供了另一個有趣的抽象 Curve ,它是它的原生 CVX 代幣。事實上,每個 CVX 對應一個 VeCRV投票能力(來自 CvxCRV)。

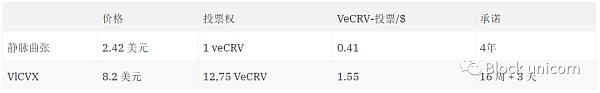

為了調動它,存款人必須在 vlCVX 中“投票鎖定”他的 CVX。它們被鎖定 16 周 + 3 天,因此可以訪問治理能力。目前,vlCVX 是迄今為止增加 Curve 投票能力的最經濟有效的方式:

除了 CVX 提高盈利能力以影響 Curve 之外,承諾也少于 VeCRV。對于比較表,我假設 CRV 鎖定 4 年。對于較短的承諾,差異更加有利于 vlCVX。

警告

vlCVX 確實有一個缺點:在鎖定的最初 16 周后,如果代幣保持不活動狀態超過 4 周,存款人將受到處罰。

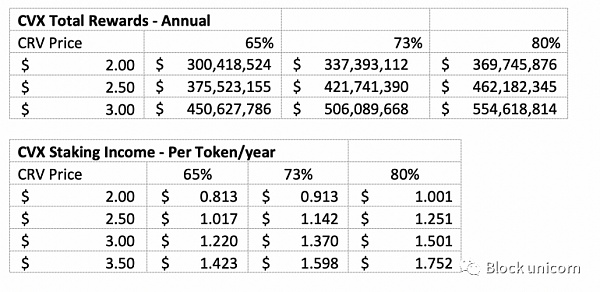

如果您想進一步分析 CVX 代表團提供的回報和相關的投票購買,請隨時閱讀這篇文章,其中提供了更詳細的計算:

◎ 通過 vlCVX 估計曲線投票委托的性能

賄賂:不那么干凈的分離

情況很清楚,但并沒有持續太久。事實上,首先應該指出的是,vlCVX 并非沒有回報:vlCVX 所有者以 CvxCRV 的形式分享 Convex 養殖的所有 CRV 的 6%。

DeFiLlama:如果CRV跌至0.36美元或以下,Curve創始人在Aave的貸款將被清算:金色財經報道,根據DeFiLlama 的數據,如果CRV價格跌至0.36美元或更低,Curve Finance創始人 Micheal Egorov在Aave上的貸款將被清算。

金色財經曾報道,8月1日,Egorov向 Justin Sun、Machi Big Brother 和 DWF Labs 等眾多DeFi投資者出售了 3925 萬枚 CRV穩定幣,總價值為1580萬美元。買家以每個代幣0.40美元的價格購買了CRV,比當時的市場價格低25%。[2023/8/2 16:12:55]

此外,這可能不是 vlCVX 所有者有資格獲得的唯一回報,治理能力也可以通過賄賂機制(買票)提供可觀的回報。

不同的項目為對給定池曲線的度量進行投票提供激勵。例如,Alchemix 在其原生代幣 ALCX 中提供獎勵,所有使用 VeCRV 投票以增加 AlUSD 池的 CRV 分配的人每周都可以領取獎勵。

從長遠來看,Convex計劃的最初分離并不是最誠實的。目前,cvxCRV 的收益率約為 60%,而 CVX 的收益率僅為 15%。然而,當你將賄賂加入等式時,vlCVX 的收益比 cvxCRV 高很多并非不可能。

戰場

“ 賄賂 ” 服務是 Curve 治理方程的重要組成部分。然而,在深入研究它們之前,我們需要回顧一下定義其所有變體框架的基本路徑 (veCRV)。

VeCRV 是通過將 CRV 鎖定長達 4 年而獲得的。鎖定時間越長,VeCRV/CRV 比率越接近 1。鎖定會隨著時間的推移逐漸耗盡,投票能力也是如此。

這就是為什么建立在 VeCRV 上的保險庫以 4 年永久鎖定邏輯運行的原因:為了保持始終盡可能接近最大可能的投票容量,他們經常 “ 刷新 ” 鎖定。

◎ 基于 veCRV 的生態系統概覽

DeFi收益優化平臺Stake DAO推出CRV Liquid Locker:4月20日消息,DeFi收益優化平臺Stake DAO宣布推出CRV Liquid Locker功能。該功能旨在為用戶提供靈活且高效的CRV質押方案,讓用戶無需長期鎖定CRV即可獲取Cuve上產生的交易費用收益。[2022/4/20 14:35:49]

賄賂 v0:對礦池的直接激勵

在我們談論賄賂之前,值得記住的是,自 Curve 早期以來就有一種原始形式可用:對流動性提供者的額外激勵(在 CRV 之上),Synthetix 在 sUSD 池中率先推出了 SNX 流動性挖掘計劃。

直接獎勵可以與賄賂相結合,甚至是推薦的。例如,我們將在下面看到 MIM 如何通過在激勵和賄賂之間共享預算來獲得更多的活動(在沒有賄賂的初始階段之后)。

Cronje 的 Bribe.crv [使用 veCRV]

如您所見,“ 賄賂 ” 是購買 VeCRV 選票,他們按周支付,通常在星期五(考慮選票的那一天)。

然而,就像有幾個系統可以與 VeCRV 交互一樣,也有幾個賄賂機制,所以我們從第一個可用的開始:http : //bribe.crv.finance/

基本單位是VeCRV,Bribe.crv 是一個簡單的界面,它總結了不同的報價并允許收集其賄賂,投票直接在Curve上完成。

經過一個有點膽怯的開始,該服務被越來越多地使用,現在許多項目都在提議賄賂。前幾周的回報非常好,它們是否會持續還有待觀察。例如,我在 5 周內通過投票給 MIM礦池并通過賄賂收受 SPELL 代幣,我的 VeCRV(/當前價格)獲得了大約 10% 的回報。

我們將回到下面的結果。

Votium [使用 vlCVX]

Votium 較新,因此可用的賄賂更加有限。另一方面,Votium 已經控制了令人印象深刻的投票權:大約 8M CVX 或超過 102M VeCRV。

該系統可能比 bribe.crv 更被動,因為存款人可以委托給 Votium,后者將每周為他們投票并收取相應的賄賂。

BitZ上線NEST、SRM、CRV,并開放USDT交易市場:據官方消息,BitZ上線NEST、SRM、CRV,并開放USDT交易市場。充值開放時間為2020年8月20日12:00 ,并將分別于2020年8月20日16:00、17:00、18:00開放NEST/USDT、SRM/USDT、CRV/USDT交易市場。

NEST是一個去中心化價格預言機網絡,其采用 “雙向報價” 機制來保證鏈下價格同步產生于鏈上,解決了區塊鏈領域鏈上價格信息缺失的行業性問題。

Serum(SRM)是由ProjectSerum和其他加密資產以及DeFi領域專家們共同支持無需第三方信任跨鏈交易的完全去中心化交易所。

Curve(CRV)是一個以太坊上的去中心化流動池交易所,提供極其高效的穩定幣交易。Curve于2020年1月上線,它能夠讓用戶以低滑點、低手續費交易穩定幣。[2020/8/20]

即使有一個活躍的委托,存款人也可以隨時收回控制權并直接在快照上為給定的池投票(-> 無燃料成本)。因此,該系統在這方面比 bribe.crv 更靈活

其他處理賄賂的服務也在開發中,并在不久的將來發布。到目前為止,賄賂游戲主要集中在 CRV 上,但例如Paladin 也打算提供與其他協議類似的機制。

付諸實踐:策略和結果

這個主題的概念基礎有點沉重,但理解它們是必不可少的。為了使它更明確,讓我們通過具體的例子轉向實際方面。

Spell/MIM 案例

Abracadabra是一項創客服務,接受各種資產作為抵押品,包括生產性資產,例如 xSUSHI 或 cvx3pool。

正如 Maker 生產 DAI 一樣,Abracadabra 生產一種名為 MIM 的穩定幣(以美元計)。因此,MIM 上可用的流動性以及回報機會是該平臺成功的關鍵因素。

這就是為什么 Abracadabra 在 Curve 上逐步通過各種形式的直接或間接賄賂:

1. 它始于 Curve/MIM 池上的 SPELL 激勵(治理代幣)。

2. 當 bribe.crv 到來時,一部分獎勵被重新分配給賄賂——從而分配給投票支持 MIM 量表的 veCRV 所有者。

3. 現在,隨著 vlCVX 的到來,團隊正在考慮通過這個重新分配預算。

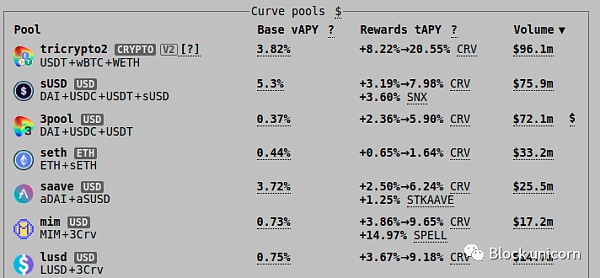

幾周后,MIM 池在 Curve 的各個級別上都呈爆炸式增長:

幾周內 CRV 收益率非常好。

這吸引了流動性和交易量,略微降低了收益率,但增加了提振資金池的能力。

由于這種勢頭,MIM 現在是交易量的第五大池曲線,具有良好的交易量 / TVL 比率。

Curve 上最大的礦池概覽(量)

此外,該池現在平衡良好且相當密集(> 7 億美元的總流動性)。Abracadabra 的例子非常有啟發性,因為它展示了基于 VeCRV 的抽象的相關性:在不增加其總預算的情況下,Abracadabra 已經能夠吸引比 SPELL 中的簡單直接激勵時更多的流動性。

因此,您了解利用 veCRV、cvxCRV 和 vlCVX 機制的 DeFi 項目與那些尚未掌握所有微妙之處的項目相比,具有不可否認的優勢(經濟和)。

sdveCRV VS cvxCRV

事實上,我現在認為理解 Curve 和有效影響其治理的能力是大多數 DeFi 項目中必不可少的和必需的能力,尤其是對于穩定幣項目。

無需相信我的話,讓我們在實踐中比較具有類似問題的項目實施的兩種方法:cvxCRV(來自 Convex)和 sdveCRV(來自 StakeDAO)的流動性策略——兩個建立在 veCRV 上的抽象。

雖然情況相似,但有一些重要的區別:

1. 讓我們首先回顧一下,Convex 控制的 CRV 數量是 Stake 控制的 CRV 數量的 30 多倍(102M 對 3M)。

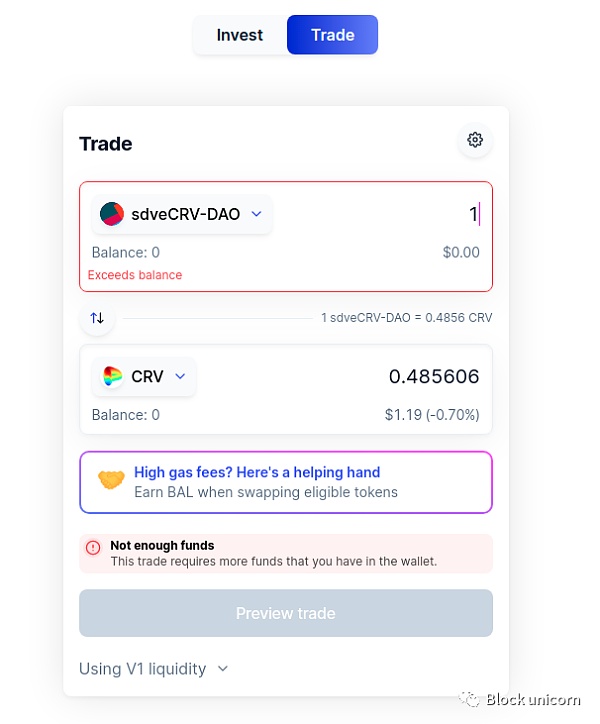

2. 此外,sdveCRV 的掛鉤存在嚴重問題:1 sdveCRV ~= 0.5 CRV。

échange sdveCRV/CRV

sdveCRV 流動性計劃:完全誤解和徹底失敗

那么讓我們繼續分析,最初 sdveCRV 的流動性和 Yearn 一樣是針對 ETH 的,自 Convex 以來,Stake 團隊正試圖做出反應,使 sdveCRV 更具吸引力。

盡管如此,該團隊顯然沒有花時間分析情況,而是沖進了Curve,有史以來最大的治理失敗之一。

在通過 Curve Factory 創建了一個貧乏的 sdveCRV/CRV 池后,投票增加了儀表控制(= CRV 激勵)。不僅投票被壓倒性地拒絕,而且sdveCRV 池的建立方式對儲戶來說是異常且絕對危險。

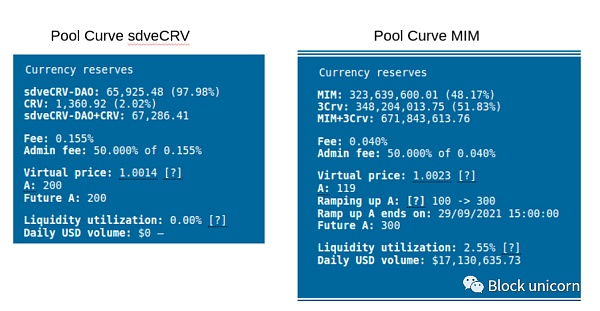

事實上,礦池的因子 A(放大參數)設置為 200——對于遵循相同掛鉤的資產來說是正確的值,但如果一項資產的價值是另一項資產的兩倍,則是妄想。

曲線池(工廠)sdvecrv和MIM對比

給你一個想法,即使是前面提到的絕對龐大的 MIM 池(sdveCRV 池的流動性的 7000 倍)還沒有達到 A 因子的 200(目前為 119,正在增加)。

因此,Stake 不僅未能解決其在 sdveCRV 上的流動性問題,而且這樣的事件過程顯然引發了 Stake 團隊對 Curve/Convex 復雜性的理解的問題。

為了讓 sdveCRV 重新掛鉤并發展其流動性,他們需要付出很多努力,以便:

查看池參數

池上 SDT 的直接激勵?

賄賂池上的 SDT?

完成這些步驟后,團隊將有機會在此池中獲取 CRV 量變表,但之前不會。所以目前的情況看起來像是一個代價高昂的死胡同:除非 SDT 板被加熱(甚至更多),否則沒有出路。

cvxCRV流動性計劃:立即起飛

相反,cvxCRV 上的流動性計劃展示了該過程的有效性。最初(直到今天),cvxCRV 的主要池在 Sushiswap 上對抗 CRV。

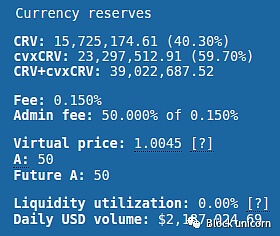

這種情況實際上沒有意義:Sushi 遠非優化遵循相同掛鉤的資產的流動性的最佳選擇。因此,當 Curve 推出工廠池 (V2) 時,cvxCRV/CRV 池是最先出現的一個。

(請注意這里的 A 因子為 50 - 而 cvxCRV 比 sdveCRV 更能保持其掛鉤……)

cvxCRV/CRV 池

在沒有來自 Convex 或 Curve 的任何激勵的情況下,該礦池已經通過 Paraswap 等 DEX 聚合器看到了大量流量。很快,投票通過了添加 CRV 計量器 - 這個池現在可以直接通過 Convex 進行耕種。

該池仍然略微不平衡(與 CRV 有很大關系,它變得越來越稀有......)但它已經為 SLP cvxCRV/CRV 池帶來了一個具有競爭力的替代方案,但其流動性仍然只有一小部分。

我希望本文能幫助您了解擴展 veCRV 生態系統的復雜性及其對 CRV 之戰的影響。

在結束之前,我想提醒您,像往常一樣,阿爾法值處于低谷。如果你已經看懂了這篇文章,歡迎將流動性策略分析導出到其他項目中:相信會有所啟發!

我經常告訴你,但這永遠是不夠的:Curve 不僅是 DeFi 中最重要的 DEX,而且在治理和代幣經濟學方面,它也是迄今為止最先進的協議。即使你對 Curve/Convex 不感興趣,理解這些協議也是必不可少的,以便正確考慮 DeFi 中發生的事情……希望這篇文章能幫助你!

本文提供的信息僅用于一般指導和信息目的。本文的內容在任何情況下均不應被視為投資,業務,法律或稅務建議。對于根據本文做出的個人決定,我們不承擔任何責任,我們強烈建議您在采取任何行動之前進行自己的研究。盡管已盡最大努力確保此處提供的所有信息都是準確的和最新的,但可能會發生遺漏或錯誤。

文章作者:TokenBrice

文章翻譯:Block unicorn

一切跡象表明,Uniswap V3 的腳步聲越來越近。3 月 4 日,Uniswap 創始人 Hayden Adams 在推特上向網友提問:“宣布 Uniswap v3 詳細信息時,您將首先通過.

1900/1/1 0:00:00據比推數據,在過去一段時間連續上漲的Chainlink(LINK)過去24小時跌超15%,在價格跌破16美元的同時,市值也被此前排名第六的比特幣現金超過.

1900/1/1 0:00:00根據德國財政部3月8日發布的一份公告顯示,德國聯邦財政部發布了一份關于區塊鏈證券處理和監管的關鍵性文件.

1900/1/1 0:00:00據俄羅斯議會網站3月5日發布的一份聲明稱,俄羅斯議會在二讀中通過了旨在制定國家加密貨幣立法的《數字金融資產法案》.

1900/1/1 0:00:00Crypto世界的周期變換是現實世界的數百倍,其蘊含的財富機遇同樣是現實世界的數百倍。2017年的公鏈熱潮、2020年的DeFi Summer、2021年的GameFi,任何一波都是史詩級機遇.

1900/1/1 0:00:002020年年中,DeFi迎來高光時刻。短短1個月之內,DeFi總市值從20億美元增加到超過80億美元,DeFi中鎖定代幣市值輕松突破10億美元大關至25億美元,而鎖定代幣市值之前徘徊在10億美元.

1900/1/1 0:00:00