BTC/HKD-3.03%

BTC/HKD-3.03% ETH/HKD-5.8%

ETH/HKD-5.8% LTC/HKD-2.74%

LTC/HKD-2.74% ADA/HKD-5.9%

ADA/HKD-5.9% SOL/HKD-2.48%

SOL/HKD-2.48% XRP/HKD-6.48%

XRP/HKD-6.48%介紹PowerIndex v2以及作為這種新策略一部分的首批產品——ASSY和YLA。

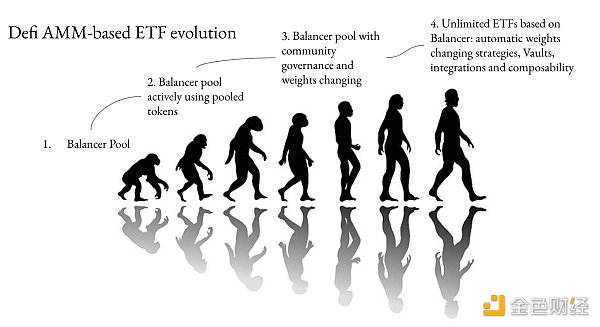

DeFi最吸引人的兩個特性是它對所有人開放,并具有潛在的無限可組合性。傳統的etf僅限于持有證券、大宗商品或金融工具,幾乎沒有辦法利用它們獲得額外價值。與將DeFi產品用作復雜產出計劃的一部分相比,集成和再平衡的選擇也很有限。

對于PowerIndex v2,我們的觀點很簡單:不應被傳統ETF的定義所限制。想象力應該是ETF設計的唯一限制。剩下的交給我們吧。當人們向公共投資組合或ETF提供流動性時,他們這么做的原因很明顯——以較低的風險獲得更大的資本收益,而不是把資產放在錢包里。目前市場上的etf主要有三種類型:

1、ETF是一籃子靜態資產,以市值加權,并不時進行再平衡(例如每周一次)

優點:籃子的資產增長,就像你有這些代幣在你自己的錢包里一樣,而沒有任何“AMM再平衡”。

缺點:資本效率低下。您不會從掉期或使用復合資產獲得額外收入。不再頻繁,也沒有單邊流動性供應選項。

2、ETF作為一個平衡AMM池。

優點:通過掉期和單邊流動性供應(如果池中有足夠的流動性)產生額外收入

缺點:AMM再平衡機制是基于套利交易,導致“賣出贏家,買入輸家”。與沒有交換的版本相比,貨幣籃子的增長更少(示例1)。此外,如果貨幣籃子中的任何代幣面臨無限鑄幣攻擊,則存在一個漏洞,可能導致資金池的損失,此外,使用資金池不能產生額外收入。

3、ETF作為一個平衡者AMM池,使用匯集的流動性來產生額外價值+由社區治理(權重根據治理決策變化)。

瑞典官員已與歐盟委員會討論取締POW共識算法的問題:金色財經報道,netzpolitik.org最近發布的一份報告引用了通過信息自由法 (FOIA) 要求獲得的文件,該報告指出,瑞典官員已與歐盟委員會討論了取締pow共識算法的問題,其中一位未透露姓名的與會者辯稱,比特幣必須效仿以太坊的做法,轉向pos。通過這種方式,它將能夠顯著的降低功耗。根據DeFi公司戰略負責人Patrick Hansen的說法,這份令人擔憂的報告“主要是 FUD”,因為它指的是可追溯到 11 月和 2 月的較早的會議記錄和文件。

此前消息,Ripple 聯合創始人 Chris Larsen 和包括綠色和平組織在內的幾個環保組織最近發起了一項類似的活動,以促進極不可能的代碼更改。(u.today)[2022/4/22 14:40:14]

這就是PowerIndex v1的基本功能。

優點:收益來自兌換和金庫策略、元治理、靈活性和社區治理能力。

缺點:與前面兩點相同的問題——AMM再平衡減少了來自一攬子增長的利潤,并且容易受到攻擊。我們在YETI池中遇到了這個問題,然而,即時的團隊行動保障了用戶的資金安全。

DeFi ETF/公共投資組合市場目前正處于發展的初始階段。目前,ETF產品競爭客戶資本的兩種方法分別是靜態籃子和智能平衡資金池。平衡池可以通過掉期和資金池資產、提供單邊流動性以及通過治理改變池的組成來提供額外收入。但是,它們也有一個缺點——基于AMM的再平衡,在某些情況下會限制籃子的增長。

PowerIndex v2簡介

無限制的ETF產品是PowerIndex v2的基礎。

歐盟的MiCA法案進入下一階段討論,不包含PoW禁令條款:金色財經報道,歐盟提議的加密資產市場(MiCA)監管方案正在進入下一階段的討論,其中不包括一項尋求限制PoW加密貨幣使用的有爭議的條款。

在過去幾天里,歐盟立法者一直在就擬議中的數字資產立法進行談判,該立法不包含試圖限制PoW加密貨幣在歐盟使用的條款,然后才進入議會、理事會和委員會之間的三段式談判。該條款在3月14日的非公開委員會投票中被否決。在此之前,歐盟官員也在討論一系列其他問題,包括將NFT和DeFi納入MiCA方案,以及哪些歐盟機構應該獲得對加密空間的監督權。(CoinDesk)[2022/3/25 14:18:30]

現有的ETF/公共投資組合產品在創建ETF和從中獲取利潤方面的選擇有限。無限ETFs的潛在市場是鎖定在生產性資產(本地協議令牌諸如AAVE或SUSHI),衍生品和LP令牌(aTokens cTokens, Yearn Vaults,Uniswap / Sushiswap / Balancer LP令牌),復雜的金融工具,如期貨/期權算法資產(算法stablecoins協議)中的數十億美元。與基本的AMM資金池相比,DeFi協議令牌(例如PIPT和YETI復合令牌)需要應用更復雜的ETF。

從持有靜態的代幣籃子到任何類型的D(AMM)池,正在將資本管理范式從被動持有轉變為積極的交易策略。AMM池是最基本的自動交易策略,由套利者執行。然而,它們顯然不是ETF的最佳選擇。DeFi的增長速度令人難以置信,我們相信ETF產品將使TVL(鎖倉量)達到數十億美元。

動態 | NEW POWER獲邀參加聯合國氣候變化大會(COP25):據官方消息,馬德里時間12月3日下午,NEW POWER作為能源區塊鏈企業的代表,參加了聯合國氣候變化大會并舉行新聞發布會。NEW POWER首席執行官Alisa在會上發表了能源區塊鏈企業該如何運用技術創新來應對全球氣候緊急狀態的主旨演講。據了解,NEW POWER依托區塊鏈、物聯網、大數據、人工智能等新興數字化技術,以綠色能源產業場景為驅動,解決能源產業痛點為出發點,通過推動能源轉型和優化經濟結構,構建綠色可持續的能源生態,實現綠色經濟增長。最終構建一個自信任、自運營的“全球綠色資產數字化生態網絡”[2019/12/3]

然而,靜態籃子或基本平衡AMMs并不適合大多數資產和策略。這就是為什么PowerIndex v2的核心是無限ETF -產品允許用戶創建復雜的自動交易投資組合或ETF。

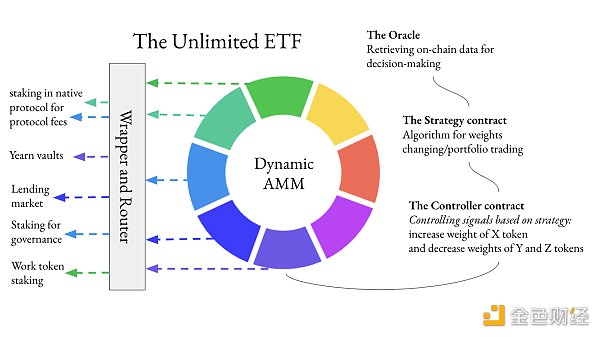

PowerIndex v2 Unlimited ETF是一個金融樂高,使創建自動交易的投資組合和ETF具有難以置信的靈活性:

1. 基于動態AMM的自動交易策略和再平衡。基本上,它允許執行一種交易策略,該策略應用于基于不同觸發器和指標的組合資產。最明顯的是M.Cap、TVL和dPrice(見下文)。更復雜的權重控制信號也可用于實現。

2. 從集合資產中生成APY。自動交易投資組合/ ETF中的資產可以用于保險庫策略,如在本地協議中下注以賺取協議費用(AAVE, SUSHI),借貸協議,第三方保險庫,和其他。

3. 如果池中的資產具有治理功能,則是元治理。

動態 | Power Ledger與印度電力分銷商合作啟動太陽能試驗項目:澳大利亞區塊鏈能源公司Power Ledger與印度德里最大的電力分銷商BRPL合作啟動了一項試驗,在德里安裝了大規模的P2P能源交易系統。最初的試驗包括5-6兆瓦的現有太陽能基礎設施,將為德瓦爾卡地區的封閉社區提供服務。[2019/11/14]

4. 與智能路由系統(如1inch和Balancer)的集成,以吸引更多的交易量和相關費用。

5. 無需許可的性質——任何人都可以定義籃子、交易策略、推出一個池,并吸引流動性。

PowerIndex v2是一個創建有效投資組合的工具,可以最大化特定資產集和資產類別的資本收益。目前,還沒有工具能夠有效地為大多數衍生資產創建和管理自動化投資組合,如LP代幣/有息代幣/ y.vault等。這些資產的總價值以數十億計。PowerIndex v2允許整合數十億分散的流動性,并基于強大的網絡效應、集成和新水平的可組合性,使有限合伙人受益。

PowerIndex v2 Unlimited ETF將解決這一問題。

無限ETF將如何運作?

無限ETF是由幾個組件構建的,允許啟動自動交易的投資組合和ETF功能上述。

動態AMM或DAMM:基于外部控制信號的動態權值變化的AMM池。控制信號可以基于oracle數據feed或AMM本身(使用AMM作為基于token余額變化的價格審查器)。動態權值改變模型最初是PowerIndex團隊與1inch交易所聯合創始人安東·布科夫在2020年10月合作開發的。它已被審計,并在2020年12月在PIPT和YETI默認實施。這意味著一旦CVP社區對此提出了建議,PIPT和YETI就可以無縫地轉換為DAMM,而無需進行流動性遷移。

分析 | PoW明星項目中比特幣算力分布最廣:LongHash對比特幣(BTC)、以太坊(ETH)和萊特幣(LTC)等PoW明星項目的算力分布進行了新一輪研究。根據2019年6月13日圖表顯示,比特幣(BTC)算力分布最廣。在所有比特幣礦池中,BTC.com是最大的算力貢獻者,占17.9%左右。F2Pool (13%)、AntPool (12.5%) 和 BTC.TOP (10.9%) 緊跟其后。最大的兩個BTC礦池加在一起占整個網絡算力的30.9%。而另一方面,對于以太坊而言,最大的兩個礦池共占網絡算力的49.09%。Ethermine礦池是比特幣、以太坊、萊特幣三大網絡中最大的礦池,占以太坊總算力27.09%。萊特幣最大的算力貢獻者是Poolin礦池,占網絡算力的21.2%。與比特幣和以太坊相比,最大的兩個萊特幣礦池占其算力的37.2%。[2019/6/21]

鏈接到權值改變算法的合約:

https://github.com/powerpool-finance/powerindex/blob/master/contracts/PowerIndexPool.sol

包裝器和路由器契約。它是無限制ETF實現的基本構建塊,用于以高效的方式使用復合資產,例如,在本地協議中下注,金庫,啟用工作令牌功能等。另一種設計選擇是直接從池契約中持有資產,但它限制了解決方案的靈活性。在使用帶有包裝器的提議方案的情況下,在池的某個位置綁定的令牌將作為包裝的令牌或pitoken顯示(例如,如果AAVE綁定在AAVE安全模塊中,則為piAAVE)。

Wrapper允許社區在不影響池運營的情況下,即時更改持有資產的基金管理策略。它為無限etf增加了一層新的靈活性:如果市場上有更好的使用池資產的選擇,它允許改變押注策略。使用代幣獲得的所有獎勵都將存入受益指數代幣持有者的池中。

鏈接到路由器和包裝器契約:

https://github.com/powerpool-finance/powerindex/tree/master/contracts/powerindex-router

PowerOracle。在無限etf中,動態權重的變化是基于控制信號的:權重不能自己改變。控制信號由基于Oracle數據饋電和策略合約的控制器合約產生。如果我們考慮經典傳統市值加權ETF,基本的控制信號可以是資產價格乘以實際供應信息。更復雜的邏輯可以包括TVL、算法資產的重置事件、選項的衰減時間等等。PowerOracle于2020年10月推出,一直處于鏈上狀態,為18種資產提供價格反饋。

鏈接到PowerOracle合同:

https://github.com/powerpool-finance/power-oracle-contracts/tree/master/contracts

首款PowerIndex v2的產品

ASSY

ASSY是由AAVE的馬克·澤勒(Marc Zeller)提出的,包含了AAVE、SUSHI、SNX和YFI。PowerIndex社區批準了創建ASSY的提議。這將是PowerIndex生態系統中第一個基于自動交易策略的指數,不同于傳統的平衡器AMM。主要特點:

自動交易策略:市值權重調整

動態資產管理會根據資產的相對市值自動重新平衡資產池。如果一項資產的價格和市值相對于池中的其他資產增長,它在AMM方程中的權重也會平穩增長。它每小時更新一次,在接下來的一小時里,重量會轉移到新的星等。組件的DAMM策略將在發射后大約10天內啟用。

這將提高ASSY投資組合的效率,在池中保留更多增長的代幣,在相反情況下減少。

簡而言之,它致力于解決“賣出贏家,買入輸家”的問題。

合股資產的生產性使用:為組件持有者提供額外的APY

自舉階段后,AAVE將被存入AAVE安全模塊

(自舉階段后,壽司會被存入壽司吧|

snx將用于制造sUSD,并將其提供給Curve

對于YFI來說,完美的策略將很快被定義,因為YFI下注不再相關了

在流動性引導階段之后,將為AAVE啟用元治理(因為它是基于AAVE的投資)。如果將他們的投票系統轉移到鏈上投票,將添加其他使用快照的令牌。

與智能路由系統的集成

ASSY將在推出后與1inch整合,以處理更多的交易量,并通過交易費用使有限合伙人和本vp持有人受益。

Yearn Lazy Ape Index

該指數是由Lazy團隊核心成員milkyklim提出的,并已在提案18中得到批準。

Index composite令牌為yVault LP令牌:

1. curve.fi/Compound LP

2. curve.fi/3pool LP

3. curve.fi/mUSD LP

4. curve.fi/GUSD LP

5. curve.fi/y LP

6. curve.fi/busd LP

它計劃用動態權重來代替相同權重的16.66%,與保管庫的鎖倉量TVL成比例。使用指數的目的是使來自yvault的收入多樣化,并創建一個流動性很強的池,允許交換yvault,并使有限合伙人和CVP的資金受益于收費。

除了向索引提供yvault令牌的選項外,還可以直接向索引提供穩定幣,實時執行幾個復雜的操作:

1. 向yVault提供穩定幣

2. 鑄造yVault令牌

3.存入此yVault令牌并接收YLA池令牌

因此,對于渴望社區和其他Defi用戶來說,它是基于yvault的yield生成策略的單一入口和出口點。該指數由yvault LP代幣組成,展示了PowerIndex v2 Unlimited ETF的功能。它是一個具有自適應權重的LP代幣組合,使整個yvault流動性提供商社區受益。

2021無限ETF愿景

PowerIndex v2 Unlimited ETF允許為不同類別的資產創建先進的自動交易組合。其中最有趣的一種情況是,有一個特定的社區(如aspire社區)使用某種衍生代幣。在這種情況下,擁有合適交易策略的ETF可以極大地惠及這樣一個社區,在不把它從這個生態系統中吸走的情況下吸引巨大的TVL,這是一個巨大的雙贏局面。

這種帶有自動交易策略的投資組合不是孤立的。它集成了1inch和Balancer,允許DeFi用戶以巨大的流動性交易這些衍生代幣 。指數投資組合有效,且市場已建立,有限合伙人獲得額外收益,普通用戶獲得單一收益的生成策略。

我們的愿景是,社區將在未來幾個月里創建更多無限etf,以擁有巨大的TVL和社區影響力的用例為目標,例如:

1. 從復雜系統如算法穩定幣等產生收益的自動投資組合。

2. LP代幣(如來自Uniswap和Sushiswap的流行配對)的自動交易組合。

3. 代幣(如aTokens、ctoken等)計息的自動投資組合,

4. 包含生產性資產的etfs,如oracle的令牌、NFTs協議令牌等

5. 由Defi協議令牌和同時具有創造性權重變化規則、最大化資本收益以及富有成效的資產使用方式的其他資產組成的etf

Tags:POWETFPOWERINDEvoverse PowerMETFIglobalhashpowerKind Ads Token

DeFi流動性挖礦火爆一時,吸引了大量投資者參與。為了方便投資者及時了解DeFi挖礦項目的相關信息和挖礦流程,金色財經推出了“金色說明書”系列挖礦教程.

1900/1/1 0:00:00金色財經挖礦數據播報 | BCH今日全網算力上漲3.14%:金色財經報道,據蜘蛛礦池數據顯示: BTC全網算力138.203EH/s,挖礦難度19.30T,目前區塊高度652316.

1900/1/1 0:00:00STO風頭未盡,IEO熱潮涌起。年初,幣安重啟Launchpad眾籌融資平臺,在完成了BitTorrent和Fetch.AI兩個項目的募資發行以后,BNB順勢實現了一波爆發上漲.

1900/1/1 0:00:00金色晚報 | 5月3日晚間重要動態一覽:12:00-21:00關鍵詞:Bakkt、MakerDAO、CME、海南“自由港” 1. MakerDAO新增WBTC作為Dai抵押品.

1900/1/1 0:00:00根據《區塊鏈信息服務管理規定》(以下簡稱《管理規定》),國家互聯網信息辦公室依法依規組織開展備案審核工作,現發布第七批共265個境內區塊鏈信息服務名稱及備案編號,任何單位或個人如有疑義.

1900/1/1 0:00:00ForTube 計劃在產品中實行資產分池管理,引入擔保人機制,并進行 Layer 2 遷移和支持跨鏈。2020 年,全球數字資產總市值突破 1 萬億美元,迎來了歷史的最高峰.

1900/1/1 0:00:00