BTC/HKD+0.38%

BTC/HKD+0.38% ETH/HKD+0.61%

ETH/HKD+0.61% LTC/HKD+1.52%

LTC/HKD+1.52% ADA/HKD-0.83%

ADA/HKD-0.83% SOL/HKD+2.64%

SOL/HKD+2.64% XRP/HKD-0.62%

XRP/HKD-0.62%

繼 UMA 和 YAM 建立合作關系后,uLABS 推出了用來追蹤資產波動性的代幣 uVOL。YAM Finance 會將 uVOL 概念引入主網,并推出 uVOL-BTC(一種針對比特幣在特定自然月的實際波動率進行投機的代幣)。uVOL-BTC 將被添加到 YAM 的 Degenerative 平臺上的系列產品中。uVOL 設計也可以輕而易舉地應用到其它資產上。在不久的將來,我們預期將推出 uVOL-ETH。

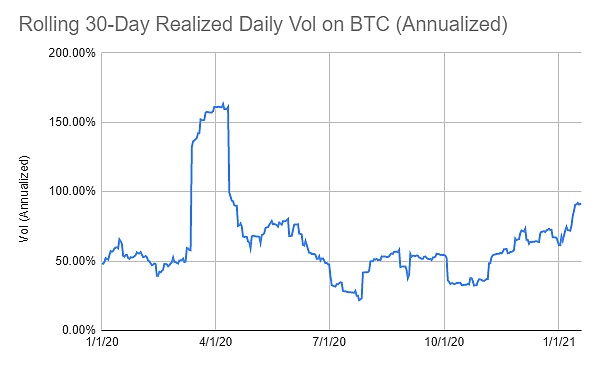

比特幣的波動性一直都會是密碼學貨幣行業和傳統金融行業的主要關注點。目前,比特幣的驚人漲勢和快速的價格調整已經將來自期權市場的短期隱含波動率推高至近年化 200%。簡單來說就是,市場相信一年 200% 的比特幣價格波動率屬于標準偏差概率。這一預期是否過高?比特幣今年還會延續如此高的波動率嗎?如此高的波動率是否意味著我們不應該將比特幣視為通貨或避險資產?波動率的高低以及未來走勢將是人們持續討論的話題。

Illuvium將于3月7日推出新游戲Beyond:金色財經報道,Illuvium將于3月7日推出新游戲Beyond,Illuvium-Beyond是一款可定制的NFT冒險游戲,Illuvium是一個去中心化的RPG和NFT收集游戲,建立在Immutable X上的一個Ethereum Layer 2網絡。[2023/3/1 12:36:08]

在傳統金融行業,投資者可以通過很多方式來表達自己對資產波動性的看法。大多數期權交易者會通過買賣期權或delta 對沖來表達對資產的看法。這有效中和了資產的價格波動,并決定了期權的價格。然而,對于普通交易者來說,這可能非常復雜,而且成本高昂,還需要密集地變更自己的倉位。投資者還可以通過更簡單的方法來表達自己的看法,即,波動性指數的期貨合約。最受歡迎的指數是 VIX,即,基于標準普爾 500 指數的波動性指數,其值來源于標準普爾 500 指數的一籃子期權。密碼學貨幣行業的中心化交易所正在借用這個概念來讓用戶交易比特幣的波動性。例如,FTX 設計了 BVOL 代幣,使用一籃子 MOVE 合約有效構成一個波動性指數。這需要一個始終具備深度和流動性的期權市場,這對密碼學貨幣行業,尤其是 DeFi 領域來說是一大挑戰。uVOL 采用的方法簡單得多,也存在一些局限性,但是可以有效滿足用戶對交易波動性的需求。

開頭為TKHuVq地址從幣安地址提取25億USDT:據歐科云鏈OKLink數據顯示,12月11日至13日期間幣安POR地址總流出金額約129億美元,凈流出金額約56.5億美元。其中約11.3%的流出資金(15億美元)流入其他中心化機構地址,約0.1%資金(1000萬美元)流入鏈上項目地址。據統計,TKHuVq開頭的地址鏈上轉賬記錄顯示提取了25億的USDT,占轉出資金排名前100的地址總流出金額的50%左右。[2022/12/15 21:45:15]

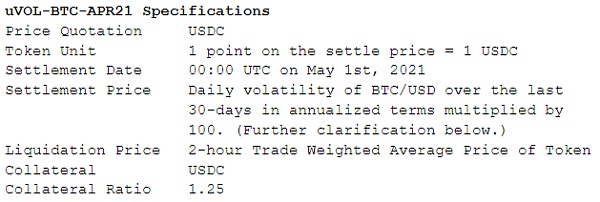

uVOL 代幣是根據 UMA 的限期合成代幣合約而創建的限期代幣。uVOL-BTC 代幣會在月底根據之前 30 天的實際日波動率的年化率進行結算。該代幣與上文提到的傳統波動率指數不同,后者采用期權的隱含波動率和證券等其它期權的價格得出的預期波動率指數。這個設計中使用的實際波動率與傳統金融行業中的波動率掉期非常相似。我們相信對于密碼學貨幣用戶來說,這將是一種簡單透明的方式,可以交易比特幣等資產的波動性。UMA 代幣持有者只需要通過瀏覽器或電子表格就可以輕而易舉地計算或驗證結算價格。uVOL-BTC-APR21 將是首個代幣,其規范如下圖所示。

支付技術公司Nuvei因加密貨幣的波動降低了年度預期:金色財經報道,支付技術公司 Nuvei (NVEI) 在其第二季度收入低于預期后調整了對2022年的預期,部分原因是加密貨幣的波動。公司報告稱,截至 6 月 30 日的季度收入為 2.113 億美元,與去年同期相比增長了19%。然而,這一數字低于其2.17億美元至2.23億美元的前景范圍。該公司將此歸因于包括加密貨幣波動在內的許多因素。該公司估計,比預期更高的波動性和更低的交易量對其收入產生了約 400 萬美元的負面影響。(Coindesk)[2022/8/9 12:13:38]

結算價格和監控質押比率所使用的價格需要進一步說明。在上圖中,日波動率是根據北京時間 5 月 1 日08:00 之前 31 天的收盤價(以 BTC/USD 計)以及每日百分比變化計算得出的。也就是說,基于 30 天來每天觀測到的百分比變化計算得出的標準偏差就是日波動率,然后乘以 365 的平方根就可以得到年化率。點擊此處,查看一筆假設的 uVOL-BTC-DEC20 結算的計算數據。我們用來監控質押比率的價格與之不同。我們使用代幣價格的 2 小時加權平均價格來判斷一個頭寸是足額質押,還是需要清算。這個方法及其背后的原因與 uGAS 代幣的設計相似。通常來說,使用實際波動率來監控遠期代幣的質押率可能會給uVOL 帶來質押不足或被清算的風險。uVOL-BTC 代幣的價格很好地反映了對 BTC/USD 的未來實際波動率的最終結算結果的預期。選擇 2 小時加權平均價格是為了防止價格操控。

NFT游戲項目Illuvium:NFT申領網站將于4月17日關閉:NFT游戲項目Illuvium發推稱,NFT申領網站將于UTC時間4月16日23點(北京時間4月17日7點)關閉。

據此前報道,Illuvium發推稱,ILV持有者可以在https://nfts.illuvium.io申領NFT。根據此前規定,只有從官方Balancer Liquidity Bootstrap Pool購買,并且在3天銷售窗口期內沒有進行任何轉移或銷售的用戶才有資格申領。符合條件的人必須一次申領一件物品。[2021/4/16 20:27:14]

上述計算在 UMIP 草案中都有詳細說明。該 UMIP 已經提交 UMA 社區審議。

電子支付公司Nuvei現支持使用近40種加密貨幣支付:電子支付公司Nuvei現支持使用近40種加密貨幣在200個國家/地區進行支付,包括BTC、ETH、XRP和DOGE等。(Cointelegraph)[2021/3/30 19:28:22]

-來源:Coingecko-

對于投資者來說,uVOL-BTC 是一種簡單的去中心化方式,可以用來表達比特幣波動性的看法。除了投機之外,uVOL-BTC 還可以用來對沖密碼學貨幣組合。在像去年的黑色星期四這樣的恐慌時期,投資者爭相清算頭寸并減少敞口,導致比特幣的波動性顯著增加。在這種場景下,uVOL-BTC 的價格會上升,來抵消投資組合中的損失。投資者也可以將 uVOL-BTC 用作收益增值工具。如果波動性預期很高,或用戶購買 uVOL-BTC 作為對沖并造成溢價,交易者就可以賣出 uVOL-BTC。無論是哪種用途,我們相信隨著更多用戶采用該產品且流動性增加,uVOL-BTC 將成為衡量整個密碼學貨幣市場情緒的指數,就像美國股市中的 VIX 那樣。

我們希望 DeFi 社區可以幫助我們開發并推廣 uVOL-BTC 代幣。YAM Finance 需要更多開發者幫助他們在Degenerative 平臺上構建產品。UMA 希望更多開發者了解其協議和 DVM 信息輸入機制并在此基礎上進行構建。我們 uLABS 相信,引入已經成形的想法,讓我們的社區成員直接與我們合作,可以更好地吸引 DeFi 領域的人才。目前已經有一些積極的社區成員主動聯系我們,為我們提供幫助。如果你有興趣和相關技能,歡迎聯系我們。

和所有在 UMA 平臺上進行構建的合作伙伴一樣,YAM Treasury 將為所有 uVOL-BTC 代幣鑄造者提供挖礦獎勵。UMA 代幣的分配方式和 uGAS 一樣—— 10% 分配給 YAM Treasury 作為管理費、40% 分配給 dApp 挖礦,還有 50% 分配給流動性挖礦。等到 uVOL-BTC 正式上線時,我們將公布具體細節。

我們認為 uVOL-BTC 是一種簡單易懂的代幣,可以幫助用戶交易比特幣波動性。對于很多人來說,期權市場可能復雜得可怕。uVOL 旨在通過簡單、透明且去中心化的方式來提供風險敞口。一旦成功,uVOL-BTC 就會成為衡量整個密碼學貨幣市場情緒的基準。我們預期未來還會推出其它 uVOL 代幣,包括 uVOL-ETH 代幣。我們期待獲得大家的反饋,并希望 uVOL-BTC 能夠造福 DeFi 社區。

原文鏈接:

https://medium.com/uma-project/ulabs-volatility-token-uvol-58fe5173dc22

作者:?Kevin Chan

翻譯&校對:?閔敏 &?阿劍

Tags:VOLBTC比特幣VIUVolt Inu V2btc轉到錢包為什么變成btck比特幣價格今日行情usdtEscrowed Illuvium

DeFi流動性挖礦火爆一時,吸引了大量投資者參與。為了方便投資者及時了解DeFi挖礦項目的相關信息和挖礦流程,金色財經推出了“金色說明書”系列挖礦教程.

1900/1/1 0:00:00DFINITY 的構想始于 2015 年,在 2017 年初完成了種子輪募資,之后 2018 年又接受了 a16z 和 Polychain Capital 等機構及社區成員的投資.

1900/1/1 0:00:002021年以來,基于Polkadot和Kusama的DeFi生態在去中心化金融浪潮中得到了快速發展.

1900/1/1 0:00:00衍生品爆發的黎明 2021年,加密世界最有前景的賽道是什么?一個主觀的答案是,Layer2以及去中心化衍生品DEX.

1900/1/1 0:00:00自從互聯網普及以來,訪問受限內容、保護數據隱私和網絡交互安全的 VPN 一直是用戶剛需,但中心化 VPN 服務存在的一系列問題也越來越成為用戶痛點:單點故障:中心化 VPN 服務器成為黑客和某些.

1900/1/1 0:00:00“本文作者Carlos Sessa是一位DeFi軟件開發者。此前,Carlos Sessa開發了圍繞 Hegic 二級市場的自動化技術.

1900/1/1 0:00:00