BTC/HKD+0.94%

BTC/HKD+0.94% ETH/HKD+1.83%

ETH/HKD+1.83% LTC/HKD+4.38%

LTC/HKD+4.38% ADA/HKD+4.14%

ADA/HKD+4.14% SOL/HKD+2.98%

SOL/HKD+2.98% XRP/HKD+2.23%

XRP/HKD+2.23%去中心化資產管理協議 DePlutus 正嘗試借助鏈上基金代幣化及與主流 DeFi 深度嵌套的創新設計,探尋打破兼顧高效、安全與高收益這一「DeFi 不可能三角」的可能性。

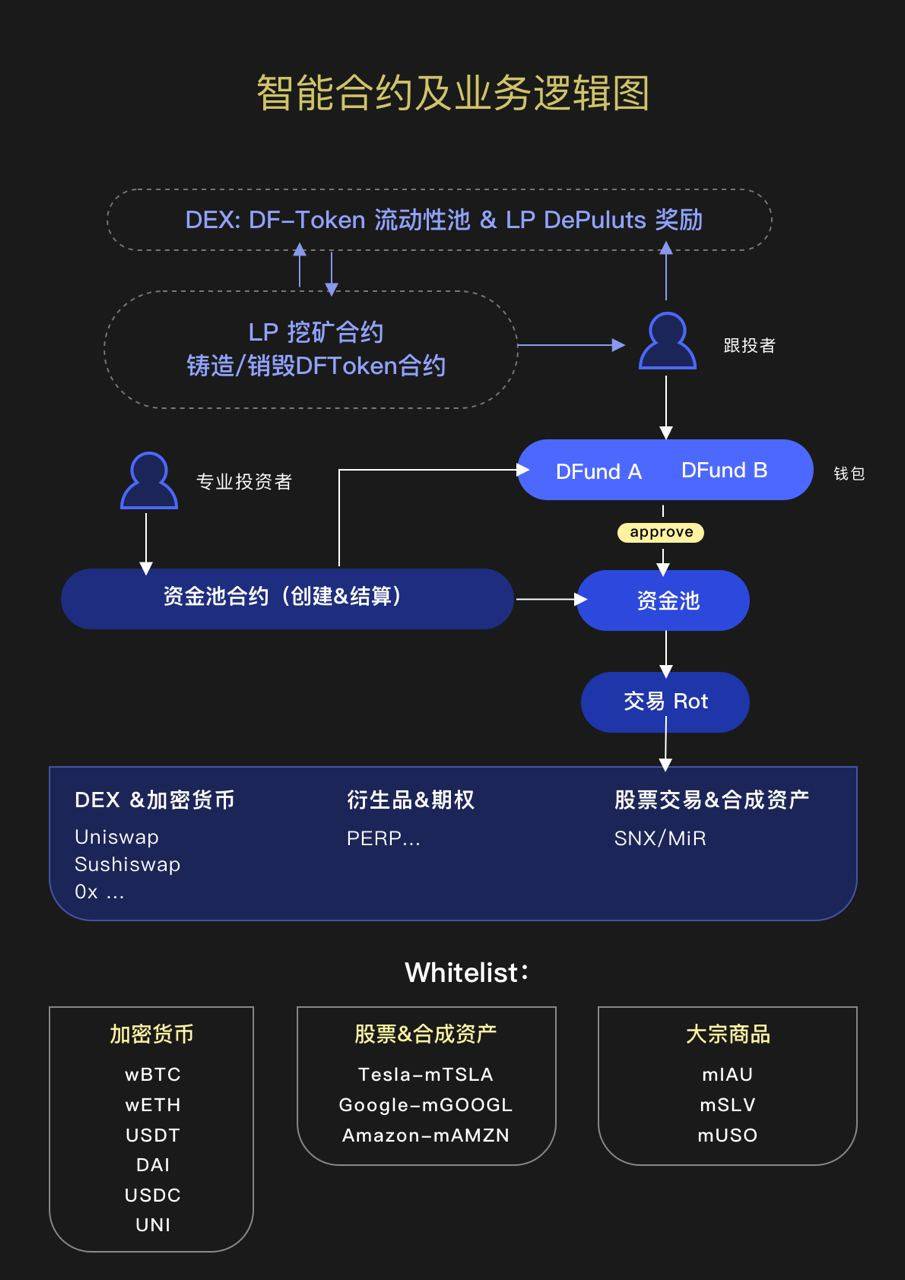

DePlutus 是一個去中心化的加密資產的資管協議,用戶可以在平臺上選擇自己喜歡或認可的基金經理進行投資,而平臺仍然讓用戶管理自己的私鑰,基金經理只可以通過鏈上的智能合約對用戶投資的資金進行操作。如此,用戶與募資的團隊之間并無需相互信任,即可無風險完成投資。

有關 DePlutus 協議的相關介紹可查閱《三分鐘了解 DeFi 資管協議 DePlutus》

ForTube將啟動新型治理結構FDAO,并銷毀3000萬枚FOR置換的FDAO代幣:12月28日消息,DeFi借貸協議ForTube宣布將于今日啟動新的治理結構FDAO,以平衡 ForTube 的收入分配、風險承擔和治理決策。

ForTube平臺以代碼的形式對傳統金融公司的章程、管理規范、決策制度、組織架構等進行了固定,建立了一套共享規則。為了連接所有利益相關者,ForTube將在BSC網絡基于聯合曲線模型發行FDAO代幣,并作為 ForTube 平臺的價值證明和特權證明。用戶有權通過 FDAO 代幣做出商業決策并分享 ForTube 平臺的收入。

ForTube 團隊將在治理池中投入3000 萬枚 FOR,并在 FDAO 架構啟動時銷毀獲得的 FDAO 代幣,以消除潛在風險并保護用戶的權利。(ForTube)[2021/12/28 8:08:42]

目前鏈上資管的賽道已經擁有了 TokenSets、dHEDGE 和 Enzyme 等較為成熟的協議的情況下,作為市場后發者的 DePlutus,不僅吸收了先入者的優勢,還在關鍵的痛點之上交出了令人滿意的答卷。

AOFEX創新型期權24H交易量2723萬USDT:據AOFEX創新型期權交易數據:截至18:00, BTC 1M交割期權成交量631萬USDT,多空換手頻次18352次,看多/看空買入量比為1.04;5M交割期權成交量1235萬USDT,多空換手頻次31532次,看多/看空買入比為1.04。

AOFEX數字貨幣金融衍生品交易所,旨在為用戶提供優質服務和資產安全保障。[2021/1/2 16:16:41]

在去中心化鏈上資管出現之前,Token Fund 是區塊鏈行業中比較多見的類似傳統金融市場中「基金」的機構。和傳統基金一樣,Token Fund 依然存在黑箱化操作的頑疾,再加上募集的資金形式為匿名化的加密資產,這一問題被進一步放大。

除此之外,隨著 DeFi 的爆發,在 DEX、借貸等去中心化協議上存在的套利機會空前巨大,加之流動性、抵押挖礦等新的收益模式,讓傳統資管模式在去中心化的世界里逐漸失去了競爭力。

AOFEX創新型期權24H交易量2408萬USDT:據AOFEX創新型期權交易數據:截至18:30,BTC 1M交割期權成交量4348625USDT,多空換手頻次15731次,看多/看空買入量比為1.12;5M交割期權成交量9267913USDT,多空換手頻次26941次,看多/看空買入比為1.15。

AOFEX數字貨幣金融衍生品交易所,旨在為用戶提供優質服務和資產安全保障。[2020/9/14]

如此看來,去中心化資管協議的出現是眾望所歸。對于普通投資者而言,去中心化資管平臺利用智能合約來控制資金的投入、使用和贖回,完全避免了傳統模式下投資的信任危機;對于機構而言,可以將空閑的資金交由平臺上的基金進行管理,從而在獲取例如以太坊 MEV 利潤這種需要一定技術能力來實現的領域分得一杯羹。

動態 | 新型勒索病CerBer2019要求受害者支付1比特幣:據騰訊御見威脅情報中心消息,近日監測到一款新型勒索病CerBer2019,該勒索病已有部分企業用戶中招。與其它勒索病不同的是,該病除加密常見文件類型外,還會把其他勒索病(如:WannaCry,Crysis)加密過的文件再次加密。勒索文檔要求受害者24小時內支付1比特幣解密,超過36小時則銷毀文件加密密鑰。[2019/1/24]

雖然這樣的新賽道潛力巨大,但去中心化資管在解決了中心化的問題以外,也面臨著新的問題,例如準入門檻高,投資品類受限、鏈上手續費高昂等。DePlutus 正是針對這些痛點給出了一系列解決方案。

聲音 | 中華工商時報:對“虛擬貨幣”新型騙局捂住錢袋是關鍵:中華工商時報發文稱,對打著“虛擬貨幣”“區塊鏈”旗號的這些新型騙局,唯有強化防范與打擊,才能消減其生存泛濫的空間,才不會讓公眾飽受騙局傷害。不過,對于個人而言,有效的防范是核心。應該汲取相關案件的教訓,即便想發財也不應迷戀天上掉餡餅的美事兒。畢竟,自己的“銅墻鐵壁”筑牢了,任憑騙子再狡猾也終歸無計可施。[2018/9/5]

降低準入門檻

已有的資管平臺例如 TokenSets 與 Enzyme 參考了傳統的基金產品,對于發起者設置了嚴格的準入門檻。從某些程度上來說,這樣的做法確實規避了一部分風險,但也同時將擁有投資能力卻沒有資質的人擋在了門外,而且也有違 DeFi 的去中心化精神。而在 DePlutus 協議中,結合風控機制,任何人都可以發起募資需求,不需要嚴格的資質審核。

如上文提到的 DeFi 中的套利、流動性挖礦等潛在的收益,不能用傳統的投資眼光去看待,反倒是深諳 DeFi 機制的技術人員更有話語權。

DePlutus 降低募資者準入門檻的同時,要求募資者必須按照一定的比例自投資金,且僅能投資于受白名單保護的加密貨幣或者調用白名單上的 DeFi 協議,以防止過于寬松的政策可能帶來的作惡。可以說這是一個開放度更高的平臺,投資者的選擇空間相較以往更大。

豐富投資品類

DePlutus 設立了投資標的白名單機制,基金管理人如果希望在投資組合中加入新的資產可以向投資者發起投票,通過投票的標的即可被加入白名單中。如此,既擴充了投資標的,也可防止管理者投資風險過高的資產或故意作惡。

除了資產標的的豐富,DePlutus 協議中添加了期貨和期權交易的模塊,可以在市場調整時規避風險,實現收益的最大化。

最有意思的是,DePlutus 在資管賽道中首先實現了將基金份額代幣化。與傳統基金產品的份額也可以打包進入股票市場交易一樣,代幣化的鏈上基金份額同樣可以進行交易,其價格由基金的凈值決定。

然而代幣化的基金份額在 DeFi 中所能發揮的作用遠不止如此。除了可以在 DEX 中建池進行交易之外,份額代幣還可以作為資產在 AAVE,Compound 中進行抵押借貸以及作為流動性池的 LP 獲得額外的 DePlutus 項目治理代幣 (PLUT)。這不僅讓投資者的資金變得更加靈活,也可以讓投資者有參與項目治理的積極性,可以說充分發揮了 DeFi 應有的特色。

減少交易摩擦

隨著以太坊價格的逐漸走高,gas 費也同時上漲。目前在 Uniswap 上進行一筆交易,手續費可能達到幾十美元,很多中小投資者被「勸退」被迫投向手續費較低的新公鏈。DePlutus 目前除以太坊之外也同時支持 BSC 和 Heco,對于項目投資者而非套利者而言,在降低了交易手續費的同時也提升了交易速度。

支持交易所公鏈也同時會為項目帶來更多的用戶。目前使用 CEX 的用戶有相當一部分對區塊鏈的認知僅僅停留在比特幣上,但就如去年火爆的基金帶來了很多從未踏足股票市場的用戶一樣,鏈上「基金」對加密資產投資的新人來說是剛需也是福音。

雖然 DeFi 高度開放,但是這種開放并不等同于低門檻。在互聯網已經如此發達的今天,仍然有人難以熟練使用手機 App 的功能,更別說目前使用體驗完全無法與傳統互聯網產品相比的 DeFi 了。如果說傳統基金的投資中,投資者對于投資標的的認知還在常識范圍以內,那么 DeFi 可能已經遠遠超出了他們的理解范圍。

所以未來區塊鏈行業的投資或許依然會像如今的傳統金融市場一樣出現去散戶化的趨勢,而因為行業的特殊性,這一趨勢來的或許會比預想的更快。

如果用已經存續百年的傳統資產管理行業作為參考和對照,全球基金經理們目前掌管著超過 100 萬億美元的巨額資產,那么蓬勃發展的 DeFi 世界,伴隨著主流加密資產市值規模的快速增長,加之合成資產協議的發展,未來區塊鏈能承載的資產總量仍然有巨大的想象空間,鏈上資產管理則是這樣的世界里很重要的一塊拼圖。

撰文:Eric

由于4月20日晚上8:20(GMT+8)Venus的VIP-12的實施——收取0.01%的提款費,Belt Finance等機槍池中Venus池資產的提取和復利受到了影響,造成了用戶的資金損失.

1900/1/1 0:00:00大家好,我是佩佩,近一個月以太的擁堵和高昂gas費給了很多以太之外的生態鏈表演的機會,特別是幾大平臺的復制鏈上的defi挖礦,幣安的bsc,火幣的heco,ok在網傳段子里被說成“不孕不育”.

1900/1/1 0:00:00在每一位熱點用戶剛加入Helium網絡的時候,都會受這些問題困擾:“我熱點的覆蓋范圍有多遠?”或是“我周圍有多少見證人?”之類?。這些問題,相信即使是資深社區成員,可能也無法立刻回答?.

1900/1/1 0:00:00DeFi在迭代 僅僅在一年前,整個DeFi鎖定的資產大約10億美元,應用主要集中借貸和交易,如Maker和Uniswap.

1900/1/1 0:00:00前言: DAOs是一種新的物種還是公司治理的特殊形式?信任與所有權、控制權是最好的說明。但 IT治理的最初提出者Weill和Ross,在考慮和設計公司完全由IT治理時的可能性時,卻完全沒有意識到.

1900/1/1 0:00:00這里是ComPro Finance社區提供的教程,在本教程中,你將獲取到關于ComPro產品使用的主要流程和需要注意的問題.

1900/1/1 0:00:00