BTC/HKD+0.26%

BTC/HKD+0.26% ETH/HKD-0.47%

ETH/HKD-0.47% LTC/HKD-0.71%

LTC/HKD-0.71% ADA/HKD-0.01%

ADA/HKD-0.01% SOL/HKD-0.79%

SOL/HKD-0.79% XRP/HKD-0.33%

XRP/HKD-0.33%作者:字節,作者為加密資產量化投資團隊 DeepQuant 創始人及 DeepGo 開發者

區塊鏈正處于與互聯網 2003 年類似的時間節點,Play to Earn、Social to Earn、粉絲經濟等玩法不斷創新,熱點不斷出現,正在彰顯下一個爆發點——網絡效應。

SocialFi 融合 Social 和 Finance,作為該賽道的前奏,目前市場上流行的 Social money 大部分側重于 Social,而未來更大的機遇側重與 Finance 的深度結合。

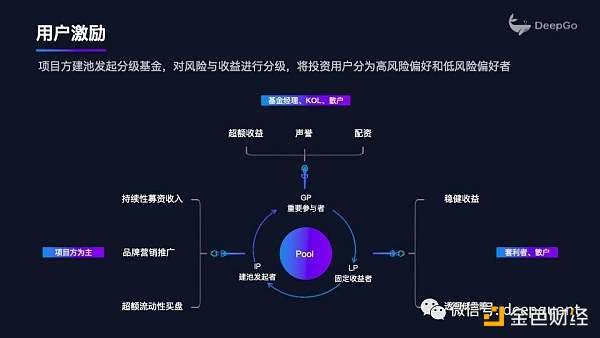

作為首個 SocialFi 收益聚合器,DeepGo 在區塊鏈上為投資者建立行為聲譽,包括給專業投資者建立鏈上基金,通過明星案例增強網絡效應,讓普通投資者跟隨專業投資者,從而降低投資門檻。

DeepGo 在 Social 層面上為用戶提供了交流和分享投資策略的社區,讓用戶可以 Social to Earn。在 Finance 層面則側重于流動性解決方案,用戶通過跟投分級基金池,為項目提供可持續流動性。

伴隨著 NFT、GameFi 的高話題度,區塊鏈逐漸進入大眾視野,2021 年可謂區塊鏈破圈元年。高話題度雖然帶來流量,但目前大多數項目用戶留存率較低,實際有效參與人數較少。即便是爆款產品,都存在用完即走的困境,最終用戶增長乏力。

一直以來,區塊鏈領域未實現大規模應用,缺乏類似互聯網現象級產品的應用。除了 MetaMask 作為錢包入口擁有大量用戶,大部分區塊鏈應用仍然停留在小圈子的狂歡,而解決此難題可借鑒互聯網行業。互聯網用戶規模的爆炸式增長,關鍵在于出現強網絡效應的平臺,例如 Facebook、Twitter 等。

NFT項目Knights of Degen完成Degen Deed空投并上線質押功能:金色財經報道,NFT項目Knights of Degen在社交媒體宣布已完成Degen Deed空投并上線質押功能,所有Knights of Degen NFT持有者都已經被空投了Degen Deed,現在已經可以使用Degen Deed在Pre-Season的第一階段質押Knights & Steedz,連續60天質押后Deeds將會“出爐”。[2023/4/9 13:53:15]

網絡效應起源于梅特卡夫定律,大意指互聯網平臺價值與用戶數量的平方成正比,具備網絡效應的互聯網平臺主要有以下優勢:

用戶之間存在傳播,平臺獲取用戶的邊際成本不斷降低。?

隨著用戶數量不斷增長,用戶的選擇種類更多,用戶的邊際效益不斷增加。?

如果用戶與供應商的身份可以無縫切換,則平臺服務的供應成本將會趨近于零。

區塊鏈破圈是必然趨勢,具備造富效應的熱點不斷吸引早期淘金者,然而如何提高早期用戶留存率?如何讓存量用戶吸引更多增量用戶入場?之前區塊鏈產品大多重視熱點的造富效應,未來三年更應該關注產品的網絡效應。

Uniswap 的成功之處在于把長尾效應發揮極致,讓每一個體都能低成本發幣、流通、激勵,實現人人都可以開交易所,通過“permissionless”的方式成為區塊鏈的納斯達克,從而帶動了 2020 至今的牛市。DeepGo 也是無經許可讓更多人參與,然而相比 Uniswap,DeepGo 基于用戶鏈上聲譽和網絡效應,建立一個更高效的策展市場,提供更加良性可持續的流動性解決方案。

Otherdeed for Otherside系列NFT 24小時交易額漲幅接近500%:金色財經報道,據OpenSea數據顯示,Otherdeed for Otherside系列NFT 24小時交易額為1590.97 ETH,增幅達498.5%,位列OpenSea榜首。[2022/9/9 13:18:02]

策展市場(Curation Market)理論起源于互聯網平臺經濟,主要是建立對信息流進行篩選、組織、維護的市場。Coinbase 聯合創始人 Fred Ehrsam 曾經發表過關于策展市場的觀點,主要內容如下:

“基于 Token 機制的 Curation Market ,主要采用經濟激勵的手段,可以為任何主題創造一個眾包的“對信息流(或者數據列表)進行篩選、組織、維護、整理和再加工”的市場。”

DeepGo 自產品機制設計開始,基于團隊量化算法優勢和對未來行業發展的洞察,確定了“為用戶篩選優質數字資產”的愿景。圍繞此,DeepGo 建立了易用性和網絡效應兩大準則,不斷取得了以下成果:

基礎設施:一個支持用戶全聚合的資產管理入口,目前支持 MetaMask 等 DeFi 錢包,也支持 Binance/OKEx/Bybit 等中心化交易所。

產品內核:具有網絡效應的良性策展機制,讓供給項目方、專業投資者、普通投資者實現多贏。

對于項目方:一個可持續流動性增長解決方案,通過運營基金實現市值管理。

Otherside虛擬地塊Otherdeed #24以333 ETH成交,創該系列最高交易記錄:5月3日消息,據 NFTGo.io 數據顯示,Yuga Labs 元宇宙項目 Otherside 虛擬地塊 Otherdeed #24 以 333 ETH(約合 951,517.70 美元)被買家 vault.punkscotc.eth 購得,創該系列最高交易記錄。

截止目前,Otherdeed 虛擬地塊 NFT 總交易額已突破 5.83 億美元,市值約為 4.81 億美元,地板價為 3.98 ETH,24 小時跌幅 10.07%。[2022/5/3 2:46:56]

對于投資者:基于鏈上聲譽的收益聚合器,結構化分級基金協議。

DeepGo 是一個創新的復雜工程,接下來我將闡釋 DeepGo 探索迭代過程。2020 年 11 月,作為一名沉浸加密行業近四年的量化研究員,我認為這一次和 2017 年不一樣,數字資產接下來將會進入蓬勃繁榮時代。

在產品迭代過程中,碰到了很多挫折,由此不斷敏捷調整:

由于過往量化投資業務服務資產管理機構客戶,所以一開始思維慣性設置目標用戶為 to B,為資產管理機構用戶提供風險控制、績效優化等專業服務。然而區塊鏈未來真正的爆發點在于 to C,越來越多普通人需要篩選優質數字資產。

社交媒體平臺Parler推出Solana NFT市場DeepRedSky:3月2日消息,社交媒體平臺Parler今天宣布推出新的Solana NFT市場DeepRedSky。第一個系列名為“Official CryptoTrump Club”。

據DeepRedSky稱,每一件CryptoTRUMP都是獨一無二的。該系列共包含10000個NFT,其中250個屬于稀有度最高的類別。(Decrypt)[2022/3/2 13:31:21]

構建一個繁榮的區塊鏈生態需要更多權力下放,DeepGo 的資產包供應商應該無經許可,應該讓代幣項目方、NFT 擁有者能自發自主建立基金池。

對于普通用戶而言,首先是要簡單而非專業,加密行業大部分產品之所以難以破圈,主要是一堆行業術語晦澀難懂,上手太難導致用戶被勸退。因此對于 DeepGo 用戶,我們將供應商的資產包結構化,通過分級基金的形態供用戶體驗,或選擇超額收益,或選擇穩健理財。

若打造一個用戶長期活躍的產品,如果只是靠熱點的造富效應遠遠不夠,更多的是打造一個可持續的造富機制。DeepGo 的內核 Finance 屬性在于分級基金協議,為項目方提供可持續流動性解決方案,然而 DeepGo 的爆發增長更需要 Social 屬性,用戶之間可以基于鏈上聲譽跟隨投資策略,實現區塊鏈可信價值的最大化。

最終,在 DeepGo 聚合器確定三大用戶角色:

暗網新聞站點DeepDotWeb運營商對洗錢指控認罪:金色財經報道,美國司法部今天宣布,經營DeepDotWeb的Tal Prihar對串謀實施洗錢活動認罪。根據司法部的指控,Prihar使用新聞網站DeepDotWeb投放廣告,將讀者定向到各種暗網市場。Prihar通過點擊進入市場的客戶獲得了大約8155枚比特幣的廣告回扣。司法部稱,Prihar隨后通過一系列加密錢包和空殼公司洗錢。Prihar于2019年被捕,目前面臨最高20年的刑期,原定于8月2日宣判。Prihar還同意返還8414173美元,這是基于DeepDotWeb在2019年被FBI查獲之前6年的運營過程中其獲得的比特幣價值。此外,司法部沒有透露Prihar的8155枚比特幣還剩下多少。按照目前的價格來看,這些比特幣的總價值接近5億美元。[2021/4/1 19:35:09]

目前 DeepGo beta 版正在內測,主要原理為基于鏈上聲譽聚合投資策略。主要有策略交流、項目評級、基金跟投、聲譽體系四大功能,最終形成用戶體驗閉環。

DeepGo 是一個平臺級項目,發揮 SocialFi 的網絡效應優勢,其生態聚集主要有投資機構、項目方、KOL 大 V 等。

優質項目策展

DeepGo 的愿景始終是為用戶篩選優質數字資產,但并非中心化的獨裁,而是通過專業投資者領投、普通投資者跟投的市場行為進行治理,市場治理模式比古典純 DAO 效率更高,基于鏈上聲譽更有可信性。

例如 DeepGo 三個月前通過量化算法評估 FTX token,其在收益能力、風險調整能力、業績穩定性、風險控制能力、勝率五個方面均表現最優,業績可持續性較優,類似還有 ADA、Solona 等,為投資者提供全方位的評估建議。

鏈上基金經理孵化

目前 DeepGo 邀請有專業投資能力的 DeFi 礦工、KOL 入駐,成為機制里的重要參與者,DeepGo 創造了績效挖礦和 Social to earn,在早期將會有更多的流量傾斜和挖礦激勵。

在創立之初,DeepGo 獲得 NGC Ventures、LinkVC 等知名機構的早期投資,基石輪機構提供了很多資源輔助。在 2021 年 8 月,基于服務于項目方的創新策展機制,DeepGo 獲得了 IDO 平臺 DODO 的戰略投資,雙方將在項目方流動性解決方案形成上下游合作。

(注:以上為 DeepGo 官網羅列的早期投資機構,部分投資機構暫時未更新)

DeepGo 分級基金的本質是借貸協議,從古典時期的的 MakerDAO、ETHlend (現名 AAVE)、Compoud,再到 DeFi 里的 Tranchess,上述項目市值均數十億美元。經過多年研究,我比喻借貸協議是牛市里的一把火,很多投資者在牛市傾向借貸杠桿交易,這也是區塊鏈領域目前最大的應用場景。

分級基金最大的優勢在于易用性,用戶體驗簡單粗暴,可以各取所需,然而難點在于風險控制。如果缺乏高效的風險定價模型,分級基金存在一定的失控性。另外,易用性只是意味著用戶體驗良好,不代表用戶容易增長,如果在易用性的基礎上同時具備網絡效應,讓用戶之間可以 Social to earn,則會更加具備粘性和可持續性。

作為一名量化研究員,不會妄自斷定未來一定是牛市,而是準備全天候策略。根據我的量化資產管理從業經驗,如果是熊市,穩健收益的市場空間更大。DeepGo 平臺主要從穩健收益產品中的贖回費盈利,因此能在熊市中具備現金流,從而熬過寒冬。

產品的設計離不開戰略節奏的把控,DeepGo 的戰略是牛市則擴展生態,側重 GP 超額收益,熊市則積攢用戶,側重 LP 穩健收益。在不同時期,DeepGo 將會通過鏈上行為數據分析,建立衍生風險定價模型,從而為穿越牛熊做足準備。

當前有一個值得關注的點,即便未來有熊市,也只是短暫的價值回調,目前區塊鏈領域已經駛上了快車道,正如 2003 年的互聯網。NFT、GameFi 后還有 SocialFi 賽道,未來區塊鏈將會在更多場景中應用,熊市窗口將會越來越短,很難出現類似 2018 年泡沫后的長期寒冬。

在當前開發路線中,DeepGo 正在兼容 NFT 碎片化供應方案,從而為 NFT 中的優質 IP 提供可持續流動性。Uniswap 升級 V3 后,DeepGo 團隊意識到未來將會有更多種類的數字資產,因此 DeepGo 目前正在為策略供應商開發資產組合工具,將 DeFi 的可組合性發揮到極致。在大航海紀元中,DeepGo 致力于成為加密投資市場的 Twitter,發揮區塊鏈上聲譽的網絡效應。

隨著 DeFi 市場的快速增長,鏈上價值愈發凸顯,未來必定誕生現象級的平臺。無論是樂觀預期,還是悲觀準備,DeepGo 都具備穿越牛熊的全天候策略,在打造良性策展機制的內核后,通過 Social to Earn 的玩法和網絡效應,DeepGo 將有更多擴展性。

未來已經到來,只是尚未流行。

DeepQuant Group 簡介:

DeepQuant Group 是一家成立于 2017 年的 crypto 量化公司,深耕于 crypto 量化研究,在主流交易所部署做市商策略,主要服務客戶 Token fund、礦場主、高凈值人士、家族辦公室。DeepQuant 孵化 DeepGo 智能投顧聚合器,打造聚合 CEX 和 DEX 流動性的資產管理平臺。

DeepQuant 專注于“萬小時量化”,成員兼具區塊鏈、金融、數學、計算機等多領域的豐富經驗。通過對 crypto 的不斷研究學習,為二級市場提供流動性價值,借助數學模型、計算機 IT 技術,構建全天候風控系統,從而實現穿越牛熊。

Solv的亮點在哪? Solv這個項目的最大亮點,在于它創建了一個全新的加密數字資產國際標準,這可是個大事情.

1900/1/1 0:00:00大家好,我是佩佩,今天來說下P2E游戲Splinterlands的一些情況(翻譯過來好像也有叫“分裂之地”),目前該游戲的日活在dappradar上排名第三,而且是所有dapp的排名.

1900/1/1 0:00:00注,原文來自Gamma Strategies,以下為全文編譯。無常損失(IL)是流動性提供者(LP)最關心的問題,因為它的影響會引起回報的波動,特別是對于那些價格趨于偏離的資產.

1900/1/1 0:00:002020 年 12 月 1 日,信標鏈發布,以太坊由此踏上了向 PoS (權益證明) 共識過渡的征程.

1900/1/1 0:00:00本篇是 Rollup Bridge 介紹的第二篇,建議先從第一篇 Maker Bridge 看起:以下所稱 L2 皆指 Rollup 而非 Plasma 或側鏈以下所稱「資產」和「代幣」兩個詞指.

1900/1/1 0:00:00關注公眾號獲取更多NEAR資訊Paras官方發布更新!Paras 推出競價功能。Paras傾聽每一位藝術家和收藏家的意見,以便更好地服務大家。此次更新如下.

1900/1/1 0:00:00