BTC/HKD+0.93%

BTC/HKD+0.93% ETH/HKD+2%

ETH/HKD+2% LTC/HKD+1.41%

LTC/HKD+1.41% ADA/HKD+3.3%

ADA/HKD+3.3% SOL/HKD+0.86%

SOL/HKD+0.86% XRP/HKD+0.1%

XRP/HKD+0.1%注:原文來自messari,作者是Jonathan Man。

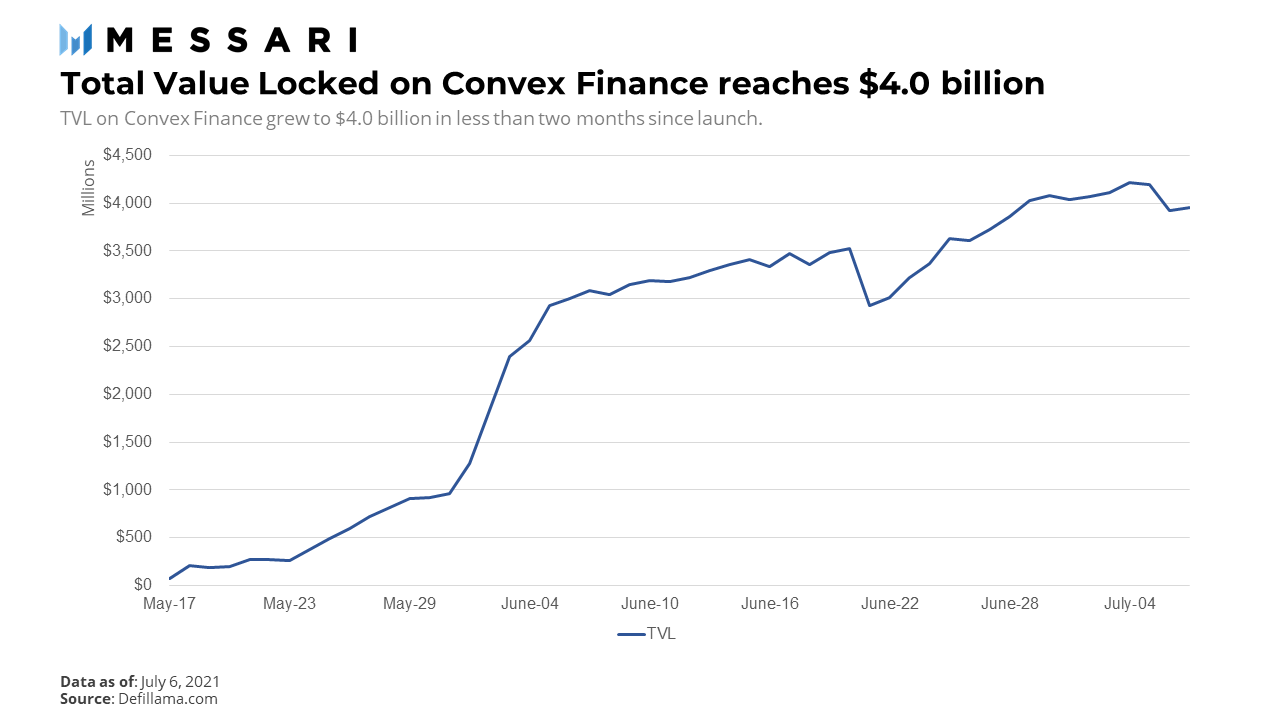

Convex是一種建立在Curve基礎之上的DeFi協議,它旨在為流動性提供者(LP)和CRV質押者提供更高的回報。Convex推出于5月17日,而其協議總鎖倉價值(TVL)在短短兩周內迅速突破10億美元,截至6月28日,Convex已吸引了約39億美元的TVL,并產生了約1510萬美元的協議費用。

那Convex是做什么的?它是如何在如此短的時間內迅速成長的?

為了理解Convex提供的價值主張,我們首先需要回顧一下Curve是如何工作的。

Curve是一家自動做市商(AMM) ,其專用于類似錨定資產之間的流動性池。Curve 擁有包含各種穩定幣的流動性池以及具有不同風格的封裝或合成BTC、ETH以及LINK資產池。Curve 對于流動性提供者(LP)的吸引力在于,只要資產保持錨定,用戶就可以賺取到交易費用收益,而不必擔心無常損失。

以太坊Layer2總鎖倉量小幅回升至44.9億美元,7日漲幅3.79%:金色財經報道,據L2BEAT數據顯示,當前以太坊Layer2總鎖倉量小幅回升至44.9億美元,7日漲幅3.79%。其中,鎖倉量前五分別為:ArbitrumOne(23.6億美元,7日漲幅2.36%);Optimism(12.6億美元,7日漲幅5.46%);dYdX(4.21億美元,7日漲幅6.67%);MetisAndromeda(0.9509億美元,7日漲幅8.4%);Loopring(0.93億美元,7日漲幅2.6%)。[2022/12/3 21:19:22]

除了交易費用外,Curve 還通過其治理代幣 CRV 獎勵流動性提供者(LP)。CRV 代幣的有趣之處在于,用戶可以將其 CRV 代幣鎖定以接收veCRV(最高4年)。用戶鎖定他們的CRV代幣的時間越長,他們收到的 veCRV 就越多。而持有 veCRV 有三個好處:Curve DAO的投票權、Curve 平臺交易費用50%比例的分紅,以及高達 2.5 倍的CRV流動性獎勵。

DeFi協議總鎖倉量達到678.9億美元:金色財經報道,據DefiLlama數據顯示,DeFi協議總鎖倉量(TVL)達到678.9億美元,24小時內漲幅為1.31%。TVL排名前五分別為MakerDAO(91.7億美元)、Lido(82.1億美元)、AAVE(72.1億美元)、Uniswap(66.9億美元)、Curve(62.4億美元)。[2022/8/14 12:23:56]

而Convex 所做的,是允許 Curve 流動性提供者(LP)在不鎖定其CRV代幣的情況下提高CRV獎勵。

那Curve 流動性提供者究竟是如何從Convex 中受益的呢?

CRV持有者不可逆轉地將 CRV 存入 Convex合約,然后收到cvxCRV作為其質押存款的代幣化表示。需要注意的是,雖然將 CRV 轉換為 cvxCRV 是不可逆的,但用戶可通過 Sushiswap 上的流動性池將 cvxCRV 轉換為 CRV,當然,我們無法保證它們會以1:1的比例進行交易。持有 cvxCRV 的用戶賺取 Curve 交易費,并獲得他們鎖定的 CRV 所帶來的CRV提升獎勵。為了進一步激勵 Convex 協議的使用,CRV 質押者和流動性提供者還會收到 Convex 的治理代幣 CVX 作為流動性挖礦獎勵。用戶還可以在 Convex 上質押 CVX 以賺取協議費用的一部分。

以太坊L2網絡總鎖倉量為39億美元:金色財經消息,據L2BEAT數據顯示,截至目前,以太坊Layer2上總鎖倉量為39億美元,近7日下跌1.19%。其中鎖倉量最高的為擴容方案Arbitrum,約20億美元,占比51.3%。其次是Optimism,鎖倉量7.41億美元,占比19%。dYdX占據第三,鎖倉量6.67億美元,占比17.11%。[2022/6/28 1:35:48]

Convex 向 Curve LP 代幣質押者收取 16% 的平臺費用,其中 10% 以 CRV 的形式分配給 cvxCRV 質押者,5% 以 cvxCRV 的形式分配給 CVX 質押者,1% 以 CRV 的形式分配給harvest函數調用者(償還調用合約函數的gas)。費用僅從 CRV 收入中扣除,不會從某些 Curve 池上支付的非 CRV 獎勵中收取費用,也不會從支付給 cvxCRV 持有者的 Curve 協議費用中收取費用。當CVX質押者claim獎勵時,CRV代幣被鎖定在Convex上,而cvxCRV被鑄造并支付給用戶。

以太坊L2網絡總鎖倉量為50.5億美元:金色財經報道,L2BEAT數據顯示,截至1月23日,以太坊Layer2上總鎖倉量為50.5億美元。其中鎖倉量最高的為擴容方案Arbitrum,約24.7億美元,占比48.94%;其次是dYdX,鎖倉量為9.41億美元,占比18.64%;第三為Optimism,鎖倉量為4.64億美元,占比9.18%。[2022/1/23 9:08:12]

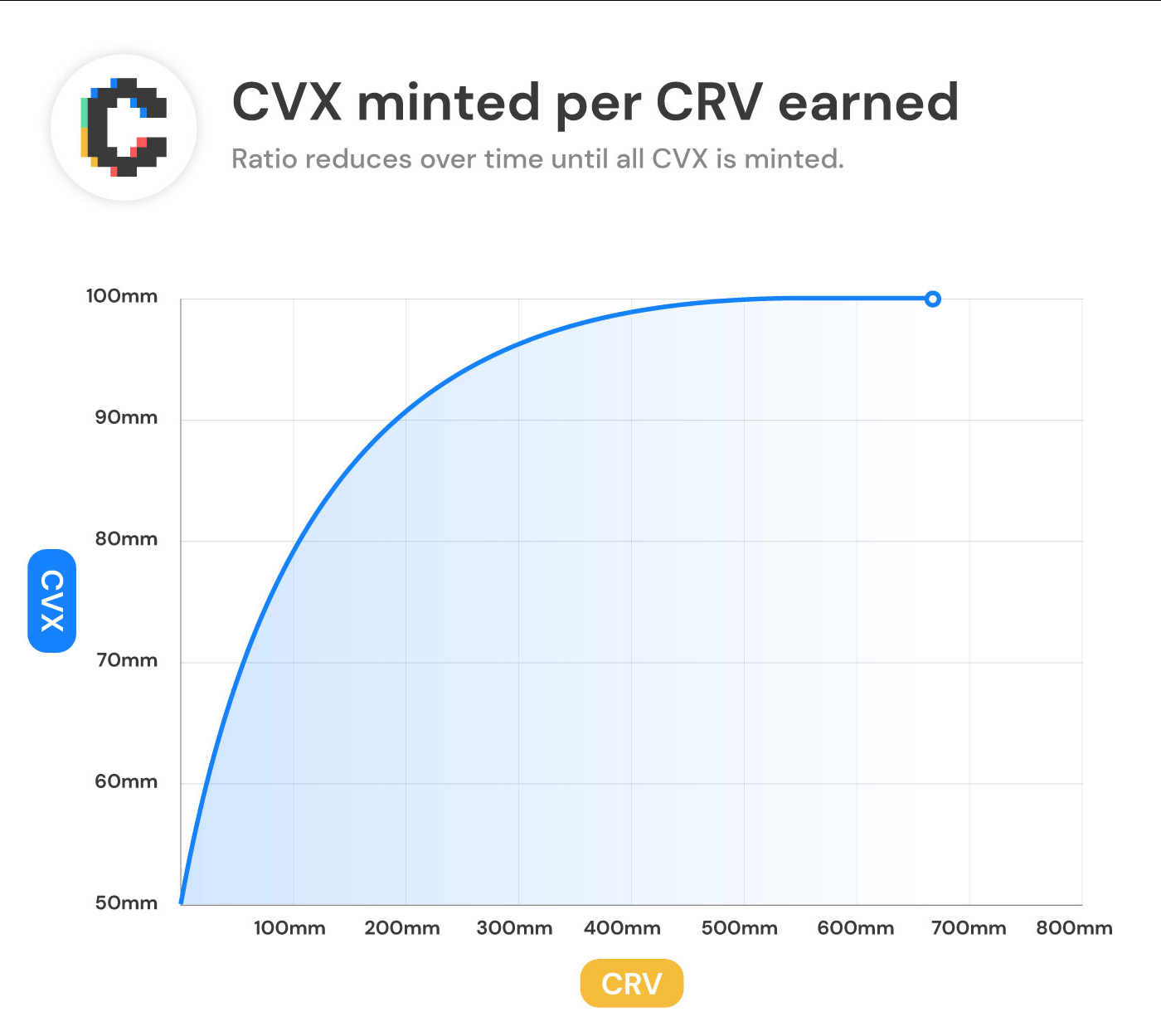

鑄造的CVX數量與通過Convex賺取的CRV獎勵數量成比例。每鑄造100000個CVX,所發出的 CVX 與 CRV 的比率就會降低,CVX 的總供應量上限為 1 億。最終,CVX 持有者將能夠參與 Convex DAO 并對諸如獎勵率之類的事情進行投票。

Cosmos生態首個DEX平臺Osmosis總鎖倉量突破12億美元,創歷史新高:1月7日消息,Cosmos生態首個DEX平臺Osmosis總鎖倉量已突破12億美元,創歷史新高,7日內增幅超過49%。據悉,Osmosis計劃在未來拓展至包括以太坊在內的多個區塊鏈網絡。[2022/1/7 8:32:48]

資料來源:Convex Finance文檔

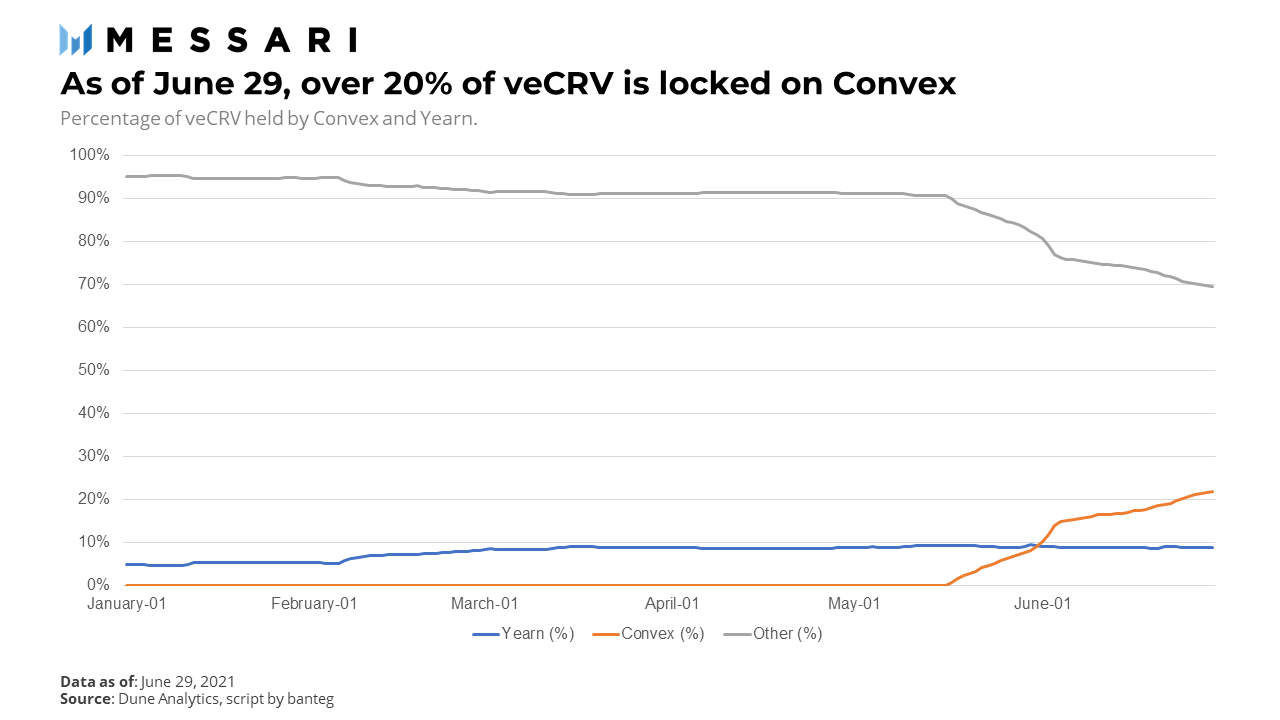

當 Convex 在 5 月份推出時,DeFi 社區注意到了Convex 和 Yearn 之間的相似之處,并將它們視為競爭對手。由于 Curve 是 一個非常強大的DeFi收益來源,因此Yearn有很多機槍池(vault)都依賴于 CRV 的策略。這兩個協議之間甚至似乎在進行一場競賽,看看誰可以吸引更多的質押CRV。

而在不到1個月的時間內,Convex鎖定的CRV就超過了Yearn。

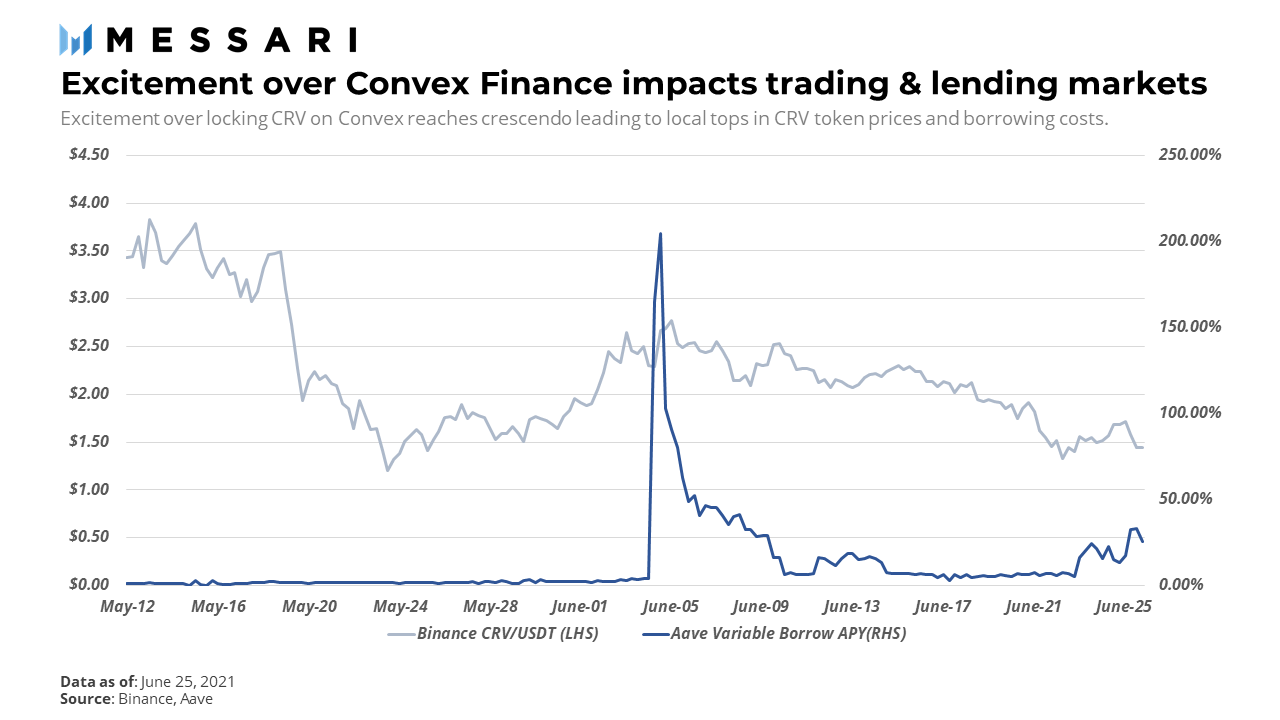

Convex的介入,似乎導致 CRV 的價格以及在 Aave 上借用 CRV 的成本暫時飆升。隨著鎖定 CRV 的熱潮達到高峰,借貸利率及 CRV的價格均在 2021 年 6 月 4 日達到一個峰值。Aave 上 CRV 的借款利率仍然很高,這也不足為奇,因為 Convex 目前為 CRV質押者宣傳的APY高達82.49%。

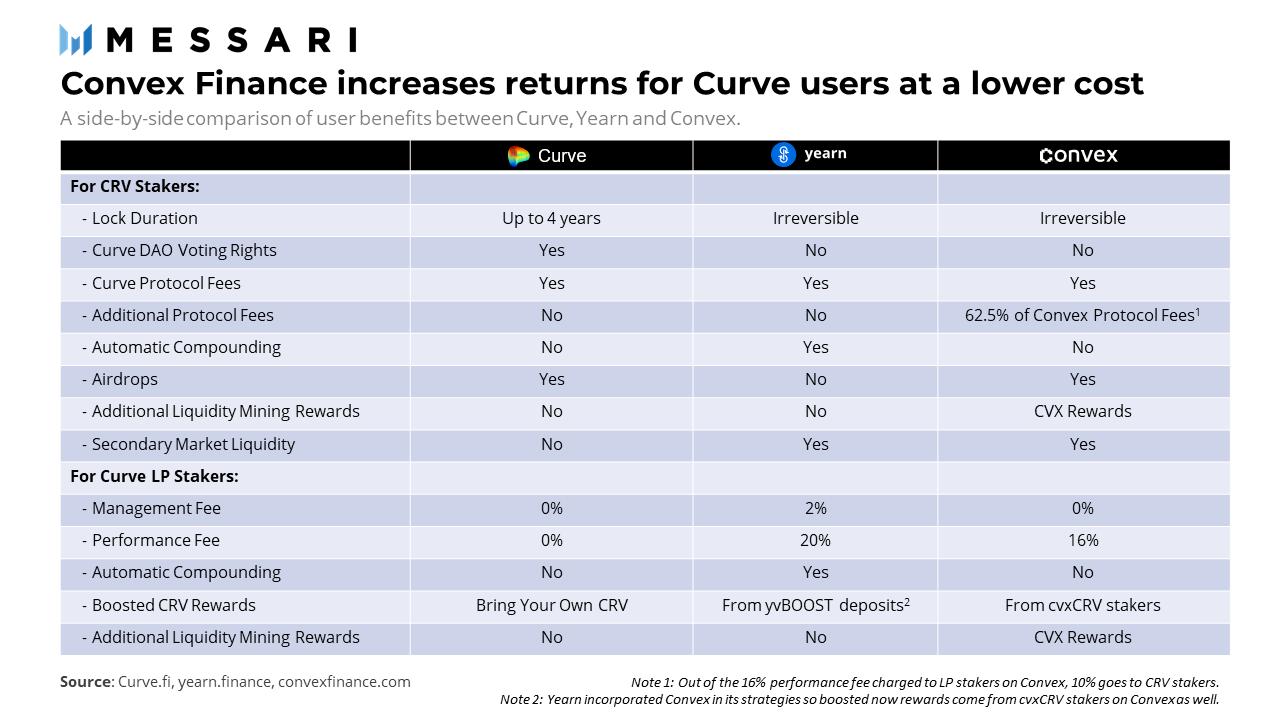

下表從用戶的角度說明了 Convex 與 Yearn 的比較。

Convex 提供的價值主張很明確——能夠以比 Yearn 更低的成本提高 CRV 和 Curve LP 質押者的收益,并帶來 CVX 流動性挖礦獎勵的額外好處。而Convex相對于Yearn的缺點是,它的回報并不會自動復利。

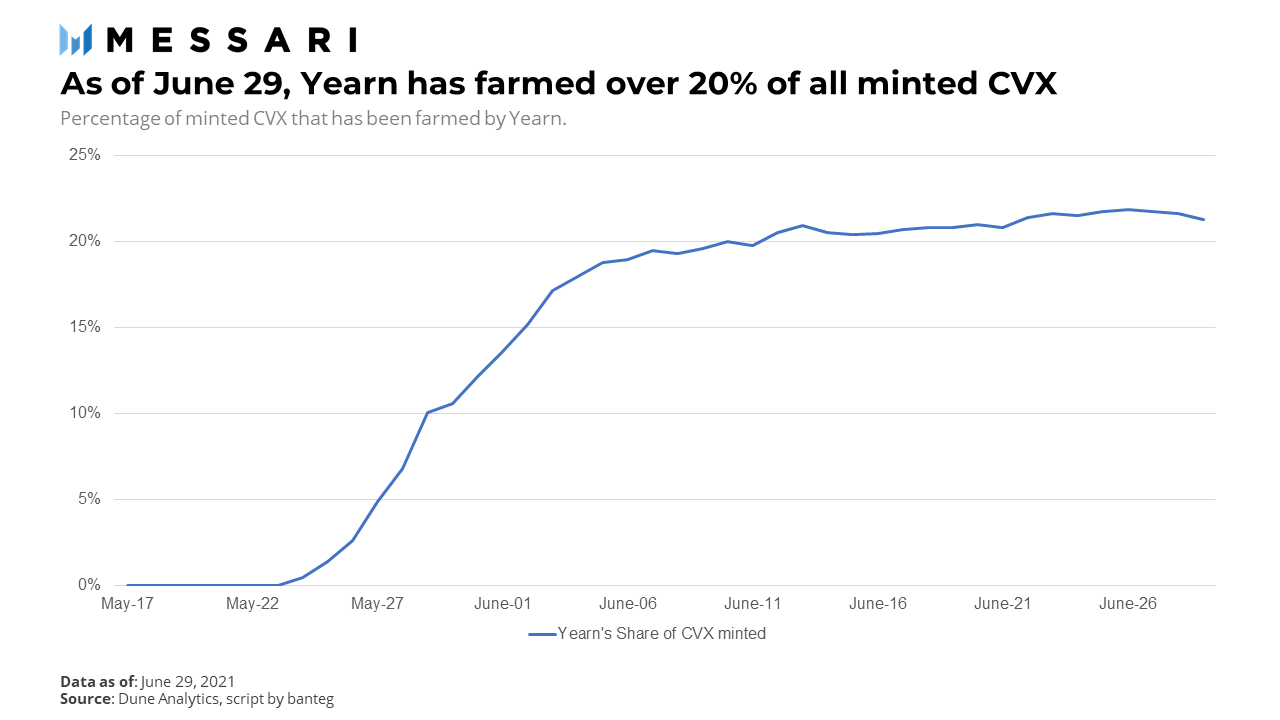

然而,將Convex稱為Yearn 的競爭對手并不能完全描繪出全貌。我們看到,Yearn很快就遷移其所有現有的Curve策略,以納入Convex并參與CVX流動性挖礦。截至目前,Yearn 收獲了大約 21% 的 CVX代幣鑄造獎勵。

與此同時,其他收益聚合協議也紛紛效仿。Harvest Finance 也將他們基于 Curve 的策略遷移到了 Convex,而 Badger 正在謹慎地推出自己的 Convex 策略,并最終取代其基于 Curve 的策略。

事后看來,像 Convex 這樣的產品顯然會存在,它將CRV 持有者和流動性提供者聚集在一起,以互惠互利的方式提高雙方的回報。Convex TVL 的快速增長,證明了其產品與市場的契合度。同樣不可避免的是,像 Yearn 這樣的聚合器最終會選擇將 Convex 納入其收益策略。總而言之,Convex 的創建及其后續使用,再次證明了 DeFi可組合性的吸引力。

Fractional簡介7月27日,NFT碎片化協議Fractional.art上線;8月20日,完成790萬美元種子輪融資,Paradigm領投.

1900/1/1 0:00:00NewB.farm與PancakeSwap配合,正式上線6個機槍池Vaults,農夫們將可獲得質押雙幣種+NewB幣三重收益! 該6個機槍池如下: 1)CAKE-BNB 2)BNB-BUSD 3.

1900/1/1 0:00:00導語:Tranchess?Protocol 將母基金(Queen)拆解為兩個不同風險回報的子基金產品 (Bishop、Rook),從而實現更復雜但高效的鏈上資產管理方式.

1900/1/1 0:00:00最近,有好多好多的Chia礦工來向我們咨詢:現在開始雙挖MASS遲不遲?現在我們整理提供更多的客觀數據和分析觀點,以便大家綜合參考后最終做出正確選擇.

1900/1/1 0:00:00? ? ????自主網上線以來,以太坊就開始使用與比特幣相同的工作量證明機制,不過這幾年間,以太坊開發者卻一直在積極籌備著將網絡過渡到權益證明.

1900/1/1 0:00:00新公鏈這一波,Tezos 這個名字又被提起來了。Solana、Avalanche 等公鏈代幣價格屢創新高吸引了市場關注,Tezos 相比之下低調得多,雖然代幣價格也有所上漲至距歷史新高僅有一步之.

1900/1/1 0:00:00