BTC/HKD+0.35%

BTC/HKD+0.35% ETH/HKD-0.13%

ETH/HKD-0.13% LTC/HKD+0.44%

LTC/HKD+0.44% ADA/HKD-1.31%

ADA/HKD-1.31% SOL/HKD+1.21%

SOL/HKD+1.21% XRP/HKD-0.63%

XRP/HKD-0.63%10 月 28 日,DeFi 協議平臺 dForce 創始人 MinDao 在個人社交媒體發表長文,對于當前市場熱議的算法 Stablecoin 項目 Olympus 進行分析。現將 MinDao 觀點整理如下:

今天聊聊 Olympus(OHM)。首先,我幾乎所有算法 Stablecoin 都用過或者持有,但僅限對協議研究感興趣和對我正在做的項目有幫助,不建議一般人去玩算穩類資產,大部分是水深火熱,特別是已經大熱的。OHM 算是債券類 (比如 ESD)算穩的一種變種。主要做了兩點微創:

不錨定。它其實不是 Stablecoin,是非主權貨幣。

將傳統的二池的激勵賣幣,變成激勵買幣,鎖定流動性。第一點,放棄錨定解決了過往算穩的一個「不及格」和坐水牢的負反饋問題,大部分算穩,因為非抵押型或者部分抵押,都面臨 token 價格跌過 1 美元后的負反饋問題,OHM 很直接,把這個目標去了。有點像老師突然宣布,同學們,從現在開始取消及格線。

DeFi協議dForce將部署至Avalanche:4月14日消息,DeFi協議dForce宣布將部署至Avalanche,功能包括dForce Lending和USX。此前該協議已部署至以太坊、Arbitrum、Optimism、BNB Chain和Polygon。[2022/4/14 14:24:39]

從此,小伙伴們再也沒有了 loser 的心理負擔,而新進來人的也不用擔心掉進 loser 水牢出不來,因為水牢已不存在。本來是蘿卜加大棒,現在天天有蘿卜,大棒沒有了。但不錨定,就沒了作支付媒介和 Stablecoin 的主要應用場景,這個硬傷后面再談。

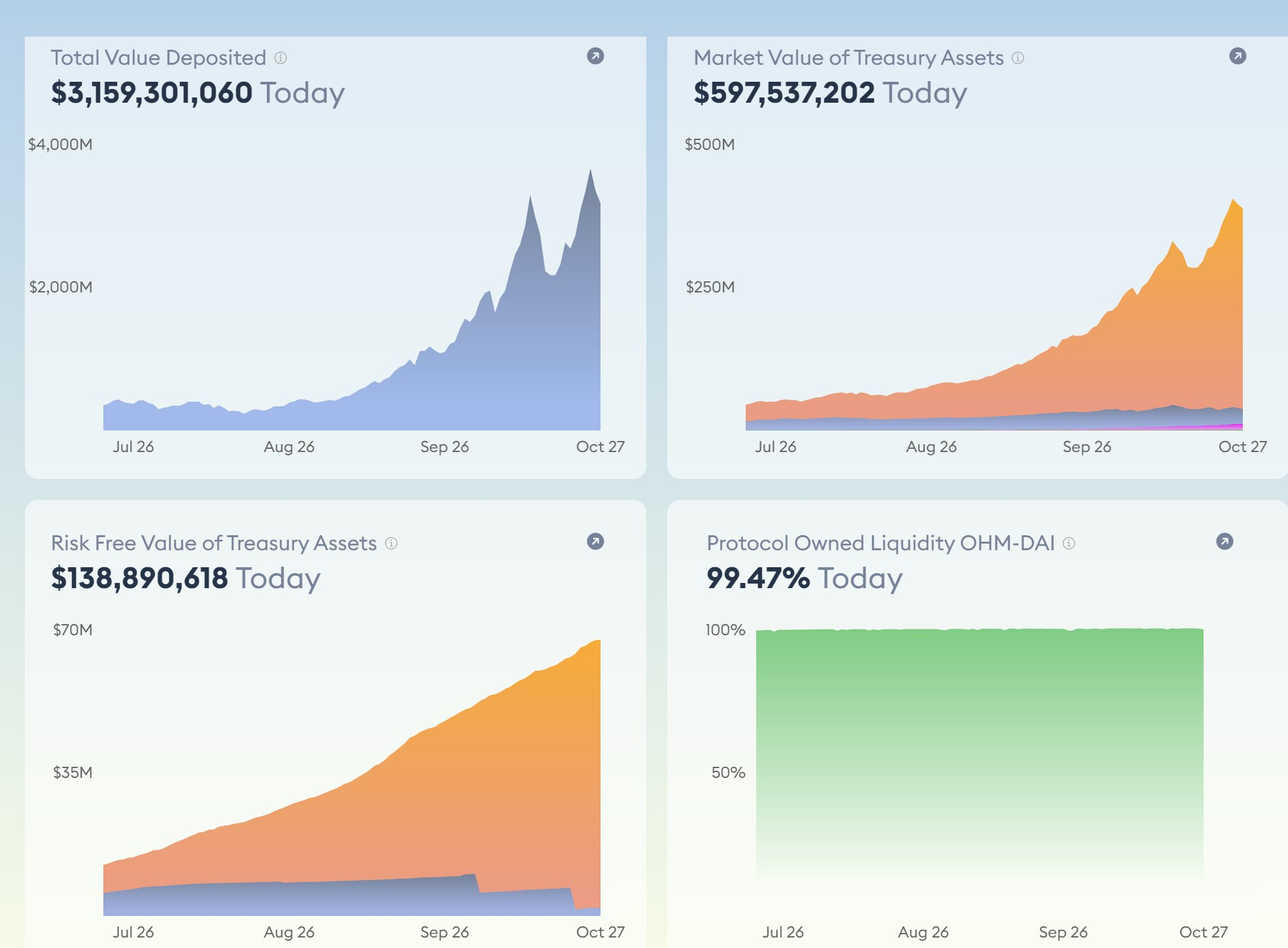

進一步看,其實及格線并不是真沒了,本質上及格線就是協議本身的財庫的剛性資產(非平臺 token),現在 OHM 的財庫/市值大概是 17.5%,這里其實有 2 億美元是 LP 里包含的 OHM, 這部分扣除,實際的「剛性」財庫大概等于 10% 的市值,這個就是很多人認為的 OHM 的「及格線」,也就是 10 美元 OHM 只有 1 美元剛性資產。

dForce正式部署USDx存款利息協議USR:去中心化金融協議dForce現已正式部署USR(USDx存款利息)協議。USR的推出將使USDx成為具備系統存款利息的法幣型穩定幣。[2020/9/2]

第二點是 OHM 的債券設計機制,以前平臺 token 激勵是為了激勵提供流動性和減少無常損,現在變成激勵鎖倉,從中實現平臺 token 的財庫變現。100DAI + 100 美元 OHM 的 LP,比如可以換 210 的 OHM。但是,拿到 OHM 的人,有一定鎖定期,不是掉頭賣掉而大概率是做質押或者直接再配比 LP 幣對,如 210 DAI : 210 OHM, 再賣賺折扣。

dForce發起Curve.Fi治理提議,創建基于dToken的穩定幣互換流動性池:DeFi協議dForce發起在Curve.Fi上創建dToken流動池的治理提議,希望在Curve.Fi上創建dUSDx/dUSDC/dDAI/dUSDT的穩定幣互換流動性池。[2020/8/31]

質押和賣債都是鼓勵鎖倉,通過高回報激勵鎖倉,但和二池激勵鎖倉不同 2 池套利簡單,很容易挖提賣,token 價格下跌,進入負反饋。但愿意把 LP token 賣給協議,拿回來更多的平臺 token 的人,大概率不是挖提買的,因為 LP 換平臺 token,增加了市場風險,它們大概率:1. 質押;2. 再配 LP(加杠桿),再賣,這都減少了拋賣。

說了基本改進,來聊聊硬傷。第一大硬傷當然就是不錨定美元,不錨定美元的算穩,基本最后都無路可走,或死或轉型成資管協議。因為不錨定美元搞非主權貨幣,中心化的 Libra 墻頭草已經十米高了;去中心化賽道,那就是比特幣和以太坊這類幣的賽道,競爭難度是不言而喻的。

現場 | dForce&Blockpower創始人楊民道:創造新貨幣需要穩定、買賣流動性支持:金色財經現場報道,9月19日,橙皮書主辦的“Defi的中場危機”在上海進行。dForce&Blockpower創始人楊民道在現場指出:如何用第一性原理創造新貨幣,應該具備的條件是:交易媒介—穩定、買賣流動性支持;價值儲藏—相對穩定性、獲得收益;記賬單位—穩定、法定定價權。楊民道還指出,貨幣持有人的動機包括:消費-OTC,方便快捷的支付;投資-幣幣現貨、期貨、穩定幣;儲藏-被動收益(保本 抗通脹);信用-借貸(可用資產抵押借貸)。此外,他個人認為Libra,創新一個貨幣是可行的,因為其已經有廣泛的用戶群,也許Libra最終會選擇美元進行錨定。[2019/9/19]

算穩資產本質上是靠算法調整供給和市場預期實現貨幣政策,如果不依靠外部的可持續收入,往往很難實現正向循環,市場下跌,容易進入死亡螺旋。這就是為什么 MIM 去 fork TIME,OHM 社區覺得是巨大威脅,因為 MIM 是美元超額抵押 Stablecoin,能落地,容易有外部收入,現在又要 OHM 的「邪教性」加持。

第三個是關于「協議控制流動性」。簡單說就是 token 賣了,換來一半 token 和 1 半的剛性資產,然后協議靠這部分資產賺手續費,這樣用戶也不要承擔無常損了,協議又有收入。但無常損不會平白無故消失的,這部分風險必然轉成了協議的系統負債由 OHM 的持幣人都承擔了(有沒有 Synthetix 的系統負債的感覺)。

這種設計也沒有問題,只要 OHM 的持有人依然有信心做守夜人,如果守不住,他們照樣會去賣 OHM,這樣財庫里的 LP token 價值下跌,財庫不斷縮水,就進入一個負反饋 所以,它們搞了 Pro,把這個變成服務,可以賺體系外的費用。外部收入,確實是算法資產打破死亡螺旋魔咒的唯一辦法,如果有外部收入(比如像借貸、交易類的 DeFi 那樣),那就落地了。

Olympus Pro 這希望給其它項目提供服務,賺點手續費。Pro 才剛開始,才 8 百萬美元鎖倉,我個人比較懷疑能真正規模化,畢竟這門檻很低,項目方看起來沒太大的合作動力,這真是要拼 BD 能力了。

而這個業務的擴展性最大的障礙,還是因為第一個硬傷(不錨定美元). 所以看下來,OHM 實際上是一個 to protocol 的流動性管理工具。結語,算穩這個大賽道每年都有新的花樣,最終的理想模型需要不斷試錯,而最終可能是一個混合模式,部分實際應用支撐+部分算法調整。

原文標題:《dForce MinDao:Olympus(OHM)其實不是Stablecoin》

原文作者:MinDao,dForce創始人

Tags:OHMTOKTOKENTOKEOHMI幣Haodestar Tokentokenplace幣發行價格FishingTownGilToken

作者:北辰 如果不出意外的話,Polkadot的平行鏈插槽拍賣將于11月11日正式啟動,該提案正在投票中.

1900/1/1 0:00:00V 神指出,一個主權區域內的交叉 Rollup 應用程序仍然可以,這也不是對“模塊化區塊鏈”愿景的限制:您不能只選擇一個單獨的數據層和安全層,您的數據層必須也是安全層.

1900/1/1 0:00:00“Pocket Network是一個創新形式的去中心化的節點雙邊市場。其估值增長的空間關鍵在于其中繼需求,也就是在需求方的質量和數量方面,能否拉平或者超越Alchemy和Infura.

1900/1/1 0:00:00今年以來,Metaverse 的出現給予人們無限的想象力空間,人們可以在這里開發自己的靈感,比如創建社交平臺、內容分享、游戲、虛擬城市等多維度、多元化的場景.

1900/1/1 0:00:00Orbiter Finance 是一個跨rollup橋,這意味著我們可以在很多L2之間進行轉賬.

1900/1/1 0:00:00DAOFarmer是一款結合了區塊鏈技術和傳統游戲內涵的元宇宙游戲。DAO Farmer分為三個階段:新生、崛起和降臨.

1900/1/1 0:00:00