BTC/HKD+0.15%

BTC/HKD+0.15% ETH/HKD+0.75%

ETH/HKD+0.75% LTC/HKD+0.5%

LTC/HKD+0.5% ADA/HKD+2.35%

ADA/HKD+2.35% SOL/HKD+0.94%

SOL/HKD+0.94% XRP/HKD+0.87%

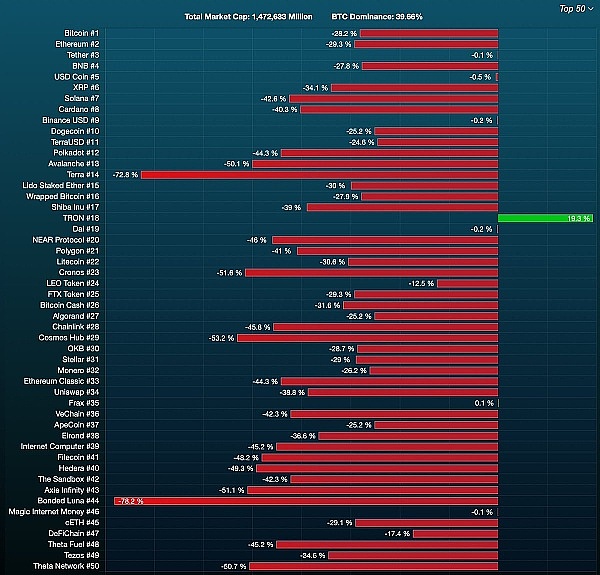

XRP/HKD+0.87%近日,由于加密貨幣市場持續波動,TerraUSD (UST) 穩定幣再次與美元嚴重脫鉤,一度跌至 0.5332?USDT,再創歷史新低,24H 跌幅為 35.82%,這個運行在 Terra 公鏈上的算法穩定幣正在經歷考驗。?

為了保持 UST 的穩定性,Terra 生態的非營利性組織 Luna Foundation Guard(簡稱LFG)下場護盤。5 月 9 日,該組織表示,根據授權,將價值 7.5 億美元的 BTC 借出給 OTC 交易公司,以幫助保護 UST 錨定;還將借入 7.5 億美元的 UST,以便在市場條件正常化時積累 BTC;交易員將在市場的兩邊進行上述交易。

盡管有這一系列的操作,但是市場似乎并不買賬,甚至LFG用BTC儲備護盤UST的計劃加劇了市場的恐慌情緒。較之于 UST 的脫錨,Terra (LUNA) 更是呈現“瀑布式下跌”,一度跌破 6 USDT,在過去 24 小時內下跌了 80%。

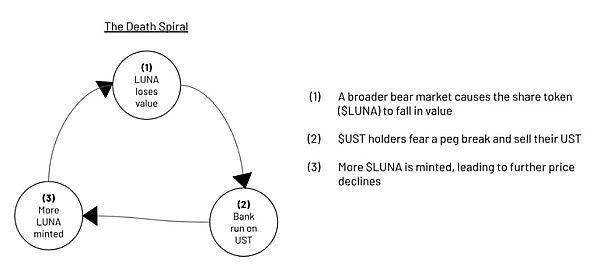

Zhu Su:oUSD的靈感來源于UST和FTT的崩潰:6月24日消息,三箭資本及OPNX創始人Zhu Su表示,今日OPNX推出的信用穩定幣oUSD的靈感來源于UST和FTT。UST對投資者來說是一個被動的下沉點,但資本利用率很低,而FTT有很大的借貸需求,但Genesis和FTX用戶是唯一的自然貸款人。UST沒有發行足夠的活躍債券,就導致了死亡螺旋時缺少自然買家。

保證金貨幣應該是賬戶本身的單位,這就再現了Okex多年來擁有的超穩定的derivs結構,即不斷將風險社會化到利潤池中。因此OPNX利用oUSD擁有了立即繼承可證明的償付能力、可證明的清算(特別是沒有不可清算的內部流動性的證明)以及所有客戶資產都位于鏈上的屬性,能夠使其在不可抗力事件中從容驅逐風險。[2023/6/24 21:57:37]

相比之下,上線才 5 天的去中心化穩定幣 USDD 卻呈現逆勢走穩的強勁勢頭,以實力證明自己“夠穩”。

Northern Trust任命Michael Buzza為網絡管理和市場戰略全球負責人:金色財經報道,Northern Trust(Nasdaq: NTRS)今天宣布任命Michael Buzza為網絡管理和市場戰略全球負責人。Buzza曾擔任EMEA市場宣傳和創新研究負責人,將在數字資產和金融市場集團內監督團隊。

Northern Trust于2022年6月宣布成立其數字資產和金融市場集團,統一其資產服務業務的數字和傳統市場功能,為全球機構資產管理人和資產所有者提供Whole Office?解決方案。(finextra)[2022/9/21 7:11:09]

5 月 5 日,波場 TRON 創始人孫宇晨宣布正式上線去中心化穩定幣 USDD。首發在波場 TRON 上,并通過 BTTC 跨鏈協議在 BSC 及以太坊上發行。至此,USDD 的“首次亮相”就出現在了全球三大交易公鏈。

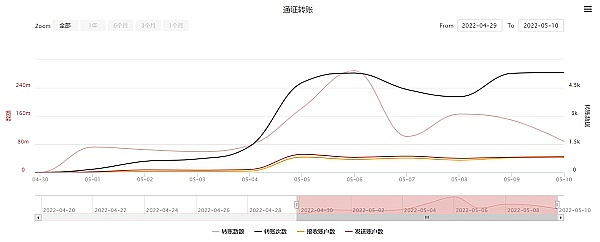

截止 5 月 11 日,USDD 的發行量已經突破了 2.5 億美元,頂級自營交易公司 Alameda Research、全球化加密金融智能服務提供商 Amber Group、老牌國際領先數字貨幣交易平臺 Poloniex、Web3 區塊鏈云基礎設施平臺 Ankr 等行業頭部機構紛紛成為波聯儲的成員和白名單機構,獲得鑄造 USDD 的權利。

Trusted computing將開展NFT相關業務:據官方消息,Trusted computing(TCP)宣布在NFT領域進行多項開發,綜合數據隱私屬性推出NFT市場平臺 、NFT挖礦 、NFT生成工具等。[2021/10/22 20:49:30]

加密交易中權杖一直緊握在以中心化為主的穩定幣中,但是以中心化為主的穩定幣卻不能與行業發展并行,還暴露出各種發展弊端。濫發、信息不透明、難以支撐更大規模等各種潛在風險不可忽視、避免。市場規模最大的 Tether 的美元儲備就一直受到質疑,甚至多次出現用戶爭相拋售,引發市場震蕩。

UST 雖然一開始的確是算法穩定幣,但其現在的底層運行邏輯其實與 USDD 并無二致,都是通過中心化的資產儲備來支撐更多的 UST。

今年 1 月,Terra 生態成立 LFG,試圖以儲備多種加密資產的方式,解決 LUNA 對穩定幣的單一資產調節問題,為 Terra 鏈的穩定幣系統提供多資產背書,其中最重要的資產就是比特幣,該組織的終極目標是儲備價值 100 億美元的比特幣。

獨家 | JustSwap交易額突破1.3億美元:據DappBirds DeFi Data專題數據顯示,波場系DeFi項目發力,JustSwap交易額突破1.3億美元,DeFi中鎖定資產總價值達128.97億美元,較昨日上升2.19%,其中Uniswap,Maker,Aave,SushiSwap,Curve分別以16.74億美元,14.52億美元,14.12億美元,13.01億美元,11.87億美元位列前五名。[2020/9/4]

這個想法類似于讓比特幣充當 Terra 生態系統的“儲備貨幣”,好比中央銀行在其外匯儲備中持有大量美元一樣。但是如果 BTC 繼續下跌,靠它護盤的 UST 如何逃離系統性風險?

據 Terra 區塊鏈背后團隊 TerraformLabs 的創始人 Do Kwon 推特表示,LFG 不會退出比特幣的頭寸,“隨著市場復蘇,我們計劃用 BTC 贖回貸款,增加我們的總儲備規模。”照此來看,LFG會 讓專業的做市商在 UST 低于 1 美元時買入 UST,在高于或等于 1 美元時買入 BTC,以此來保持 UST 的平衡和穩定。

加密友好密歇根州議員Justin Amash計劃參與2020年大選:來自美國密歇根州的獨立國會議員賈斯汀·阿瑪什(Justin Amash)表示,他計劃在2020年大選中擔任自由主義者候選人。Amash是除了John McAfee和Adam Kokesh之外同樣贊成加密貨幣的人,也是自由市場的信徒,他在七年前就比特幣發表了積極的講話。(Bitcoin.com)[2020/5/1]

從另一個角度來看,似乎是讓 BTC 來充當 Luna 的職能,當市場套利空間出現時,套利者購買 UST,然后將其換成打折的 BTC。目前已知 LFG 轉出了 BTC 供給給做市商,交易是否執行還未可知,但 UST 沒有恢復錨定。

而這似乎忽視了一個潛在的風險,那就是極端情況可能會再次出現,UST 并不會因為這次的脫錨就能獲得“免疫”,其再次脫錨的概率甚至比第一次更大。一旦再次脫錨,勢必要迫使 LFG 再次清算其持有的比特幣,這又反過來造成“過度杠桿”的買家雪上加霜,難以逃脫被市場清算的厄運,加重 BTC 和 UST,而 UST 也將極大可能陷入“死亡螺旋”,一旦出現這種狀況,“部署更多資金”都難以填滿,甚至會波及使用 UST 的 DeFi,造成市場的系統性災難。

所以,大量資產在紛紛逃離 Luna,恐懼是會蔓延的,特別是大家知道了真相。

UST 出逃情緒加劇“踩踏”。

信心比黃金更關鍵,尤其是對支撐市場流通的穩定幣而言。

在加密領域,穩定幣到底有多重要,其實已經形成一種行業共識。因為加密數字資產價格的極大波動性阻礙了其成為通用的交換媒介和價值尺度,穩定幣的出現很好地解決了這一問題。

穩定幣帶來的高流通性在一定程度上催生了加密市場的繁榮,但是正如孫宇晨之前在公開信中所分析的:“區塊鏈行業正在經歷類似于美國鍍金時代的完全放任自由市場經濟,進入 20 世紀,美國是當時全世界唯一沒有央行的大國,最終,美國在 1907 年的金融危機中遭受重創。金融危機摧毀了美國十九世紀取得的實業發展成就,讓美國最終意識到,實業的發展,需要央行的宏觀調控與保護。”

因此,孫宇晨在設計去中心化穩定幣 USDD 的過程中,首先發起成立波場聯合儲備(TRON DAO Reserve,簡稱“波聯儲”),并采用了 DAO 模式。波場 DAO 將聯合區塊鏈行業的主流機構發起成立波場聯合儲備來確保 USDD 的可持續性發展。波場聯合儲備也將作為初期托管人來維護波場去中心化穩定幣的 USDD 權限管理,以儲備金融資產擔保,保證 USDD 的匯率穩定和 USDD 的去中心化。

按照規劃,波場聯合儲備成立之初將保存與托管區塊鏈行業發起人所籌集的 100 億美元高流動性資產作為早期儲備,所有儲備將在未來 6-12 個月進入波場聯合儲備。未來將持續吸納更多流動性資產作為金融儲備,并將吸納更多白名單機構作為波場 DAO 聯合儲備股東,更好地發揮去中心化央行職能。

同時,USDD 在發行中,還有一個重要的生態規模優勢。經過四年時間發展,波場 TRON 用戶規模接近 1 億,還有著在區塊鏈市場中最為強大的轉賬體系與經驗,已經成為全世界最大的穩定幣網絡,鏈上穩定幣與金融資產整體規模超過 550 億美元,累計清結算四萬億美元,單日筆數躍升到 1000 萬筆每日,單日清算總量突破 100 億美元。并且波場擁有全球最大的 DApp 等生態,甚至逐漸朝著“脫虛向實”快速邁進。這些波場生態的用戶與生態擁護者,相比于其它算法穩定幣的誕生,將 USDD 掛鉤于 TRX 使得 USDD 還未開始就已經擁有了波場全部的資源與共識。

正是基于這些因素,USDD 從發布以來,各項指標持續上升,面對劇烈的行情波動依然保持持續的增長,并且還帶動了 TRX 價值的逆勢上升,使其成為唯一一個能“逆襲”的主流加密貨幣。

這也就解釋了為何大量資產在紛紛逃離 Luna,而 USDD 卻能在逆勢取得快速增長,其根本原因在于其底層模式的不同。

區塊鏈的核心是去中心,并且以此來構建了廣泛的“信任”與“共識”機制。以波聯儲和 USDD 為代表的去中心化治理模式,也許能為市場帶來更高的安全性與資金效率,區塊鏈也是一步步從充滿嘗試的市場,逐漸發展成為一個具有巨大潛力的穩定市場。而當它足夠大,足夠廣泛地流通,也就能保持其足夠“穩”。而波聯儲支持下的 USDD 離這個目標似乎最近,并以較快的速度朝著這個目標前進。

本文來源: Allen Wei

根據央行等部門發布的《關于進一步防范和處置虛擬貨幣交易炒作風險的通知》,本文內容僅用于信息分享,不對任何經營與投資行為進行推廣與背書,請讀者嚴格遵守所在地區法律法規,不參與任何非法金融行為。

Tags:USTUSD穩定幣USDDGlobal Digital Cluster CoEarnBUSD穩定幣騙局是什么套路啊usdd幣死亡螺旋

DeFi「流動性挖礦」的邏輯很好理解,因為用戶參與流動性挖礦,本質上跟把錢存銀行里生利息或者參與P2P是一樣的.

1900/1/1 0:00:00本期元宇宙新品合輯篩選了 6 款 2020 年以后上線的元宇宙概念社交 App,3 款主要面向國內用戶、余下面向海外用戶.

1900/1/1 0:00:00Lita 創始人&CEO 張一豪告訴筆者,一些月薪不足 4000 元人民幣的印尼用戶,每月可能會拿出大約 230 元用來在 Lita 上尋找游戲伙伴.

1900/1/1 0:00:00Ethereum Name Service(ENS) 于 2017 年 5 月 上線以太坊,ENS 提供的服務是將用戶自定義的后綴為 .eth 域名映射到用戶地址上.

1900/1/1 0:00:00Swissbloc Capital :簡稱SBC,是面向旅游業的區塊鏈技術解決方案,它開發了自己的代幣,稱為全球旅行代幣(GTX),有助于捕獲和監控共享分類帳數據存儲庫.

1900/1/1 0:00:00太陽底下什么都沒有變,但一切都變了。現在我們可以看到了。我們唯一被要求的就是注意。在2021年5月,Terraform Labs基金會曾在Anchor Protocol注入約7,000萬美元,到.

1900/1/1 0:00:00