BTC/HKD-0.02%

BTC/HKD-0.02% ETH/HKD-0.54%

ETH/HKD-0.54% LTC/HKD-0.52%

LTC/HKD-0.52% ADA/HKD-1.44%

ADA/HKD-1.44% SOL/HKD-0.42%

SOL/HKD-0.42% XRP/HKD-2.67%

XRP/HKD-2.67%最近不少人已經觀察到,Curve的stETH/ETH池子已經開始脫錨,最高時已經達到脫錨5%。因此專門寫了這篇文章,給大家稍微分析下stETH脫錨事件,并且給一些我個人的結論。

1.stETH/ETH肯定會脫錨,但脫錨程度受到以太坊合并進度影響;

2.stETH/ETH即使脫錨,也無需過度擔心,因為Lido的stToken是1:1承兌;

3.stETH/ETH存在較大的套利機會,但獲利落袋時間可能較長。

針對以上結論,我會在正文結束后進行詳細解讀,正文更多是按照時間順序給大家梳理stETH/ETH流動性危機的來龍去脈。很耗費精力,希望大家多多點贊轉發支持一下。

首先,需要給大家補充一些前置知識,lido.fi是一個PoS資產的流動性解決方案。眾所周知,在一些PoS公鏈中,是可以通過質押代幣來獲取收益的,但是參與PoS質押最大的一個問題是對應代幣會失去流動性,即使退出質押也需要時間來解鎖。

常見的PoS公鏈退出一般需要14天,或者21天時間來解鎖代幣。這樣長的解鎖周期,非常容易讓投資者錯失交易機會。正因存在這樣的巨大痛點,流動性解決方案就應運而生了。而Lido則是其中較為出名的一個項目。

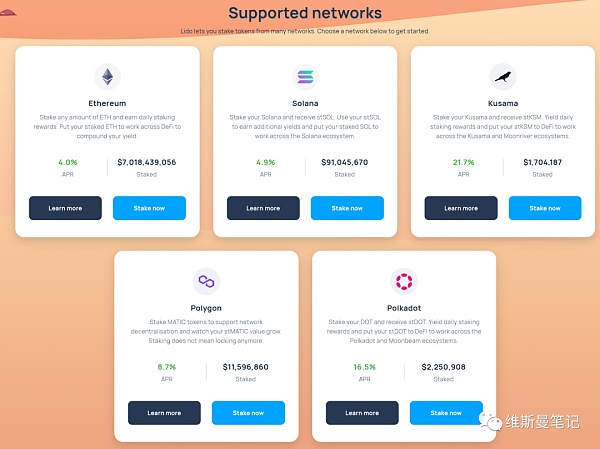

當前Lido支持五個網絡的質押,分別是以太坊,solana,kusama,polygon,波卡。質押的收益從4%到16.5%。其運行邏輯也非常簡單,通過智能合約控制staking流程,當用戶質押一個代幣,同時會增發一個stToken給到用戶作為憑證。

Meta元宇宙部門Reality Labs二季度虧損37.4億美元:7月27日消息,Meta元宇宙部門Reality Labs今年第二季度收入超過2.76億美元,虧損37.4億美元,并表示虛擬現實領域的產品開發工作以及對其元宇宙的進一步投資是虧損擴大的原因,此外Meta表示2023年Reality Labs的運營虧損將會增加。

此前報道,Reality Labs今年第一季度虧損了40億美元,自2022年初以來,Meta的元宇宙業務已累計虧損約210億美元。[2023/7/27 16:01:09]

而stToken沒有質押鎖倉的限制,可以在公開市場自由交易。那么用戶既可以享受到節點質押的收益,也同時擁有沒有限制的流動性。當出現價格暴跌的情況時,用戶可以選擇拋售stToken即使止損,避免因為鎖倉錯過交易機會。

當stToken拋售過大,產生脫錨時,那么會有套利者購入stToken并在Lido官網進行贖回。那么可以盈利不少的幣本位,比如1個stSOL= 0.9 SOL。那么用戶此時購入10個stSOL,成本是SOL市場價的九折,然后在Lido官網進行贖回,等待解鎖之后可以獲得10個SOL,那么這就獲利10%完成套利。正因這樣的邏輯,所以stToken在絕大部分時候都是在1:1左右徘徊,一有脫錨情況馬上會被套利者搬平。

那么為什么當前stETH出現大額脫錨,并且持續了較長時間也沒有回去呢?原因出在以太坊合并上。目前質押ETH在Lido后,是無法贖回的,需要等待以太坊合并完成之后,stETH才能自由贖回ETH。因此stETH就無法進行上述的套利搬磚回到錨定價格,這也意味著stETH/ETH天然存在流動性危機。

V神地址買入37.8萬枚USDC和5萬枚DAI:金色財經報道,據PeckShield統計,V神地址在今日下午14:24分后買入了USDC和DAI。他將500ETH轉入Reflexer以鑄造了150000枚RAI,并將132500枚RAI兌換成378500USDC,將剩余的175000枚RAI兌換成50000枚DAI。[2023/3/11 12:56:57]

其實在stETH上線很長的一段時間來看,并沒有發生太大的脫錨事件。但這次因為另一個項目CelsiusNetwork發生巨額虧空,以至于抽走在Curve的stETH/ETH的流動性來給客戶進行兌付,從而讓stETH/ETH開始脫錨。

CelsiusNetwork是個較大的CeFi理財平臺,在美國還是比較出名的。然而在6月6日Dirty Bubble爆出,在一年前托管平臺stakehound的被盜事件中Celsius損失了超7000萬美元的資金,而有意思的是,在這一年時間內,Celsius一直“秘不發喪”,直到爆出后用戶才知道Celsius有如此大的資金漏洞,一時間Celsius成為了眾矢之的。

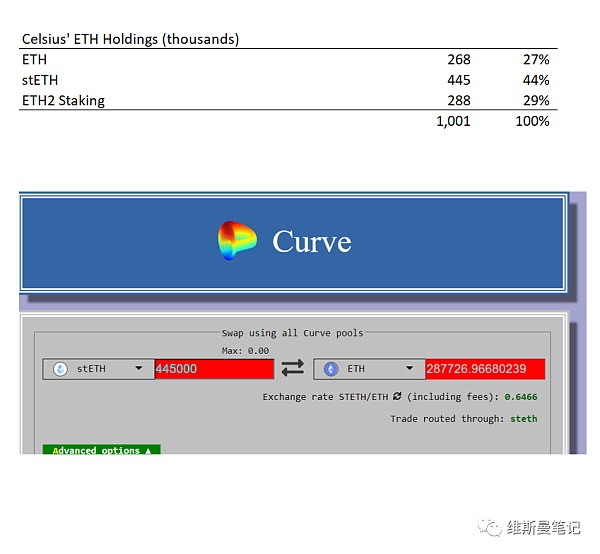

Celsius在Stakehound的關鍵失誤中損失了至少35,000個ETH,這樣的資金漏洞爆出之后,Celsius的用戶開始擠兌贖回,但Celsius無法滿足贖回需求,因為Celsius有73%的ETH鎖定在stETH或ETH2中,這將使其在ETH合并之前無法進行提取。這導致Celsius被迫在二級市場Curve出售自己的stETH來滿足用戶贖回的需求。

以太坊網絡當前已銷毀137.36萬枚ETH:金色財經報道,據Ultrasound數據顯示,截止目前,以太坊網絡總共銷毀137366.85枚ETH。其中,OpenSea銷毀147235.81枚ETH,ETHtransfers銷毀133911.29枚ETH,UniswapV2銷毀114811.00枚。注:自以太坊倫敦升級引入EIP-1559后,以太坊網絡會根據交易需求和區塊大小動態調整每筆交易的BaseFee,而這部分的費用將直接燃燒銷毀。[2022/1/6 8:29:26]

這是6月6日Celsius的倉位,其中stETH與ETH2 staking倉位都是非流動性資產,其流動性資產ETH只有27%,完全無法兌付用戶的贖回。

根據6月6日Curve的stETH/ETH的流動性來看,一次性將stETH全部兌換回ETH,會使得stETH脫錨到0.64。值得注意的是,在6月6日曝光時,Celsius錢包中的stETH數量是445,000,但截止撰文時,其錢包中的stETH數量已經減少到409,080,即減少了35,920個stETH。這些stETH被轉出錢包,我并沒有去追蹤,但結合Curve的stETH/ETH價格下跌,我大膽猜測是拿去在二級市場拋售了。

以太坊L2網絡總鎖倉量為37.6億美元 Arbitrum占比60.61%:金色財經報道,L2BEAT數據顯示,截至10月17日,以太坊Layer2上總鎖倉量為37.6億美元。其中鎖倉量最高的為擴容方案Arbitrum,約22.8億美元,占比60.61%。其次是dYdX,鎖倉量超8.57億美元,占比22.78%。[2021/10/17 20:34:58]

對追蹤錢包和交互感興趣的朋友,可以通過這個鏈接進行追蹤。

https://zapper.fi/account/0x8aceab8167c80cb8b3de7fa6228b889bb1130ee8?tab=dashboard

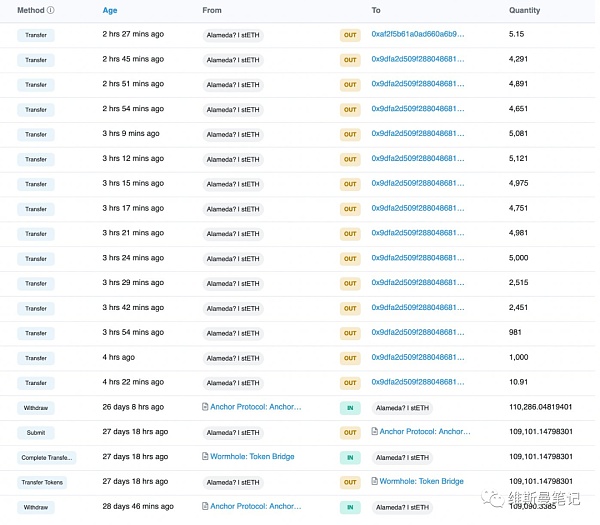

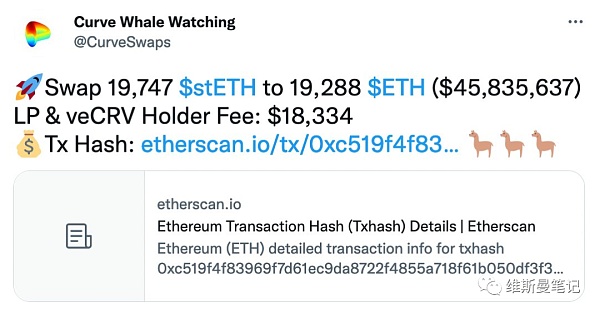

6月8日,AlamedaResearch在短短幾個小時內撤出了將近五萬個stETH,即拋售。

眾所周知,AlamedaResearch的嗅覺異常靈敏,帶頭拋售stETH的操作,直接引發了小范圍恐慌,更多人持有的stETH被拋售。當然,我這里精力有限,沒有去收集更小機構或者散戶的操作記錄。

RED 突破0.004498美元,最高漲幅37.8%:據Gate.io行情顯示,交易對RED/ USDT幣價持續上漲,今日突破0.004498美元,24H漲幅最高達37.8%,當前漲幅16.29%;24H最高價0.004820美元,當前報價0.004068美元。[2020/8/30]

你以為事情到這里就結束了嗎?不,真正的問題還在后面,請讀者繼續看下去。

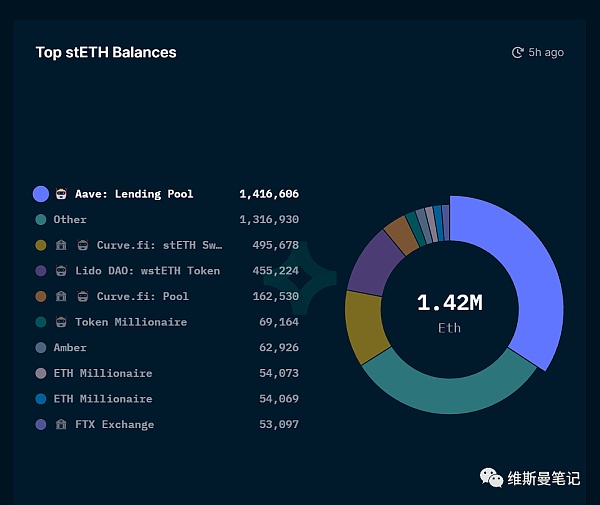

首先,我貼上一張來自nansen的數據圖。

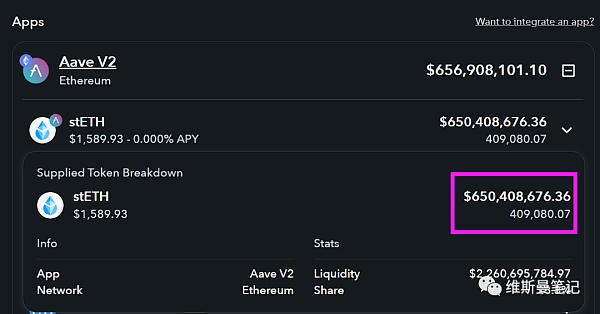

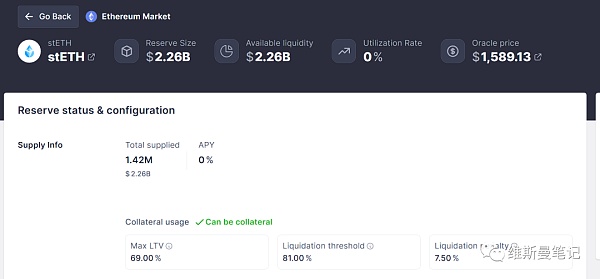

從圖上可知,stETH最大的去處,是在Aave借貸池里質押。這個借貸池目前有140萬個stETH,市值約22.6億美元。

經常玩DeFi的朋友一眼就發現了問題所在,二十多億美元的池子,APY收益是0,借貸利用率也是0,說明這個借貸池本身完全不產生任何收益,那么為什么會有幾十億的資金進去呢?

沒錯,循環借貸。

是不是很熟悉,他又來了。搞崩Terra UST的DeFi操作,循環借貸他又來了。通過AAVE和Lido的stETH對以太坊合并后的主網激活進行了數十億的杠桿對賭。

1) 在 Lido 質押 ETH 換取 stETH

2) 將 stETH 存入 AAVE 并借入 ETH

3) 循環上述操作

但這存在一個問題:你不能解除這筆交易。這跟其他的stToken不一樣,其他的stToken可以通過在Lido官網進行Unstake來退出,但是stETH受制于主網合并,因此你無法對stETH進行解除質押。

如果stETH/ETH掛鉤失敗,許多ETH多頭將被徹底清算。

整個stETH/ETH已經不是單純的流動性解決質押代幣喪失流動性從而脫錨的問題,這實質上是數十億美金杠桿多頭的清算問題。

我已經無法計算stETH/ETH被循環借貸了多少次,套上了多少倍的杠桿。但整個stETH/ETH已經成為一個隨時引爆的定時炸彈。

一旦stETH/ETH持續脫錨,那么勢必引發恐慌,而對stETH的恐慌拋售如果觸達Aave的清算線,那么這價值22億美金的定時炸彈將會引爆,橫掃整個市場。

而且這顆定時炸彈最可怕的是,他拆不掉。受制于stETH的不可逆,那么像從stETH/ETH的杠桿上下車,那就需要拋售stETH,但拋售stETH又勢必影響stETH/ETH的錨定價格。但如果不下車,只是清掉Aave的杠桿,那么就要承擔后續潛在的stETH更大的脫錨損失。stETH持有者陷入兩難。

此時,一個完美的加密囚徒困境誕生了。

現在拋售stETH,stETH價格會下挫,加快整個stETH的暴雷;

現在清掉stETH杠桿,繼續持有,別人拋售stETH,承擔stETH更大的脫錨風險。

幾乎沒有第三個選擇,因為Lido和以太坊PoS主網把退路完全堵死了。

現在唯一的選擇,就是抱著僥幸心理,希望這顆定時炸彈在以太坊完成合并之前不要引爆。一旦以太坊合并順利完成,stETH可以進行1:1兌付,那么這個定時炸彈才是真正的被拆除。

回到本文最開始我給出的三個觀點,這也是我所認為此次流動性危機伴隨而來的機遇,我將會逐一分析。

stETH/ETH肯定會脫錨,但脫錨程度受到以太坊合并進度影響

我會這樣來形容stETH/ETH,目前他已經是裝著定時炸彈、焊死車門并且高速行駛的汽車。車上的人已經無法下來,車下的人也不可能舍生取義去救這些人。

隨著時間推移,脫錨程度也會越來越快。但是,離終點越近(以太坊順利合并),那么位于終點的V神會親自給你拆下炸彈,大家順利逃生。以太坊合并越快,那么拆炸彈的時間越快,脫錨時間和脫錨程度也不會持續太久。

但是,如果以太坊合并不順利,比如說再次跳票延期,那么滿載炸彈的汽車還需要繼續開下去,脫錨將會越來越嚴重。

stETH/ETH即使脫錨,也無需過度擔心,因為Lido的stToken是1:1承兌;

對于沒有在車山更多人,stETH/ETH即使脫錨,甚至暴雷,都無需擔心。stToken與UST完全不一樣,UST是純算法穩定幣,雖然有LFG的儲備金,但仍然不是100%準備金的剛性兌付資產。

而Lido的流動性方案,則是100%準備金的剛性兌付資產。換言之,此時流動性危機即使爆發,也是因為以太坊網絡無法退出質押的ETH所帶來的流動性危機,而非資金虧空無法兌付的金融危機。

一旦以太坊主網合并,不管stETH什么價格,都可以通過協議進行1:1的兌付。當然,此時的stETH已經是帶血的籌碼了。

stETH/ETH存在較大的套利機會,但獲利落袋時間可能較長;

stETH/ETH一旦脫錨,帶來的就是以太坊瘋狂星期四,V我五十可能就能買到帶血的stETH。

舉個例子,假設現在stETH/ETH已經跌至0.5,那么我現在等于用市價的一半可以購買到ETH,等到以太坊主網合并完成,幣本位血賺100%。

當然,以太坊主網合并并不是一個確定性的事情,可能順利完成,也可能有問題導致推遲到明年再合并,這一切都是未知數。因此,抄底購買stETH更類似購買了ETH期貨債券,等到主網合并成功了才能兌付的債券,所以這樣的套利機會,落袋時間可能要等很久。

Tags:ETHstETHTETSTEtether幣行情steth幣最新價格TETOINU價格Sleep Ecosystem

原文標題:《去中心化存儲將會如何發展?》 撰文:?0xrabby 隨著 Web3 的發展,去中心化的存儲一直都是資本和創業者關注的一個重點.

1900/1/1 0:00:00恐龍時代是一款運行在BSC鏈上的一款NFTS游戲,由Macdow game技術團隊結合恐龍的生活習性,繁衍,虛構等開發的一款具有樂趣性的游戲.

1900/1/1 0:00:00首先澄清一下。雖然我此前對 Terra 的看法是正確的,但這并沒有讓我感覺良好。在 Terra 暴雷之后,網絡上已經寫了太多文章分析了.

1900/1/1 0:00:00以太坊正在經歷從PoW(工作量證明機制)向PoS(權益證明機制)的轉型,當以太坊2.0到來后,權益質押者將取代當前的礦工,充當網絡中的驗證者角色.

1900/1/1 0:00:00Cairo 初學指南 / AMA 問答兩周前我們在《StarkNet + ECN 中文開發者 Meetup》向大家介紹了 StarkNet 有效性證明基本架構和生態。解答開發者諸多問題.

1900/1/1 0:00:00原文作者:Crescent,律動 BlockBeats 責任編輯:0x29 Farcaster 的誕生來自于 Coinbase 前高管 Dan Romero 和 Coinbase 的另一位前主管.

1900/1/1 0:00:00