BTC/HKD+1.03%

BTC/HKD+1.03% ETH/HKD+2.9%

ETH/HKD+2.9% LTC/HKD+1.49%

LTC/HKD+1.49% ADA/HKD+0.09%

ADA/HKD+0.09% SOL/HKD+3.09%

SOL/HKD+3.09% XRP/HKD-0.1%

XRP/HKD-0.1%Reserve Protocol 已在以太坊上發布了基本穩定幣 ($RSV),由法定支持的美元代幣、非功能性治理代幣 ($RSR) 和 Reserve 應用程序組成。該項目還計劃于今年在以太坊主網上推出完整的儲備協議,用戶可以在官網上查看其進展。但由于該協議尚未在以太坊主網“上線”,本文將審查其預期行為和結果。?

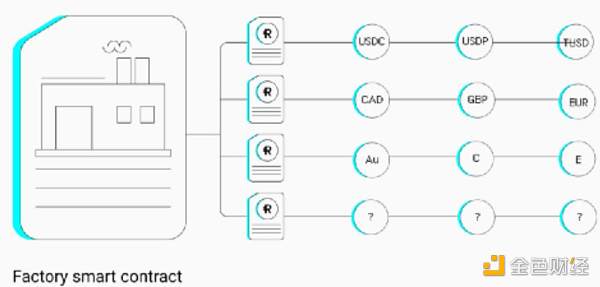

類似于任何人都可以部署新的 Uniswap 交易對,Reserve 將允許任何人通過在以太坊上聚合一籃子 ERC-20 代幣來鑄造去中心化的穩定幣。這些穩定幣的價值通過 $RSR 持有者的支持得到保障,并從中獲得基礎資產產生的收益。與 DAO 管理資金庫的方式類似,每個穩定幣都可以通過自己的治理系統進行單獨治理。

管理機構可以是 DAO、多重簽名或單個以太坊地址,并可以自由創建管理參數的方法,例如取消質押 RSR 的時間延遲。如果一個或多個抵押代幣違約,系統將通過在利用質押 RSR 或者其他抵押代幣來重新平衡。如果質押的 $RSR 總量不足以彌補違約,穩定幣持有者最終將承擔相應的損失。Reserve 旨在促進非法定貨幣系統的資產鑄造貨幣,隨著時間的推移,越來越多的資產將參與進來。

LendHub被黑簡析:系LendHub中存在新舊兩市場:金色財經報道,據慢霧安全區情報,2023 年 1 月 13 日,HECO 生態跨鏈借貸平臺 LendHub 被攻擊損失近 600 萬美金。慢霧安全團隊以簡訊的形式分享如下:

此次攻擊原因系 LendHub 中存在兩個 lBSV cToken,其一已在 2021 年 4 月被廢棄但并未從市場中移除,這導致了新舊兩個 lBSV 都存在市場中。且新舊兩個 lBSV 所對應的 Comptroller 并不相同但卻都在市場中有價格,這造成新舊市場負債計算割裂。攻擊者利用此問題在舊的市場進行抵押贖回,在新的市場進行借貸操作,惡意套取了新市場中的協議資金。

目前主要黑客獲利地址為 0x9d01..ab03,黑客攻擊手續費來源為 1 月 12 日從 Tornado.Cash 接收的 100 ETH。截至此時,黑客已分 11 筆共轉 1,100 ETH 到 Tornado.Cash。通過威脅情報網絡,已經得到黑客的部分痕跡,慢霧安全團隊將持續跟進分析。[2023/1/13 11:11:00]

穩定幣已發行超過 1800 億美元,同時每年結算數萬億美元的交易,這凸顯了穩定幣在加密行業中的重要性。但是,當前的大量協議都依賴于有權凍結資產的中心化穩定幣發行商。最近,頂級中心化穩定幣發行商 Tether 凍結了價值超過 100 萬美元的 USDT,使其無法使用。這種行為不符合加密精神,對加密生態系統構成了巨大風險。此外,監管不確定性一直在增加,歷史向我們表明,政府在部署數字服務方面并不成功。由于這些原因,Reserve 認為社區擁有的去中心化穩定幣會在全球未來金融中發揮重要作用。

安全公司:AurumNodePool合約遭受漏洞攻擊簡析:金色財經報道,據區塊鏈安全審計公司Beosin EagleEye監測顯示,2022年11月23日,AurumNodePool合約遭受漏洞攻擊。

Beosin分析發現由于漏洞合約的changeRewardPerNode函數未進行驗證,導致攻擊者可以調用該函數進行任意值設置。

攻擊者首先調用changeRewardPerNode函數將每日獎勵值設置成一個極大數,接下來調用claimNodeReward函數提取節點獎勵,而節點獎勵的計算取決于攻擊者設置的rewardPerDay值,導致計算的節點獎勵非常高。而在這一筆交易之前,攻擊者便通過一筆交易(0xb3bc6ca257387eae1cea3b997eb489c1a9c208d09ec4d117198029277468e25d)向合約存入了1000AUR,創建了攻擊者的節點記錄,從而使得攻擊者能夠提取出該節點獎勵。最終攻擊者通過該漏洞獲得約50個BNB($14,538.04)。[2022/11/23 8:01:04]

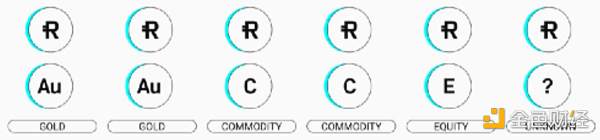

首次推出時,除了現有的 $RSV 穩定幣外,還有兩種類型的穩定幣。一種是沒有保險或收入的美元法定代幣(例如 USDC),而另一種是為 $RSR 質押者產生收益的 DeFi 美元代幣(例如 cUSDC)。這些穩定幣的用處是啟動項目并激勵其他人存入類似的穩定幣。隨著越來越多的現實生活資產被標記化,它們可能會用于抵押和支持此類穩定幣。該系統的參與者可能持有實物資產,甚至是傳統股票,如下圖所示:

安全團隊:Audius項目惡意提案攻擊簡析,攻擊者總共獲利約108W美元:7月24日消息,據成都鏈安“鏈必應-區塊鏈安全態勢感知平臺”安全輿情監控數據顯示,Audius項目遭受惡意提案攻擊。成都鏈安安全團隊簡析如下:攻擊者先部署惡意合約并在Audius: Community Treasury 合約中調用initialize將自己設置為治理合約的監護地址,隨后攻擊者調用ProposalSubmitted 提交惡意85號提案并被通過,該提案允許向攻擊合約轉賬1,856w個AudiusToken,隨后攻擊者將獲得的AudiusToken兌換為ETH,總共獲利約108W美元,目前獲利資金仍然存放于攻擊者地址上(0xa0c7BD318D69424603CBf91e9969870F21B8ab4c)。[2022/7/24 2:34:31]

該平臺允許任何人鑄造穩定幣,并將被稱為 RToken。與如今 Uniswap 的工作方式類似,Reserve 部署的智能合約允許任何人鑄造由一籃子代幣化資產抵押的穩定幣。與 ETF 類似,這些代幣與原生資產具有一對一的關系。但是,由于每個區塊的同步速度限制,發行的效率尚不清楚,因為鑄造穩定幣需要時間。盡管在默認情況下可以防止攻擊,但如果 RToken 需求量很大,用戶可能需要在隊列中等待很長時間才能完成鑄造兌換。

慢霧:Inverse Finance遭遇閃電貸攻擊簡析:據慢霧安全團隊鏈上情報,Inverse Finance遭遇閃電貸攻擊,損失53.2445WBTC和99,976.29USDT。慢霧安全團隊以簡訊的形式將攻擊原理分享如下:

1.攻擊者先從AAVE閃電貸借出27,000WBTC,然后存225WBTC到CurveUSDT-WETH-WBTC的池子獲得5,375.5個crv3crypto和4,906.7yvCurve-3Crypto,隨后攻擊者把獲得的2個憑證存入Inverse Finance獲得245,337.73個存款憑證anYvCrv3Crypto。

2.接下來攻擊者在CurveUSDT-WETH-WBTC的池子進行了一次swap,用26,775個WBTC兌換出了75,403,376.18USDT,由于anYvCrv3Crypto的存款憑證使用的價格計算合約除了采用Chainlink的喂價之外還會根據CurveUSDT-WETH-WBTC的池子的WBTC,WETH,USDT的實時余額變化進行計算所以在攻擊者進行swap之后anYvCrv3Crypto的價格被拉高從而導致攻擊者可以從合約中借出超額的10,133,949.1個DOLA。

3.借貸完DOLA之后攻擊者在把第二步獲取的75,403,376.18USDT再次swap成26,626.4個WBTC,攻擊者在把10,133,949.1DOLAswap成9,881,355個3crv,之后攻擊者通過移除3crv的流動性獲得10,099,976.2個USDT。

4.最后攻擊者把去除流動性的10,000,000個USDTswap成451.0個WBT,歸還閃電貸獲利離場。

針對該事件,慢霧給出以下防范建議:本次攻擊的原因主要在于使用了不安全的預言機來計算LP價格,慢霧安全團隊建議可以參考Alpha Finance關于獲取公平LP價格的方法。[2022/6/16 4:32:58]

慢霧:Spartan Protocol被黑簡析:據慢霧區情報,幣安智能鏈項目 Spartan Protocol 被黑,損失金額約 3000 萬美元,慢霧安全團隊第一時間介入分析,并以簡訊的形式分享給大家參考:

1. 攻擊者通過閃電貸先從 PancakeSwap 中借出 WBNB;

2. 在 WBNB-SPT1 的池子中,先使用借來的一部分 WBNB 不斷的通過 swap 兌換成 SPT1,導致兌換池中產生巨大滑點;

3. 攻擊者將持有的 WBNB 與 SPT1 向 WBNB-SPT1 池子添加流動性獲得 LP 憑證,但是在添加流動性的時候存在一個滑點修正機制,在添加流動性時將對池的滑點進行修正,但沒有限制最高可修正的滑點大小,此時添加流動性,由于滑點修正機制,獲得的 LP 數量并不是一個正常的值;

4. 隨后繼續進行 swap 操作將 WBNB 兌換成 SPT1,此時池子中的 WBNB 增多 SPT1 減少;

5. swap 之后攻擊者將持有的 WBNB 和 SPT1 都轉移給 WBNB-SPT1 池子,然后進行移除流動性操作;

6. 在移除流動性時會通過池子中實時的代幣數量來計算用戶的 LP 可獲得多少對應的代幣,由于步驟 5,此時會獲得比添加流動性時更多的代幣;

7. 在移除流動性之后會更新池子中的 baseAmount 與 tokenAmount,由于移除流動性時沒有和添加流動性一樣存在滑點修正機制,移除流動性后兩種代幣的數量和合約記錄的代幣數量會存在一定的差值;

8. 因此在與實際有差值的情況下還能再次添加流動性獲得 LP,此后攻擊者只要再次移除流動性就能再次獲得對應的兩種代幣;

9. 之后攻擊者只需再將 SPT1 代幣兌換成 WBNB,最后即可獲得更多的 WBNB。詳情見原文鏈接。[2021/5/2 21:17:59]

RToken 可以通過三種方式獲得收益:

借出抵押代幣:與 Aave 非常相似,抵押代幣可以通過超額抵押借出

與抵押代幣發行人的收入分成:代幣化資產可能會產生利息

交易費用:每筆 RToken 轉賬都會收取費用

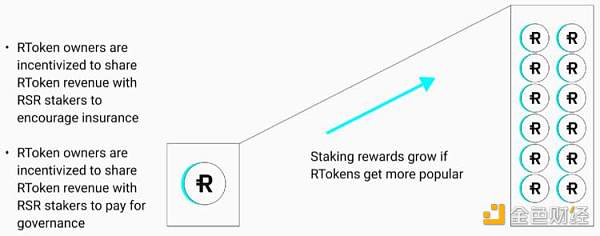

這些收入預計其中大部分將分配給 $RSR 質押者和 RToken 金庫。$RSR 質押者根據在 $RSR 質押總額中所占的份額、RToken 產生的收入金額以及參與治理情況獲得獎勵。預計取消 $RSR 質押需要等待 7 到 30 天,為了在發生違約時系統能夠彌補損失,有利于所有 $RSR 持有者。這是 RToken 中的應計收入,通過市場購買 $RSR 然后分配給 $RSR 的質押者。這種機制將產生市場對 $RSR 的更多需求,并在代幣經濟學的需求方面發揮重要作用。

在考慮 RToken 股權回報率時,還需要考慮一些有趣的動態場景。如果一個人質押了 4 倍 RToken 市值的其他資產并且其質押獎勵為 2.5%,那么其他 $RSR 質押者的收益將為 0.625% (2.5%/4)。但是,如果 RToken 得到大力推廣并且 RToken 與其他資產的比率翻轉,即 RToken 市值的 1/4 的資產被質押在 $RSR 中,那么假設相同的 2.5% 質押獎勵,則$RSR 質押者的獎勵將為 10%。

另一個有趣的動態場景是 $RSR 的價格變化的影響。在 RToken 獲得 10% 質押獎勵的情況下,購買價格為用戶最終質押時價格的 1/10,相對于用戶初始支出將帶來 100% 的年回報。

如果發生用戶違約并且系統沒有足夠的 $RSR 來賠償損失,RToken 持有者將需要承擔相應的損失。因此,對于那些希望鑄造 RToken 的人來說,確保潛在違約的預期損失小于質押獎勵的預期收益非常重要。

RToken 的管理機構可以是 DAO、多重簽名甚至是單個以太坊地址,可以設置和選擇支持 RToken 的代幣成分,包括默認情況下的備份資產。以下是設置 RToken 時治理可以參考的幾個示例方案:

延遲贖回 $RSR 的時間

收入分配給 $RSR 質押者和 RToken 金庫

在默認情況下考慮抵押代幣所需的價格偏差閾值

宣布違約需要存在的處理時間

RSR 質押激勵期

最小鑄幣數量

發行/贖回點差(可設置為零)

每個塊的全局鑄幣限制(防止黑客攻擊)

最大 RToken 供應量(用于降低早期用戶的風險)

綜上所述,有四個獨特的屬性將 RToken 與其他穩定幣區分開來:

由以太坊上的 ERC-20 代幣組合支持

備用代幣,如果抵押代幣違約則自動替換抵押代幣

自治模式

$RSR 持有者可以質押并賺取收益

$RSR 是協議的原生代幣,主要用于為 RTokens 提供激勵和治理。簡而言之,為 Reserve 協議的穩定幣提供保險和資金管理,用戶可以質押 $RSR 以獲得額外的 $RSR。?

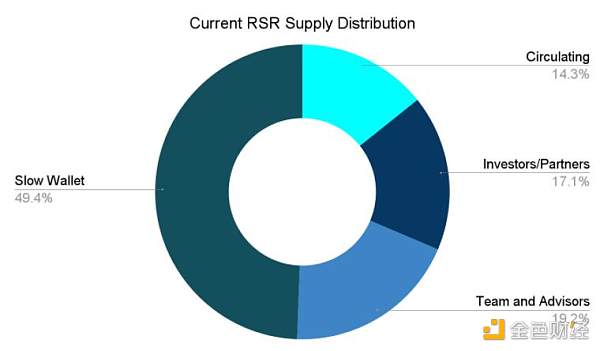

$RSR 的總供應量是 1000 億枚,其中流通量是 143 億枚。鎖定部分分布如下:

慢速錢包由 RToken 計劃資助,并由 Reserve 團隊控制。但是,在區塊鏈上發起提款后會有 4 周的延遲到賬。如果社區不同意退出,這項機制提供了充足的反應時間。投資者、合作伙伴和團隊成員的 $RSR 持倉解鎖時間表:

代幣已于 2022 年 1 月開始解鎖,但仍將由 Reserve 保管

任何希望出售的 $RSR 持有者都可以提交請求

所有訂單將被發送到場外交易,在那里買賣訂單將受到限制,以減輕對 $RSR 價格的影響

六個月后,$RSR 持有者將收到他們未出售的所有代幣

雖然該協議尚未在主網上啟動,但由于越來越多的商家接受 $RSV 作為一種支付方式,Reserve 應用程序已超過 50 萬注冊用戶,一直專注于委內瑞拉等惡性通貨膨脹國家,下一步計劃擴展到秘魯、智利和墨西哥。

隨著 Reserve 繼續保持其應用程序及其 $RSV 穩定幣的高速擴張,團隊還提供儲蓄賬戶的功能,一旦平臺在主網上啟動,將為現有用戶產生一些收益。

雖然該協議對那些經歷惡性通貨膨脹的國家很有意義,但這并不會影響像美國這樣的國家發現去中心化的穩定幣的吸引力。人們越來越擔心美聯儲的貨幣政策及其導致美國近期通脹飆升,隨著越來越多的國家通過制裁將法定貨幣武器化,去美元化的想法可能成為支持去中心化穩定幣的重要因素。

因此,去風險化并創造一種不受單一政府控制的貨幣,可能會創造一個更加穩定和公平的全球貨幣體系。最后,如前所述,RToken 的獨特屬性之一是能夠擁有自己的治理模型。一旦 Reserve 和 RTokens 由 DAO 運行,去中心化的穩定幣將不再被美國視為證券。這將使 RTokens 在去中心化穩定幣領域獲得大規模擴張。

作者:James Chung , ConsenSys

編譯:餅干,鏈捕手

Tags:RSRTOKKENTOKENrsr幣價格今日行情Earthcrypt TokenXTblock TokenUBGToken

回撤,是我們在看幣價行情文章時,經常看到的一個詞語。其中最大回撤率也是行情分析中的一個重要風險指標,因此有必要詳細來解釋一下什么是回撤.

1900/1/1 0:00:00原文:Dirt Roads (DR)作者:Luca Prosperi 我們正生活在一個強烈缺乏信任的歷史時期,這個系統通過精心設計的刺激來鼓動沖動的反應.

1900/1/1 0:00:00SeeDAO 成立于 2021年11月23日。當時,CryptoC 已經深度策劃并運營過好幾個 NFT 項目,深刻感受到了社區的重要性.

1900/1/1 0:00:00NFT 市場的火熱既在意料之外也在情理之中,大盤市場的低迷導致大部分其它賽道項目代幣也陷入低谷之中,而這一次 NFT 市場隨著 Bayc 發地這一事件,再一次陷入爆發時期.

1900/1/1 0:00:001、迪士尼2022年預測有約35億美元的凈利潤,約占總收入的5%,目前市值超過2000億美元,相對于2022年的凈利潤預測有約57倍的市盈率.

1900/1/1 0:00:00在《以太幣的發行和出塊獎勵 》一文中,我們介紹了,在以太坊系統中,如果在同一區塊高度,多名礦工都挖出了新的區塊,這些區塊中,其中一個將成為最長鏈上的區塊,而其他區塊,如果被后續區塊引用.

1900/1/1 0:00:00