BTC/HKD+0.26%

BTC/HKD+0.26% ETH/HKD+0.82%

ETH/HKD+0.82% LTC/HKD+0.86%

LTC/HKD+0.86% ADA/HKD+2.06%

ADA/HKD+2.06% SOL/HKD+1.05%

SOL/HKD+1.05% XRP/HKD+1.05%

XRP/HKD+1.05%關鍵要點:

在過去 90 天內,DeFi 協議的市值平均損失了約 60%;

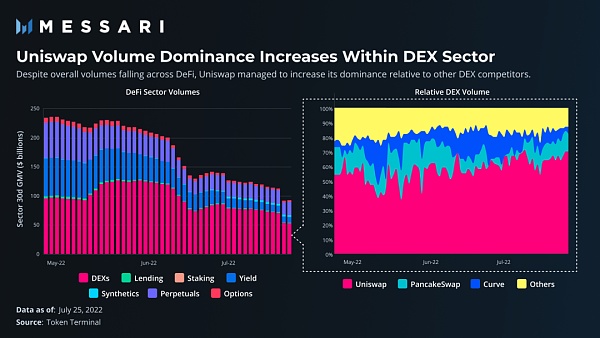

與其他 DeFi 板塊的交易量相比,DEX 的使用量受到的影響較小。在 DEX中,Uniswap繼續在“吸血”其他較小的競爭對手的交易量;

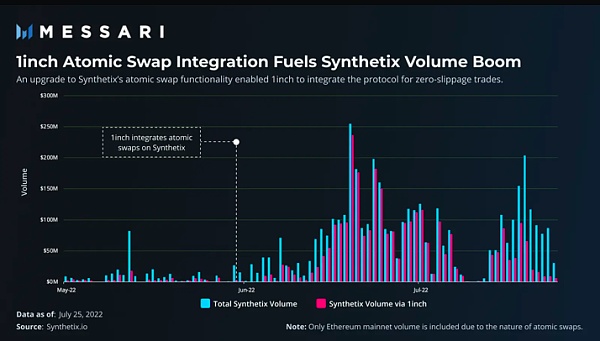

1inch集成Synthetix的原子交換功能顯著提高了合成資產板塊的收入。

最近一段時間,DeFi一直陷于加密貨幣市場混亂和宏觀經濟動蕩引發的艱難處境當中。Terra 崩潰,三箭被強平,引發了數十億美元的強制拋售,上升的利率又從加密貨幣等高風險資產中吸走了流動性。結果,在過去 90 天內,DeFi協議的平均市值下降了約 60%。

Messari:今年1季度共128家GameFi公司獲得超12億美元投資:7月10日消息,Messari表示,相較于其它加密子領域,風投對GameFi的投資更多,今年1季度共128家GameFi公司獲得超12億美元投資。(u.today)[2022/7/10 2:03:38]

但并非沒有希望,價格并不是這個新興行業的唯一績效指標。通過對不同DeFi協議的更徹底分析,我們不難發現近期市場低迷中的兩個顯著趨勢:DEX 的相對穩定性,以及由于 Synthetix升級而顯著增加了合成資產的采用。

在熊市中,DEX依然表現穩定

與其他主要依賴于市場對杠桿需求的協議不同,DEX 因其與穩定幣的關系而提供了更多的可預測性。DeFi 穩定幣供應量的增長為 DEX 提供了應對市場低迷的緩沖——當交易者逃向這些穩定資產時,便促進了DEX上的交易。

Web3游戲工具開發商CloudFeather Games完成125萬美元種子輪融資:6月23日消息,Web3游戲工具開發商CloudFeather Games宣布完成125萬美元種子輪融資,本輪融資由Lumikai領投,VentureHighway、OYO全球首席戰略官ManinderGulati、NazaraTechnologies首席執行官ManishAgarwal等參投。CloudFeather Games成立于2019年,此前一直處于“隱身”狀態秘密構建軟件開發工具包(SDK),該公司計劃利用本輪資金招聘人才并擴大全球開發者外展計劃。[2022/6/23 1:26:06]

Milita.Games鏈游正式完成社區自治DAO:據官方消息,Militia.Games鏈游目前正式完成DAO升級,游戲將在短期內上線Milita.Games2.0版本。[2022/3/13 13:53:50]

因此,DEX 交易量 (-47%) 的總體下降幅度小于借貸 (-76%)、機槍池 (-84%)、永續合約 (-64%) 和期權 (-69%) 協議。在所有行業交易量下降的情況下,相對于其競爭對手,Uniswap 的使用量有所增加。

由于流動性是一種反射現象,因此在市場下跌期間變得更加重要——交易者面臨更大的滑點,他們便會涌向流動性最強的市場以獲得最優惠的價格。

鑒于 Uniswap 已確立了其為市場上流動性最強的 DEX 的地位,它在當前市場上的相對交易量增長也就不足為奇了。然而,最近的 Uniswap 治理論壇關于是否開啟“收費開關”的提案獲得了大量支持,或將會在未來幾個月危及這種主導地位。

Messari:藍籌DeFi資產(如YFI)漲幅遠超比特幣和以太坊:區塊鏈科技平臺Messari通過推特對于DeFi的夏天進行回顧,像YFI、LEND、SNX和NXM這樣的藍籌DeFi資產即使在最近經歷回調,但是在這個夏天的漲幅依然很高,遠遠超過了比特幣和以太坊。

而DeFi的第一代資產,例如MKR和REP,以及新推出的或者分叉的DeFi資產,例如SWRV、CRV和SUSHI,遭遇了嚴重的拋售,拖累了DeFi版塊的發展。[2020/9/23]

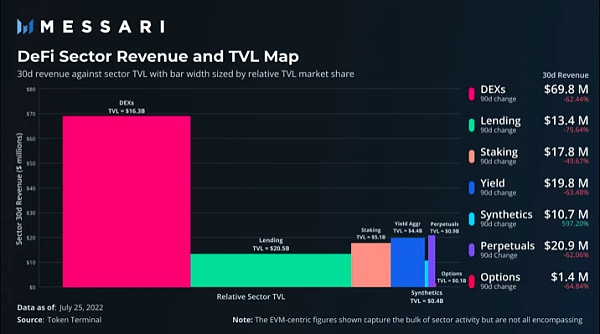

相對較低的使用波動性和相對較高的 TVL 使 DEX 在過去一個月中產生的收入占據了DeFi總 收入的絕大部分。盡管 7,000 萬美元的收入比過去三個月下降了 62%,但仍幾乎與所有其他板塊的月收入總和(8,400 萬美元)相差無幾。鑒于陰云密布的宏觀經濟背景,隨著交易者不斷減少杠桿,DEX 可能會繼續在 DeFi 收入中占據最大份額。

動態 | 騰訊推出金融級核心交易解決方案TDMesh運用區塊鏈技術:近日,騰訊計費團隊首度分享了在金融級核心交易解決方案TDMesh上的深度實踐。

騰訊計費首席架構師、計費專家陳寧國全面解析了TDMesh的整體架構。他介紹道,騰訊金融級核心交易解決方案TDMesh,包含1)TDEA統一的入口調度、協議管理、和服務鑒權; 2)TDCC 配置引擎,多環節復雜關聯配置的高一致管理; 3) TDXA交易引擎,應用層復雜長鏈路交易邏輯的高一致管理; 4) TDF高性能基礎服務框架; 5)TDMQ高一致高性能的分布式消息隊列; 6)TD-Hold高一致高性能分布式緩存; 7) TDSQL金融級高一致高可靠數據庫; 8) TDLedger去中心化的高一致記賬機制,區塊鏈; 9)運營系統,實現服務的統一調度和彈性管理。[2019/12/23]

合成資產協議表現亮眼

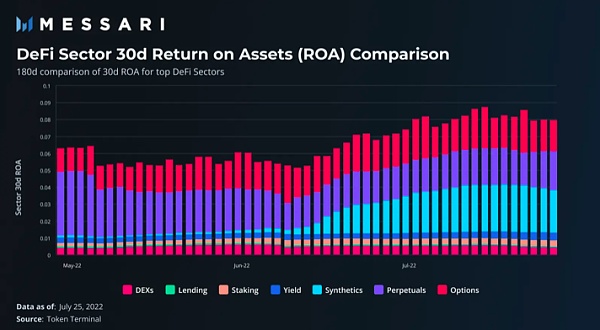

盡管 DEX 在最近幾個月表現穩定,但就每單位 TVL 產生的收入(資產回報率 ROA)而言,該板塊還是效率最低的板塊之一。永續合約和期權的協議模型自然會產生高 ROA。盡管如此,這些仍低于合成資產的 2.5% ROA。

合成資產協議(主要是 Synthetix)一直比較小眾,因為它們對抵押品的要求很高,并且缺乏對協議產生的合成資產的集成。由于最近的 Synthetix 升級支持更廣泛的外部協議集成,合成資產協議在最近幾個月表現異常突出。

Synthetix 于 2021 年發布了原子交換功能,允許用戶通過Chainlink 和UniswapV3的組合對合成資產進行定價,從而自動地交換資產,從而避免冗長的預言機等待期。雖然這令Synethtix 有了與更多協議集成的可能,但源資產或目標資產須為sUSD(Synthethix 的原生穩定幣)的要求也嚴重限制了這種伙伴關系。

Synthetix5月份最近的一次升級取消了 sUSD 的限制,并為 1inch 打開了集成 Synthetix原子交換的大門。作為 DEX 聚合器,1inch幫助用戶尋找最低滑點,達成最佳交易。在供應方面,Synethtix 的零滑點環境使該協議成為 1inch最有吸引力的流動性提供者之一,獲得更多1inch路由的交易需求。

1inch 5 月下旬的原子交換集成在 6 月中旬使 Synthetix 的交易量激增。由于 Synthetix 在任何交易中都會產生費用,因此交易量的增加自然會增加 Synthetix 的收入。但是由于流動性立即進入和退出,Synthetix 的 TVL 保持不變。因此,Synthetix 將合成資產板塊的效率(以 ROA 衡量)比三個月前提高了 1,853%。

Synthetix 最近的復蘇可能是該協議良性增長周期的開始。在撰寫本文時,SNX 代幣在 7 月份上漲了 40%。由于 SNX 是 Synthetix 平臺上合成債務的抵押資產,因此 SNX 價值的增加擴大了Synthetix 債務上限。更多的債務為基于 Synthetix 的集成商和應用(例如 Lyra 和 Kwenta)在其服務中使用創造了更大的流動性,從而為協議創造了更多的潛在交易量。進一步的原子交換集成以及向Optimism layer2的持續遷移將是監控未來的重要因素。

結語

正如我們在過去的周期中看到的那樣,熊市沖淡了過高的預期,并將市場的注意力重新集中在項目基本面上。盡管近幾個月來 DeFi 代幣價格隨著整個市場的下跌而下跌,但協議本身仍照常運營。由于交易者依靠DEX的服務將資產兌換成穩定幣,DEX 比其他板塊更為活躍。在經濟低迷時期,由于 Synthetix 的關鍵協議集成,合成資產類別成為最高效的 DeFi 板塊。盡管價格可能在短期內繼續下跌,但 DeFi 最強大的項目將利用這段時間為其長期發展創造持續動力。

Tags:THESYNEFITIXHuobi EthereumSynth sFTSEpinetworkdefi幣怎么退出熱門了Libra Incentix

文:Donovan ChoyEthCC(以太坊社區大會)上周在巴黎成功舉辦。和巴黎的天氣一樣,活動現場也掀起了“熱浪”,許多重磅嘉賓相繼登場,為與會人員揭示有關以太坊的一切.

1900/1/1 0:00:00作者:Ignas 2022 年,加密貨幣市場在牛市途中突遇攔路熊,整個市場急轉直下,哀鴻遍野。在這樣的背景下,大多數 DeFi 代幣的情況甚至比比特幣或以太坊的表現還要糟糕.

1900/1/1 0:00:00金色晨訊 | BTC跌破5000美元大關 加密貨幣市場總市值跌破1700億美元:1.BTC跌破5000美元大關; 2.加密貨幣市場總市值跌破1700億美元; 3.

1900/1/1 0:00:00介紹 Web3 – 也稱為 Web 3.0 或 Web 3,這個術語隨著數字資產的發展而變得越來越流行.

1900/1/1 0:00:00在過去十年中,金融科技(FinTech) 一直是傳統金融服務公司運營方式創新的主要驅動力。它打亂了從支付處理到預測和預算方方面面的常規秩序,催生了我們今天所熟知的金融科技領域的龐然大物,例如:S.

1900/1/1 0:00:00原文作者:Jerry Sun,Messari 研究員 原文編譯:Karen 受益于市場波動和健康的套利機器人活動,Uniswap 二季度交易活動的下降幅度小于整個加密貨幣市場.

1900/1/1 0:00:00