BTC/HKD-1.67%

BTC/HKD-1.67% ETH/HKD-2.39%

ETH/HKD-2.39% LTC/HKD-0.04%

LTC/HKD-0.04% ADA/HKD-2.66%

ADA/HKD-2.66% SOL/HKD-3.28%

SOL/HKD-3.28% XRP/HKD-2.83%

XRP/HKD-2.83%盡管宏觀環境黯淡,熊市里陰云密布,但Uniswap繼續促成無數次交易,對早期采用者來說,這證明了UNI的藍籌地位。

作者:Newman Capital

在這熊市中,我們將深入研究一些我們認為已突顯出價值的藍籌協議及其原生代幣,以及為什麼這些協議有可能長遠表現比市場好。這篇文章將集中討論Uniswap。

關于Uniswap

Uniswap是一個去中心化的交易協議,以促進去中心化金融(DeFi)代幣的自動交易的作用而聞名。該平臺解決以太坊網絡的流動性問題,以及採用Optimism、Arbitrum和Polygon等擴展解決方案,促進交易效率。

作為公認的去中心化交易所(DEX)的先驅,Uniswap的V2中普及了X*Y=K的價格計算,然后在V3中以其集中流動性池和不同級別的交易費用而聞名。

Uniswap最近的交易活動

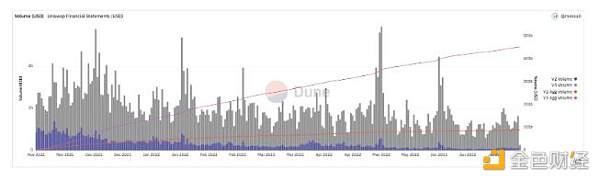

與上一季度相比,加密貨幣市場的市值下降了超過50%。然而,在Uniswap協議上,2022年第二季度的交易量與第一季度相比只下降了8.7%(見下文圖一)。我們認為這大部分都歸因于市場波動,這有利于 DEXes,它們作為加密貨幣經濟的支柱,在價格不穩定時需求自然變大。系統中套利交易機器人的活動可能是另一個關鍵因素。研究表明,當投資者得不活躍時,多達75%的交易量來自交易機器人。

Sui Network發布Sui Directory:金色財經報道,Layer1區塊鏈Sui Network發布Sui Directory,支持Sui生態系統探索。[2023/4/7 13:49:48]

圖一 Uniswap交易量

代幣功用

治理:

UNI代幣持有人負責管理協議。他們的主要職責是提出和投票表決Uniswap未來方向的方案。其他義務還包括管理金庫中的資金,并決定屬于Uniswap默認代幣清單的代幣。

提供流動性:

任何擁有ERC-20代幣的人,包括UNI代幣,都可以向資金池貢獻流動性,以收集代幣獎勵。用戶可以提供UNI,給有大量交易量的資金池提供流動性。

Uniswap DAO

撰寫本文時,Uniswap DAO有超過342,900名成員投票和超過25億美元的金庫,就金庫中持有的金額而言,DAO排名靠前,而在治理代幣持有人數量排名第二,僅次于Polkadot。

DAO成員一直積極提出關于協議發展的建議。例如,在7月中旬,Uniswap在通過治理建議后在Celo上線。 Uniswap贈款計劃最近披露了其分配的資金,Wave 8是該計劃的最后一批,也是有史以來最大的一批贈款。

GMX社區提議將協議部署至Coinbase的Base上:3月21日消息,去中心化衍生品交易所 GMX 治理論壇上的一篇帖子顯示,GMX 社區的一些成員支持在 Coinbase 的Layer2 區塊鏈 Base 上部署 GMX 協議。GMX 交易所目前在 Arbitrum 和 Avalanche 上鎖定了 5.82 億美元的總價值。[2023/3/21 13:17:29]

代幣解鎖時間表

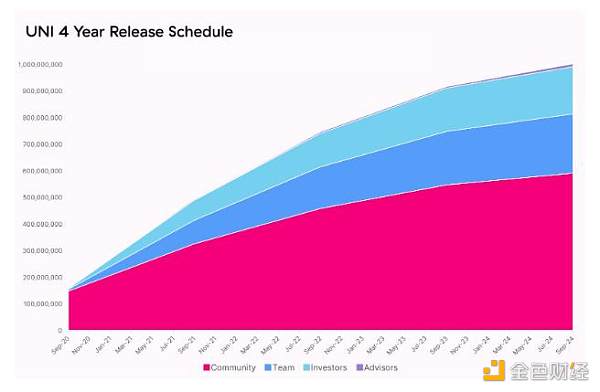

UNI代幣按照四年時間表解鎖。

60%的UNI代幣(600,000,000 UNI)歸社區成員所有。

21.51%(212,660,000 UNI),在4年的解鎖期內給發展成員和未來僱員。

17.8%(180,440,000 UNI)代幣分配給投資者,4年解鎖期。

0.69%(6,900,000 UNI)代幣給顧問,4年解鎖期。

圖二 代幣解鎖時間表

拋售壓力分析

我們研究了UNI在1個月、3個月和6個月期間的潛在解鎖拋售壓力。這些估計是通過將解鎖的代幣數量與UNI過去在該時期的累積交易量進行計時而得出的。

金融市場老將Yardeni:美聯儲再加息一次就夠了:10月4日消息,美元的強勁漲勢顯示,金融市場已經開始出現破裂,美聯儲在11月份再加息一次后,應當考慮停止緊縮行動。這是創造了“美聯儲模型”和“債市衛士”等說法的金融市場老將、Yardeni Research總裁Ed Yardeni的觀點。“我相當不解、迷惑、意外的是,美聯儲官員似乎不承認,只關注聯邦基金利率是一個錯誤。在同時進行QT和美元飆升的情況下,貨幣環境是非常具有限制性的,”他補充道,我認為他們11月會再加息一次,并就此結束,因為金融穩定問題會成為首要關切。Yardeni表示,聯邦基金利率不會達到4.5%至5%。[2022/10/4 18:38:51]

計算結果顯示,代幣解鎖可能只會給價格帶來有限的影響。在不同的時間范圍內,影響規模保持相對一致,主要是因為大部分UNI代幣已經在流通。 4年的解鎖期從2020年9月已經開始,預計將在2024年9月結束。截至7月底,71%的UNI代幣在市場流通。

最近發展

Uniswap 在過去一個季度有幾個關鍵更新。例如,該協議在Polygon上部署了一個基點的收費層,以吸引新用戶并發展該協議。在投資方面,Uniswap推出了Uniswap Lab Ventures,繼續投資于Web3項目并參與Web3治理。 Uniswap還通過與Coinbase Dapps的整合獲得曝光,這意味著Coinbase上的用戶能夠直接通過Coinbase錢包訪問Uniswap。

TimeChain Labs與Nu10將合作提供基于BSV區塊鏈的端到端BaaS服務:7月29日消息,BSV區塊鏈初創公司TimeChain Labs Pvt Ltd(TCL)和Web3解決方案提供商Nu10 Technologies宣布建立戰略合作伙伴關系,將為全球企業提供基于BSV區塊鏈的端到端BaaS(區塊鏈解決方案)服務。(CoinGeek)[2022/7/29 2:46:07]

最重要的是,Uniswap最近收購了NFT市場聚合平臺 Genie。這項戰略投資旨在擴大Uniswap的用戶群,延伸到至NFT領域,并通過將多個ERC-20和ERC-721平臺合併成一個平臺來改善用戶體驗。

收入來源

Uniswap通過兩種方式產生收入:交易費和UNI代幣。交易者每次完成交易都要向Uniswap支付費用。多個因素都可能影響這一費用的大小,例如是交易發生的池子的大小、類型和數量。與其他類似協議不同,Uniswap可以選擇將這些費用作為協議收入。

Uniswap有義務向為交易池提供流動性的LPs進行償付。大多數費用被返還給流動性提供者,但Uniswap在一些交易池中保留了這些費用的一小部分。 UNI治理代幣是Uniswap的另一個收入來源。該代幣允許UNI持有人對收費結構等提案進行投票,并在DEX上進行交易。

數據:BNB鏈上活躍地址數超ETH:7月11日消息,據Coin98數據,7月10日,BNB鏈上活躍地址數(一周周期)為301萬,ETH為177萬,BNB鏈上活躍地址數超ETH。[2022/7/11 2:05:14]

值得注意的是,Uniswap現時沒有任何協議收入。然而,情況可能會發生變化,如果管理允許,可以在Uniswap V3中實施10-25%的協議費轉換。

收入分析

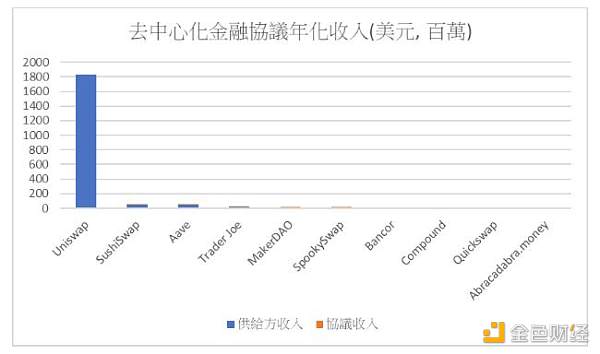

與其他主要的DeFi協議相比,根據過去30天數據,Uniswap 目前擁有約18.3億美元的年化收入。相比之下,其他協議,如 SushiSwap 和 Aave,分別只有5591萬美元和5301萬美元的年化收入。

圖三 去中心化金融協議年化收入 (三十日數據)

Uniswap的收入模式經得住市場的波動。自2022年2月板塊加密貨幣市場開始這輪下跌週期以來,Uniswap的月收入一直保持相對穩定,2022年2月至6月期間的月度只下跌了11.33%,而其競爭對手SushiSwap在同一時期的月收入下跌了19.38%。

圖四 去中心化金融協議月收入

競爭者比較分析

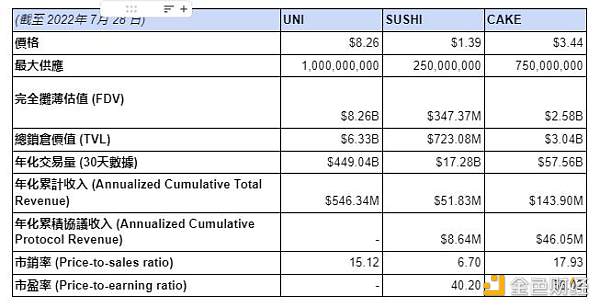

我們比較了市場上領先的DEXes的一些關鍵市場和估值指標,發現Uniswap與其他頂級DEXes相比一直享有明顯的優勢,包括SushiSwap和PancakeSwap。

撰寫本文時,Uniswap和PancakeSwap完全攤薄估值分別為82.6億美元和25.8億美元,估值差距為3.20倍。如果我們看一下交易量,Uniswap處理了4490.4億美元交易,交易量比PancakeSwap和SushiSwap分別大高7.8倍和26.0倍。根據每個平臺收取的流動性提供商(LP)費用,Uniswap和SushiSwap的市銷率(PS ratio)分別為15.12和6.7。這意味著在收取相同數量的LP費用的情況下,投資者認為Uniswap的價值比Sushiswap高2.26倍。

由于SushiSwap一直在採取擴張的方式并擴大其產品線,PS比率的差異也可能意味著投資者可能看到SushiSwap在長期內有較高的可持續性風險。相比之下,Uniswap的相同風險可能明顯較小。

來源: TokenTerminal 和 DeFi Llama

價格分析

從我們的價格分析來看,有兩個要點:

UNI和ETH之間的價格變動有很強的關聯性

除了全球市場的波動之外,通貨膨脹和聯邦利率對定價的影響最大。

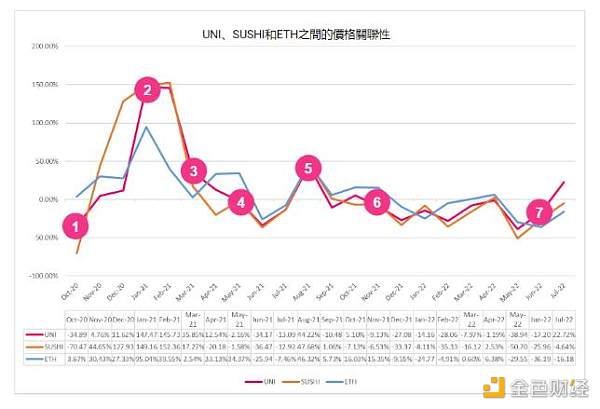

下圖說明了UNI、SUSHI和ETH之間的價格關聯性,以及一些需要注意的關鍵事件。

圖五 UNI、SUSHI和ETH之間的價格關聯性

以下為7件需要注意的關鍵事件:

2020年10月:UNI于2020年9月上線。

2021年1月:Uniswap 向其用戶空投了總供應量的4%;SushiSwap 宣布與 Yearn Financce 合併;ETH增長超過1千美元,全球市場創下新高。

2021年3月:隨著UNI V3主網上線,UNI 達到了 42.88 美元的峰值;SUSHI 達到了 16.26 美元的峰值,并透露了流動性池代幣的獎勵分配;ETH價格首次飆升至4000美元以上。

2021年5月至7月:華爾街預測通貨膨脹會同比增長5%,拖累加密貨幣和全球市場。

2021年7月-9月:加密貨幣市場的反彈由ETH倫敦硬分叉 (Ethereum London Hard Fork) 的實施和通脹表現好于預期引發至9月初。在2021年9月,UNI 和 SUSHI 分別達到了迄今為止的最高價格 31.05 美元和 15.18 美元,沒有跟隨 ETH 在 2021年11月的上漲。 ( 注:ETH在2021年11月達到歷史峰值 4815 美元)

2021年11月:整個加密貨幣市場一直在經歷下行週期。

2022年6月:Uniswap Labs收購 Genie, 第一個NFT 聚合平臺。

總結

盡管宏觀環境黯淡,熊市里陰云密布,但Uniswap繼續促成無數次交易,對早期采用者來說,這證明了UNI的藍籌地位。展望未來,像UNI這樣的藍籌資產或其他哪些正在崛起的 Altcoins 將引領下一個牛市? 這一點值得商榷。盡管如此,隨著 Uniswap Ventures 的推出和 NFT 聚合平臺的加入,我們相信Uniswap已經做好準備,奠定了在加密貨幣經濟里的長期發展基礎。

Tags:UNISWAPUniswapUSHINew Community Lunazkswap幣最新消息uniswap幣最新消息TUSHI幣

1.金色觀察 | Bankless:過去6個月哪些DeFi協議是盈利的關于2022年熊市的一個明確主題就是對各領域加密貨幣基本面的關注與日俱增,尤其是DeFi.

1900/1/1 0:00:00邁阿密將推出城市加密貨幣MiamiCoin:邁阿密將在6月8日上線城市加密貨幣MiamiCoin。代幣發行商CityCoin表示希望在不久的將來,每座城市都有自己的代幣.

1900/1/1 0:00:00出品:虎嗅科技組 作者:周舟 騰訊,將中國NFT行業的“遮羞布”,狠狠撕開。2022年7月20日,一則消息震動了區塊鏈行業:騰訊將關掉幻核,而后者是國內最大的NFT平臺之一.

1900/1/1 0:00:00趣鏈是中國區塊鏈企業中的佼佼者,那它的產品構架是如何圍繞區塊鏈構造的呢?中國區塊鏈產品的演化,基本從原來單一的技術解決方案服務慢慢針對不同業務人群、業務形態進行了分割,從趣鏈的產品上看.

1900/1/1 0:00:00原文作者:水多多|zkSync 我可以把你比作夏日嗎? 你的可擴展性和安全性更高。狂風確實震撼了五月親愛的心靈, 夏天的租約日期太短了.

1900/1/1 0:00:00原文標題:《30 歲的元宇宙》文章作者:3bodycapital文章編譯:Block unicorn反對元宇宙概念的最大爭論之一是,這是不切實際的期望的另一個例子,花哨的技術在概念上很好.

1900/1/1 0:00:00