BTC/HKD-0.45%

BTC/HKD-0.45% ETH/HKD-2.24%

ETH/HKD-2.24% LTC/HKD-2.61%

LTC/HKD-2.61% ADA/HKD-0.34%

ADA/HKD-0.34% SOL/HKD-1.67%

SOL/HKD-1.67% XRP/HKD-2.7%

XRP/HKD-2.7%前言:過去10年,美聯儲向市場注入大量廉價信貸和資金,盡管這段時期美國經濟高速增長,但長期來看,這種人為地延長商業周期將會帶來一場災難。如今,美聯儲無法再為習慣低利率和廉價信貸的市場提供大量支持,而比特幣或許會在美聯儲的持續降息以及大量印鈔中獲益。

2008年后的美國經濟

為了調控經濟,政府一般會用到兩種方案:調整財政政策或者貨幣政策。

貨幣政策常用的工具有:降低利率、擴大或收縮貨幣供應、向銀行提供流動性。財政政策常用的工具有:調整稅收、政府購買等。

2008年全球金融危機爆發時,美聯儲迅速采取行動,通過量化寬松啟動了第一輪貨幣擴張,這一舉動也是在向金融機構發出信號——央行將作為最后的買家。

USDT 7年增發報告:期間共計印鈔340次 銷毀184次 凈印鈔量達212.88億枚:Tokenview鏈上數據監測:自2014年第一次印鈔至2020年12月31日7年間穩定幣USDT流通量從0增長為210.66億枚,目前已占總發行量252億的83.6%。期間共計印鈔340次,308.15億枚,銷毀184次,95.27億枚,凈印鈔量達212.88億枚,按照日前6.53 CNY/USDT的價格,共計價值1390億 CNY。2019年共計凈印鈔20.04億枚,2020年共計凈印鈔164.04億枚。[2021/1/4 16:23:06]

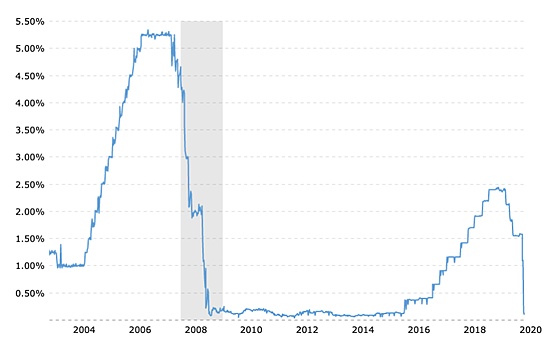

在危機期間為了激勵銀行信貸,美聯儲將基準利率從5%降至0%,要知道,大幅降低利率是激勵金融機構的一個好方法。

十一月Tether新增印鈔約合24.2億USDT:據Tokenview區塊瀏覽器數據顯示:十一月份Tether新增印鈔約24.2億USDT。其中以太坊上印鈔數量約13.2億,波場鏈上印鈔約11億,在發行方面,共計流入6家交易所,按流入量排名分別為Bitifinex-11.2億枚、Binance-1.27億枚、Nexo1300萬枚、Huobi-574.2萬枚、Poloniex-10萬枚。當前USDT總市值已超過190億美元[2020/12/3 22:58:22]

直到2015年12月,美國基準利率還保持在0%附近。歷經9年的不斷降息,美聯儲終于開始提高利率,到2018年12月利率達到2.5%。然而沒想到,從2019年12月開始,短期融資市場出現壓力,這迫使美聯儲再一次走上降息之路。

11月Tether新增印鈔12次共計20.2億USDT:據Tokenview區塊瀏覽器數據顯示,11月Tether新增印鈔12次,共計20.2億枚USDT。其中9.2億在以太坊上增發,11億在波場上增發。

而USDT在以太坊和波場鏈上的持幣前5名也分別由Binance和Huobi占有,其中Binance在以太坊和波場上合計占有4.53%的比例,Huobi在以太坊和波場上合計占有8.59%的比例。[2020/11/23 21:48:12]

2020年3月,利率回到0%的水平,第四輪量化寬松開始了——美聯儲將提供4萬億美元流動性以穩定金融市場。美聯儲提供的流動性影響著全球市場,從股票到房地產,到處都能看到印鈔和廉價信貸的效果。

近一周Tether新增印鈔1.2億USDT:據Tokenview穩定幣數據監測,截至今日9時,近一周Tether新增印鈔1.2億USDT,環比下降77.79%。通過Tether Treasury新發行了1.07億USDT,環比下降64.77%;Treasury地址余額剩2.7億USDT尚未發行。已發行的USDT中有1902萬USDT流入了幣安、火幣等4家交易所。[2020/4/14]

每當經濟出現減速,金融機構知道美聯儲一定會降低利率并承諾購買他們的債券,2008年那次就是這樣。金融行業非常依賴印鈔,以至于當利率超過2%的門檻時,資本市場就開始有壓力。

回看當下,隨著全球衰退的跡象越來越明顯,同樣的策略會奏效嗎?

(畫門一般的美國基準利率)

比特幣的機會

由于這十年來美聯儲過于輕率地實施貨幣政策,使得該政策的效果越來越差。

前不久,在美國宣布新一輪量化寬松和降息后,資本市場卻繼續下行。這很反常,可以說,市場參與者發出了一個罕見的信號——延續同樣的貨幣政策,無法為放下的經濟帶來顯著效果。

到了3月25號,美國參議院通過了2萬億美元的經濟刺激方案。也就是說,救助經濟的財政政策和貨幣政策都已經用上,美聯儲接下來只能坐等市場反應。而這,將給比特幣帶來莫大的機遇。

全球經濟之所以演變成今天這種局面,是因為當初的經濟繁榮是被廉價的信貸人為延長的。在比特幣經濟中,沒有任何一個實體有印鈔機的權力。

經濟情緒純粹是供求關系的結果。正如奧地利學派的主張一樣,經濟有它自己的起落規律。與這種自然循環作斗爭,人為地延長上升周期,當崩潰來臨之時,必將帶來災難。這似乎就是當下的經濟市場正在發生的事情。

比特幣的基本經濟框架只有在大眾達成共識的情況下才能改變,而這種情況發生的概率非常小。隨著經濟陷入混亂,美聯儲無法進一步干預,這為比特幣這樣的資產創造了一次完美機會,因為它不依賴當局的運作而繁榮。

2018年年底,美股以全年下跌6.6%收尾,而比特幣卻比年初下跌了73%。那時就有人說,比特幣已走到熊市尾聲,應該做好起飛的準備。

在經濟疲弱、人人都在大量套現的情況下,散戶或機構投資者不太可能配置比特幣。零售業需要現金才能生存,金融機構更愿意使用相對安全的投資工具。

過去一個月,比特幣與標準普爾500指數(美國經濟晴雨表)呈現正相關趨勢。兩周前,這種相關性達到了0.6的歷史高點,這意味著比特幣有60%的時間與股市同步波動。

(比特幣與標普500指數的關聯度已達到歷史新高)

毫無疑問,股票是高風險資產,這也表明,投資者也將比特幣歸為高風險資產。

這并不意味著比特幣失去了機會。

危機之下,ZF往往會被賦予比以前更大的權力,他們不會放棄這種權力。隨著越來越多人意識到這一點,作為去中心化支付協議的比特幣將在這種情況下找到新的生命。

從目前的情況看來,比特幣還會經歷一段漫長的價格抑制期。但這仍然是對未來高通脹的一種對沖,這很難得,因為很多現有資產都沒有這種作用,不遠的將來這會成為比特幣不可比擬的優勢之一。

(原文來源:cryptobriefing 編譯:Masaka)

密市場風險釋放相對充分,BTC或已見底;長期來看,BTC走牛是必然;投資者應該堅持價值投資,長期投資.

1900/1/1 0:00:00在經過3月12日-3月13日“黑色星期四”的暴跌后,很多人都一度開始懷疑比特幣。但經過近三周的調整,比特幣最近好像又回來了.

1900/1/1 0:00:00大方向周線級別,目前價格仍處于17年牛市頂點與19年小牛頂點連線的下降趨勢線,以及17年周線拉升突破回踩低點與19年3000-4000區間盤底低點的上行趨勢線.

1900/1/1 0:00:00近日,韓國N號房事件沸沸揚揚,也令加密貨幣久違的以正面形象出現在大眾的視野中。據悉,參與犯罪的涉案人員通過比特幣和門羅幣等加密貨幣來進行交易,給予了利用加密貨幣的可溯源性捉拿涉案人員的機會.

1900/1/1 0:00:00比特幣的區塊獎勵減半,提醒了人們它的稀缺性。盡管比特幣過去已經面臨兩次減半的事件,但第三次減半即將在一個多月的時間內完成.

1900/1/1 0:00:00這場蔓延全球的新冠疫情已經影響了加密貨幣的價格。但還有一個問題也值得思考:這場流行病對用戶活躍度來說有什么影響?既然現在用戶們都呆在家里,那么他們對區塊鏈是趨之若鶩還是避之唯恐不及呢?為了得到這.

1900/1/1 0:00:00