BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD-0.49%

ETH/HKD-0.49% LTC/HKD-0.36%

LTC/HKD-0.36% ADA/HKD-0.23%

ADA/HKD-0.23% SOL/HKD+1.17%

SOL/HKD+1.17% XRP/HKD-0.72%

XRP/HKD-0.72%來源:Bankless

作者:Ben Giove

摘要:Layer1、CeFi銀行、VCmen都開始飛速下降,所以......下一個是誰?

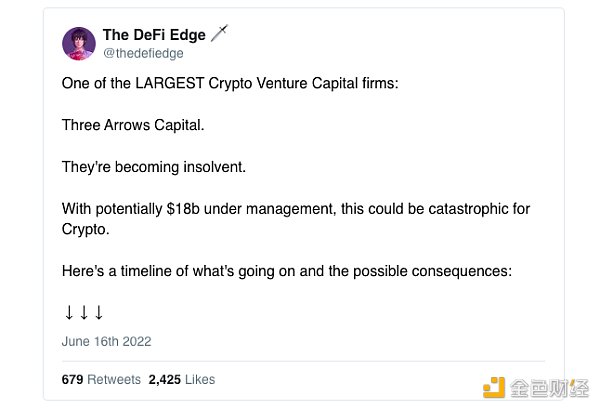

熊市正在對整個加密貨幣領域造成嚴重破壞。價格下跌很糟糕。主要的行業參與者正在祭壇上自焚。Crypto Twitter 上的市場情緒就像在葬禮上接受休克療法一樣。Terra和Celsius在幾天之內就被市場力量暴露并開膛破肚。現在,三箭資本(3AC)也面臨破產。

外面很粗糙,壞演員正在被淘汰。這也意味著現在是 DeFi 的開放季節——沒有人是安全的。加密貨幣繼續快速下降,宏觀經濟警報每天響起,數十億美元的加密貨幣業務從 Twitter 舉報人轉為破產,不到一秒鐘的時間。當一切都在我們面前炸開時,你可能會問…… “Is DeFi Ded?”“DeFi Ded 了嗎?”

DeFi 的現狀

讓我們看一些鏈上性能指標,以評估 DeFi 今天的位置,以及自熊市以來流動性和活動收縮的程度。

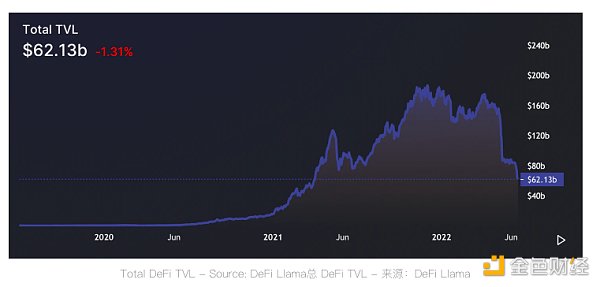

總價值鎖定 (TVL)

多鏈 DeFi 的總 TVL 為 $62.59B。這比 2021 年 12 月達到的歷史高點 $186.8B 下降了 66.5%。這種下降是由于廣泛整合的資產(如 ETH 和 wBTC)的下降,以及可能歸因于壓縮的資本外流產量。

DeFi借貸協議Timeswap已上線Polygon zkEVM:7月21日消息,DeFi借貸協議Timeswap在推特上表示,已上線Polygon zkEVM。

據悉,Timeswap已部署至 Polygon、以太坊、Arbitrum One和Mantle Network。[2023/7/21 15:51:02]

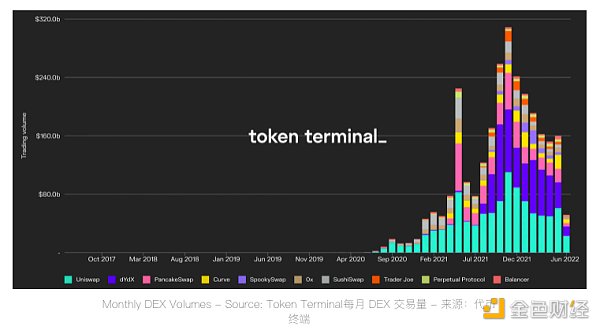

DEX體量

月度 DEX 交易量遠低于 2021 年 11 月 21 日的峰值 $308.6B。2022 年 6 月的交易量目前有望達到 $103.3B。這將代表 10 個平臺樣本集的 66.2% 下降。由于交易活動和價格升值高度相關,這種下降趨勢可能歸因于過去幾個月的市場疲軟。

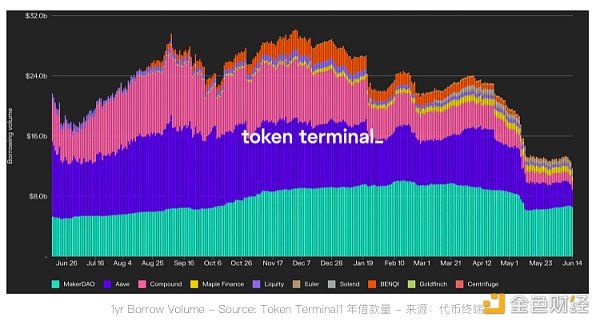

借入量

借貸量——衡量借貸協議中未償債務的價值——目前為 5.1B 美元。這比 2021 年 12 月 21.1B 美元的峰值下降了 75.3%。對貸款杠桿的需求下降是當前看跌氣氛的直接因素。

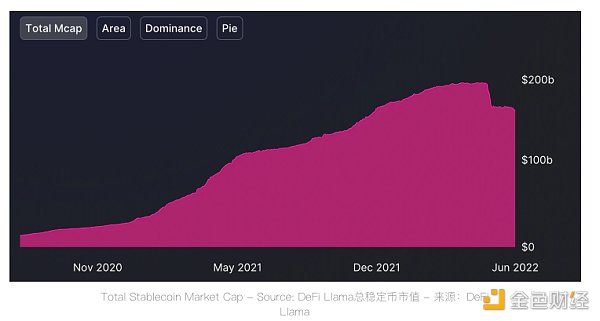

穩定幣供應

目前為 1567 億美元。這比 2021 年 5 月的峰值 1889 億美元下降了 17.1%。這種下降恰逢 UST 的崩盤,其峰值時的市值超過 $18.7B。這導致其他穩定幣(例如 USDT、BUSD 和 DAI)的供應收縮,因為持有者在恐慌中贖回了資產。

DeFi 概念板塊今日平均跌幅為2.58%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為2.58%。47個幣種中12個上漲,35個下跌,其中領漲幣種為:GXC(+23.97%)、HOT(+10.28%)、IDEX(+8.90%)。領跌幣種為:YFV(-11.44%)、COMP(-10.79%)、LINK(-8.44%)。[2021/4/25 20:55:18]

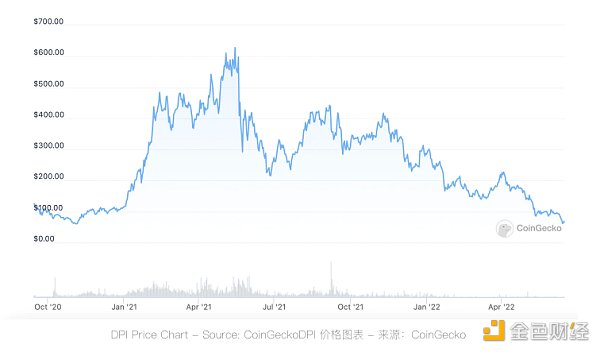

代幣價格

DeFi 代幣已從 2021 年春季的歷史高點跌落。DPI——按資產管理規模 (AUM) 計算的最大 DeFi 指數——已從 656.49 美元的峰值下跌了 90.3%。它目前的交易價格為 63.45 美元。

除了這些廣泛的市場弱點之外,通貨膨脹的代幣獎勵加劇了 DPI(持有一籃子 14 個 DeFi 代幣)的下降。許多 DPI 成分股提供積極的流動性挖掘計劃,這些激勵措施在當前市場條件下的吸引力要小得多。

要點:

資本正在離開生態系統。用戶交易減少,借貸減少。穩定幣被數十億美元兌換成可怕、骯臟的法幣。這一切都隨著 DeFi 代幣繼續貶值市場價值而發生,而全球經濟進入了它自己更大、更壞的熊市。劇透警報:DeFi 正處于顯著收縮期。

現在我們對 DeFi 歷史上第一個顯著收縮期的程度有所了解,我們可以深入探討價格下跌的一些根本原因以及相關的鏈上活動放緩。

收益率的反身性

收益率具有高度自反性。這是由于價格行為和鏈上活動之間的相關性。

OKEx CEO:本周OKEx將會上線更多YFI旗下的DeFi Voltron產品:12月8日,OKEx CEO Jay Hao發推稱,本周OKEx將會上線更多yearn.finance(YFI)的DeFi Voltron產品。

注:DeFi Voltron是由YFI創始人Andre Cronje及yearn.finance核心貢獻者開發的一種自動化效率很高的機器人服務。[2020/12/8 14:36:08]

隨著更廣泛的加密市場在 2020 年底及以后反彈,協議使用、流動性和杠桿率隨之飆升。這種增加的使用量也導致更高的收益率,因為流動性提供者賺取了更多的掉期費用,借貸市場的存款利率上升,以及以代幣計價的激勵措施價值增加。收益率的增加導致更多的資金流入 DeFi。Degens 和農民對利用通常達到四五位數以上的 APR 感到高興。

有人稱之為烏托邦式的良性循環。其他人只是稱之為貪婪。問題是:反身性是雙向的。隨著價格下跌,鏈上活動也隨之下跌。這導致收益率同步下降,并推動了流動性外流。當回報較低時,在 DeFi 中部署資金的吸引力會降低,而現在回報看起來很丑陋。

屈服壓縮是真實的。Compound 和 Aave 上穩定幣的存款利率(在 0.7-1.7% 之間)目前低于國庫券的收益率,而國庫券是期限最短的美國國債。

即使聯邦政府可以提供比 DeFi 更好的交易,用戶可能會覺得他們沒有得到適當的補償,因為他們因參與去中心化金融的前沿經濟而帶來的巨大風險。

過度依賴流動性挖礦

整個行業對流動性挖礦的過度依賴加劇了 DeFi 活動和價格的收縮。Degens 可能認為流動性挖礦是金融的游戲化,是 DeFi 的一大勝利,但這種做法已經包含了一個刺激不可持續增長的貨幣激勵系統,需要改進。

觀點:DeFi最終會成為一個吸收所有閑置資產的流動性黑洞:盡管DeFi多年來一直受到黑客攻擊,但創新者和投資者對這個加密子行業的信心仍在繼續增長。一位關注以太坊的著名投資者Arthur最近在推特上表示:“我在DeFi空間花費的時間越多,我就越認為DeFi最終會成為一個流動性黑洞,它將吸收所有閑置資產。如果你不想承擔持有BTC和ETH的市場風險,有很多方法可以實現市場中性收益。”(CryptoSlate)[2020/6/2]

LM 激勵計劃于 2020 年 7 月由 Compound 推廣,它為協議提供了一種非常有效的工具,通過使用原生代幣補貼收益來快速引導使用和增長,從而推動了 DeFi 的第一波采用。

盡管流動性挖礦作為一種短期增長黑客有效,但它有幾個重要的缺點。對于初學者來說,激勵計劃已被證明是吸引雇傭資本的磁石,因為一旦獎勵開始下降或收益率壓縮,流動性通常會從協議或 DEX 池中流出。

此外,流動性挖礦對獎勵代幣(幾乎總是協議自己的治理代幣)的價格施加了下行壓力,因為農民通過出售這種資產來實現收益。

反過來,這加速了 DAO 國庫的資本化,因為協議通常將其原生代幣供應的很大一部分分配給這些獎勵計劃。這減少了協議的資金跑道,并隨之降低了它對不利宏觀經濟條件的彈性——我們現在發現自己的情況就是這樣。

協議爆炸和漏洞利用

隨著熊市繼續其圣經大屠殺,許多事件損害了信任并突顯了 DeFi 固有的主要風險。

迄今為止,最突出的Terra 的內爆。

您可能聽說過,Terra 的 UST 穩定幣及其鑄幣稅代幣 LUNA 在 5 月都崩盤了,UST 脫鉤、LUNA 過度膨脹。結果是在短短幾天內價值崩盤了 99.9%。根據每個代幣的峰值市值,這代表了投資者價值的總損失約為 59.8B 美元。這只是新西蘭的GDP,就像山霧中的奇異鳥一樣消失了。?

HelloEOS梓岑:DeFi首先需要證明自己不是一劑藥:HelloEOS創始人梓岑4月20日發文稱,DeFi是一個未經歷長時間的安全攻防對抗檢驗的新生態,逃不開各種未知,包括黑天鵝。Uniswap和Lendf.me相繼受到攻擊,帶來了對DeFi更尖銳的拷問,如果不能保證開源系統的資金安全,你甚至沒有能力證明自己不是一劑藥。DeFi在證明自己真的是一場變革之前,至少需要擺脫暴雷陰影。[2020/4/21]

UST 死亡螺旋蔓延蔓延到其他 Terra 協議,例如 Anchor,這是一個貨幣市場,對 UST 存款支付約 20% 的固定利率,作為“儲蓄賬戶”向用戶收取費用。該協議是所有 DeFi 中最大的協議之一,在其巔峰時期累積了超過 171.5 億美元的 TVL。

除了協議內爆之外,在熊市開始之前,DeFi 也受到了黑客的蹂躪。僅在 2022 年,20 次攻擊就損失了超過 1.44B 美元的用戶資金,這已經超過了 2021 年損失的所有價值。這些攻擊的頻率和規模可能導致鏈上活動急劇下降,因為損失資金的前景,再加上收益率的壓縮,使得在鏈上部署資本的風險回報率降低了吸引力。

UST的破壞以及數十億美元的被盜資金,都在用戶之間對 DeFi 協議設計和安全性產生了深深的不信任。

現在我們了解了 DeFi 價格和活動為何收縮的原因,讓我們來探討一些重振該行業增長模式的潛在催化劑。?

可擴展性解鎖

到目前為止,為什么 DeFi 的采用僅限于一小部分急切的 degens 的主要原因歸結為——可擴展性限制。

盡管有喘息的機會,但以太坊的汽油費仍然如此之高,以至于它們定價了很大一部分潛在用戶。這不僅限制了可以構建的應用程序的類型,而且還鼓勵對已構建的應用程序進行不良的風險和頭寸管理。

例如:為了節省 gas 成本,處理少量資金的用戶被迫將資金集中在更少的協議上。這意味著他們無法隨心所欲地調整位置,甚至可能根本無法調整。想象一下下國際象棋,但走棋的次數是對手的一半。這是你在 CeFi 平臺上的障礙。

雖然可擴展性問題不僅限于以太坊上的擁塞,當我們通過optimistic and zk-Rollups樂觀和 zk- Rollups 等解決方案發言時,解決方案正在以太坊上推出. 盡管該技術仍處于初期階段,但這些第 2 層 (L2) 網絡已經開始看到有意義的采用和交易量。Arbitrum 和 Optimism 已經成功地在 TVL 中吸引了 1.2B 美元的總和,而使用 Starkware 的 StarkEx 構建的 dYdX 現在是體積最大的永久 DEX。

通過為用戶提供更便宜的交易費用和近乎即時的半確認,L2s 不僅極大地改善了用戶體驗和未綁定的平臺,而且將使新一波用戶大量加入 DeFi。

L2s 還為開發人員打開了一個新的設計空間。如今,這些匯總中的許多最受歡迎的應用程序都是在 L1 上構建不切實際的應用程序——例如衍生協議。與 dYdX 一起,GMX 和 Perpetual Protocol 等其他永久交易所以及期權協議 Lyra 和 Dopex 已成為各自網絡上交易量最大的一些平臺。

隨著這些可擴展性解決方案獲得牽引力、思想份額和流動性,我們應該會繼續看到無法在 L1 或 TradFi 軌道范圍內創建的新應用程序的構建。

因此,如果您認為 degens 和流動性挖礦很瘋狂,請等到您遇到 degen regens 及其對“金融工具”的定義。

非常真實的現實世界采用

另一個有助于重振 DeFi 的因素是我們難以捉摸的老朋友“現實世界的采用”。

盡管今天有數十億美元被鎖定在 DeFi 中,但其中大部分來自一小部分鯨魚和零售用戶。由于缺乏簡單的入職和監管問題,在這個精選的群體中,除了單產農業之外,幾乎沒有采用和使用 DeFi。

現在已經出現了無數的途徑,通過這些途徑可以讓更多樣化的市場參與者群體利用 DeFi,這反過來又推動了增長并為生態系統注入了新的流動性。引進數萬億資金的道路正在鋪好。

例如:Maple Finance、Clearpool 和 TrueFi 等協議為機構提供了一種使用 DeFi 以合規方式獲得抵押不足的貸款的手段,使他們能夠從鏈上運營所帶來的交易成本降低和效率提高中受益。這些貸款協議已經大受歡迎,Maple 最近的貸款總額超過了 15 億美元。

雖然這些貸款已經在很大程度上擴展到了做市商和對沖基金等 CeFi 實體,但同樣的基礎設施最終可以被持有更多資本的傳統金融機構利用。

Aave ARC 等產品提供了列入白名單的 KYC 池,它為 TradFi 機構提供了另一個場所,讓 TradFi 機構希望將他們破舊、痛風的腳趾浸入鏈上經濟的水域——然后真正的DeFi戰斗將開始。

除了機構,我們還看到了現實世界企業利用 DeFi 的早期跡象。Goldfinch 是一種去中心化的信貸協議,已經為在尼日利亞、東南亞和墨西哥等市場經營的企業提供了超過 1.022 億美元的貸款。

這代表了 DeFi 可以擴大其用戶群、引入新資本并通過在現實世界中實際提供融資來展示其價值主張的另一種途徑。

UST(穩定幣)、Terra(UST 的第 1 層)、Celsius(CeFi 銀行)和三箭資本(Terra 的 VC)的快速連續燃燒絕不是自發的。傳染病在發現后的幾天內從病態的產品層迅速傳播到其上級組織,并產生了致命的后果。COVID會感到自豪。

最終,這些項目都沒有建立在以太坊上,也沒有一個是 DeFi 平臺。事實上,DeFi 提供的完全透明和開放的金融體系的價值主張從未如此清晰。

去中心化的一種是 NGMI。這個首字母縮略詞現在聽起來有點不同了。

下一個是什么?像 L2s 這樣的可擴展性解決方案意味著 DeFi 很快就會擁有吸引新一代用戶的帶寬。構建市場意味著開發人員可以自由地構建邊緣案例原型,而不是急于快速贏得模仿。DeFi 貸方正在與肉類空間業務交叉,以使這個千斤頂開箱即用。

這為數以萬億計的新資本涌入生態系統并推動它向前發展鋪平了道路。

是的,DeFi 可能很糟糕。

但它肯定不是 ded。

事實上,DeFi 做得很好。

原文鏈接:https://newsletter.banklesshq.com/p/is-defi-ded

Tags:EFIDEFIDEFTERnoodlefinanceBrainaut DefiDefiBoxOutter Finance

撰文:Lucy Harley-McKeown, The Block 編譯:麟奇,鏈捕手 無聊猿出現地悄無聲息,目前已發展成一種超越加密圈的現象級文化.

1900/1/1 0:00:007月14日,華為、騰訊、阿里巴巴、微軟、谷歌、亞馬遜等全球500+頂流的互聯網科技企業的CEO、Co-Funder、SVP、CTO、CFO等高層管理人員以及OKX、BitMex、Paradigm.

1900/1/1 0:00:00編譯:WebX實驗室 摘要:當前的加密貨幣低迷似乎不是未能兌現創新技術的承諾,而更像是跨資產類別的傳統金融去杠桿化.

1900/1/1 0:00:00在下行市場中,Aave、Compound等超額抵押借貸平臺因為抵押品價值始終高于債務,平臺與用戶資金始終是安全的.

1900/1/1 0:00:00此前,我們在文章《颯姐團隊 | DAO,可以在中國合法經營嗎?》中曾經提到過,依據中國現有的法律體系,境外盛行的DAO模式難以在我國合法落地,但這樣的一個想法確實有其獨到之處.

1900/1/1 0:00:00StarkNet正在為以太坊主網上的重置做準備。這篇文章介紹了他們目前對這種情況的看法,以及為什么要這樣做,和這么做會有什么影響。以下是全文內容。我們熱衷于分享有關狀態重置的信息.

1900/1/1 0:00:00