BTC/HKD+0.13%

BTC/HKD+0.13% ETH/HKD+0.37%

ETH/HKD+0.37% LTC/HKD+0.9%

LTC/HKD+0.9% ADA/HKD-0.86%

ADA/HKD-0.86% SOL/HKD+0.98%

SOL/HKD+0.98% XRP/HKD+0.59%

XRP/HKD+0.59%三箭、Celsius、Amber Group、其他巨鯨錢包都在 stETH 事件前后做了什么?

本文經 Nansen 授權,由 Odaily 星球日報譯者 Katie 辜編譯。

隨著前陣時間 stETH 脫錨事件的進一步發展,圍繞這一話題又涌出很多猜測。Curve 的 stETH/ETH 池不平衡,其中原因顯然可以追溯到 UST 脫錨。

Nansen 的本篇報告從 LUNA 爆雷講起,覆蓋其后發生的一系列加密百億巨頭們的“多米諾”倒牌,在了解了大規模交易 stETH 的錢包之后,深入研究了各個實體,并分析了它們的交易行為。結論包括:

stETH 是 ETH 的衍生品,嚴格來說,不需要與 ETH 進行同等交易(即 1:1 ETH 掛鉤);

stETH 價格仍在變化,這為其他人以低于 ETH 的價格購買 stETH 創造了機會;

大部分時間里,stETH 一直與 ETH 交易(1:1),直到UST/LUNA 脫錨才改變;UST 脫錨發生后,Curve 池中 stETH/ETH 匯率降至 0.94。

stETH 脫錨重創 Curve TVL

在 UST 脫錨之前,stETH 與 ETH 的價格一直相對平等,UST 爆雷后,stETH/ETH 匯率開始低于 1:1,此后差距不斷擴大。

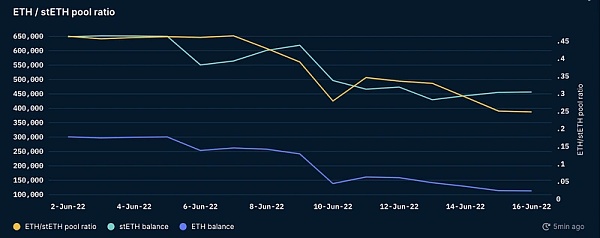

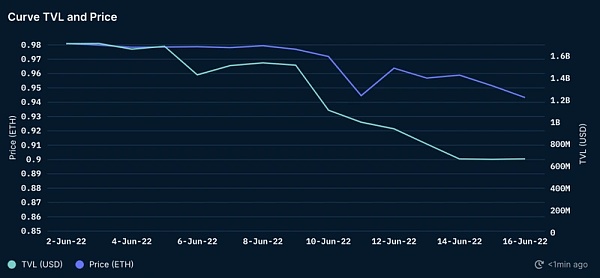

從 6 月 1-7 日,Curve 池中的 ETH/stETH 比率保持在相對穩定的 0.45,而 stETH 價格在 0.98 ETH。6 月 7 日開始出現 stETH/ETH 匯率降低的跡象,此時 ETH 余額減少,stETH 余額增加。

從 6 月 9 日到 6 月 10 日,ETH 和 stETH 余額都減少了超過 10 萬,因為 stETH 繼續以 0.97 的折扣交易。鑒于不穩定的宏觀環境,這導致用戶通過移除流動性和/或出售 stETH 獲得 ETH 進一步降低頭寸風險。流動性的損失和額外的拋售壓力對 stETH 造成了進一步的壓力,匯率在 6 月 11 日跌至低點 0.94。

盡管 6 月 12 日 stETH 匯率略微恢復到 0.96,但由于 Curve 池轉賬持續流出,持幣者信心仍然很低。Curve TVL 在短短兩周內就損失了近 10 億美元。

大額贖回早于下跌 4 天前

為了了解是什么原因導致 stETH 相對于 ETH 的價格下降,我們研究了在 6 月份進行了大量 stETH 轉賬的錢包。盡管第一次價格下跌發生在 6 月 7 日,但大量贖回從 6 月 3 日開始。

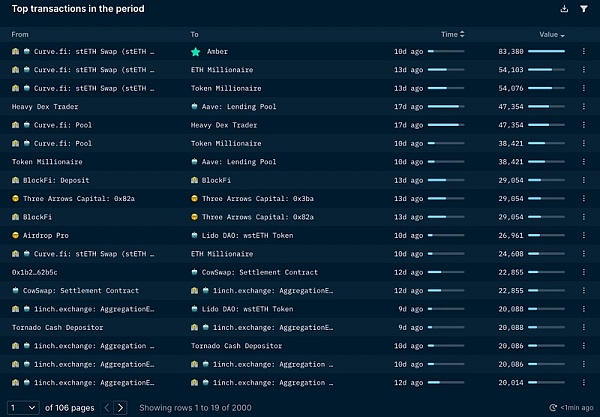

下面的圖表顯示了 6 月 1 日至 6 月 12 日期間 stETH 最大的交易。根據這些數據,我們分析了各個實體的頂級交易,主要發生在 6 月 3 日至 11 日。

Wing Finance和Ontology推出貸款平臺Inclusive Pool:Wing Finance和Ontology推出基于信用評分的貸款平臺Inclusive Pool,使用OScore的技術(基于本體的DeID構建的去中心化信用評分系統)。該系統旨在提高DeFi生態系統內貸方和借方之間的透明度。(AltcoinBuzz)[2020/12/14 15:07:48]

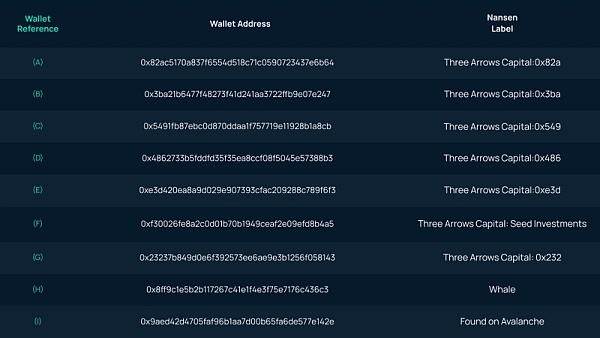

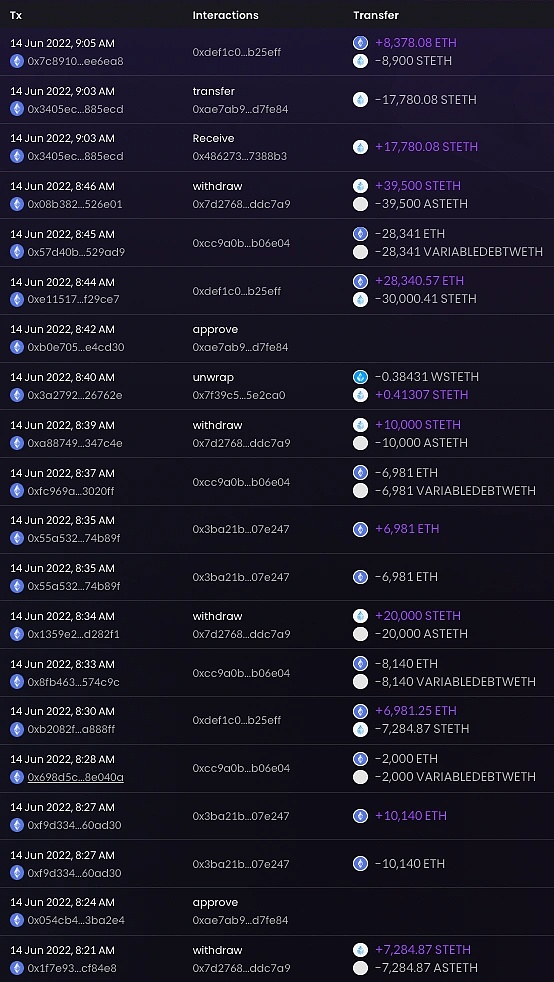

下表顯示了從 6 月 3 日到 6 月 11 日期間進行了大量 stETH 轉賬的前 11 個錢包,按時間順序排列:

加密資管平臺 Amber Group 在做什么?

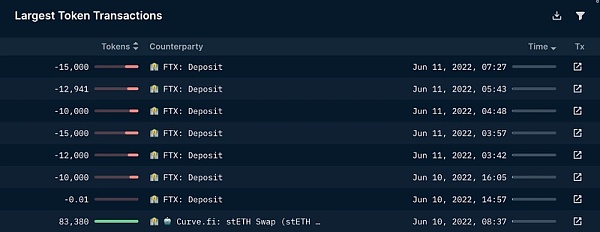

6 月 10 日 8:37(全文以 UTC 時間標準),Amber Group(0x12b5c9191e186658841f24319433c47278f68e075)從 stETH-ETH Curve 池中撤出所有流動性,共 83,380.47 stETH 和 26,733.52 ETH。當時,stETH 的價格是 0.96 ETH。由于 Curve 池的 ETH/stETH 比率為28%,Amber Group 很可能希望在更多 ETH 被抽干之前“留住”流動性。

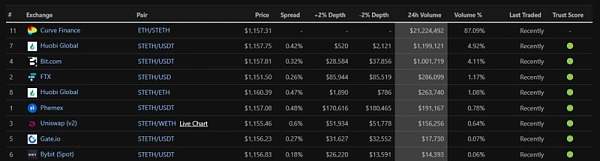

6 月 10 日 4:05 至 6 月 11 日 7:27,Amber Group 通過 6 筆單獨的交易共向 FTX 存款地址發送了 77941 stETH。考慮到 FTX 的 stETH/USD 市場的流動性非常薄弱,Amber 不太可能在公開市場上出售他們的 stETH。當時的訂單非常少,只要賣出 1.6 萬美元,價格就會下跌 2%,而在他們持有 stETH 頭寸時的市場價值約為 1.25 億美元。Amber Group 有可能與 FTX 達成了場外交易,或者他們只是試圖通過像 FTX 一樣的 CEX 掩蓋其 stETH 頭寸。

加密借貸平臺 Celsius

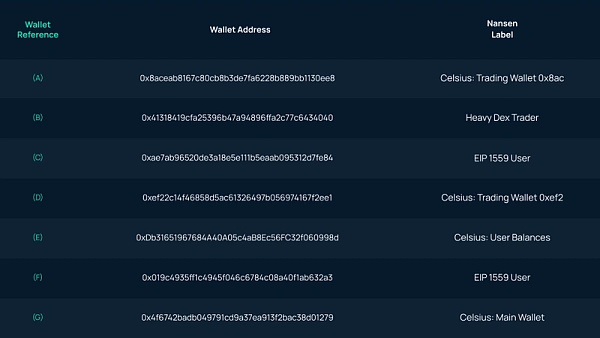

下文中要分析的錢包包括:

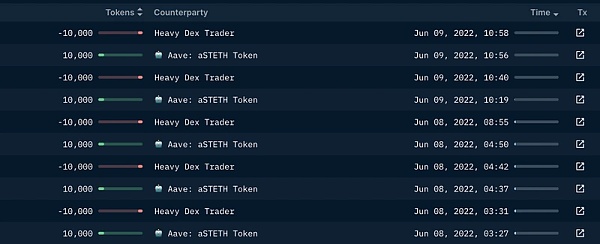

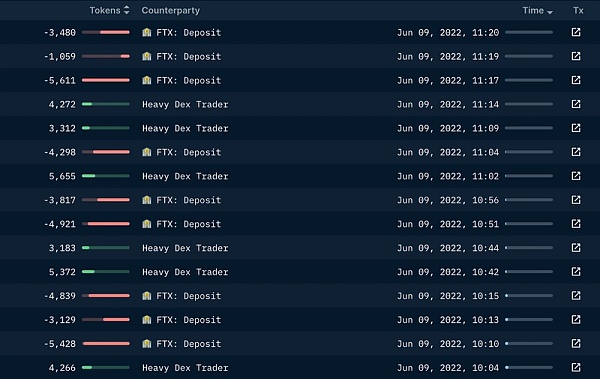

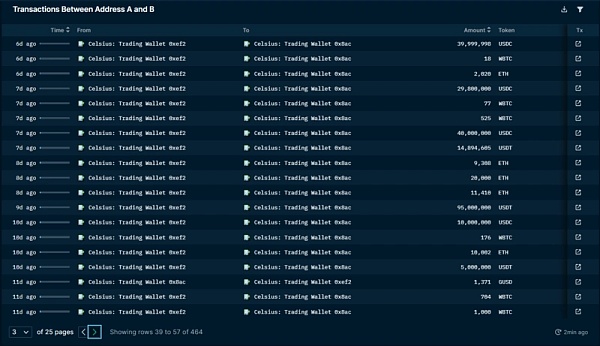

在 6 月 8 日至 6 月 9 日,Celsius 通過錢包 A 的多次交易,從 Aave 提取了總共 5 萬 stETH。資金被發送到錢包? A 的緊密交易方——?錢包 B,然后通過錢包 C,最終存入 FTX 存款,這可能是 OTC(場外)交易的信號。

在同一時間段,錢包 D 以 WBTC、USDT、USDC、DAI 的形式向錢包 A 發送了額外的資金。這些資金要么用于增加質押品,要么用于償還 Aave 和 Compound 的債務。

yearn.finance創始人澄清:我有38.57萬枚UNI,但不想成為代表:針對此前關于yearn.finance創始人Andre Cronje表示希望成為Uniswap代表并影響協議治理一事,Andre Cronje在推特上進行了澄清,他表示:似乎有些誤會,我其實不想要成為代表。我只是認為,Uniswap幾乎不可能真的可以收集到1000萬個有價值的代幣投票,所以就提出了要去做代表的建議,我可能整天都在發一些垃圾內容,但我的確擁有38.57萬枚UNI代幣。[2020/9/21]

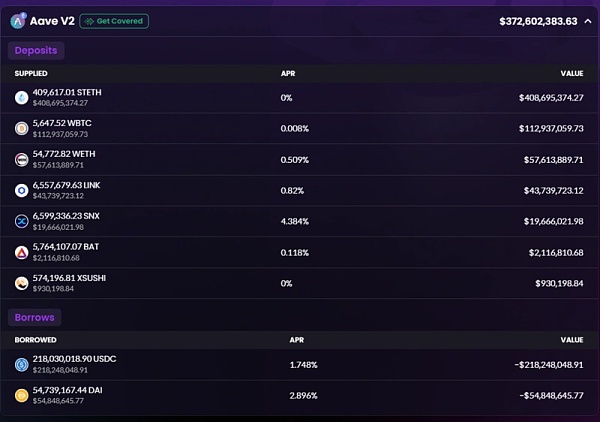

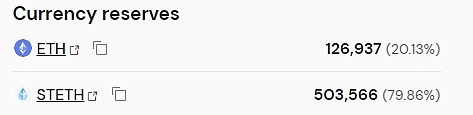

考慮到市場波動性和滿足客戶贖回需求,Celsius 可能面臨流動性問題。隨著 stETH-ETH Curve 池的枯竭和流動性枯竭,Celsius 將沒有足夠的流動性退出其 stETH 頭寸。在以太坊合并后的 6-12 個月內,stETH 無法兌換 ETH,唯一可以交易 ETH 的中介是二級市場。由于 40.9 萬 stETH 存入 Aave,而 Compound 中只剩下 12.7 萬 ETH,Celsius 無法在不產生滑點損失的情況下“卸去”鏈上的 stETH。此外,與 Curve 池相比,CEX 的流動性和交易量微不足道,因此不可能通過 CEX 進行拋售。

此外,在 6 月 8 日至 12 日期間,Celsius 使用錢包 A 從 Compound 和 Aave 借入 USDC 和 USDT,并將資金發送到?錢包 E,可能是為了應付贖回。總計 5950 萬美元的 USDC 和 200 萬美元的 USDT 是在鏈上借入的。錢包 A 也取出了11.25 萬 ETH,并將其發送給錢包 E。為了保持健康的貸款價值比,他們不斷從錢包 D 向錢包 A 發送資金來償還貸款和補充質押品。

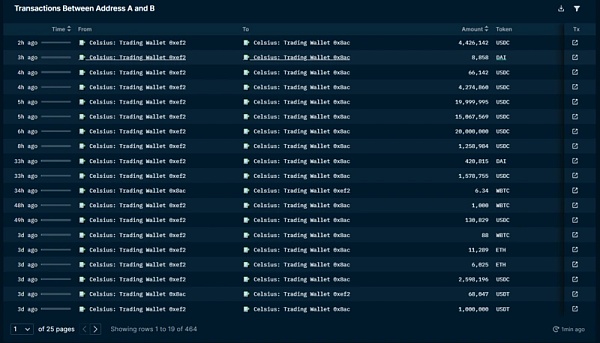

6 月 10 - 12 日:在 Celsius 平臺停止提款后,錢包 B 一共向錢包 F 發送了 10.89 萬 ETH,該錢包隨后向 0xfdc8eb4815e58152c956c367323b5e08d29f0438(FTX 存款地址)發送了相同的金額,隨后又轉到 0xc098b2a3aa256d2140208c3de6543aaef5cd3a94(FTX 地址)。

錢包 B 的這些資金來自于幾個錢包——錢包 A 的5.28 萬 ETH、錢包 F 的 4.2 萬 ETH、錢包 D 的 1.36 萬 ETH、0x07ce9e0375497c81c603c63f37ffbc03860c23f9 的 1400 ETH 和 0xe081abb7d9e327e89a13e65b3e2b6fcaf2eceb97 的 1000 ETH。

Matic Network的投資平臺OroPocket啟動 Open Finance協議:據官方消息,以太坊側鏈擴容方案Matic Network宣布OroPocket平臺啟動Open Finance (OpFi)協議,該協議建立在Matic Network網絡上。OpFi是一項金融技術協議,可在區塊鏈上托管現實世界資產,并且開發人員可在其上構建應用程序。[2020/9/2]

6 月 13 日 1- 2 時,錢包 B 還發送了總共 9000 的 WBTC 到 0x76a05277b81b9ca6c06c9ab4136116fc53e9c9e1(FTX 存款地址)。這些資金都來源于錢包 A。

截至 6 月 22 日,錢包 A 仍然是 ETH(包括 wETH 和 stETH)和 wBTC 質押品在 Aave 和 Compound 的第一貸款人/借款人,總質押價值近 10 億美元。目前,只要他們質押品價格不突然下跌 37%,他們的健康比率仍然相對強勁。在 Aave 上,健康率為 1.88(這意味著價格需要下跌 47% 才能被清算)。而 Compound 的市盈率為 1.58(這意味著價格需要下跌 37% 才能被清算)。

巨鯨錢包

除了上述實體,我們還查看了在 6 月 1 日至 15 日期間有大量 stETH 交易的巨鯨錢包,并將范圍縮小到 7 個關鍵錢包。

1. 錢包地址:xd275e5cb559d6dc236a5f8002a5f0b4c8e610701(DEX 交易大戶)

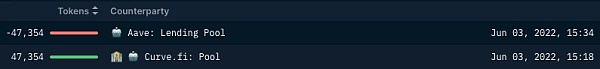

6 月 3 日 15:18,該錢包從 stETH-ETH Curve 池中取出了 47353 stETH 和 3991 ETH 的所有流動性。當時的比率為 0.978 stETH/ETH。不到 20 分鐘,錢包就把所有的錢存入了 Aave,用以補充質押品。6 月 10 日 13:40 至 6 月 13 日 15:54,錢包多次交易 ETH 和 stETH,凈賺 3421 stETH,最終全部存入其 Aave 貸款頭寸。這里似乎沒有任何惡意行為,該錢包只是把它們的流動性從 Curve 中取出來,存入 Aave 作為質押品,很可能是為了防止市場波動期間的清算。

2. 錢包地址:0xca2c8b7664fa4169bd85da72a968dab9b78f5882(Token 大戶),0x7ccd3befb83154b99c02f4dd5aec5dd76f1ee0b2(ETH 大戶)

6 月 6 日晚上 9-10 點期間,兩個錢包分別從 stETH-ETH Curve 池中取出所有流動性:54076 stETH/23515 ETH 和 54103 stETH/23489 ETH。兩個錢包仍然持有所有的 stETH,在從 Curve 中移除流動性時,stETH/ETH 比率為 0.978。兩個錢包都很可能希望避免池里的流動性不足,并決定先發制人地清除流動性。

2500枚BTC轉入Binance,價值2882.1萬美元:據Whale Alert數據顯示,北京時間08月25日20:47,2500枚BTC從多個地址轉入Binance交易所,按當前價格計算,價值約2882.1萬美元,交易哈希為:2930646b10ef6812b2aa9f3ec9155a67df01b9447523941dbf28e5ac7543f0e7。[2020/8/25]

3. 錢包地址:0x1b2382E16268c26F5dfC814a84ae156671362B5C,0x2E85891e813b9Bd72db0b9065414B9888D1FDFDD

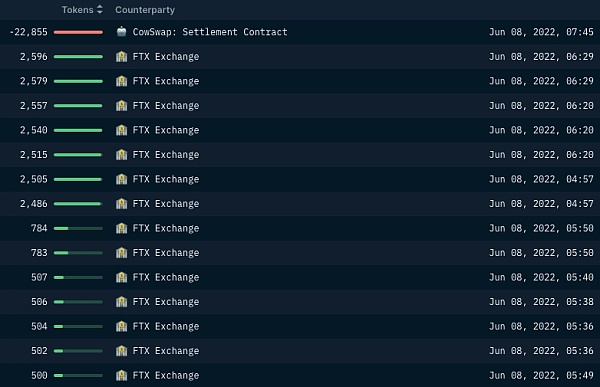

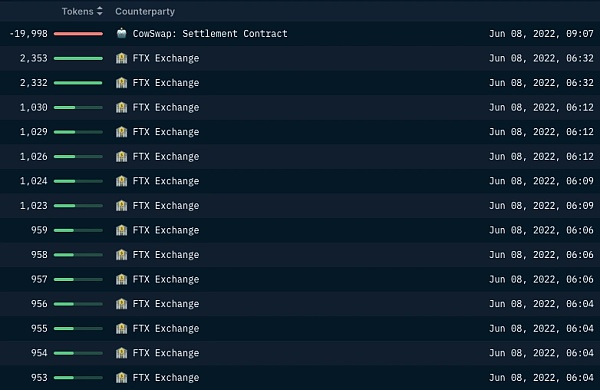

6 月 8 日 4:57 - 6:32,兩個錢包分別從 FTX 交易所錢包收到了 22855 stETH 和 19998 stETH。在 6 月 8 日 7:45, 0x1b 通過 Cowswap 將所有 22855 stETH 交換為 22323 ETH, 0x2E 通過 CoW Protocol 將 19998 stETH 交換為 19481 wETH。在接下來的兩天內,換回的 ETH 被發送到他們的 FTX 存款地址,錢包被清空。請注意,這兩個錢包都是從 FTX 添加 ETH 的,是全新的錢包。

4. 錢包地址:0xcde35b62c27d70b279cf7d0aa1212ffa9e938cef

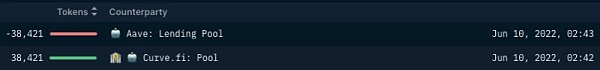

該錢包于 6 月 10 日 2:42 從 stETH-ETH 池中取出了 38,420 stETH 和 2,706 WETH 的所有流動性。隨后,所有的 stETH 資金被存入他們的 Aave 貸款,以補充質押品。6 月 10 日至 12 日間,他們開始通過償還 Aave 貸款進一步降低風險。

5. 錢包地址:0x5f8f52ddc15990a45ba5aab85dfd9fdfae11b661

該錢包于 6 月 10 日 17:23 將 24607 stETH 和 6689 ETH 的所有流動性從 stETH-ETH 池清除。錢包里仍然保留所有的 stETH。同樣,錢包的行為并不意味著任何可疑的跡象,可能是不愿意提供流動性,因為他們知道池中可能會耗盡所有 ETH。

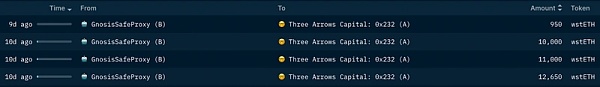

加密貨幣對沖資金——三箭資本

在 6 月 1 日到 6 月 11 日,我們看到共有 18050 ETH 從 3AC 轉移到 Deribit,其中大部分是在 6 月 7 日后交付的。這些 ETH 存款進入衍生品可能被用作額外的質押品,以保護 3AC 當前的頭寸或采取新的頭寸,從而對沖 3AC 當前的投資組合。

動態 | Nano與加密支付平臺CoinGate完成整合:據dailyhodl報道,加密支付平臺CoinGate今天宣布,其支付平臺已完成與Nano的整合,有超過40種法定貨幣可用于實時價格轉換。通過與CoinGate整合,Nano現已被全球4000多家商戶所接受。[2018/12/21]

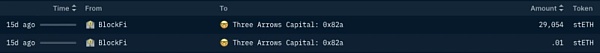

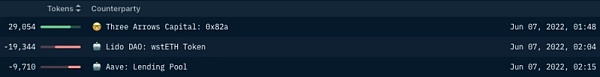

6 月 7 日 1:41,錢包 A 從 BlockFi 提取了一大筆的 29054 stETH,并直接將其發送到錢包 B。不久之后,收到的 9710 stETH 作為質押品存入了 Aave。

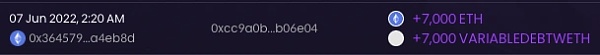

當天 2:20,3AC 變得更加謹慎,因為錢包 B 使用之前存放的 9709 stETH 作為質押,從 Aave 借了 7000 ETH。在 5 分鐘內,這 7000 ETH 被迅速發送到 3AC 的 FTX 存款地址,可能用于出售。該交易可能用于對沖 ETH 價格的下行壓力。

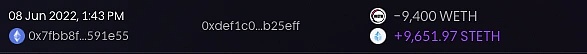

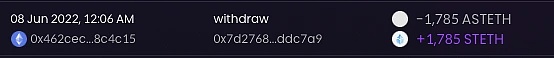

在 6 月 8 日,或許 3AC 仍然對他們的頭寸相當滿意。觀察到錢包 B 從 Aave 中取出 1785 個 stETH 質押品,錢包 E 在 0x Protocol 上用 9400 wETH 換成 9652 stETH。

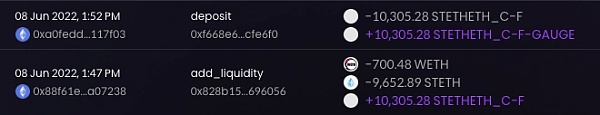

交易后不久,錢包 E 接著將 700.48 wETH 和 9652.89 stETH 存入 Curve stETH 集中池。

有趣的是,在 6 月 8 日 到 9 日之間,我們看到錢包 D 從 Nansen 上被標記為高活躍的錢包的(0x962fe6f349c320417e1992443c0852b1d95060f2)中接收了 2500 個 ETH,從 Deribit 接收了 1700 個 ETH;其中 4000 個被再次發送到 FTX。

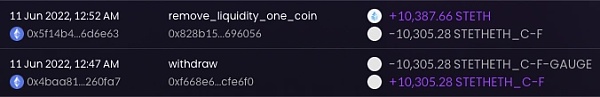

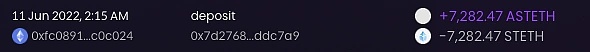

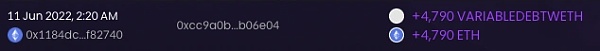

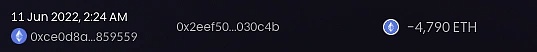

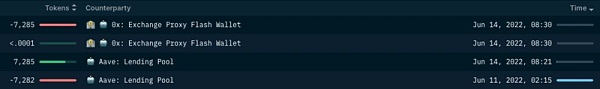

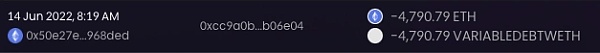

6 月 11 日,錢包 E 從此前 6 月 8 日添加的 Curve stETH 集中池中取出流動性,然后將 10387.66 stETH 發送給錢包? F,該錢包隨后將收到的 7282.4 stETH 存入 Aave 作為質押,并借入 4790 ETH,直接發送給 Deribit。

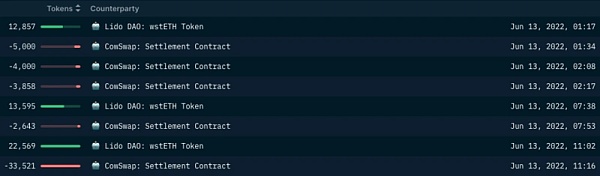

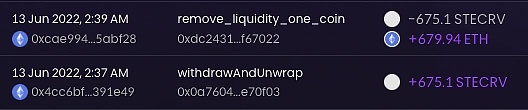

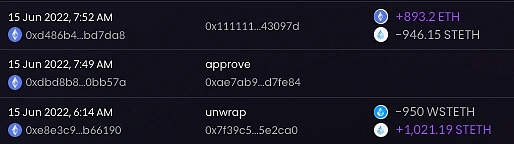

6 月 13 日,我們開始看到恐慌的跡象。錢包 G 開始 unwrap 它的 wstETH,并通過 Cow Protocol 出售,換取 wETH。僅該錢包當天在 Cow Protocol 上的 5 筆交易中以約 4.61 萬 wETH 換得 49022 stETH。

這些 wstETH 的很大一部分被確認來自于錢包 I,在 6 月 13 日至 14 日間,僅這個錢包就將共 3.46 萬 wstETH 轉賬給了錢包 G。

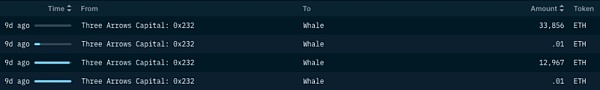

錢包 G 也從 Curve stETH 池中取出 675.1 steCRV 流動性,并交換為 679.9 ETH。有趣的是,錢包 G 也向錢包 H 發送了兩筆大額交易,錢包 H 被 Nansen 標記為“巨鯨”。steCrv 代幣代表 Curve stETH-ETH 池中的份額。

這兩筆交易中的第一筆是在 6 月 13 日 4:11 向 H 錢包轉賬 12967 ETH。在 17:35 左右,另一筆金額為 33856 ETH 的交易隨后被轉移到同一個錢包 H。

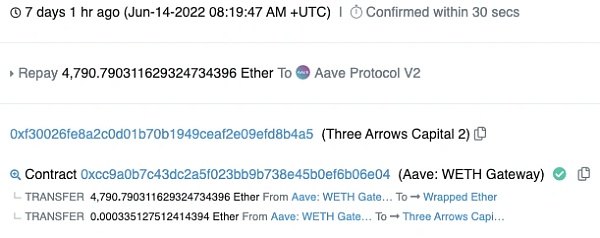

6 月 14 日,3AC 積極償還 Aave 的債務。

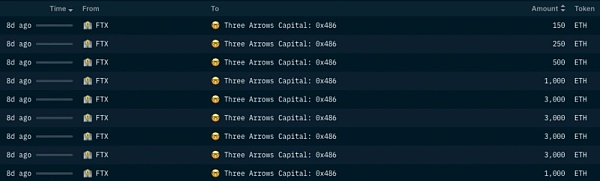

從 8:08 開始,錢包 D 在 9 筆交易中從 FTX 收到 1.495 萬 ETH。其中,4790 ETH 在 8:17 被轉移到錢包 F,然后在 8:19,他們被轉移到 Aave 償還貸款。

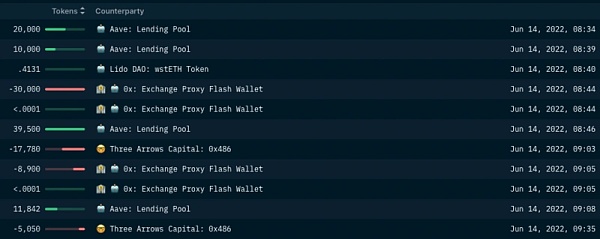

當天,錢包 B 和錢包 F 也在 Aave 上禁止 stETH 作為質押品,標志著他們的 Aave 頭寸結束。9:10,至少 88626 stETH 從 Aave 提出。

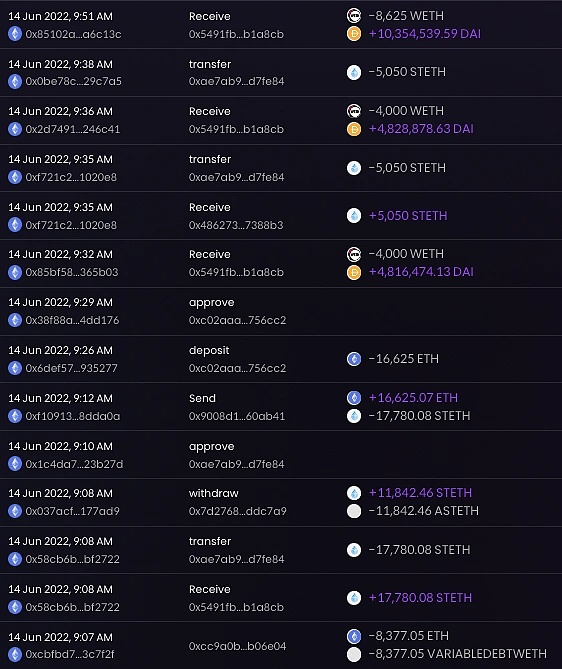

整個上午,我們觀察到錢包 B/C/F 從 Aave 中取出 stETH 質押品,并通過將他們擁有的 stETH(包括之前從 Aave 中取出的)交換成 0x Protocol 和 CoW Protocol 上的 ETH,從而清掉 stETH 頭寸。這些 ETH 的很大一部分同時被用于償還 3AC 在 Aave 上的貸款。隨后,錢包 C 將之前收到的 ETH 賣給了 DAI。

錢包 B 在 2 次交易中累計將 38900 stETH 交易為 36718 ETH;

錢包 C 累計將 17780 stETH 交易為 16625 ETH,用于交易 2000 萬 DAI;

錢包 F 用將 7284 stETH 交易為 6981 ETH。

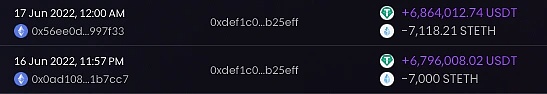

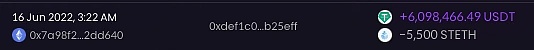

從 6 月 15 日起,我們觀察到 3AC 通過將代幣換成穩定幣來關閉其 ETH/stETH 頭寸。例如,截至 6 月 16 日,錢包 B 繼續出售錢包中持有的剩余 stETH,在 0x Protocol 上總計約為 1980 萬 USDT。

總結

總結

最近關于 stETH “脫錨”是熱門討論,但目前形勢的基礎在一個月前 UST 崩盤期間就已奠定。

在 Curve 上觀察 stETH 的主要流動性池可以看出,這段時間內出現了第一次較大的流動性下降,池中 stETH 和 ETH 的儲備嚴重失衡。Terra 最大的協議 Anchor 是大量的 stETH 的聚集地,隨著 Terra 最終崩潰,絕大多數在 5 月 7-16 日期間回到主網。5 月 8 日,一個單一實體將 7.47 萬 stETH 從 Terra 通過跨鏈橋轉回到主網,并將其大部分出售給 UST,可能是為了抵制 UST 的脫錨。后來的跨鏈活動很可能是由于擔心 Terra 崩潰和 stETH 被卡住,或是擔心由于鏈的安全性減弱而被抽干。

這增加了 stETH 的拋售壓力,反過來也可能促使 stETH/ETHCurve 池中的許多 LP 撤回其流動性,其中最大的是 3AC 和 Celsius,5 月 12 日共提取了價值 7.8 億美元的流動性(值得注意的是,盡管以 stETH 為主要形式從池中提取了大量流動性,但在此期間 3AC 和 Celsius 都不是 stETH 大賣家,也沒有保留大部分 stETH)。因此,其他一些在 Aave 上擁有(過度)杠桿化 stETH/ETH 頭寸的大型參與者試圖平倉,這些頭寸依賴于接近 1 的 stETH:ETH 價格比率,從而導致 stETH 面臨更大的拋售壓力。目前主要的 stETH Curve 池并沒有恢復,仍然保持著明顯較低的流動性和嚴重的 ETH/stETH 失衡。

在最近的事件中,從 Curve 池中撤資表明,許多人希望降低投資風險。如 Celsius 和 3AC 這類大玩家受到市場低迷的影響,這進一步加劇了 stETH/ETH 價格偏差。在 Celsius 這種情況下,保持流動性以滿足客戶的贖回可能是其首要任務。因此,他們必須擺脫對其他流動資產的依賴,同時通過償還債務來保護杠桿資產。暫停提款很可能有助于防止銀行擠兌,同時為 Celsius 提供時間來重新調整和管理其投資中的風險。

從鏈上數據中,我們觀察到 3AC 不太可能導致 6 月 9 日至 11 日期間 stETH 價格與 ETH 價格的顯著偏差,而似乎是這場“傳染病”的受害者。3AC 缺乏健全的風險管理,加上杠桿率過高,可以說是 stETH “脫錨”引爆的一顆炸彈。如前所述,直到 6 月 13 日和 14 日,3AC 才開始為 ETH 和穩定幣平倉其 stETH 頭寸,最有可能降低其風險和減少損失。

Tags:ETHSTETETstETHethylenediaminePersistence3X Short Tether Gold TokenstETH幣

頭條 ▌經濟日報:比特幣暴跌還需警惕歸零風險6月22日消息,經濟日報評論稱,頻繁暴跌下,比特幣投資風險已展露無遺。相較于6.9萬美元的高點,目前看似跌幅已深,但還需警惕清零風險.

1900/1/1 0:00:00轉自:老雅痞 在現代的數字世界中,信息交互不斷。但隱私對不同的人也意味著不同的東西。例如,有愿意出售個人數據的嗎?如果確實出售它,該交易是否會排除隱私權?近年來,許多形式的隱私問題引起了激烈的爭.

1900/1/1 0:00:00NFT市場經歷了短暫爆發后逐漸步入「冷靜期」。根據NFTGO 6月24日的數據,NFT市場總市值已由今年2月366億美元的高點跌至226億美元,跌幅超過38%.

1900/1/1 0:00:00據史料記載,無中生有,以少搏多,空手套狼,四兩撥千——一直都是人類最喜歡做的事情。因為這代表了智慧,代表了創造。動物只能向大自然進行一比一索取,而人類卻可以幫助大自然開出無窮無盡的盲盒.

1900/1/1 0:00:001.DeFi代幣總市值:379.62億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量:40.

1900/1/1 0:00:002022年6月7日,美國兩位參議員聯手提出一項針對加密領域的提出負責任金融創新法案(Responsible Financial Innovation Act ).

1900/1/1 0:00:00