BTC/HKD-5.59%

BTC/HKD-5.59% ETH/HKD-10.78%

ETH/HKD-10.78% LTC/HKD-11.3%

LTC/HKD-11.3% ADA/HKD-9.25%

ADA/HKD-9.25% SOL/HKD-8.12%

SOL/HKD-8.12% XRP/HKD-7.79%

XRP/HKD-7.79%DeFi 與 TradFi 的比較以及這對下一代創始人和資助者意味著什么。

熊市創造偉大的公司。

稀缺的資本和受抑制的市場需求相結合,迫使創始人和團隊在財政上變得節儉并專注于高價值活動。

人們經常將 Uber、Dropbox、Facebook 和 Airbnb 等公司視為熊市的成功案例,它們在 2008 年和 2009 年的全球金融危機期間都取得了長足的發展進步。

雖然熊市可能發揮了作用,但這些公司也受益于互聯網連接、移動和云計算的融合和擴散。

這從根本上降低了進入和客戶分布的門檻,使幾乎任何人都可以輕松創辦一家科技公司。

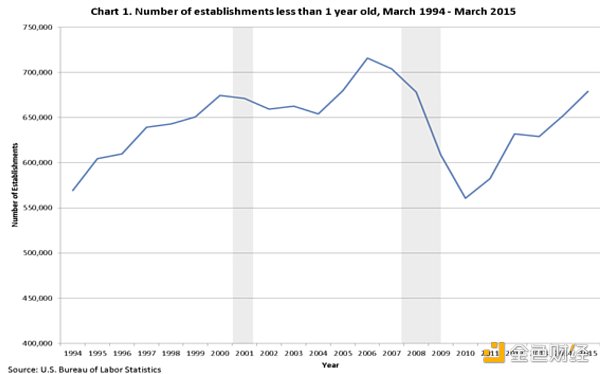

事實上,隨著市場的復蘇,我們不僅看到了企業創造的快速復蘇,而且還長期轉向了員工人數低于 250 人的小型公司(見下文)。企業基本上可以事半功倍。

觀點:俄羅斯加密礦商正加大部署采礦設備以滿足美國和歐洲需求:據Cointelegraph消息,俄羅斯加密貨幣商BitRiver創始人Igor Runets表示,該公司正在積極建設電力產能,以滿足美國和歐洲投資者日益增長的需求。據這位高管稱,BitRiver的數據中心的閑置產能已經用完,已經完全保留了未來18個月的所有電力。在此期間,公司預計將共同部署采礦設備,總采礦功率估計為1千瓦時。不斷增長的需求主要來自美國和歐洲,投資者將部分業務從中國、非洲和拉丁美洲轉移,以尋求更低的能源價格。但需求增加的主要原因是加密貨幣價格不斷上漲,創下新高。[2021/2/18 17:27:26]

企業創造快速復蘇,符合移動熱潮。

小企業事半功倍。

快進到今天,我們又陷入了另一個熊市。通貨膨脹正在飆升,我們正走向衰退,公共市場被摧毀,私人創業公司的估值下降的速度比受罰區的意大利足球運動員還要快。

再一次,隨著通貨膨脹飆升、客戶需求受到刺激、資本成本增加以及投資者變得吝嗇,創始人被迫收緊錢包——尤其是在給予創始人有利的估值方面。

觀點:美國新政府可能對比特幣進行更嚴格的監管:12月28日消息,前美聯儲主席Janet Yellen被提名擔任拜登政府的財政部長,近年來,Janet Yellen警告投資者注意比特幣,稱比特幣是“高度投機性資產”,而不是“穩定的價值儲備”。許多策略師和投資者表示,拜登上任后,該行業可能會受到更多的審查和更嚴格的監管。在線交易平臺eToro的美國董事總經理Guy Hirsch表示,隨著比特幣越來越受到關注,它也可能會受到監管機構的進一步審查。在不知道當局將如何在未來幾年內更嚴格地監管加密貨幣的情況下,市場很難以現在的速度繼續增長,尤其是在某些人擔心法規旨在遏制創新而不是促進創新的情況下。(thenationalnews)[2020/12/28 15:53:08]

但與 2008 年一樣,我們可能會再次看到一個新的資本效率高增長初創公司的出現。

上次我們看到這種情況時,直接面向消費者的應用程序和電子商務玩家成為贏家。

觀點:GBTC出售限制為比特幣長期看漲建立基礎:AMBcrypto發分稱,由于GBTC的出售受到限制,即持有期為6至12個月,這為比特幣的長期看漲建立了基礎,而這反過來又為機構構建了長期看漲的基礎。對于散戶交易員來說,對比特幣價格反彈的預期可能會擺脫弱勢手和機構,因為灰度將系統性地繼續購買更多比特幣。對于機構而言,在緊密受限的價格區間內進行高頻交易是有利可圖的,但獲利與否完全取決于成交量。進行高頻交易的巨鯨可能會遵循類似的策略,然而,這使得比特幣的價格停留在一個狹窄的價格區間,與股票和其他傳統投資選擇驚人地相似。[2020/12/17 15:27:38]

這一次,它可能是加密和 web3 初創公司。

由于區塊鏈基礎設施的力量及其開源開發和去中心化的文化,資本效率達到了新的高度。

市值——DeFi 與 TradFi

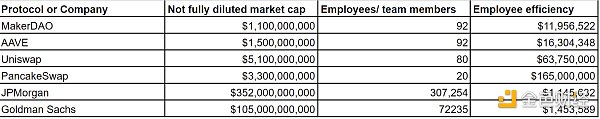

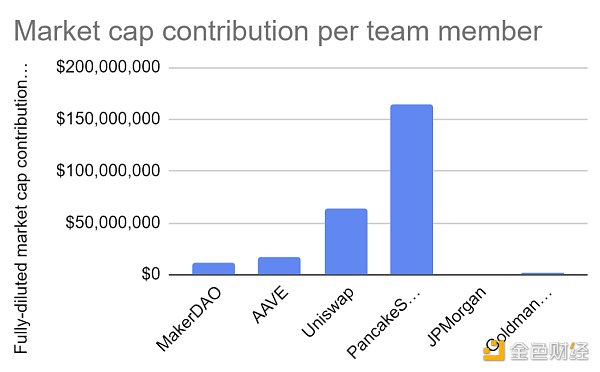

去中心化金融 (DeFi) 擁有眾多協議(將這些視為公司),至少在市值方面,它們比傳統金融 (TradFi) 同行具有更高的資本效率。

觀點:PayPal進軍加密貨幣領域或使BTC成為主流支付選擇:Cointelegraph今日刊文稱,若PayPal真的進軍加密貨幣領域,比特幣可能會成為主流的支付選擇。據此前外媒消息,美國支付巨頭PayPal將在未來三個月內首次推出加密貨幣直銷,PayPal還正在招聘加密貨幣及區塊鏈領域的專家。報道稱,雖然PayPal并未對上周的傳聞置評,但專家普遍對此消息并不意外。加密貨幣貸款平臺Celsius Network的創始人兼CEO Alex Mashinsky稱,接受數字資產只是意味著PayPal著眼于未來。TradeBlock的機構研究主管John Todaro認為,成熟的主流企業通常是以潛在客戶的興趣而不是客戶過往的言論為導向。他不覺得傳統支付企業挺進數字貨幣必然是在打臉自己過去的表態。金融科技公司Interlapse的CEO Wayne Chen認為,PayPal將必須和Coinbase等頭部加密貨幣交易所競爭,但PayPal最大的對手可能是同樣提供替代性支付解決方案的Square旗下App。[2020/7/2]

以下數字是指示性的。

觀點:抵押借貸的最佳意義是“雪中送碳”:據幣格BigONE官方消息,幣格 BigONE 于 5 月 15 日 14:00 舉辦了主題為“幣格 BigONE 與您一起創造 2020”的新品線上發布會。

?發布會第二個圓桌論壇主題為“創優——借貸為誰而生?”,本圓桌由嗶嗶 News、小龜說創始人小龜主持,幣印礦池聯合創始人朱砝、火星云礦總裁商思林、貝寶金融 CEO 楊舟、嘉楠區塊鏈首席分析師 Kube Wu 擔任嘉賓參與了討論。

幾位嘉賓為大家解讀了數字資產抵押借貸功能的利弊,認為抵押借貸的背后是負債和杠桿,大家應該合理利用抵押借貸這個工具,所以不管是用戶還是交易所,都要做好對杠桿的把控,降低風險。除此之外,幾位嘉賓還針對挖礦現狀做了分析,火星云礦總裁商思林認為,未來一到兩年都處于豐水/電期,挖礦進入門檻相對較低,而挖礦也是學習和認識比特幣的好方式。

幣格 BigONE 已經上線 B2C 借貸功能,按日計息,隨借隨還,提前還款不收取手續費。幣格 BigONE 不只有數字資產安全。[2020/5/15]

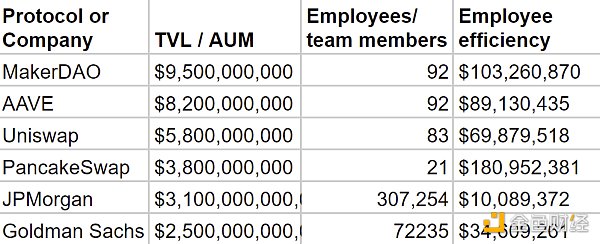

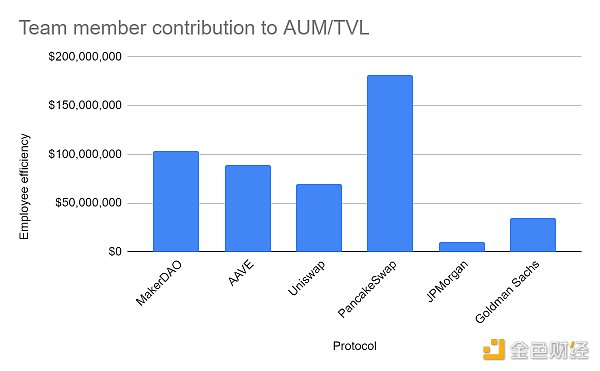

MakerDAO 被許多人認為是“DAO 的 OG”,擁有約 90 多名核心團隊成員,并開發了市值 68 億美元的 DAI 穩定幣。MakerDAO 的 MKR 代幣市值為 11 億美元(每個團隊成員創造約 1200 萬美元)。

UniSwap是領先的去中心化交易所和交易協議,擁有大約 80 名核心團隊成員,如今的完全稀釋市值為 51 億美元,即每位團隊成員創造 6300 萬美元。

所有這些都優于他們的 TradFi 同行。摩根大通和高盛都勉強達到每位員工 100 萬美元的水平,分別為 110 萬美元和 140 萬美元。

孤立地看待市值可能會忽視組織創造的實際價值,因為——這在加密貨幣世界中尤其如此——它可以在很大程度上受到市場情緒和埃隆?馬斯克精神錯亂的推文的驅動——只要看看 meme 代幣 狗狗幣就知道了。

即使在今天的熊市中,狗狗幣也擁有 108 億美元的市值,與商業房地產信托公司 Scentre Group(Westfield 購物中心的所有者和運營商)和美國航空公司不相上下……你知道,那些真正做事并每年為數百萬客戶服務的公司。

就目前而言,TradFi 組織在交易量、管理資產方面的要求要高得多,并最終為社會創造更多價值。

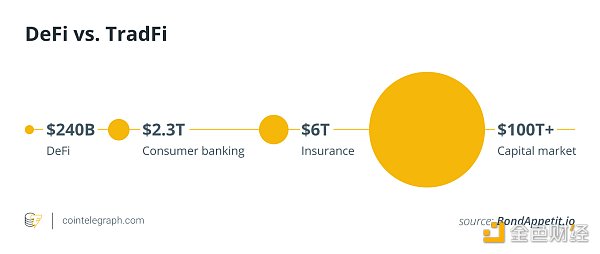

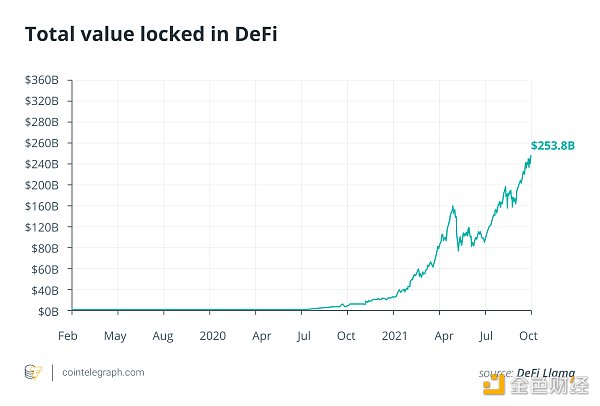

全球 TradFi 資本市場價值約 100 萬億美元,是目前鎖定在 DeFi 協議中的 200 多億美元的 500 倍。

話雖如此,全球消費金融市場價值 2.3 萬億美元,僅比今天的 DeFi 大一個數量級。與 TradFi 市場不同,TradFi 市場的起源可以追溯到近 500 年前的 1600 年代的荷蘭東印度公司——第一家上市公司,DeFi 只有幾年的歷史并且發展迅速——這個詞本身是在 2018 年第一次被創造。

DeFi 正在快速增長。

DeFi 世界中管理的資產,或“鎖定的總價值”(TVL),是價值創造和獲取的更有說服力的指標。

在這里,我們看到了一個略有不同但仍然引人入勝的 DeFi 故事。

在 AUM/TVL 方面,DeFi 協議仍然更有效。

當然,做好一件事是一回事。但是以高盛的規模提供多種服務是另一回事。

盡管如此,這種資本效率還是很能說明問題的,并為創始人和資助者創造了機會。

創始人的機會

創始人很容易沉迷于創始人在餐巾紙背面籌集數百萬美元的故事。例如,由 WeWork 的 Adam Neumann 共同創立的 FlowCarbon 最近籌集了超過 7000 萬美元來建立其代幣化碳信用項目 FlowCarbon,盡管該項目還處于早期階段。

但現實情況是,大多數由幾個致力于任務的貢獻者組成的團隊的 web3 項目可以在沒有外部資金的情況下取得很多成就。

前面描述的 web3 初創公司的資本效率是由多種因素造成的,但主要歸因于 (a) 開源開發和區塊鏈可以輕松分叉,以及 (b) 團隊可以輕松眾包來自全球范圍內所有人的貢獻,用 ETH 和 DAI 或 USDC 等穩定幣支付人才,并用原生代幣激勵他們,有效地讓人才分享協議增長的好處。

一個由三到五人組成的團隊,具有令人信服的愿景,并且在區塊鏈開發、社區建設、營銷和設計方面擁有足夠的技能,可以走得很遠,在需要融資時獲得更高的估值,將企業的更小一部分贈送出去。

現在是讓創始人和團隊大放異彩的時候了,他們擅長消除分心、浪費開支以及區分信號和噪音。

當初創公司需要較少的資金時,它們就處于主導地位,而投資者最終的權力和控制權就會減少。

這最終可能導致較小的投資和所有權股權——這也歸因于 web3 初創公司以社區為導向的性質(一家擁有 20% 以上的代幣由私人投資者擁有的初創公司很可能會被其社區所反對并可能被拋棄)。

從好的方面來說,這意味著投資者可以投入更多的賭注,并從贏家身上獲得超額資本效率回報。

在這樣的世界中,風險基金和投資者不僅可以提供資金,還可以提供幫助 web3 初創公司蓬勃發展所需的洞察力和聯系,并在政府法規、安全、代幣經濟學、AMM 和規模等領域的雷區中航行——將比只有資本的同行更具優勢。

較低的進入門檻會加快初創企業失敗、成功和顛覆現有企業的速度。

如果我能以一個令人信服的說法結束這篇文章,那就是現有公司將在未來五年內被顛覆。究竟哪些老牌企業重塑自我并堅持下去還有待觀察。

Tags:比特幣DEFI加密貨幣DEF比特幣市值占比預測defibox幣有價值嗎一直跌加密貨幣最新消息與新聞Alchemist DeFi Aurum

為什么幣圈的牛熊市更迭如此頻繁?為什么區塊鏈項目的平均生命周期如此短暫?到底什么是死亡螺旋?這些問題可能都可以用索羅斯的反身性理論來解釋.

1900/1/1 0:00:00頭條 ▌央行參加國際清算銀行發起的人民幣流動性安排金色財經報道,據中國人民銀行官方公眾號,6月25日,中國人民銀行與國際清算銀行(BIS)簽署了參加人民幣流動性安排(RMBLA)的協議.

1900/1/1 0:00:00金色熱搜榜:NAS居于榜首:根據金色財經排行榜數據顯示,過去24小時內,NAS搜索量高居榜首。具體前五名單如下:NAS、MKR、DASH、BHD、ONE.

1900/1/1 0:00:00原文作者:Raoul Pal,Real Vision CEO原文翻譯:0x137,BlockBeatsRaoul Pal 是全球宏觀金融研究機構 Global Macro Investor 和.

1900/1/1 0:00:00原文作者:Packy MeCormick,Not Boring Capital原文編譯:angelilu本文為「 Web3 用例:今朝和未來」系列文章中的下文,在今天的文章中,我們將關注未來.

1900/1/1 0:00:00本文作者:Lanli | 藍犁本輪加密市場泡沫度與當年互聯網相比有過之而無不及,但本輪加密與當年互聯網相比,共識的廣泛度遠遠不如,體現在:1/VC投資熱度不如2/總市值雖然接近當年互聯網市值.

1900/1/1 0:00:00