BTC/HKD+0.15%

BTC/HKD+0.15% ETH/HKD+0.35%

ETH/HKD+0.35% LTC/HKD+0.93%

LTC/HKD+0.93% ADA/HKD-0.87%

ADA/HKD-0.87% SOL/HKD+1%

SOL/HKD+1% XRP/HKD+0.54%

XRP/HKD+0.54%今日早間,加密貨幣分析師 Otteroooo 于個人推特發布了一篇關于 CeFi (中心化金融服務機構)巨頭 BlockFi 資金狀況的詳盡調查,得出結論稱 BlockFi 很有可能也將陷入流動性危機,原因是該平臺已在 Celsius、三箭資本、SEC 罰款等一連串事件中損失巨額資金。

以下為 Otteroooo 的調查詳情,由 Odaily 星球日報編譯。

調查結論:

BlockFi 將在 2022 年底遭遇流動性危機。(90% 確定)

BlockFi 在 2022 年間已經損失巨額資金。(101% 確定)

全文共有五個部分:

Celsius 的連帶影響;

三箭資本的崩盤;

BlockFi 的錯誤押注;

SEC 的罰款;

BlockFi 的應對策略。

Part 1:Celsius 的連帶影響

在 Celsius 出現了流動性問題甚至面臨重組之后,其他 CeFi 平臺的用戶也受到驚嚇,恐慌情緒驅使下,大量用戶寧可放棄收益也要盡快從中心化平臺中贖回自己的資產。

OPNX將從5月29日向Celsius用戶開放其破產索賠產品:金色財經報道,OPNX聯合創始人Mark Lamb和合作公司Heimdall的首席執行官Vishal Shah證實,其破產代幣化產品將從5月29日左右開始對Celsius用戶開放。該交易所允許在已停用的加密平臺上凍結資金的用戶解鎖其潛在價值。[2023/5/25 10:38:20]

僅在今天一年,我們就看到了 2000 BTC 和 5000 ETH 流出 BlockFi 錢包。

注意,這僅僅是一天的流出。

想想我之前曾說過的,流動性危機將會是一場反向的懦夫游戲(指在平臺陷入信任危機之時,最先退出的用戶反而能保住收益,最信任平臺的用戶往往卻會丟失資產),用戶應該想清楚自己現在該做什么。

而對于 BlockFi 來說,這卻是他們即將面臨的最大的問題。

Part2:三箭資本的崩盤

三箭資本是加密貨幣領域規模最大的對沖基金之一,該平臺卻在幾天陷入了存亡危機之中。三箭的聯合創始人 Su Zhu 最近的聲明是“我們正在與有關方面進行溝通,并全力致力于解決問題”,這基本可以理解為破產信號。

Celsius收到融資提案,并獲批可出售其開采的比特幣:金色財經消息,加密借貸平臺Celsius Network律師Josh Sussberg表示目前已收到幾項向公司注入資金的提議,具體報價未披露,此外獲得了美國法官的批準,可以出售其開采的比特幣(BTC)。根據聽證會前提交的一份文件顯示,Celsius收到融資提案,并獲批可出售其開采的比特幣在7月份開采了價值870萬美元的比特幣,但該公司的運營和資本成本超過該數額。

此前消息,Celsius法院文件披露該公司將在10月底之前耗盡資金,Celsius持有的加密貨幣比它欠儲戶的少28億美元。[2022/8/17 12:30:01]

三箭資本的運作方式是,他們會從一些規模較大的 CeFi 機構借入資金,然后再投向市場,簡單來說就是用借來的錢去押注。當押注方向正確時,加杠桿的模式會極大地放大三箭資本的收益,但如果押注的方向出了錯,問題也會急劇惡化。

這里有一個例子,一些向三箭資本借出了資金的機構已無法取回自己的錢(指?8BlocksCapita 事件)。

當三箭資本資不抵債時,它也無法再去償還來自于 CeFi 機構的貸款,這就是 BlockFi 與該故事的聯系。當被市場問及 BlockFi 是否曾放貸給三箭資本時,該機構是這么回應的:“我們的政策是不評論某個組織是否是 BlockFi 的客戶。我們可以確認,我們在整個業務流動中一直保持著嚴格、謹慎和主動的風險管理方法,包括去管理任何單個客戶可能帶來的風險。”

彭博社:Celsius破產文件顯示FTX首席執行官SBF的影響力很大:7月18日消息,在上周三申請破產的加密借貸平臺Celsius Network破產文件顯示FTX首席執行官SBF的影響力很大。在Celsius 10萬多名債權人中,第一大債權人是Pharos USD Fund SP,索賠額為8100萬美元。

根據Pharos 4月份提交給美國SEC的文件,Pharos是一家總部位于倫敦的專注于加密貨幣的自營交易公司Lantern Ventures的子公司。而Lantern的首席執行官Tara Mac Aulay曾在11月倫敦的一場會議上表示,她曾是FTX首席執行官Sam Bankman-Fried(SBF)旗下加密交易公司Alameda Research的聯合創始人,根據領英資料,她也曾在一個慈善機構任職,當時SBF任該機構的發展總監。此外領英平臺顯示Lantern還有幾名員工也曾與SBF的職業經歷相關。(彭博社)[2022/7/18 2:19:53]

基本是說了等于沒說。

這是一個非常愚蠢的回答,因為該平臺的信譽正在隨著傳言而流失,用戶也被恐慌情緒所籠罩,任何一位聰明的 CEO 這時候都知道這時候應該去用明確的表態來安撫用戶,但 BlockFi 卻選擇了保持沉默。

加密借貸平臺CelsiusNetwork的B輪融資額增至7.5億美元,已超額認購:11月25日消息,加密借貸平臺 Celsius Network 的 B 輪融資額增至 7.5 億美元,目前已超額認購,新資金將用于擴大產品供應、開拓市場,并通過新項目 CelsiusX 進一步連接中心化金融和 DeFi,同時 Celsius 將利用這筆資金進一步改善其平臺對支持性社區用戶的實用性,并致力于可持續的比特幣挖礦。

此前報道, 10 月份 Celsius 完成 4 億美元融資,WestCap 和 CDPQ 領投,估值超 30 億美元。(Blockworks)[2021/11/25 7:10:03]

這一聲明無疑在繼續放大市場的疑慮,用戶或許會去猜測 BlockFi 保持沉默的原因是他們知道說出真相的后果會更加嚴重。

就我個人的猜測,BlockFi 大概率已經把屬于用戶的資金借給了三箭資本,可以說就是再也無法收回了。

Part3:BlockFi 的錯誤押注

拋開一些外部連帶影響,BlockFi 自己的市場判斷也出現了錯誤。

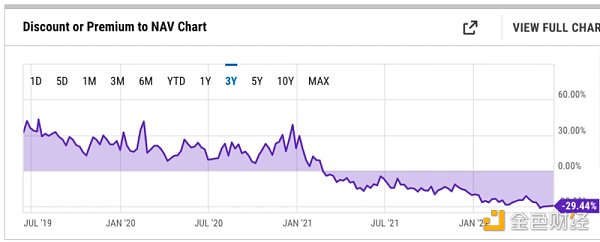

BlockFi 是 GBTC 的第二大持有機構(三箭是最大的……),GBTC 是一種由灰度發行的是一種“名義上可與 BTC 一一對應”的傳統型金融產品,主要服務于傳統金融行業的大資金。

微軟安全情報:警惕勒索軟件Avaddon利用Excel 4.0宏部署攻擊:微軟安全情報(Microsoft Security Intelligence)提醒用戶警惕一種名為Avaddon的勒索軟件,該軟件使用Excel 4.0宏來傳播惡意電子郵件。這些電子郵件包含的附件在任何版本的Excel中打開都會引發攻擊。Avaddon勒索軟件出現在六月初,通過大規模的垃圾郵件傳播,目標隨機。一些模式似乎表明,該勒索軟件的主要目標是意大利用戶。(Cointelegraph)[2020/7/4]

依照現在 1 BTC = 1.36 GBTC 的價格計算,這里有著一個非常明顯的套利機會,BTC 持有者可以將自己的 1 BTC 換為 1.36 GBTC,待二者恢復平價再換回,從而獲取 36% 的幣本位收益。

這一切聽起來都很美好,只不過卻有一個小問題,那就是 GBTC 是只“貔貅”……由于 GBTC 是一種傳統型金融產品,因此其會受到美國證券交易委員會(SEC)的監管,SEC 只允許將 BTC 存入信托以換取 GBTC,但不允許拿 GBTC 去贖回 BTC……這是一條單行通道。

為了實現自由贖回的功能,GBTC 必須變成為另一種形式的金融產品(現貨 ETF),對此灰度一直在對 SEC 進行游說,但截至目前沒有任何進展(補充一下,SEC 拒絕的理由之一是 Tether 操縱市場,這個故事我們下次說)。

因此,對于 BlockFi 來說擺脫 GBTC 只有兩條路,一是拋售 GBTC,二是等待 SEC 的態度改變,把 GBTC 的定位調整為現貨 ETF,進而開放贖回,這兩條路都不好走。

第一條路,由于 GBTC 有著很大的折價,現在出售只能拿回 71% 價值的 BTC;至于第二條路,如果你有充足的時間,這顯然是個理想的選擇,但在面臨即將到來的流動性危機時,BlockFi 卻根本等不起,因為用戶現在就想撤出資金,而不是去等一個根本看不到進展的事件。

所以擺在 BlockFi 面前的只有一條路,拋售 GBTC,而這么做意味著該平臺將進一步損失用戶資金。

事實就是,BlockFi 豪賭了一把,賭他們在 GBTC 變成 ETF 之前不會出現流動性危機,但隨著 Terra、Celsius、三箭等一連串事件的發生,現在看起來他們似乎是要賭輸了。

Part4:SEC 的罰款

今年,BlockFi 曾因在未經注冊的情況下向約 60 萬名投資者兜售加密貨幣借貸產品,招來了 SEC 和 32 個州的指控,最終的結果是 BlockFi 同意支付 1 億美元的罰金來化解訴訟。這又是一筆相當大的資產損失。

就在前兩天,BlockFi 又宣布了將向愛荷華州支付另一筆 94.3 萬美元的和解金,有趣的是,BlockFi 是用分期付款的方式來支付這筆“小額”罰款的。為什么這么大一家機構還需要分期付款呢?這不禁引人深思。

總結一下,現在的情況就是 BlockFi 的資金被困在了 GBTC 里,收不回對三箭資本的放貸,與 SEC 和解又花了 1 億多美元,大多數用戶都在急著撤資……

此外,還有一些未經證實的傳聞。

6 月 7 日有媒體報道 BlockFi 正在進行新一輪的融資,但與上一輪相比其估值已經從 30 億美元降到了 10 億美元,我從其他一些消息源處得知,目前該輪融資只獲得了 5000 - 8000 萬美元的出資承諾……還不夠支付一筆罰金的,許多投資人都被他們離譜的經營數據給嚇到了。

注意,這件事發生在 Celsius 崩盤之前!(現在估計更加收不到融資款了)

Part5:BlockFi 的應對策略

那么,面對現在的局面,BlockFi 打算怎么做呢?以下是 5 種常見的策略。

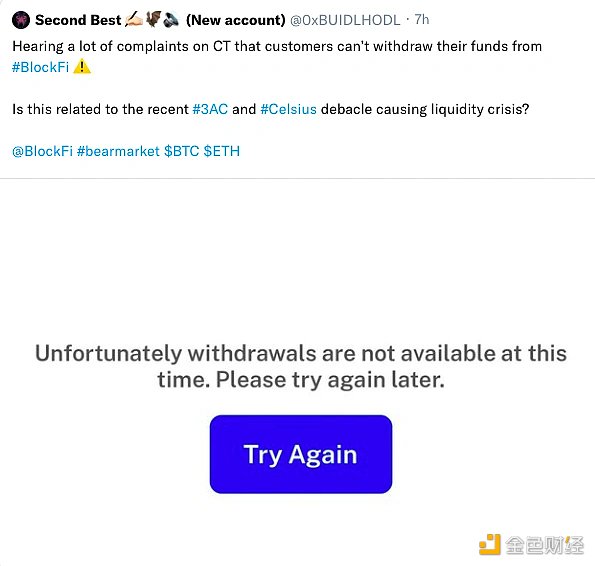

第一招是拖延時間,找各種借口來延緩用戶提款的速度。

昨天,BlockFi 剛剛宣布下周一將不會營業,因為要紀念美國六月節假期……你懂的。

第二招,在事態徹底失控之前修改服務條款,把描述修改的更利于公司。

6 月 15 日,BlockFi 曾發布過一篇文章,以回應用戶對于該平臺資產風險的質疑。有意思的是,這篇文章雖然發表于 6 月 15 日,但如果你通讀了文章,會發現所有的數據計算都選擇了 基于 3 月 31 日,這可能是因為 BlockFi 還沒完成第二季度的審計,也可能是不想暴露 3 月 31 日之后的賬面損失。

最大的問題在于,3 月 31 日的比特幣價格是 45528 美元。

現在也許是時候去記下 BlockFi 當前的服務條款了。

第三招,削減開支,現在每一分錢都很關鍵。

事實上,數天之前已有消息傳出 BlockFi 將裁員 20% 了。

第四招,湊巧出個什么故障,可以是技術原因,也可以是 KYC 原因,反正不能讓用戶順暢提款。

實際上,他們也確實是用盡了以上手段。

第五招,混淆市場聲音,通過各種信息擾亂分析、調查的難度,所以你能想象我整理出這篇文章難度很高。

原文作者:Otteroooo

來源:Odaily星球日報 Azuma

Tags:LOCBLOCBLOLOCKLucky BlockLaunchblockOceidon BloxThe Whale of Blockchain

信息來源:ChainAlysis轉自公號:老雅痞(laoyapi)去中心化自治組織(DAO)是web3的主打產品.

1900/1/1 0:00:00合并 (The Merge)Ropsten 測試網合并非常成功Danny Ryan 對 Ropsten 合并進行了總結,他認為 Ropsten 合并非常成功,并表示如果主網合并是這樣的表現.

1900/1/1 0:00:00熟悉Vitalik(以太坊創始人)的都了解其著名的不可能三角理論,相較于傳統貨幣理論,一國無法同時實現貨幣政策的獨立性,匯率穩定和資本自由流動,最多只能同時滿足兩個目標.

1900/1/1 0:00:00進入6月以來,加密貨幣市場的暴跌進一步確定了熊市的到來。但不同加密公司有著不同的應對之道,有的決定大舉擴張,有的只能裁員收縮應對,正如老話所言:潮水退了才知道誰在裸泳.

1900/1/1 0:00:00目前,NFT(非同質化通證)在監管上還處于初級階段。NFT作為區塊鏈等新型技術應用的產物,難以在既有的法律框架下對其進行定性和監管.

1900/1/1 0:00:00曾經在加密世界此詫風云的明星機構,正拿著被清算的號碼牌。加密市場陷入恐慌,利空正逐漸兌現。Luna 崩盤、Celsius 資不抵債、stETH 脫錨…… 伴隨著一系列的壞消息,市場不斷觸及新低,

1900/1/1 0:00:00