BTC/HKD+0.27%

BTC/HKD+0.27% ETH/HKD+0.64%

ETH/HKD+0.64% LTC/HKD+1.15%

LTC/HKD+1.15% ADA/HKD+1.69%

ADA/HKD+1.69% SOL/HKD+0.94%

SOL/HKD+0.94% XRP/HKD+1.17%

XRP/HKD+1.17%在這篇定量研究文章中,我們將研究Compound Finance V2 DeFi 協議的穩定幣貸款收益率,并分享我們對收益率表現、波動性以及哪些因素推動 DeFi 協議抵押借貸收益率的看法。

雖然我們知道最近 Terra 的算法穩定幣 TerraUSD (UST) 的崩潰,但我們在這里的分析是關于中心化穩定幣的抵押貸款收益領域。

我們在這篇文章中得出結論,使用穩定幣進行低風險(在DeFi范圍內)抵押貸款,可以優于傳統金融市場的無風險投資。

已將資產放入流動性池的 Compound 用戶可以使用 exchangeRate 計算總借貸收益率,這表明貸方隨著時間的推移可以獲得的利息價值,從時間T1到T2可獲得:

R(T1,T2)=exchangeRate(T2)/exchangeRate(T1)-1

此外,這種類型的抵押貸款的年化收益率(假設連續復利)可以計算為:

Y(T1,T2)=log(exchangeRate(T2)) — log(exchangeRate(T1))/(T2-T1)

法國銀行行長:加密貨幣集團需要受到監管:金色財經報道,法國銀行行長Fran?ois Villeroy de Galhau周五在巴黎舉行的VivaTech活動上表示,需要國際合作來監管加密貨幣集團。

在一個司法管轄區監管一個法律實體是不夠的,他補充說,在美國,加密貨幣公司有各種法律實體在不同的司法管轄區運作,因此需要國際合作。

雖然他強調歐盟在加密貨幣監管方面處于領先地位,但可能需要一個新版本的歐盟法規,即 \"MiCA 2\",以應對加密貨幣集團。[2023/6/18 21:44:37]

雖然Compound流動性池支持USDT、USDC、DAI、FEI等多種穩定幣資產,但這里我們只分析前兩種穩定幣,即USDT和USDC,它們的市值分別為800億美元和530億美元。它們合計占據了穩定幣總市場的70%以上。

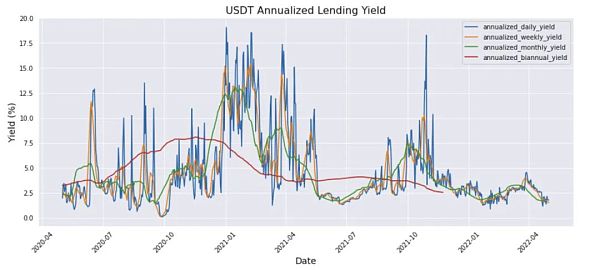

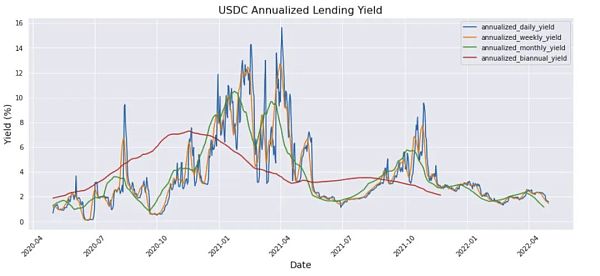

下面是根據上一節的公式計算出的年化日、周、月和半年收益率的圖。日收益率有些波動,而周收益率、月收益率和半年收益率分別是之前圖的平滑版本。USDT和USDC在圖中有相對類似的模式,因為它們在2021年初都經歷了高收益率和高波動性。這表明,有一些系統性的因素正在影響整個穩定的借貸市場。

David Rubenstein:對加密貨幣感興趣,預計國會不會對該行業過度監管:9月2日消息,凱雷投資集團聯合創始人David Rubenstein周四在CNBC的Squawk Box上表示,他仍然對該行業的未來持樂觀態度,并預計國會不會對該行業過度監管。

此外,他不僅對代幣感興趣,而且對在該領域經營的企業感興趣。David Rubenstein補充說,一些與區塊鏈相關的投資和與加密相關的事情可能會伴隨我們一段時間。”同時,他也贊揚了FTX創始人SBF為陷入困境的公司注入流動性的行為。[2022/9/2 13:03:41]

來源:the graph

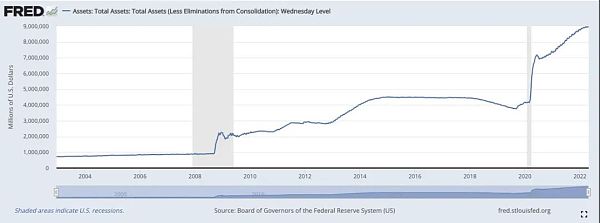

可能影響貸款收益率的系統性因素是加密市場數據(如BTC/ETH的價格)及其相應的波動性。當BTC和ETH處于上升趨勢時,一些追牛的投資者可能會從穩定幣池中借款購買BTC/ETH,然后用購買的BTC/ETH作為抵押,再借入更多的穩定幣,重復這個循環,直到杠桿達到預期水平。此外,當市場進入高波動性機制時,會有更多的中心化和去中心化的加密交易,這也會增加對穩定幣的需求。

越南提醒公眾不要投資加密業務:6月23日消息,越南高級官員Vu Hoang Kien提醒稱,為加密貨幣業務籌集資金的活動在是非法的,公眾要保持警惕,不要被任何形式的加密貨幣投資計劃所誘惑,不要進行此類加密投資計劃。(Cointelegraph)[2020/6/23]

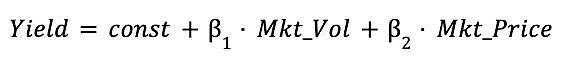

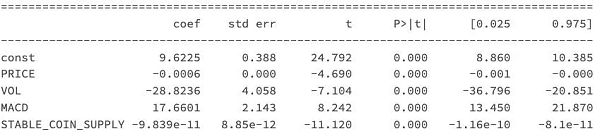

現在,為了檢驗穩定幣收益率與加密貨幣市場數據的關系,我們使用以下公式進行簡單的線性回歸分析,看看有多少收益率的變化可以歸因于價格和波動率因素:

為了衡量這些因素的影響程度,我們使用R-Squared評分,其范圍為[0,100%]。得分為100%意味著收益率完全由影響因素決定。

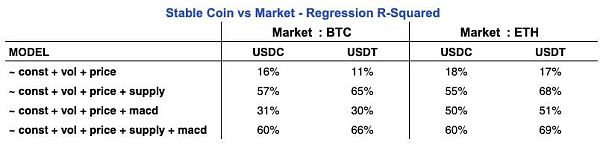

我們分別對BTC市場和ETH市場的USDC/USDT進行回歸,得到如下R-Squared表:

GMO財報:2020年1-3月加密資產營業收入11億日元:GMO Financial Holdings?28日公布了2020年1-3月的合并財務業績,凈利潤同比增長3.8倍至23億日元。營業收入增長了50.1%,達到103億日元。在利潤方面,由于以比特幣為中心的加密資產的波動性增加,交易量增加,營業收入為11億日元,營業利潤為5.67億日元。(日經新聞)[2020/4/28]

在決定USDC和USDT的收益率方面,ETH市場數據(18%和17%)比BTC市場數據(16%和11%)具有更好的解釋力。這并不奇怪,特別是由于自2021年初以來,ETH在DeFi市場的人氣和廣度不斷擴大。從這些結果可以看出,加密貨幣的價格和波動性因素并不能完全解釋穩定幣的收益率。我們可以得出結論,一定有其他因素有助于提高基本模型的分數。

我們通過引入穩定幣歷史供應數據和MACD技術指標價格數據對模型進行了進一步的探索性分析。穩定幣供應量(提供給Compound流動性池的穩定幣總數)應該直觀地影響穩定幣的可用性/稀缺性,并間接影響收益率。MACD是一個重要的動量交易信號,因為它可以幫助投資者決定何時杠桿化和何時去杠桿化。

聲音 | 摩根大通CEO:對任何加密貨幣都不感興趣:摩根大通CEO戴蒙表示,對比特幣或者任何加密貨幣都不感興趣。[2018/10/31]

我們看到R-Squared分數有了明顯的提高,USDC和USDT都達到了大約60%-70%的水平,如下圖所示。

從這些數據中我們可以得出結論,穩定幣的供應是一個重要的因素,因為它能夠使兩個市場中的任何一個穩定幣的得分都達到60%左右。這似乎表明供應是影響穩定幣借貸市場收益率的一個主要因素。這與傳統經濟世界非常相似。

MACD數據(關于BTC和ETH價格)的發布帶來了喜憂參半的改善。以BTC市場為例,其獨立貢獻遠遠小于供給因素,僅超出供給邊際效益幾個百分點。然而,我們注意到,與BTC市場相比,在ETH市場,MACD對R-Squared的獨立貢獻更大。這表明穩定幣借貸收益率與 ETH 中基于動量的交易活動的相關性高于 BTC。

下圖是ETH市場USDC貸款收益率回歸系數的一個例子。該表表明,較高的ETH價格、波動性和穩定幣供應通常與較低的USDC貸款收益率相關。同時,MACD信號越強,收益率越高。

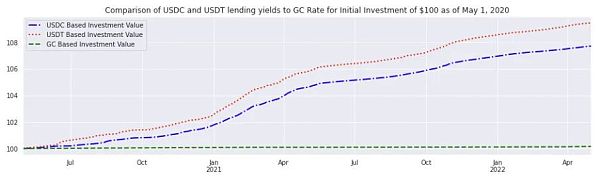

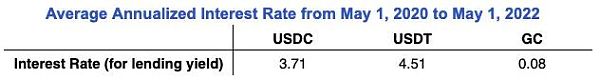

雖然揭示穩定幣貸款低風險收益率的原因很有趣,但將這些收益率與TradFi市場的對應收益率進行比較也很重要。

因為穩定幣借貸收益率來源于Compound平臺抵押貸款的實現浮動利率,所以我們選擇了傳統貨幣市場使用的General Collateral(GC)利率作為可比無風險利率,因為它也是以國債作為貸款抵押品的浮動利率。

下圖是分別獲得USDC貸款收益率、USDT貸款收益率和GC利率收益率的投資組合價值的圖表。所有投資都以2020-05-01的初始價值100美元開始,并于2022-05-01結束。如下圖所示,USDT和USDC抵押貸款的收益率大大高于GC利率。另一方面,賺取GC利率的無風險投資在同一時期幾乎沒有增長。

下表的平均利率也證實了GC利率平均在0.08%左右,而USDC和USDT在這段時間的貸款收益率分別為3.71%和4.51%,如下圖所示。(我們還查看了2020 - 05年2年期國債收益率,僅為0.2%)。

在可預見的未來,我們有理由得出這樣的結論:至少在加密貨幣市場內,低風險利率將繼續優于TradFi市場的無風險利率。其中一個原因是智能合約風險。然而,一個更大的原因是相對于整個加密經濟的增長,穩定幣供應的增長較慢。相比之下,自新冠以來,TradFi市場出現了大幅度的信貸增長,這有助于將無風險利率推至歷史低點。

該文對通過 DeFi 協議進行的穩定幣抵押貸款提供的低風險收益進行了廣泛的指示性分析。雖然這些收益率可能每天都在波動,但它們的總體趨勢可以通過BTC/ETH價格、波動、穩定幣供應和MACD(動量交易活動)進行較好地解釋。我們還將這些收益率與TradFi市場的無風險收益率進行了比較,我們看到加密貨幣市場的持續表現優于其他市場。

Source:https://medium.com/the-coinbase-blog/part-2-quantitative-crypto-insight-stablecoins-and-unstable-yield-40933992e9aa

Tags:穩定幣USD加密貨幣ETH數字人民幣穩定幣CNYD即將上線南瓜usdt幣加密貨幣和數字貨幣的區別和聯系ethical這么讀

當每一篇文章都變成一個獨一無二的商品時,它將改變什么?在當前這個碎片化的社交媒體時代,如何能堅持做一個“不恰爛飯”又能維持生計的優質內容創作者?這是大量內容創作者們正在面臨的困境.

1900/1/1 0:00:002022年6月13日,以太坊創始人Vitalik發表博客“哪些非金融應用可以使用區塊鏈”表示,自己一直強烈支持將區塊鏈用于非金融應用的趨勢.

1900/1/1 0:00:00可操作的見解: 如果你只有幾分鐘的時間,以下是投資者、運營者和創始人應該知道的關于社交代幣的內容:術語 "社交代幣 "可能并不意味著你所想的那樣.

1900/1/1 0:00:00原文標題:《The History of Ethereum Testnets》測試網絡是模擬區塊鏈主網的替代網絡,其創建目的是為了測試和試驗主網區塊鏈的功能,以減少實際運行式產生的錯誤.

1900/1/1 0:00:00頭條 ▌香港證監會提醒投資者注意NFT相關風險6月6日消息,香港證監會提醒投資者注意非同質化代幣(NFT)的相關風險.

1900/1/1 0:00:00來源公號:老雅痞 Twitter、Telegram、Discord,目前加密貨幣項目和社區必備的三件套,相信老雅痞的讀者們一定都再熟悉不過了,今年給大家介紹兩個其他app.

1900/1/1 0:00:00