BTC/HKD+0.09%

BTC/HKD+0.09% ETH/HKD-0.1%

ETH/HKD-0.1% LTC/HKD+0.09%

LTC/HKD+0.09% ADA/HKD+0.48%

ADA/HKD+0.48% SOL/HKD+0%

SOL/HKD+0% XRP/HKD+0.12%

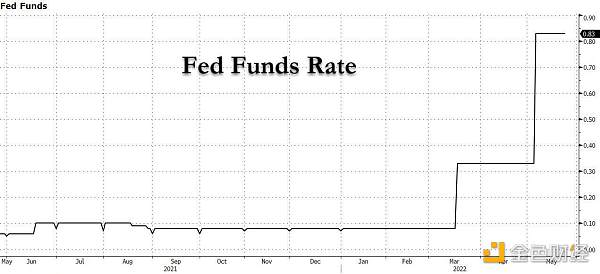

XRP/HKD+0.12%美東時間25日周三公布的會議紀要顯示,本月初的美聯儲貨幣政策會議上,聯儲決策者強調需要為遏制通脹迅速加息,可能超出市場預期,認為需要今年6月和7月的最近兩次會議都加息50個基點。聯儲上調近期重要通脹指標預期的行動還令外界猜測,可能今年內、下半年就結束這輪加息。

在討論美國經濟前景時,紀要提到,美聯儲與會官員認為,貨幣政策可能不得不超過既不支持也不限制的中性水平。紀要稱:

“與會者一致認為,經濟前景的不確定性高,決策應該視數據而定,著重于讓通脹回到(美聯儲貨幣政策)委員會的目標2%,同時保持強勁的勞動力市場環境。當前,與會者判定,關鍵是要迅速地轉向更中性(more neutral)的貨幣政策立場。他們還指出,鑒于正在變化的經濟前景及前景的風險,限制性的(restrictive)政策立場可能變得適合。”

美聯儲7月加息25個基點的概率為92.4%:金色財經報道,據CME“美聯儲觀察”:美聯儲7月維持利率在5.00%-5.25%不變的概率為7.6%,加息25個基點至5.25%-5.50%區間的概率為92.4%;到9月維持利率不變的概率為5.7%,累計加息25個基點的概率為71.2%,累計加息50個基點的概率為23.1%。[2023/7/11 10:47:13]

在貨幣政策的決策方面,紀要提到

與會者一致同意,美聯儲應通過加息和縮減資產負債表(縮表),“迅速地將貨幣政策立場轉向中性。大多數(most)與會者認定,未來幾次(next couple of)會議可能適合都加息50個基點。”

多名與會者認為,美聯儲“之前的溝通已經有助于轉變市場對政策前景的預期,讓它更符合聯儲的評估,并已經助長金融環境收緊。”

美聯儲哈克:需要加息至5%以上 然后暫停加息:金色財經報道,美聯儲哈克表示,需要加息至5%以上,然后暫停加息;美聯儲現在不需要加息50個基點;如果通脹持續放緩,經濟有很大的機會實現軟著陸;預計美國經濟不會陷入衰退,軟著陸的機率正越來越大;不擔心工資問題會影響到通脹;沒必要把當前的加息步伐一直延續下去。[2023/2/11 12:00:23]

有評論認為,本次紀要確認,美聯儲高官認為需要6月和7月都和本月一樣加息50個基點。還有評論稱,紀要暗示,美聯儲對重新考慮激進加息持開放態度。花旗全球市場的董事總經理Eric Merlis評論稱,他從紀要中看到,聯儲承認,他們不會輕率地一條道走下去,他們承認情況可能變化。

而Charles Schwab的交易和衍生品董事總經理Randy Frederick認為,會議紀要幾乎是一個月前的事了,市場這期間有很多時間變化,它不會真正影響任何未來的情況。

美聯儲戴利:加密行業問題不會影響美聯儲的數字美元工作:金色財經報道,美聯儲戴利表示,加密行業問題不會影響美聯儲的數字美元工作。在央行數字美元方面,美聯儲將在創新與保護之間找到平衡。[2022/11/22 7:54:27]

工作人員上調PCE通脹預期 本輪周期可能再來三次50個基點加息就結束

紀要顯示,本月初的會上,美聯儲工作人員更新了個人消費支出(PCE)通脹預期。他們將今年下半年和明年的PCE價格通脹預期小幅上調,作為對今年上半年供應面限制緩解緩慢的回應。供應面的這種形勢已導致預期進口價格更高。他們還認為,薪資上漲將給服務價格帶來比之前預期更大的上行壓力。調整結果是:

今年的總體PCE價格通脹率預期為4.3%,因預計累積需求放緩、供應限制緩和將讓經濟體內的供需失衡減少,明年、2023年的PCE價格通脹料將回落到2.5%,2024年降至2.1%。

預計2022年底前美聯儲首次加息的看法各占一半:美聯儲點陣圖顯示,預計2022年底前美聯儲首次加息的看法各占一半。(此前預期2023年底前首次加息) 美聯儲點陣圖顯示,除一名委員外其余所有委員均預計在2023年開始加息,今年6月為13名委員。 (金十)[2021/9/23 16:59:34]

評論認為,上述預期調整意義重大。彭博的策略師Vincent Cignarella就認為,雖然大多數聯儲官員都認為,未來要繼續幾次加息50個基點,繼續激進行動會讓聯儲擁有需要時轉向的靈活性,但緊縮可能根本持續不了很長時間。

Cignarell估計,如果上述PCE預期準確,就暗示著,要是再來三次50個基點的加息,美聯儲就會結束當前的收緊貨幣周期,這為今年下半年一大風險反撲鋪平道路。

聲音 | 暢銷書作家:比特幣正在“挑戰”美聯儲:日籍美國暢銷書作家Robert Kiyosaki表示,隨著美國聯邦儲備委員會和全球監管機構的介入,比特幣已進入“大衛對戰歌利亞”的局面。比特幣和加密資產正在“承擔美聯儲的任務”并向強大的監管機構發起挑戰。Kiyosaki雖然沒有直接支持比特幣,但他承認自己對加密資產的了解較少,并鼓勵交易員投資于他們支持的行業。據悉,Kiyosaki的財經類書籍《富爸爸,窮爸爸》銷量超過3200萬本。(cryptoglobe)[2019/10/25]

在會議紀要公布前,華爾街見聞周三稍早文章就提到,目前利率市場對聯儲加息的預期降溫,同時,對聯儲在加息后降息的預期升溫。自本月初美聯儲會議以來,市場預期聯儲9月加息的幾率急劇下降,從80%降至不足40%。摩根大通策略師認為,9月可能是美聯儲轉向的關鍵時點。因為屆時會再公布三次CPI,證明是否通脹如聯儲主席鮑威爾所認為需要的那樣真正放緩。

多人認為可能適合未來拋售機構MBS 縮表可能對金融市場環境有影響

本月初的美聯儲會議決定二十二年來首度一次加息50個基點,會后還披露了縮表的路線圖,將從6月1日開始行動,最初每月最多合計縮減475億美元、其中300億美元美國國債、175億美元機構抵押支持證券(MBS),三個月后,月度縮減上限提升一倍。

縮表計劃顯示,美聯儲并未選擇主動拋售進行縮表,而是通過調整再投資系統公開市場賬戶(SOMA)所持證券的到期本金再投資規模。

本次會議紀要顯示,全體美聯儲與會者都支持縮表計劃。多名(A number of)與會者表示,在縮表完全走上正軌后,將適合美聯儲考慮出售機構MBS,以此讓SOMA的投資組合長期內主要由美國國債構成。任何拋售機構MBS的計劃都將提前公布。

在縮表相關的風險方面,多名(several)與會者指出,可能對金融市場環境有些意料之外的影響。

收緊貨幣可能影響金融穩定 大宗商品相關風險增加

紀要顯示,談及金融穩定的問題時,

數名(several)與會者指出,美聯儲收緊貨幣政策可能和一些脆弱性相互作用,這些脆弱性有的和美國國債市場的流動性有關,有的和私人部門的金融中介能力有關。

幾名(A couple of)與會者指出,俄烏沖突爆發后,大宗商品相關的金融市場風險增加。沖突已導致多種能源、農產品和金屬的價格上漲、并且全面波動。他們認為,對監管機構而言,一些大宗商品市場關鍵參與者的交易和風險管理行動不能充分可見,并指出,中央對手方(CCP)需要保持面對更高波動、以及更高保證金要求的風險管理能力。

俄烏沖突增加經濟風險 迅速撤寬松對美聯儲有利

本月初的美聯儲會議聲明重申,俄羅斯對烏克蘭的行動“造成巨大的”經濟困難,“美國經濟經濟所受到影響有很高的不確定性”,表示“侵襲及相關事件正在對通脹制造新的上行壓力,可能也給經濟活動施壓。” 聲明還首次提到,中國疫情“可能激化供應鏈干擾”。

本次紀要顯示,與會者在會上指出,俄烏沖突和中國疫情讓美國和全球經濟的風險增加。

多名與會者認為,貨幣政策面臨既要恢復價格穩定、又要保持勞動力市場強勁的挑戰。鑒于經濟前景相關的不確定性很高,與會者認定,在政策立場方面,考慮到風險管理是很重要的。多名與會者認定,迅速撤除貨幣寬松將讓美聯儲今年晚些時候處于有利地位,能屆時評估政策的影響,以及經濟變化對政策調整有多大的保障。

1942年,知名經濟學家約瑟夫·熊彼特(Joseph Schumpeter)創造了創造性破壞(creative destruction)一詞.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00金色晨訊 | 4月24日隔夜重要動態一覽:21:00-7:00關鍵詞:270萬例、工信部聞庫、比特幣期貨 1.全球新冠肺炎確診病例超270萬例.

1900/1/1 0:00:00“Web3將是全新的起點。”這是硅谷頂級風險投資機構a16z(Andreessen Horowitz)于2021年10月發布的《如何贏得未來》提案中的一句引言,它出現在這份提案的“美國科技領導力.

1900/1/1 0:00:001.DeFi代幣總市值:554.88億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量:39.

1900/1/1 0:00:00早在90年代,加密專家Nick Szabo就創造了術語“智能合約”。在一篇1997年發表的論文中,他寫道,智能合約“將協議與用戶界面結合,使計算機網絡中的關系更正式與安全.

1900/1/1 0:00:00