BTC/HKD+1.4%

BTC/HKD+1.4% ETH/HKD+0.47%

ETH/HKD+0.47% LTC/HKD+2.67%

LTC/HKD+2.67% ADA/HKD+1.47%

ADA/HKD+1.47% SOL/HKD+1.06%

SOL/HKD+1.06% XRP/HKD+1.39%

XRP/HKD+1.39%以太坊的質押投資目前每年的收益為4-5%,而用戶在新發行的ETH(以太坊)中可以獲得獎勵,以幫助網絡達成共識。

對以太坊生態系統來說,質押是一種公共產品。任何擁有一定量ETH的用戶都可以幫助保護網絡,并在這個過程中獲得獎勵。

有幾種方法可以對以太坊進行質押,從技術上講,作為驗證者進行質押需要至少32個ETH。我們需要負責操作運行這些客戶端所需的硬件。

按今天的價格計算,其最低價已接近十萬美元。不僅如此,它還需要專門的技術知識來設置和操作驗證者節點。

然而,通過使用質押池和其他衍生品金融中介機構,可以進行少于32個 ETH的質押,并獲得更高的收益。

Uniswap基金會就如何分配約440萬個ARB發起征集建議:5月24日消息,Uniswap 基金會管理者之一 Erin Koen 今日在 Uniswap 社區就“如何分配約 440 萬個 ARB發起征集建議。征集中提到,代幣將發送至 DAO 在 Arbitrum 上的別名地址; 如何部署分配需要經過正常的治理投票。提案期持續兩周(至 6 月 7 日星期三)。 屆時,已獲得社區反饋的提案應根據批準的治理流程將其納入新的溫度檢查帖子。[2023/5/24 15:22:31]

質押池是一種協作的方法,允許許多擁有少量ETH的人共同獲得激活一組驗證者密鑰所需的32個ETH。

它們被認為是在運行驗證者節點的過程中抽取存款的基礎設施服務。

掌柜調查署 | 當前環境下交易所如何“轉正”?:4月15日16:00,金色財經「掌柜調查署」邀請到ChainUP大客戶項目負責人針對交易所如何擁抱合規的問題進行解答,帶領大家全面了解當前環境下,交易所如何“轉正”!更多內容點擊原文鏈接查看。[2020/4/15]

類似于云IaaS模型,質押池有后端基礎設施,以完全自動化的方式幫助創建新的驗證者節點、并進行維護、備份和關閉,允許任何人在沒有任何技術知識的情況下開始質押ETH。

在質押池,用戶可以簡單地將ETH存入一個池中,并讓一群人操作驗證者節點,以獲得服務費。這個服務費用可以通過幾種方式來分配,包括驗證者節點和DAO。

作為回報,質押池服務會發回一種代幣,以代表我們在質押池中的質押份額。

此代幣完全由所存入的ETH,和質押池中積累的、按比例份額分配的質押回報進行支持。在合并后的任何時間,我們的池代幣可以兌換累積的ETH。

比特幣共識大會圓桌討論有關政府如何使用加密技術:今日比特幣共識大會召開,在有關政府如何使用加密技術的圓桌討論環節,德勤高級經理Wendy Henry表示,美國正著眼于能夠實現現代化的技術。這些技術例如區塊鏈技術,實際上可以作為連接的組織,人們必須弄清關于如何使用區塊鏈技術。linux基金會首席營銷官Jamie E. Smith表示,區塊鏈技術并非將房子燒毀一樣的革命,而是提供政府目前已經提供了的服務的更好版本。[2018/5/15]

質押池服務的包括 Lido Finance, Rocket Pool 等。

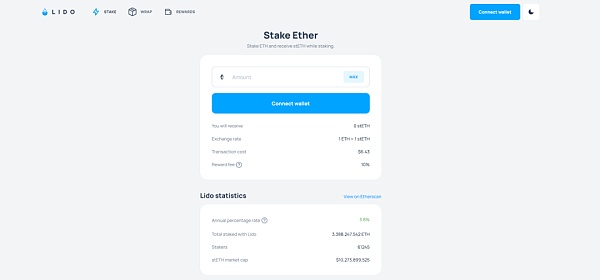

Lido Finance的ETH質押前端

例如,以太坊參與者可以在Lido Finance上質押ETH,并獲得stETH作為回報,stETH是一種可轉讓的流動性代幣,可以交易或出借。Lido ETH質押者將獲得90%的質押獎勵,10%將在運營商和由LDO代幣持有者管理的DAO庫之間分配。stETH是一種重基代幣,收益立即以更高數量的形式反映出來。

中國紀檢監察報:中國區塊鏈發展的最大挑戰是“如何讓監管理解區塊鏈并適度監管”: 中國紀檢監察報發文表示,區塊鏈底層技術獲得實質性突破之前的這個階段,恰恰是一個戰略機遇期。如果中國區塊鏈行業能緊密合作,監管能夠適當包容、鼓勵,中國在區塊鏈領域引領全球指日可待。實際上,區塊鏈技術最終必然演化為“監管融入技術”的模式,區塊鏈的難以篡改、共享賬本和分布式的特性,更易于監管介入,獲得更加全面實時的監管數據。讓監管機構本身也參與到技術中去,通過技術本身實現對技術的監管,最終化解區塊鏈與監管的沖突。[2018/3/6]

在Rocket Pool上也差不多,以太坊質押者可以質押ETH并收回rETH。rETH也是類似的,質押ETH所獲得的質押獎勵直接給ETH質押者,所獲得的收益反映在rETH代幣的較高價格中。

然而,與Lido不同的是,Rocket Pool至少需要16個ETH的質押,并且有一個可變的費用。Rocket Pool的運營更加去中心化。

由于rETH和stETH是標準的ERC-20兼容代幣,它們本身可以被出借、借用或在流動性池中作為抵押。這些衍生品的金融化為這些質押池中的ETH質押者提供了有趣的方式,他們可以從他們的質押服務中提取更多的價值,或者對他們的ETH質押進行杠桿化。

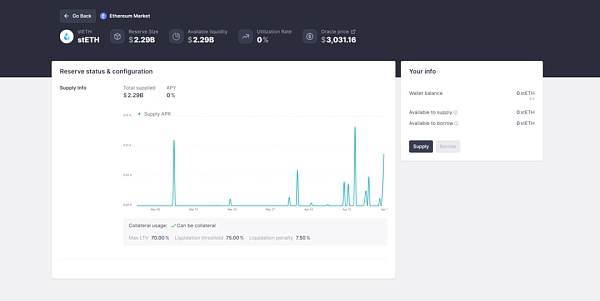

Aave(以太坊)的stETH市場

我們可以使用存放在Aave的stETH作為抵押品,以它為抵押借入更多的ETH,然后將這些ETH放回質押池。

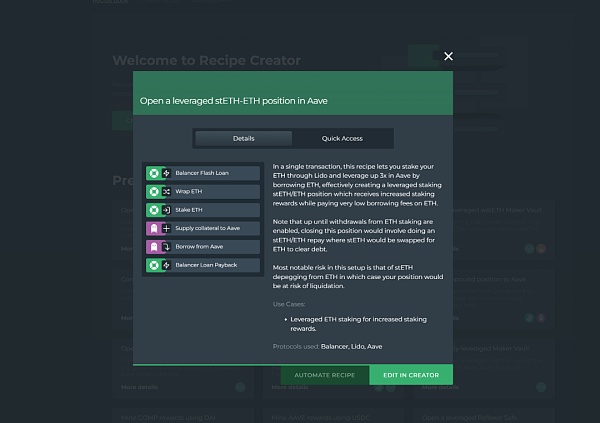

實現這一目標的一種方法是自己手動完成,盡管這可能相當耗時。另一種選擇是使用像DeFi Saver這樣的工具,它已經內置了一個方法,可以自動完成這一過程,但需要支付0.25%的服務費。

DeFi Saver的 stETH-ETH自動化

上面的杠桿策略是每1個ETH借出2個ETH,然后將這3個ETH質押到Lido以獲得3個stETH,然后存入Aave,從Aave借來2個ETH用于償還閃貸。

以上策略的LTV為67% (3個stETH存款/ 2個ETH貸款),相對安全。然而,這其中也有風險。例如,借款利率可能會上升,使借款成本過于接近質押收益率。Lido驗證者可能會被削減,stETH的價值可能會下降。

對于這一策略的代幣化版本,我們可以節省gas費用,Index Coop的復利ETH指數(icETH),可以通過建立在Set的杠桿代幣基礎設施來自動做到這一點。代幣持有者保留對ETH的現貨敞口,并將質押回報放大至2.5倍。它利用了ETH借貸利率(~0.9%)和質押收益率(~4%)之間的差異。icETH的服務費是0.75%,但有0.25%的提款費。

我們可以更進一步,在Uniswap上創建一個icETH/ETH LP,通過流動性供應進一步提高約4%的收益率。

另一種替代方法是使用由Galleon DAO推出的ETHMAXY (ETH最大收益指數)。這是一種構建在以太坊網絡上的結構化產品,使交易者能夠通過stETH、Lido和Aave獲得3倍杠桿化的ETH收益敞口。ETHMAXY收取1.95%的手續費,但提現費用為0%。

有許多簡單的方法放大我們的質押收益,而沒有太多的額外風險。不過,還是要謹慎,因為每增加一層,就會增加持倉的風險,這絕對有可能被炸飛。

Source:https://medium.com/@stakingbits/the-derivatives-of-ethereum-staking-to-maximize-eth-staking-yields-576928f1ae47

4月10日,英超將迎來爭冠關鍵一戰——由歐易OKX贊助的曼城主場迎戰利物浦,目前曼城隊積73分位列第一,利物浦隊積72分位列第二.

1900/1/1 0:00:00以太坊和其他公鏈,都在嘗試利用多鏈結構擴容,例如以太坊2.0可能實現的同構分片、波卡正在實施的異構分片、COSMOS的跨鏈結構.

1900/1/1 0:00:00經過一年多的發展,NFT 市場,這個交易量超過 500 億美元的全新領域,已經有了足夠多的項目樣本.

1900/1/1 0:00:00周末兩天,圈內都在關注一個項目——Moonbirds。4月16日以 2.5ETH 的價格正式公開發售,共7875枚,幾小時內售罄,按照 ETH 美元價格計算,本次銷售募集到的資金約為 6600.

1900/1/1 0:00:001.金色觀察 | 消除碳足跡 以太坊合并四大支柱重振生態信心與權益證明(PoS)的合并(The Merge)將是迄今為止對以太坊最深刻的升級,其重要性僅次于創世區塊.

1900/1/1 0:00:001.區塊鏈黑暗森林自救手冊區塊鏈是個偉大的發明,它帶來了某些生產關系的變革,讓「信任」這種寶貴的東西得以部分解決。但,現實是殘酷的,人們對區塊鏈的理解會存在許多誤區.

1900/1/1 0:00:00