BTC/HKD+1.04%

BTC/HKD+1.04% ETH/HKD+0.91%

ETH/HKD+0.91% LTC/HKD+0.2%

LTC/HKD+0.2% ADA/HKD+1.8%

ADA/HKD+1.8% SOL/HKD+4.87%

SOL/HKD+4.87% XRP/HKD+1.25%

XRP/HKD+1.25%前言:加密領域需要更多的創新,需要超出常規思維的模式。而“無喂價”模式本質上一種博弈機制,它可以最小化預言機的使用。它假定抵押頭寸都是可償付的,一旦抵押頭寸處于抵押不足的狀態,任何人都可以對其進行清算。如果清算發生爭議,如果爭議者是正確的,那么爭議者會獲得來自清算人的罰金獎勵,如果相反,則爭議者的保證金會被罰沒。這種機制會可行嗎?大家怎么看?本文作者是UMA,由“藍狐筆記”社群的“SIEN”翻譯。

UMA宣布一種DeFi合約設計:

1.無喂價——沒有鏈上價格數據流!

2.多個參與方——共擔風險!

新加坡高等法院凍結“無聊猿”BAYC#2162出售和轉讓:金色財經報道,新加坡高等法院已代表一名當地投資者發出專有禁令,旨在凍結“無聊猿”BAYC #2162 NFT出售和所有權轉讓,該禁令已在 5 月 13 日發出,預計將在相關案件審理后生效。根據流出的庭審名錄顯示,被告化名可能 chefpierre.eth,原告可能名為 Janesh Rajkumar,原告表示自己只是將BAYC #2162抵押給原告來獲得貸款,但自己才是該 NFT 的合法所有者。根據代表 Janesh Rajkumar 的律師事務所 Withers KhattarWong 在 5 月 18 日新聞稿中稱,新加坡高等法院發出的這份禁令表示已承認 NFT 是一種資產。(businesstimes)[2022/5/18 3:26:02]

3.合成代幣——可以跟蹤任何東西的ERC-20代幣

“無聊猿”BAYC #17以410 ETH成交,地板價已跌至106 ETH:金色財經報道,據最新數據顯示,“無聊猿”BAYC #17以410 ETH成交,約合 1,126,679.48 美元,是過去 24 小時交易額最高的 NFT,在 BAYC 系列交易額排名中位列第而是為。截止目前,BAYC 交易總額已達 19.7 億美元,市值約為 11.4 億美元,但地板價已跌至 106 ETH,24 小時跌幅高達 14.66%。[2022/5/6 2:54:34]

最小化預言機使用

我們認為,預言機是如今DeFi面臨的最大問題。最近發生的事件清楚地表明了預言機的問題:bZx閃貸攻擊、SNX預言機搶先交易、Maker的黑色星期四。(藍狐筆記:關于閃電貸攻擊可以查看藍狐筆記之前的文章《加密閃貸:互聯網貨幣的神奇新發明》《bZx事件的啟示》,搶先交易是提前預知交易意圖,通過提高gas費用,提前吃單,然后實現套利)

NFT項目“無聊猿”BAYC向烏克蘭官方以太坊錢包捐款100萬美元:金色財經報道,3 月 9 日,Bored Ape Yacht Club (BAYC) 在其官方社交媒體賬戶上宣布,已向烏克蘭官方以太坊錢包地址捐贈了388.999 ETH(約合 100 萬美元)。根據 NFT 市場 OpenSea 的排名數據顯示,BAYC 是目前交易額第二大的 NFT 集合,已注冊二級市場銷售額超過 417,000 ETH(10 億美元)。另據 Merkle Science 整理的數據,迄今為止,烏克蘭已收到價值超過 8800 萬美元的加密貨幣捐贈,其中 ETH 價值約約 700 萬美元。[2022/3/9 13:45:50]

我們認為,通過最小化預言機的使用,可以讓DeFi更加安全。我們稱之為“無喂價”合約設計。

用戶反映OKEx賬戶體系出現“無限錢生錢”bug:據悉,用戶反映OKEx賬戶體系出現bug,可以“無限錢生錢”。有用戶回應說,“在站內USDT互轉的情況下,A轉給B 1萬USDT,而A不會減少,有好多人刷了錢后提錢跑了”。此前OKEx網站發布公告稱法幣交易區因技術升級暫停服務。[2018/5/22]

“無喂價”合約的機制是激勵交易對手方正確抵押其頭寸,而無須任何鏈上的價格數據流。這些機制包括清算和爭執過程,它允許交易對手因識別不當抵押頭寸而得到獎勵。除非頭寸被清算,否則會被假定其為可償付(適當抵押)。只在清算產生爭議時(很少會發生),才會使用預言機。

這種設計模式可以類比為傳統法律合同。如果Alice和Bob根據美國法律編寫了合同,他們會更希望遵守合同,而無意最終提起訴訟。只要Alice和Bob都認為對方遵守了合約,他們將永遠不會使用法院系統。“無喂價”合約設計適用于類似的原則,它將“預言機”重新定義為一種法院系統:預言機應該用作為解決爭議的后盾,如果這些爭議無法通過合約自身編寫的機制來解決的話。

無喂價合成代幣

合成代幣是抵押擔保的代幣,其價值波動取決于代幣參考索引。通過將抵押品存入智能合約并挖出由抵押品支持的代幣來創建。合成代幣的一個例子是USStocks,它是一個去年發行的ERC20代幣,用以跟蹤S&P500的價值。

直至現在,合成代幣設計要求智能合約始終了解抵押品的價值,這是由鏈上價格數據流所報告的。“無喂價”合成代幣是不同的,因為它們不要求鏈上的價格數據流來表明合約是否被正確地抵押。相反,他們有一種清算機制,允許任何人清算抵押不足的頭寸。

在這種設計中,清算人可以根據自己對代幣的參考索引的鏈下看法來選擇清算頭寸,這告知他們關于頭寸是否有足夠的抵押。沒有被清算的頭寸都假定為有適當的抵押。

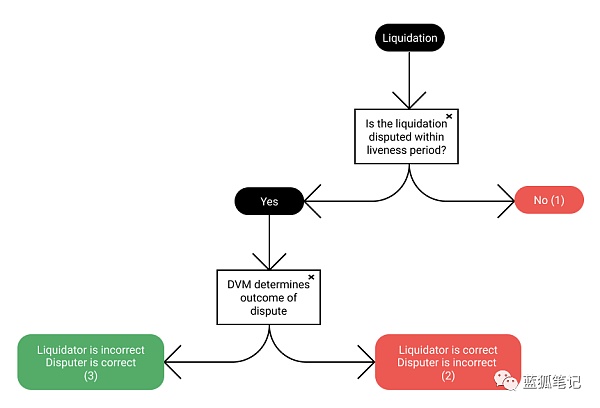

清算人對爭議者保持誠實,爭議者會因為抓住無效的清算而獲得獎勵。只有當清算具有爭議時,才需要預言機。如果由預言機返回的價格表明爭議者是正確的,那么爭議者會獲得罰金,罰金來自于對清算人的懲罰;相反,如果爭議者不正確,那么,其保證金會被罰沒,并給到清算人。

這種激勵機制旨在最小化預言機的使用,與此同時,最大程度保證整個系統的正確抵押率。

(清算頭寸的決策樹)

創建你自己的無喂價合成代幣

我們已經開源了無喂價合成代幣設計的代碼,發布了如何部署你自己合約的教程,并編寫了有關這一設計的更多細節的技術說明。(代碼

https://github.com/UMAprotocol/protocol/tree/master/core/contracts/financial-templates/implementation)

在測試網上,你可以使用教程部署你自己的代幣,來跟蹤任何東西。例如:

1.現實世界的資產(例如美元、本地貨幣、黃金、石油、S&P500)

2.跨鏈加密資產

3.比特幣/山寨幣優勢跟蹤器

4.跟蹤鎖定在DeFi項目(如Uniswap或Compound)中的總抵押資產的代幣

5.不可交易指數的代幣(例如在SF中跟蹤poop目擊的Poopcoin)

......

這些挖礦“冷知識”你得知道。作為長期跟蹤礦業的記者,我發現很多人在行情極端、行業動蕩時,喜歡發表一些對比特幣挖礦的看法和推論,引起投資者的傳播和恐慌.

1900/1/1 0:00:00(麥穗,梵高) 前言:3.12黑天鵝事件是加密史上最大的事件之一。它在一天內經歷了兩次暴跌,當前的加密市場結構和區塊鏈自身的可擴展性都是造成本次大跌的底層原因.

1900/1/1 0:00:00最近風云激蕩,大事頻發,在這一波大行情里,平時思路不清楚,業務不明白,底子不扎實的平臺,基本都撲街。極端行情的時候,就是二三線交易所給三大所導流的時候.

1900/1/1 0:00:001.新冠病是否對加密貨幣用戶活躍度產生影響?這場蔓延全球的新冠疫情已經影響了加密貨幣的價格。但還有一個問題也值得思考:這場流行病對用戶活躍度來說有什么影響?既然現在用戶們都呆在家里,那么他們對.

1900/1/1 0:00:00如果你剛開始學習數字貨幣交易的技巧,那么很可能已經遇到過術語“移動平均線”。對于任何類型的分析來說,移動平均線都是非常重要的元素。投資者,交易員和分析師在采取行動時,都會將移動平均線考慮在內.

1900/1/1 0:00:00過去的數據顯示,比特幣價格在5月份減半后立即飆升的理由是有瑕疵的。長期以來,人們一直將比特幣(BTC)的區塊獎勵減半視為推動比特幣在2020年上半年短期價格走勢的樂觀因素.

1900/1/1 0:00:00