BTC/HKD+0.06%

BTC/HKD+0.06% ETH/HKD+0.35%

ETH/HKD+0.35% LTC/HKD+0.09%

LTC/HKD+0.09% ADA/HKD+2.06%

ADA/HKD+2.06% SOL/HKD+0.95%

SOL/HKD+0.95% XRP/HKD+0.19%

XRP/HKD+0.19%這是迄今為止 dYdX 的簡史。我認為對于任何對 dYdX 感興趣的人來說,這應該是一個很好的背景。對于在更廣泛的 DeFi/加密貨幣領域工作的任何人來說,我們所經歷的旅程可能也是有用的。

在 Coinbase 工作

在加入 Coinbase 之前,我對加密貨幣一無所知。開始在 Coinbase 工作后不久,我對加密貨幣的未來感到非常興奮。在我剛開始在 Coinbase 工作時,基本上唯一正統的加密貨幣(我們所知道的)就是比特幣。我們都 100% 相信比特幣將是加密貨幣中唯一有趣的東西,因為如果任何其他鏈做了一些有趣的事情,比特幣就會整合它并利用其卓越的網絡效應來粉碎另一條鏈。當然,這最終是錯誤的。

當我最終發現以太坊時,我特別興奮:我意識到這是一種新的計算范式——程序第一次可以完全自主、確定地運行,并且不受任何其他人的控制。我確信必須在以太坊之上構建一些最終會變得巨大的東西。

Weipoint

在創建 dYdX 之前,我一直在為去中心化應用程序的搜索引擎做全職工作。我為此工作了 4 到 5 個月,但沒有人使用它——我曾經有大約 10 個用戶。這個想法太早了。當時世界上只有幾十個 dApp。如果沒有可搜索的內容,搜索引擎的意義何在?

教訓:這教會了我在創業中時間的重要性。太早或太晚都是錯誤的。

dYdX 成立——7 月 27 日

在 Weipoint 之后,我下定決心要做一些對市場有用的東西。當時(直到今天)使用加密貨幣的主要方式是用于交易和投機。大約在這個時候,第一個去中心化交易所(0x,Kyber)出現了。我看著這個,并認為這是在以太坊之上構建的真正有用的東西。

DYDX關于關閉現有安全質押模塊提案已通過:11月26日消息,DYDX關于關閉現有安全質押模塊 (SSM)提案DIP 17已獲得通過,此前dYdX安全質押模塊允許用戶質押DYDX,在協議出現流動性短缺事件的情況下提供保險能力,該模塊將被關閉。分配給安全質押模塊的剩余獎勵將不會分配,而是累積在獎勵金庫中,獎勵金庫可以由社區支配。

目前分配給 DYDX 質押者的 383,562 個 DYDX 將累積在獎勵金庫中。dYdX 社區可以根據短時間鎖定的要求,通過投票將 DYDX 從獎勵金庫中重新定向。此外如果有需要,可以提交額外的提案,將 DYDX 轉回社區財庫。

團隊研究表明,SSM不是一種有效的保險基金,因為削減 SSM 的實際難度,以及由于市場蔓延和缺乏流動性,DYDX Token 在出現流動性短缺事件時的售價要更低。[2022/11/27 20:57:00]

鑒于此,我認為接下來要構建的合乎邏輯的東西是去中心化的保證金交易和衍生品。這似乎是合乎邏輯的,因為當時保證金交易(由 Bitfinex 領導)在加密領域開始興起。金融市場隨著時間的推移從現貨保證金衍生品演變。似乎加密貨幣應該沒有什么不同。

我想出了這個名字(我對 dYdX 的主要貢獻)并獨自創立了 dYdX。

初步進展

我編寫了 dYdX 白皮書的第一個版本(現在超級過時)和智能合約的第一個基本版本(該版本從未投入過)。最初的白皮書有保證金交易和(完全抵押)期權的協議。我決定首先建立保證金交易。

去中心化衍生品交易所dYdX Layer 2永續合約交易量達10億美元:去中心化衍生品交易所dYdX發布推特表示, 其Layer 2永續合約自4月在主網上公開發行以來,總交易量已達到10億美元。[2021/5/13 21:57:42]

200 萬美元種子輪

dYdX 籌集了 200 萬美元的種子輪融資,估值為 1000 萬美元,由 Andreessen Horowitz 和 Polychain 領投。我們很幸運還引進了 15-20 位頂級天使投資人。dYdX 現在開始看起來像一家真正的公司!

早期

Brendan、Zhuoxun(運營主管,現已離開并創立 Magic Eden)和 Bryce(高級軟件工程師)加入了團隊!從一個人變成多人幫助我們更快地行動!我們最初在 Soma 的一個私人 WeWork 辦公室工作,2018 年年中搬到了我們在杰克遜廣場附近的第一個辦公室。

1000 萬美元 A 輪融資

我們以 4000 萬美元的估值籌集了 1000 萬美元的 A 輪融資。這輪融資再次由 Andreessen Horowitz 和 Polychain 領投。這給了我們 5 倍的資本和更長的跑道(我們仍然沒有獲得收入)。

V1 保證金協議

Brendan 和我建立了保證金交易協議的第一個版本。雖然它在當時是令人印象深刻的技術(我們發明了閃電貸和 dex 聚合器),但它過于復雜,并且過于籠統。從 dYdX 成立到上線,花了將近一年的時間。

dYdX已上線AVAX的USDC本位永續合約:據官方消息,dYdX合約于5月6日23:00(UTC+8)上線AVAX品種的USDC本位永續合約,支持1x-10x倍杠桿。目前dYdX平臺的USDC本位永續合約已涵蓋了BTC、ETH、LINK、AAVE、UNI、SUSHI、SOL、YFI、1INCH、AVAX在內的10大主流品種。官方表示,在未來幾個月內,每周將會添加1-2個新品種交易對。[2021/5/7 21:32:14]

教訓:我們應該構建一些更特殊的用途/MVP 并進行迭代

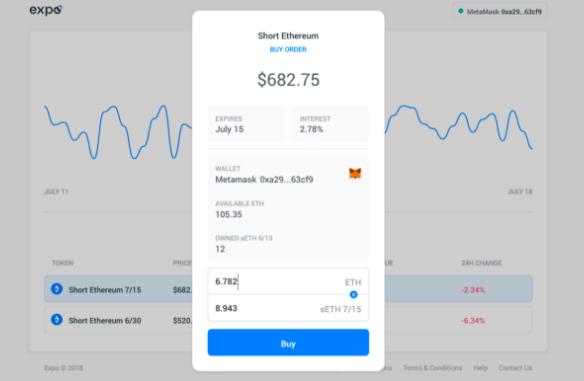

Expo

我們的想法是,我們將為用戶提供一種更簡單的保證金交易方式——只需購買 Token 并獲得杠桿!我們認為這將擴大杠桿交易市場,并吸引那些認為交易所(如 Bitfinex)過于復雜的用戶。

在高峰期,Expo?每天交易額約 5 萬 美元。

教訓:我們錯了。我們發現我們的用戶不想要一個簡單的交易產品,而我們為簡化交易而構建的抽象讓他們更難做他們想做的事。我們的用戶并不簡單,他們很復雜。他們想要一個完整的交易。

Solo

我們構建并推出了 dYdX 保證金交易協議的第二個版本,代號「Solo」。這個版本更強大,它解決了原始協議的一些問題。

從 Expo 中汲取經驗,我們推出了針對更成熟交易者的交易產品。進展順利,幾乎立即將我們的交易量增加到每天約 100 萬美元。

Matcha、dYdX、ParaSwap等未發幣DEX24小時用戶數創新高:DeBank數據顯示,去中心化交易所Matcha、dYdX以及ParaSwap的24小時用戶數量創下新高。去中心化交易所Matcha的24小時交易次數達7480次,相比12月24日漲逾300%,24小時用戶數為5558名,相比12月24日增加近390%;去中心化衍生品交易所dYdX的24小時用戶數為628,相比12月24日漲逾400%;去中心化交易聚合平臺ParaSwap的24小時用戶數量為1396,相比12月24日增加逾12倍。[2020/12/26 16:33:02]

dYdX 訂單簿

到目前為止,dYdX 還沒有建立自己的交易系統。相反,我們與第三方 DEX、0x 集成以獲取 ETH 的買賣訂單。我們的用戶在這方面遇到了許多問題,包括高失敗率(例如,用戶進行交易,然后發現交易失敗)和流動性低。

所以我們決定建立我們自己的基于訂單簿的交易系統。這使我們能夠建立自己的流動性,并解決一些產品問題。這運作良好,讓我們迅速成為當時流動性最強的 DEX 之一。

教訓:垂直整合我們控制下的更多堆棧,通常可以帶來更好的產品體驗

3 月,我們開啟交易費,第一次開始盈利!

永續合約

4 月,我們推出了 BTC 永續合約。我們很快就推出了 ETH 和 LINK 的永續合約。

進入永續合約的決定是由當時由 Bitmex 推動的永續合約交易量激增所推動的。在永續合約杠桿交易的推動下,Bitmex 的交易量迅速超過了 Bitfinex 和其他公司。我們(正確地)認為這是加密交易中一個重要的新興趨勢,并認為是時候轉向衍生品交易了。

去中心化交易所dYdX推出LINK永續合約:金色財經報道,去中心化交易所dYdX已推出與Chainlink的LINK代幣相關的永續合約。LINK-USD合約提供高達8倍的杠桿率,并以USDC穩定幣進行現金結算。與其比特幣和以太坊相關的其他永續合約一樣,LINK合約在美國不可用。[2020/8/26]

在我們之前,沒有人在 DEX 上建立過永續交易。當時,尚不清楚我們是否能夠以去中心化的方式成功構建永續合約。顯然,從長遠來看,賭注為我們帶來了巨大的回報。

推出永續合約還使我們能夠支持跨鏈資產(例如 BTC)的交易。我們最初認為在 DEX 上交易 BTC 將是殺手級用例,但事實證明是錯誤的,我們的 ETH 永續合約最終擁有更多的交易量。

起初,我們永續合約的交易量低于我們的保證金交易產品。一個問題是 V1 perps 協議僅支持隔離保證金(用戶必須為每個市場單獨存入抵押品)。這讓我們很難建立流動性并推出新市場。出于這個原因,我們的 v1 perps 只有 3 個市場。

教訓:及早(不是第一個,而是及早)趕上趨勢,并且不害怕丟棄/取消我們之前構建的所有東西的優先級,可以帶來巨大的好處

COMP & Uniswap 的崛起

大多數人不記得這一點,但 dYdX 是 2020 年初交易量排名第一的 DEX。有時我們接近 50% 的市場份額。當時我們每天的交易量約為 1000 萬美元。

Compound 推出 COMP,以及隨后流動性挖礦和 DeFi 的爆炸式增長改變了這一切。COMP 及其流動性挖掘的指數級成功(導致 Compound 的 TVL 幾乎在一夜之間增加了 100 倍)迅速刺激了大量新的 DeFi Token。

我們被拋在了塵土中,完全錯過了這一趨勢。我們完全無法添加新 Token,只有 3 個,而 Uniswap 有數百個。我們的市場份額從約 50% ?< 0.5% 迅速下降。

教訓:預測或至少能夠快速響應市場條件的劇烈變化很重要

被 Gas 壓垮

DeFi 興起的一個主要副作用是以太坊的 gas 成本增加了 100-1000 倍。在這一點上,我們正在為我們的用戶補貼(支付)gas 費用。現在,執行單筆交易要花費 100 美元以上的 gas 費用,而我們的交易費用還遠遠不夠。

我們開始以驚人的速度大量流失資金。在交易量最高的日子里,當人們在交易所進行交易時,我們將損失數萬美元,如果我們不采取行動,我們將在 9 個月內用完所有錢。

所以我們確實采取了激烈的行動。我們將最低交易規模提高到 10,000 美元以上(您可以在 dYdX 上交易的最低金額),并最終征收與每筆交易的汽油費成比例的固定交易費用(因此我們的用戶必須為單筆交易支付 100 美元以上的費用). 就在 DeFi 的其余部分正在爆炸式增長之際,這極大地損害了交易量和采用率。

1000 萬美元 B 輪融資

我們需要籌集更多資金,否則公司看起來會倒閉。

在這一點上,我們的長期計劃是永遠不會完全去中心化,而是永遠保持在協議之上的中央訂單簿的盈利業務。我不相信有可能用當前的技術構建一個完全去中心化的產品來支持專業交易者(我們的核心用戶)的需求。

這給我們帶來了一個存在的問題:如果我們從未完全去中心化,那么我們相對于 Binance 和 FTX 的競爭優勢是什么?我們能比他們做得好 10 倍嗎?老實說,我當時并沒有很好的答案。

因此,我們基本上被硅谷的所有主要加密投資者(a16z、Polychain、Paradigm 等)拒絕這一輪投資。幸運的是,我們最終還是以不錯的條件從三箭資本(后來證明他是一個很好的合作伙伴并且非常樂于助人)那里籌集了資金。我們以 8000 萬美元的估值籌集了 1000 萬美元(我們故意賣掉了比以前少的百分比,因為我們知道我們處境艱難,現在不是籌集資金的理想時機)。

新辦公室

在 COVID 之后,我們于 3 月搬進了舊金山的新辦公室!我們今天還在那里。

L2——Starkware

我們需要對我們的產品進行重大更改,因為我們的業務受到 Gas 費的打擊,并且從產品的角度來看,我們無法跟上 Uniswap、FTX 和其他公司的步伐。我們確定是時候從以太坊 L1 轉移到更具可擴展性的鏈上。

在考慮了許多不同的選項(Starkware、Solana/Near、構建我們自己的 optimistic rollup)之后,我們選擇了 Starkware。它為我們提供了比以太坊更好的高吞吐量、低延遲,并且是迄今為止最適合的。

我們最初計劃 Starkware 構建需要 3 個月,但最終需要 7 個月。Layer 2 產品于 21 年 4 月推出。重要的是,Starkware 與 Ethereum 的吞吐量增加使我們能夠切換到交叉保證金(多個頭寸可以由一個保證金賬戶抵押)。這使我們能夠建立更好的流動性,并推出更多交易對。我們現在有大約 30 個,而不是 3 個。在推出 L2 后不久,我們的交易量飆升了約 5 倍,達到每天約 3000 萬美元。

6500 萬美元 C 輪融資

21 年 6 月,我們籌集了 6500 萬美元的 C 輪融資,估值為 2.15 億美元,由 Paradigm 領投。除了一個偉大的新的主要投資者外,我們還引進了一些高質量的投資者。

dYdX 基金會發行 DYDX

21 年夏季,瑞士獨立基金會 dYdX 基金會成立。基金會于 21 年 8 月發布了 DYDX,即 dYdX 協議 Token。

我認為設置激勵措施做得很好——我認為比迄今為止任何其他 DeFi 協議都要好。Token 推出后,dYdX 交易量飆升至超過 20 億 美元/天。

我們在紐約?開設了第二個總部!

V4

dYdX 的完全去中心化版本 V4 的工作認真開始。有了 V4,我們有一個明確的使命和理由 dYdX 可以實現成為最大的加密貨幣交易所的目標——一個完全去中心化和開源的專業交易所,可能比現有金融平臺好 10 倍。我們發布了一篇博文,詳細介紹了我們的 V4 計劃。這仍然是公司最優先考慮的項目。V4:https://dydx.exchange/blog/v4-full-decentralization

原文作者:Antonio Juliano

原文編譯:Colin Wu Gary Ma

Tags:DYDX加密貨幣CHA以太坊UNI幣和DYDX幣哪個好加密貨幣詐騙手法blockchain錢包下載以太坊交易所委托掛單要收手續費嗎

Flow的架構 要了解Flow鏈,最重要的一點在于理解它是為滿足主流消費者需求設計的-快速、低成本-不犧牲安全性-就長期而言,也不犧牲去中心化.

1900/1/1 0:00:00過去一年來,元宇宙的概念進入公眾的視野。許多人才、投資流向這個領域的建設當中,也已經取得了一些局部成果.

1900/1/1 0:00:00金色財經報道,3月18日,Axie Infinity官方在推特上發布了關于Origin升級更新的消息。此次更新包含了7個相關內容.

1900/1/1 0:00:001.DeFi代幣總市值:1134.81億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量:36.

1900/1/1 0:00:00移動支付網訊:近日,工商銀行文昌市支行在人民銀行文昌市支行的指導、推動下,積極探索創新數字人民幣應用場景建設.

1900/1/1 0:00:00上周,流入加密貨幣投資基金的資金大幅增加,帶來了謹慎樂觀的情緒,即盡管地緣存在不確定性和各國央行收緊貨幣政策,但投資者仍在擴大對數字資產的投資.

1900/1/1 0:00:00