BTC/HKD+1.01%

BTC/HKD+1.01% ETH/HKD+3.11%

ETH/HKD+3.11% LTC/HKD+1.2%

LTC/HKD+1.2% ADA/HKD+3.09%

ADA/HKD+3.09% SOL/HKD+0.77%

SOL/HKD+0.77% XRP/HKD+0.39%

XRP/HKD+0.39%二層代幣要來了。

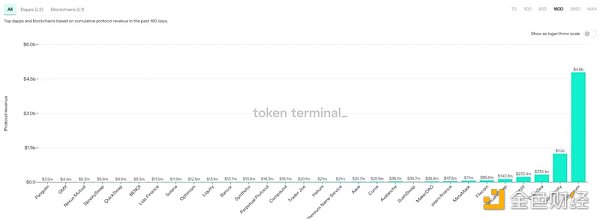

Arbitrum, Optimism, zkSync, Starkware —— 所有這些當前大熱的二層網絡都還沒有代幣!但這些二層網絡都增速飛快,目前已鎖定了數十億美元的TVL,并且每天還在吸引更多的鏈上活動。以太坊的未來就在二層網絡的手中。

問題來了,“什么時候發幣1 ” ?

/zkSync/ 已經確認過它會將會是“社區所有”。

/Arbitrum/ 和 /Starkware/ 尚未回應。

/Optimism/ 在 Bankless的播客中說他們近期沒有發幣的計劃。

他們是否公開確認發幣計劃其實根本不重要。他們都有股權結構表2,上面寫滿了投資人和團隊成員。他們也都需要刺激增長和提高流動性。

用查理芒格的話來說就是:“誰給我面包吃,我給誰唱歌。”

現在面包就在那兒,結果看上去也一目了然。

為了搶占L2的淘金熱,還需要回答以下幾個問題:

L2代幣經濟學長什么樣?

發幣時會有怎樣的激勵措施?

他們用來治理什么東西呢?

代幣會怎樣進行分發?

他們還在等什么呢?

rollup 的二層代幣會寄生在ETH上嗎?

我們請來了幫助推出Immutable的IMX代幣的人,來跟大家分享他對這一切問題的看法。

讓我們準備好迎接L2的淘金熱吧。

—— RSA

作者:John Wang,獨立分析師兼 Buider

本文基于 John Wang 的一篇Twitter長文

圖片歸屬 Logan Craig

二層網絡(L2)的代幣馬上就要來了,并將很快迎來大爆發,但關于L2代幣經濟學的信息卻著墨甚少,以及更重要的,“什么時候發幣”?

本文打算深入討論。

這里介紹一點背景信息,我促成了 IMX、GODS在 Immutable鏈,以及GOG 在 StarkEx鏈上的發幣。鑒于此,我打算分享下我在加密貨幣這個新興領域的經驗。

雖然我跟Starkware團隊在一起工作,但我對這些L2代幣并沒有任何內幕消息。以下內容主要基于我心目中好的rollup代幣經濟學是什么樣子的,以及它們會如何分發。所有這些都只是一些有理有據的猜測而已。

通過激進的空投或激勵策略,對其他L1網絡進行吸血鬼攻擊

代幣質押經濟體系和治理體系

Blockstream CEO:機構正在搶占比特幣市場:2月24日消息,Blockstream首席執行官Adam Back表示,Square大量購買BTC的跡象表明,隨著市場整體調整,機構正在搶占比特幣市場。(The Daily Hodl)[2021/2/24 17:48:41]

Rollup成本補貼

代幣分發

跨鏈橋、法幣入金入口以及 /Tokemak/ 合作

EVM兼容

MEV的獲取或預防

rollup代幣是否寄生于 ETH

如果你對 Rollup所知甚少,請參閱這篇?DCBuilder’s great article?,干貨極多。

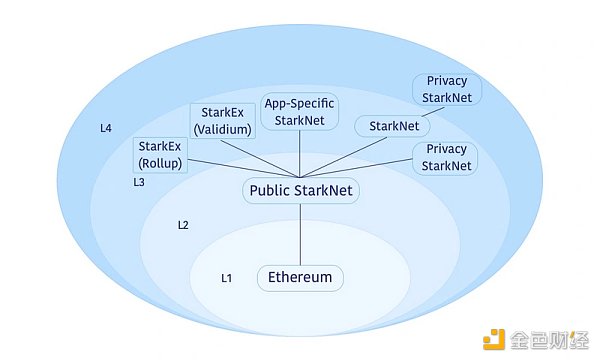

Rollup四巨頭:Arbitrum, Optimism, zkSync, 以及 StarkNet 目前已經開放白名單 dApp 應用,同時/或擁有中心化的定序器及驗證者,但會在2022年計劃打造去中心化的定序器,同時推動無需許可的接入方式。值得一提的是,最近Arbitrum正是因為中心化的定序器問題才宕機十小時3。

隨時鎖定在這些二層網絡中的TVL不斷增長,他們尤其需要去中心化。順理成章的一個方案便是發行代幣。

圖片版權歸屬:L2Beat

我認為 rollup 代幣會在2022年底到2023年初以以下順序推出:zkSync (/已確認/) → StarkNet (/暫無消息/) → Arbitrum (/暫無消息/) → Optimism (/公開否認/)。

來源: Bankless Interview with Optimism

也就是說,任何項目——包括二層網絡在內——都只應該達到“產品市場契合點? ”時再發幣。我認為 rollups 只有在解決以下問題后才能達到產品市場契合點:

去中心化定序器

跨鏈橋/入金

EVM兼容性/等效

激勵計劃屬于市場營銷費用支出,并且還非常昂貴。你總是需要先證明用戶喜歡你的產品,否則你就是在浪費你的營銷預算。—— @QiaoWang

我們稍后會再次談及這些問題。

你準備好見證歷史上最大的吸血鬼? 攻擊事件了嗎?與之相比,SushiSwap 對 Uniswap 的吸血鬼攻擊只能算是小巫見大巫。為了和其他L1公鏈?競爭,rollups 代幣應該通過激進的空投、質押、流動性挖礦和生態系統基金等方式,來大力推進用戶向 L2 的遷移。L2網絡之間的跨鏈橋會讓 rollups 體系趕超其他中心化的 L1公鏈。

聲音 | 量子鏈帥初:聯盟鏈可能會最先落地,搶占一些傳統的IT服務:在9號下午的2019世界區塊鏈大會 “新老對話:下一個十年,你我將身處何處?”圓桌論壇上,量子鏈創始人帥初在講到公有鏈和聯盟鏈關系時表示,公有鏈是一個充滿理想主義的技術試驗田,公有鏈的發展給很多聯盟鏈帶來了很多想法、帶來了很多可以被借鑒的技術。也確實可以看到公有鏈和聯盟鏈的一些融合的趨勢,包括以太坊上面的企業聯盟也是基于以太坊之前做過的EVM虛擬機,包括之前做過的一些賬戶體系,然后進行了一些改造,使它更能夠符合企業之間進行數據和價值分享所能夠滿足的場景。對于公有鏈面臨的合規問題,他表示,現階段來說沒有一個明確的答案,他認為這是隨著時間推移會逐漸清晰化的路徑。帥初還表示,國家推動區塊鏈方面的發展,最先落地的應該是在聯盟鏈的領域,可以替代原來很多不透明的、沒有公信力的傳統IT服務,他認為這一塊會被聯盟鏈市場所搶占。[2019/11/9]

Rollups 應該戰略性地空投給那些早期的 rollups 嘗鮮者或ETH用戶,以及其他的L1公鏈活躍用戶,同時還要能過濾掉那些跨鏈擼毛大軍。針對開發者的激勵也可以根據他們部署合約的活躍使用程度進行等比例的量化。Rollups 也可以跟像 Olympus Pro 這樣的 DeFi 2.0 協議合作,來常見流動性激勵池或 L2 債券池。

然而,為了能吸引更多TVL,業內需要更好用的 L1、L2之間的跨鏈橋基礎設施。 Rollups 團隊?成員們也明白這點,很可能到那個時候才會發幣。

但代幣經濟學?會是什么樣子的?

激勵措施可以和以下可罰沒的質押機制需求相權衡:

zkRollups的定序器和證明器(有過提示)

Optimistic Rollups 的欺詐證明的發起人和驗證人 (有過提示)

Validiums/zkPorter 的數據可用性委員會成員

zkPorter的數據可用性守護者(已官宣)

$METIS模式:提供給 Rangers(驗證者)欺詐-挑戰 定序器的激勵(獲勝方保留被罰沒的$METIS)

作為參考,Immutable的IMX 將一定百分比的交易手續費存入質押獎勵池,這種模式可以被其他 rollup 代幣所借鑒。代幣一旦參與質押就失去了流動性(譯注:無法從市場上買入這些代幣),所以質押機制本身能極大的提高 rollups 的安全性。Matter Labs說過,“要使zkPorter中的數據不可用,攻擊者需要籌集到全部質押代幣總市值的2/3”。

METIS 是Optimism機制的一個分叉代幣,擁有一種動態 Bond 閾值的質押機制。對定序者而言,如果他們質押的代幣價值低于將要排序的區塊價值,那么他們將無法參與此區塊的排序。直到找到一個合格的定序者之前,交易無法被打包,這樣就限制了交易價值的大小。

聲音 | 觀點:Libra意在搶占互聯網市場,沃爾瑪的穩定幣則搶占線下市場:近日,全球最大的線下零售商沃爾瑪傳出發穩定幣。Linktobit亞太研究院執行院長鄒冠軍評論稱:毫無疑問,數字貨幣是未來的趨勢。Facebook發的Libra意在搶占互聯網的市場,而沃爾瑪要發的穩定幣則是搶占線下市場。加密貨幣的線上和線下競爭融合發展,會改變現有全球商業格局,進化的目標是全球商業基礎設施。[2019/8/3]

ZK Rollup 系應該通過補貼早期用戶使用成本的方式,來追求一種虧本銷售的用戶增長策略。

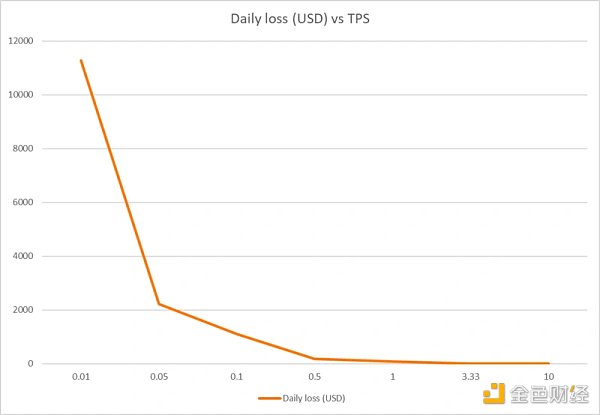

根據Polynya的模型預測,隨著TPS的增加,交易費用能在3.33 TPS 的時候打平,并一路下降。Matter Labs 與其意見一致,“當前的服務運作無限接近于收支平衡,并且在實現去中心化之前一直保持如此。”

這點能通過營銷預算的支出,或者代幣通脹來實現。跟每天花費上千萬美元來保護SOL、DOT、AVAX、NEAR的Aurora等網絡的安全來比,每天幾千美元的補貼成本根本不值一提。

作為參考的是,Solana每天花費 1800萬美元的安全成本,但僅售出 22.5萬美元的交易打包區塊。在Immutable上,我們直接全額補貼交易gas費(譯注:發送交易不收gas費),希望交易手續費能補貼一二。

與之相比, Optimism Rollups …

ORs (譯注:Optimism Rollups) 遵循另一條降低交易費用的方式: 壓縮 calldata 。他們的打包處理的承恩已經夠低了,雖然我知道某些 ORs 還有一些優化空間。—— @polynya

目前所有 rollups 都有在 L1 上部署的多簽智能合約。

Rollups 屬于新生事物,所以早期都需要在 L1 一側進行升級和bug修復。當前比較重要的是,我們有詳細的透明度報告,以及像逃生艙一類的緊急逃生出口機制。

當前的 Rollup 逃生機制并不怎么有用。你需要有產生新區塊的能力才能把你的資金從一個二層的智能合約上取出,但對大部分用戶而言,他們都沒這種本事。—— @JohnWang

隨著DAO的成熟,Rollup 在 L1 上的智能合約應該由治理代幣來投票決定,并最終變成不可變更的。 目前而言,L1 上的多簽智能合約絕對意味著可信任的初始設置,不過由于時間鎖的存在,你隨時能提取你的資金,所以也算不上什么實質性的安全風險。

其他的治理議題包括有為定序器設計的降低 MEV 機制、收費模型、在 Optimism 上實施欺詐證明、生態系統基金和 DAO 合作伙伴關系等國庫財政支出、數據可用層及通過 MEV 拍賣來資助公共物品。

動態 | 英偉達斥資70億美元收購Mellanox 曾有報告稱其搶占75%加密市場份額:據騰訊科技消息,3月10日,一位知情人士表示,芯片制造商英偉達即將以70多億美元現金收購其同行Mellanox Technologies。此舉將提振其數據中心芯片業務,從而降低對視頻游戲行業的依賴。此前2月15日消息,盡管加密貨幣市場低迷,英偉達依靠游戲、數據中心等銷售仍保持收入,2018年財務報告顯示,其總收入增長21%。而此前加拿大皇家銀行(RBC)分析師曾發布報告稱,英偉達搶占了75%的數字貨幣市場份額,由于加密市場低迷行情,其面臨的困境比想象中嚴重。[2019/3/11]

如你所見,有大把的議題可供 L2 的 DAO 來投票。

雖然有很多創新性的解決方案,但實現去中心化定序機制可行性的第一步應該是由 rollup 的團隊在世界各地指定少數幾個高信譽的團隊,并在他們之間輪替。更好的方案則是有一個治理代幣并通過治理投票來決定( Lido?)—— @polynya

對于 zkSync 公開宣稱他們要把 67%的代幣分配給社區的說法,我贊嘆不已。這為其他人的效仿設定了一個競爭底線。這給其他人的效仿設定了一個基準值。

現有的一些 L2 dApps 協議代幣的 FDV ?已經高達驚人的上百億美元,而 L2 智能合約的 rollup 的代幣最起碼十倍于此,按市值算的話,很容易躋身 TOP 30。

更進一步來說,IMX和DYDX有90億美元的FDV,StarkNet和zkSync的代幣只會更高。在8%的通脹率水平下,足以在 500 TPS的水平將 gas 費補貼至 0.01 美元。如果像 SOL 那么高的通脹率,大于 5000 的TPS也是有可能的 (譯注:保持 0.01 美元的gas費價格)—— @polynya

Starkware最近以20億美元的估值進行了融資,zkSync 則是 12.5億美元。

如果我們以Cooper的數據來對代幣的分配方案進行行業平均水平的推演,其中35%預留給團隊或內部人士,并反推出早期VC的超低折扣,那么這些代幣的初始市值最低也有70億美元。

私人投資者分配給那些早期購買股權并在后來轉換為代幣或是直接購買代幣的投資人。同樣會有鎖定期,一般和團隊成員保持一致。投資人的分配占比一直呈下降趨勢——從2013年的大約25%,一直到2021年的15%。[image:9EBB32A3-9E1E-4659-9437-998B038AB397-60073-00000E5152EA628D/FISKPmAVcAQovOK.png]—— @Coopahtroopa.eth

與 L1 相比,L2代幣的一大劣勢就是缺少代幣分發環節。即使空投和激勵計劃運作良好,其他L1公鏈的代幣由于近幾年來的表現不佳,也占到了一定時間優勢。 L2代幣在早期階段表現強勢的話,可能會進一步地被巨鯨增持。

金色財經獨家分析 BAT紛紛入場區塊鏈意圖搶占高地:最近兩天,BAT在區塊鏈領域動作頻頻,百度在昨天將區塊鏈原創圖片服務平臺“圖騰”上線;騰訊今天宣布將要在23號上線首款區塊鏈游戲,同時還對外正式公布“騰訊區塊鏈+供應鏈金融解決方案”;阿里云發布全新區塊鏈解決方案,支持天貓奢侈平臺Luxury Pavilion推出全球首個基于區塊鏈技術的正品溯源功能。互聯網巨頭BAT紛紛在入局區塊鏈并進行布局,而量級相對而言較小的其他互聯網公司也都在區塊鏈領域布局,在這其中,除了有著“廣撒網”這種想法之外,更多的是對區塊鏈技術的看好,都意圖在區塊鏈中搶占高地,做好準備等待風口到來時繼續保持其現有地位。[2018/4/12]

我們可以通過持續通脹的 L2 代幣獎勵(就像比特幣一樣)來補貼交易費用的方式來解決這個問題,吸引用戶,并確保更廣泛的分配來維持長期的安全性。

跨鏈橋

針對 L2 的跨鏈橋和發幣入金通道對于吸引 TVL 和解決流動性碎片化問題而言至關重要。

目前已經有一些跨鏈橋縮短了Optimistic rollup 的7天提款期,比如如Hop Protocol, Connext Network, Argent, Celer Network, Maker,PolyNetwork, Layerswap, MultiChain等。

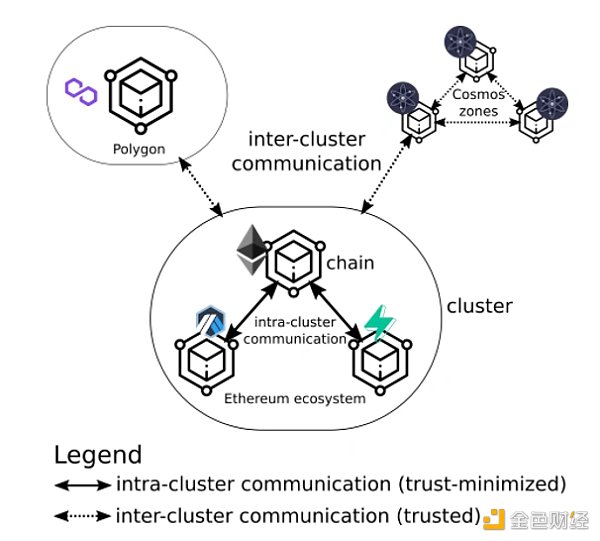

目前L2原生跨鏈橋的TVL在以太坊所有跨鏈橋TVL中只占17.7%。跟其他L1鏈相比,ZKRs跨鏈橋有著無與倫比的優越性,因為你可以通過最小化信任的跨鏈橋來驗證L1目標鏈上的狀態轉換。長期來看,即使跨多個分片或外部DA源來執行,rollups 仍將擁有最佳的可組合性執行層。

Celestia創始人Mustafa Al-Bassam 一針見血的說到,"針對信任型的跨鏈橋,跨鏈橋的運營商可以盜走你的資金。這是因為這些鏈并不驗證彼此的狀態轉換,而僅依靠驗證者委員會來簽署交易。比如 Eth-Polygon的跨鏈橋或者Eth-Solana的 Wormhole跨鏈橋"。

Starkware和Loopring合作開發了dAMM,這是一個跨ZKL2的AMM,允許和其他L2及L1上的流動性資金池(例如Uniswap)異步共享流動性。

二層網絡技術需要從現有的基礎設施上進行大量的人工整合。中心化交易所,CoinList,Chainlink等預言機,以及像Graph Protocol這樣的數據索引都必須做自定義的整合。據我所知,BitGo/機構托管人甚至沒有這方面的具體計劃,從而限制了機構觸及L2。

在跨鏈橋內通過通脹或中心化做市商的方式來激勵流動性,由于熱錢高度波動的特性或對中心化的依賴,將使L2的生態系統變得脆弱。為了激勵資金池內的流動性,Hop 項目和 Polygon 聯合發起了一項流動性挖礦計劃,向那些流動性提供者發放 MATIC 獎勵。正如預期的那樣,一旦流動性挖礦計劃結束,那些池子里的流動性就急劇下降。

可見,跨鏈橋方面還有很多工作要完成。

EVM兼容性/等效性

軟件的可組合性及其重要。

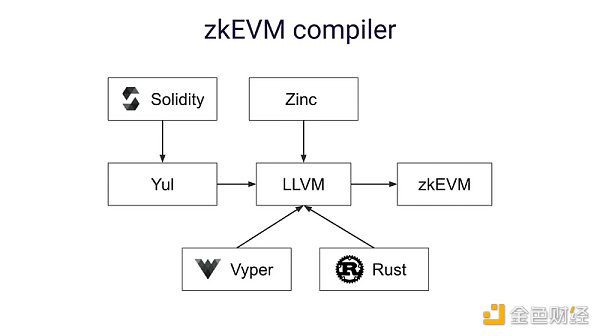

未來數月內, EVM兼容性/等效性將會出現在所有的四大二層網絡1?中。

對真正的可組合性而言,重要的是 EVM 等效性,而不僅僅是 EVM 兼容。

Metis DAO和Optimism具有EVM等效性。Optimism 2.0在其Geth客戶端中集成了EVM解釋器,而不必重新實現鏈上 EVM。這給系統提供了未來的安全保證,以應對未來的EVM升級。

像DappTools 這樣的開發者工具(智能合約庫、命令行工具、格式化驗證、符號執行、項目管理等)、Hardhat、Solidity、Vyper及其他所有工具都能將在原生OVM 2.0上無縫運作,而這些工具的開發者也不必擔心支持碎片化的代碼庫。

相比之下,Arbitrum One(原Nitro)、zkSync 2.0和StarkNet都僅是與EVM兼容。Cairo和Solidity之間簡單的語法差異損害了代碼的互操作性。鑒于此,zkSync 承認他們還沒完全兼容 EVM。

只需要對代碼做極細微的改動,準備的Solidity合約ABI就可以部署到鏈上。但目前還無法實現跨L2的消息通信或智能合約的無縫調用。

zkEVMs極其復雜,開發人員仍在不遺余力地解決一些問題,比如因驗證人無法處理回退交易從而引起的拒絕服務攻擊。

Rollup 代幣是否寄生于 ETH?

二層的 rollups 如何驗證以及執行合約,而 L1 則專門存儲不可變更的交易數據。在目前的情況下,L1 鏈的代幣幾乎沒有捕獲到什么價值。可以看下 Solana 和 Avalanche 的情況。

價值捕獲主要發生在協議層。這也意味著結算層、執行層、共識層正在競爭 MEV 11 及貨幣的價值存儲。

事實上,根據這篇Flashbots的論文,在Eth 2.0中,"MEV可以將驗證者的獎勵提高75.3%"!

隨著更多流動性涌入二層網絡,L2代幣本質上寄生于L1代幣的MEV價值捕獲。L2轉移了為L1提供安全性的礦工收入,減少了安全預算,從而降低了發動51%攻擊的成本。

這是 ETH 社區還未認真對待的一個嚴肅問題。

為什么 L2 捕獲 MEV?

二層網絡可能會在定序器和礦工之間看到更復雜的MEV和協調機制。跟目前的 PoW 礦工相比,運行 PoS 驗證器的人的背景更接近于那些真正理解 MEV 的人的背景。

在不同排序機制之間的相互作用下,跨 rollups 將促成 MEV 組合爆炸效應。Flashbots 有一篇很贊的論文,文中他們建議排序者“在擁有MEV最大價值的的鏈上積累投票……從而降低他們的跨域MEV成本”,“像Flashbots或基于SGX的DAO這樣的機制可以降低跨鏈串通的成本"。

不過,正如Flashbots創始人Stephane Gosselin所言,"在主網上結算 rollups,真的沒多少MEV —— 礦工唯一能做的就是延遲幾個區塊的結算,但這并不真正影響 rollups 的體驗,而且成本相當高。"

以太坊的凈收益

雖然短期來看二層網絡可能會寄生于ETH,但二者的長期關系卻是正和博弈12的。確實,隨著更多活動逐步遷移到二層網絡,將比 L1 捕獲更多 MEV。同時,和沒有 rollup 存在的世界比,這可能會在短期內造成收益下降的壓力。

因為 rollups 一次性將成千上萬比交易批量提交到 L1 鏈上,rollups 的交易費用呈對數比例擴展。這幾乎就像銷售領域“薄利多銷”和“厚利少銷”這樣的兩難境地。從提供的數據可用性的規模來看,來自 rollups 的L1交易將比普通交易支付更高的交易費用。

另一個棘手的問題是礦工們可能會離開網絡,從而降低L1的安全性。更糟糕的是,更多的L2交易將導致更多的狀態膨脹,和對全節點更高的存儲要求,從而降低去中心化。

歸根結底,我們應該問的是:有還沒有 rollups,會讓 ETH 的價格漲得更高?

由于區塊容量限制,以及高昂的gas費讓大多數用戶流失,直接發生在以太坊L1上的交互會有一個需求上限。在一個有 rollups、遞歸、分層L3的世界里,潛在的用戶規模13將是十億級別的。

在同樣固定的L1區塊空間中,rollup 打包進了更大的網絡效應。

以太坊擴展到全球通用意味著L1上的區塊空間永遠都被占滿。L2上的排序者賺取L2的交易手續費,同時支付他們在L1上的手續費,賺取這二者之間的價差,大家都開心。

此外,我不認為MEV和交易費用是ETH價值的驅動因素。Solana的交易費用收入極低,但它仍有800億美元市值。

ETH的價值應該用商品定價和貨幣數量理論二者的融合來計算(以太坊是一個國家,ETH是它的貨幣)。安全層的價值捕獲來源于發生在其上的經濟活動,以及ETH的“貨幣性”。雖然有著較高的TPS和較低的交易費用,但L2仍然顯著增加了貨幣流轉速度。

很多懷疑論者說,L2 降低了 ETH 的"moneyness"。 @TaschaLabs?聲稱:

你可以直接在中心化交易所購買,比如說 /ZKTOKEN/,轉進你的 ZK 錢包,然后在 ZK 的L2上花費你的 /ZKTOKEN/,全程不需要 ETH。

實際情況是,ETH的"moneyness"遠沒有被削弱。相比較于在某個特定L2上,因特定的dApps或用例的需求不穩定導致的tx需求波動,所有 rollups 對tx需求的總和將更加穩定。在一個 rollup 的世界里,ETH 將會成為通用貨幣。

大家買 ETH 不僅僅為了支付 gas 費用,同時也是因為很多東西都是以 ETH 本位計價的。 ETH 將會成為支付 gas 費用的主要實用型代幣(即使是在 rollups 上)。NFT以ETH計價。Uniswap上最大的流動性池都是和ETH配對的。

ETH 屬于可靠的抵押物,也是付款的首選。

ETH 在廣泛分布的 "moneyness"網絡效應方面具有先發優勢。

通縮的代幣經濟學有助于貨幣性的敘事。正如@epolynya所說,"rollups 有一個很大的優勢,就是它們在通脹的預算幾乎沒有支出,或者只占其他競爭性L1的很小一部分。"

L2 代幣將至

Rollups 的代幣激動人心。不過,在它們推出之前,仍有很多準備工作要做。 我預計大多數 rollups 代幣要在今年年底,甚至2023年才會推出。

但我相信勢不可擋。二層網絡需要代幣來跟其他競爭性的L1競爭。通過推出原生代幣,及實施一整套的激勵計劃和空投措施,將會推動這項技術實現其當初的預言:為以太坊擴容。

一旦他們發幣,將舉眾嘩然。

拭目以待吧。

原文來源:Layer 2 Tokens Are Coming - Bankless

原文作者:John Wang、RyanSAdams

原文編譯:@gm365

隨著“元宇宙”概念持續火熱,多家互聯網科技公司爭相申請“元宇宙”相關商標,元宇宙ETF也受到了市場投資者的熱捧,主流機構爭相申請推出元宇宙基金.

1900/1/1 0:00:00未來,為滿足對參與鏈游、元宇宙等虛擬經濟持續增長的需求,Play To Earn 這種模式或還將持續進化演變.

1900/1/1 0:00:001.LUNA百萬美元賭約:電子現金還是龐氏騙局在經過連續多日的爭吵之后,Terra創始人Do Kwon和LUNA批評者Sensei Algod終于打下真槍實彈的賭約.

1900/1/1 0:00:00前段時間,這張所謂2021和2022暴富機會總結圖在中文社區中瘋狂流傳。乍一看每個項目都很眼熟,而且確實短期內帶來了一定的收益,再一看,怎么什么樣的項目都被歸納進去了,長遠來看,這些真的能帶來暴.

1900/1/1 0:00:003 月 9 日,Web3 基礎設施初創公司 EthSign 宣布完成 1200 萬美元種子輪融資,紅杉資本、紅杉印度、紅杉中國均參與本輪融資.

1900/1/1 0:00:002021年,Axie Infinity的爆發推動了P2E游戲的“打金”熱,游戲公會是其背后的重要推手.

1900/1/1 0:00:00